被历史机遇选中的中国企业从低成本替代开始,一步步攀登到产业链的最顶端。

本文全景式探讨以下问题:

中国动力电池的成长路径;

日本是商业化锂电池最早的国家,为何会在动力电池的竞争中节节败退?

取得第一回合胜利的中国动力电池企业,目前还存在哪些短板,行业是否大局已定?

01

2018年5月中旬一个初夏的日子,一位叫中村裕的日本记者走访了福建省宁德市。此时的宁德市看起来只是中国南方众多不起眼的小城市中的一个,整个城市面貌看起来像大农村,道路上尘土飞扬。

然而,全球最大车载电池厂商宁德时代(300750.SZ)的总部却坐落于此,使得宁德市显得如此与众不同,这也是中村裕来此走访的原因。

在宁德时代,眼前的一幅景象让中村裕大吃一惊:丰田的技术人员居然在宁德时代进进出出。宁德时代的一位女员工对此倒习以为常,她平淡地告诉中村裕:“这一年来了几十次,丰田等日系,还有欧美的大厂商开始经常来”。

中村裕惊愕不已,在其印象里,丰田等全球大型汽车厂商是能自己生产动力电池的,即使自产动力电池产量喂不饱自己的汽车产能,也只会去找技术实力占优势的日本供货商,或者找三星这样的韩国大型电池厂商合作,哪会去找既没有技术实力又没有品牌影响力的中国供应商?

中村裕的想法并非偏见,在10多年前,不用问日本人,问问中国电池行业的人士,无一不会说,在锂电池领域,日本才是世界NO.1,后面追赶的是韩国企业,至于中国的企业,连门板都没摸到。

2009年,曾有中国汽车界人士到日本考察新能源汽车产业发展状况,发现日本早已走在世界前列,不论研发布局的广度,还是研发收获的深度,都堪称独步全球,以至于当时国内汽车界称日本电动汽车产业发展现状为“站在世界之巅”(见下图)。

动力电池方面,日本的技术优势更为明显,索尼首先在全球商用锂电池,而像索尼这样世界领先的电池厂商,日本一抓一大把,三洋电机、GS YUASA、Panasonic energy、Hitachi Maxell、NEC Tokin、东芝、TDK等等。

别的国家,能拥有其中任何一家电池厂商,就足以炫耀一通,日本却养了一窝葫芦娃,难怪会被认为站在了世界之巅。

动力电池技术更新迭代快,但让全球羡慕的是,日本在每一代电池上都保持了市场和技术的优势,无论是第一代的镍镉电池、第2代的镍氢电池,还是最新的锂离子电池,其世界市场占有率均超过50%。

可以说,日本抓了一手王炸,接下来应该在动力电池牌局上打出一把胡,结果却出乎意料。

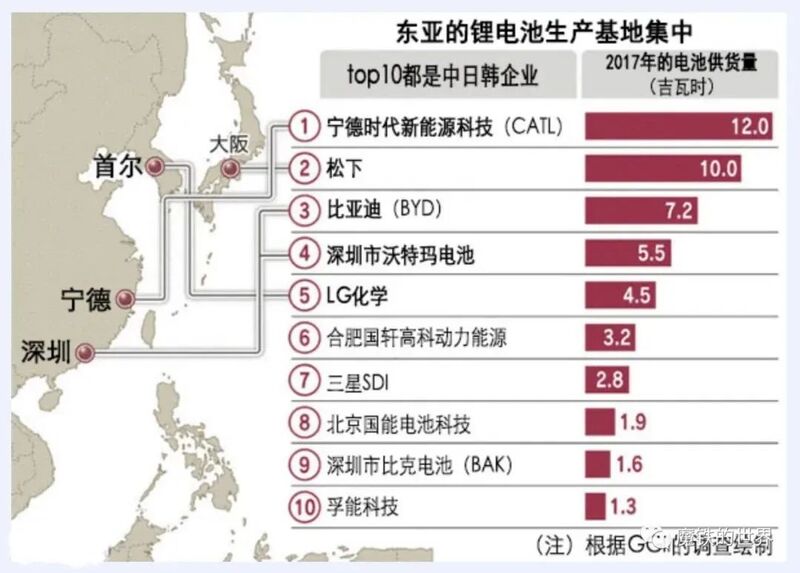

2017年,宁德时代超越松下成为全球最大的动力电池生产商,在全球TOP 10生产商中,中国占据7席,韩国占据2席,日本仅占据一席,索尼、东芝、日立等曾经的电池生产巨头,纷纷落榜。

以至丰田等日系汽车不得不找中国动力电池厂商合作。目前,动力电池行业呈现的格局是,中国在前面跑,后面依次跟着韩国、日本。

▲图/日本经济新闻

日本动力电池行业收缩得有多厉害?因锂电池获得2019年诺贝尔奖的日本科学家吉野彰接受媒体采访时透露,搞个电池的研讨会,都没什么日本企业愿意来。日本媒体因此惊呼“全球电池产业进入中韩主导时代”(见下图)。

这就出现了本文开头的戏剧性一幕,日本记者探访福建小城宁德,发现强大的日系汽车厂商居然要找中国动力电池厂家合作。以这位记者为代表的日本人想知道的是:我们明明抓了一手王炸,为什么却从世界第一被甩到第三?

02

日本作为不能产出石油的岛国,在新能源的探索道路上,走得比世界任何国家都早,也更远。

1973年10月,第四次中东战争爆发,为打击以色列及其支持者,石油输出国组织的阿拉伯国家收回石油定价权,大幅提升油价,使原油价格上涨了两倍多。

这场石油危机持续了3年,引爆了二战之后最严重的全球经济危机,发达经济国家大受打击,美国的工业生产下降了14%,日本的工业生产更是下降了20%以上。

日本朝野深受震动,决心加速推进2年前启动的电动汽车研究计划。1977年4月,日本通产省制定了到1986年量产20万辆电动汽车的目标,即电动汽车研究计划1.0。但因为蓄电池技术未能突破,日本的电动汽车计划失败。

1996年,日本推出2.0版本的电动汽车研究计划,并在1997年组建了锂电池电力存储技术研发联盟(LiBES),整合了电力中央研究所、电池和材料厂商等资源。

很明显,日本吸取了1.0版电动汽车研究因蓄电池拖后腿导致失败的教训,在2.0版时聚焦到锂电池技术。

这一次,日本手气不错,旭化成工业株式会社的科学家吉野彰,借助美国林肯实验室科学家约翰·班宁斯特·古迪纳夫(John. B. Goodenough)的发现,设计出以碳基材料为阳极,以钴酸锂为阴极的锂电池,这一技术完全去除了电池中的金属锂,保证了电池的安全性,确立了锂离子电池的基本概念。

吉野彰的锂离子电池在1991年由索尼大规模生产并推向市场,由此奠定了日本在锂离子电池领域的全球领先地位。

▲2019年诺贝尔化学奖得奖三人组,右一为吉野彰

尽管日本在电池技术上获得突破,却卡在了电动汽车成本过高的坎上,加之续航短、速度低、电池寿命不高,原计划卖出100万台电动汽车,平均每年销售25万台,结果最高年销售记录仅有2500台。日本2.0电动车计划再次失败。

2007年5月,屡遭挫败的日本启动3.0版本电动汽车计划,动力电池依然作为技术研发重点和突破口。

虽然日本在电动汽车的路上摔了不少跟斗,在电池研发上却收获颇丰,当时欧美各国视野所及仍是传统燃油汽车,凸显出日本在电动汽车领域独孤求败般的存在,导致其野心开始急剧膨胀,从最初保证本国能源安全,飙涨到要主导全球电动汽车发展。

但是,随后的发展情况却让人大跌眼镜,随着名不见经传的对手崛起,冠军日本一退再退,终至如今的尾巴尖儿。

03

1993年,北京有色金属研究总院副教授王传福决定辞掉事业单位铁饭碗,下海创业。吸引王传福的是第一代移动电话“大哥大”,这种砖头大小的个人通讯设备售价高达2万多元,是普通工薪族一年收入的10多倍,购买的人却趋之若鹜。

王传福想,“大哥大”这么昂贵,卖得还这么好,自己的专业就是研究电池,做配套的镍镉电池应该能赚不少。

▲青年王传福

当时,日本正从镍镉电池转向锂电池,切换赛道留下的空白正好给了想入局的中国企业机会。1995年2月,王传福向表哥吕向阳借了250万元,在深圳创办比亚迪(002594.SZ)。

两年后,比亚迪的销售收入接近1亿元人民币,但在行业还谈不上什么地位,也就是有口饭吃而已。这也是当时中国充电池企业的缩影,收入微不足道,行业地位可有可无,完全就是捡日本企业嘴边掉下的碎米谋生的“蚂蚁”,随时可能被“大象”们踩死。

但随后发生的一件事改变了整个电池行业的生态。

1997年,匈牙利裔美国投机大鳄乔治.索罗斯狙击泰铢和港元,引发亚洲金融风暴。风暴肆虐之下,全球电池产品价格暴跌20%至40%,原本赚得盆满钵满的日系厂商一脚滑到了亏损的边缘,加速退出镍镉电池市场。

中国镍镉电池生产商迎来了往上攀登的机会,比亚迪获得了飞利浦的订单,随后松下、索尼等日系企业也成为比亚迪的客户。中国企业逐渐占据日本企业放弃的镍镉电池市场。

中国企业在低端市场占住了脚跟,挖到了第一桶金,但对日系企业盘踞的高端的锂电池领域毫无威胁。1998年,日本锂电池的生产能力达到每年4亿支,占据全球90%以上份额,垄断了手机和笔记本市场。

日本企业开足锂电池印钞机马力的繁荣景象,被对马海峡对面的邻居韩国一一看在眼里,当时韩国刚刚在半导体芯片领域,完成对日本的追赶和反超,怎么可能放过市场容量庞大、利润丰厚的锂电池市场呢?

1998年,LG化学一脚踏进锂电池行业,1999年,三星SDI开发出业内最大容量的1800毫安时圆柱锂电池,至此,韩国人宣告正式进入日本人锂电池后花园。

此时的锂电池行业格局是,日系企业垄断市场,韩系企业破门而入,中国企业在门外张望,这种状况一直持续到进入新世纪。

如无意外,中国企业可能会长期抱住镍镉电池和镍氢电池的大腿不放,毕竟对刚刚跳进市场经济大海的中国企业家来说,有菲薄但稳定的利润赚和鲁莽地去抢日本人的饭碗相比,显然前者更稳妥一些。

之所以如此说,是因为中国在1990年代初就开始研究锂离子电池,并在1996年研制成功移动电话、摄像机用的18650型电池,电池容量也达到索尼的水平。

但因为实力限制,加上中端的镍氢电池还有稳定的利润,所以没有中国企业愿意切入技术要求更高的锂电池赛道。

进入2000年后,中国电池企业的舒适区迅速消失,镍氢电池逐渐被锂电池替代,到2004年,整个镍氢电池行业的收入相比2000年下降了37.5%。中国企业如果不转向锂电池,可能都没得饭吃了。

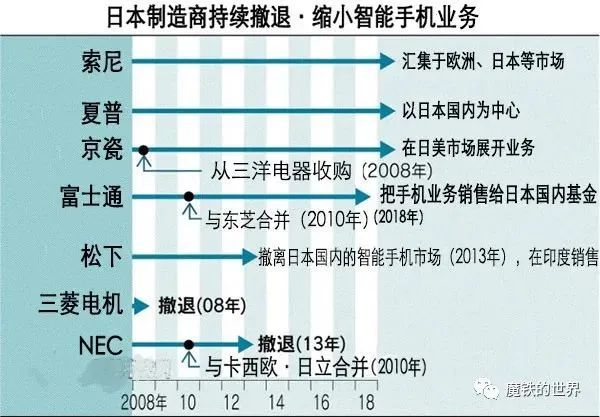

这时,一个对中国企业转产锂电池的有利因素逐渐积累到了爆发点:日本人在消费电子市场兵败如山倒!

04

2005年,松下退出欧洲和中国的手机市场,此前一年,笔记本电脑巨头东芝在中国市场的份额已开始直线下跌。日系企业在手机和笔记本电脑等消费电子产品领域大溃败的序幕由此拉开。

锂电池的下游市场主要是手机和笔记本电脑,两者为紧密的捆绑关系,日系企业在消费电子产品领域往下走,中国企业则开始往上走。

另外,随着加入世界贸易组织(WTO),中国逐渐成为全球消费电子制造中心。这两项因素叠加,等于给中国的比亚迪们搭建了一条天梯:手机、笔记本等消费电子产品配备的锂电池,需要配套的供应链本土化,中国锂电池企业因此有了本土优势。

当然,并不是日本企业主动让出锂电池这块蛋糕,中国的比亚迪们需要靠实力去争抢,这个实力就是“低成本”。

前面已经说过,中国在1990年代开始进入锂电池研究,进入新世纪后,上游锂电材料国产化取得大突破:2000年负极材料和正极材料国产化,2001年电解液国产化,2005年隔膜技术取得突破。电池材料国产化,降低了国产锂电池的原材料采购成本。

由于当时中国房价还未起飞,国内制造业人力成本极低。统计表明,2003年我国制造业雇员的平均工资水平约等于日本的1/23,韩国的1/14。

原料采购和人力成本低廉,使中国的比亚迪们的锂电池产品,尽管技术含量要低于日系产品,但已经有了抢夺日系企业蛋糕的资本。

2002年时,中国的比亚迪们在锂电市场的份额仅有11.2%,到2011年时扩大到33%,位居第二,整个市场终于形成日中韩三足鼎立格局。

日本虽然仍占据行业第一位置,但规模上的优势非常微弱,已经从2002年的65.3%,下降到2011年的34%,仅领先中国一个百分点。一年后的2012年,日本就从全球第1滑到第3的位置,市场格局变为中韩日。

上面说的消费类锂电池,尽管和动力电池都属于锂电池,制造成本、技术要求和后者完全不在一个层次,但如果没有消费类锂电池的制造打底,即使动力电池时代的风迅猛吹拂,中国企业仍然飞不起来。制造业的升级就像小学升中学,踏踏实实走按部就班的路,弯道超车反而容易弯道翻车。

当然,如果日本坚守动力电池,中国韩国想要超越,困难不小,毕竟日本仍然是汽车制造大国。但关键时刻,日本偏偏点错了科技树。

05

2010年4月,日本经济产业省发布《下一代汽车研发战略》,对动力电池的定位发生微妙变化,从过去的专供纯电动汽车,转变为同时供应燃料电池汽车。日本开始在燃料电池汽车和纯电动汽车上双面下注。

对企业来说,只有一条路可走,要么是纯电动汽车,要么是燃料电池汽车。实力强大的丰田、本田押注燃料电池汽车,实力较弱的三菱、日产则押注纯电动汽车,这种差异直接决定了动力电池在日本的命运。

日本头部车企押注氢燃料电池汽车,将动力电池的地位从主角下降到配角。丰田常务董事伊势清贵表示,“(纯电动汽车)续航距离和充电时间仍存在难题,适合短程行驶。

作为与现有乘用车相同的车辆,混动车和插电式混动车(PHV)更为适合”。1997年,丰田在全球推出首款量产型混动汽车“普锐斯”,到2014年10月,丰田的混动汽车销量累计突破700万辆,占据全球80%的份额,同年,丰田推出氢燃料电池车“未来(Mirai)”。

此时的丰田势头有如当今的特斯拉,给全世界留下了“丰田=环保”的好印象。为此,丰田副社长伊地知隆彦自豪地称,“我们在开发所有的环保车型”。

伊地知隆彦只道出了部分真相,实际上,丰田在纯电动汽车领域基本是零作为,它认为混动汽车是当下,氢燃料电池车是未来,纯电动汽车因为充电慢和续航短腿,加上电池还很贵,显得很鸡肋,商业化价值比不上混动汽车,未来成长空间又被氢燃料汽车压制,完全没有开发的必要。

全球汽车市场此时已经走到一个微妙的关口。当时日本点开了动力电池和氢燃料电池两棵科技树,面临商业化选择,中国、美国和韩国从2009年开始,相继确立了新能源汽车发展路线,但在混动、纯电动和燃料电池三条路线中,走哪一条路,还未一锤定音。

当时,纯电动汽车看起来完全没有前途的样子,马斯克的特斯拉成立9年,才发布两款车。

这9年的时间里,马斯克几乎是生活在别人的唾沫中:到处画电动汽车Roadster“大饼”,量产却一直搞不定,好容易搞定Roadster的量产交付,成本却由最初公布的每辆7万美元,飙涨到每辆12万美元,马斯克咬牙将售价提到每辆11万美元,每卖一辆就亏一万美元。但这种“活雷锋”行为并没有获得预定客户的认同,在洛杉矶举行的客户见面会上,愤怒的客户差点把马斯克围攻晕倒。

那段时间,马斯克几乎就是做纯电动汽车的反面典型,到处挨骂,特斯拉在破产的边缘发抖,随时可能倒下。

为了给特斯拉输血续命,马斯克以7千万美元的价格卖给戴姆勒10%特斯拉股份(持有到现在的话,收益可以和孙正义投资阿里巴巴媲美了),并自掏6千万美元维持公司现金流,给丰田做配套,挣点小钱度日……

特斯拉做电动汽车的惨状,丰田一一看在眼里,更坚定了不踏入纯电动汽车领域的想法,以及押注氢燃料电池的决心。既然本国最优秀的汽车制造企业已经冷落纯电动汽车,那么日本政府自然没有理由不重视氢燃料电池车。

06

另外,日本押注氢燃料电池车也有国家战略层面考虑。

日本在全球燃料电池领域处于绝对领跑的地位,丰田系智库公司Technova的丸田昭辉认为,“日本在燃料电池部件及材料领域实力很强,在全球范围都很有竞争力”。

例如,在燃料电池组部件及材料的生产企业中,就有JSR、旭硝子、新日铁住金等知名企业。在高压氢燃料罐领域,东丽等企业也具有雄厚实力。

丰田自己也生产燃料电池组使用的隔膜等多种主要部件。而随着汽车向氢燃料电池车过渡,之前一直加速流向海外的汽车生产或许有望回归日本制造,拉动本土经济。

从国家安全的角度看,日本押注氢燃料电池车也比押注纯电动汽车更有利。日本生产氢燃料电池所需的原材料几乎可以在国内供应,但生产锂电池需要的原材料,日本几乎需要全部进口。

无论从哪方面看,日本押注燃料电池汽车都堪称完美。

权衡利弊之后,日本政府确立了氢燃料电池汽车的战略地位,将其作为扭转汽车行业乃至国家运势的重要棋子。

相应地,动力电池在日本的地位则直线滑落,除松下进入特斯拉供应链继续保持动力电池投资外,其它企业要么缩小阵线,要么退出。这样一来,全球动力电池市场的头牌企业为松下、三星SDI和LG化学,形成日韩两极、韩国引领行业的格局。

中国此时仍在动力电池的赛道之外溜达,但由于是消费锂电池生产大国,拥有全球最大、最完整的锂电池产业链,进入动力电池赛道,就差一溜哨声了。

颇富戏剧性的,是日本人吹响了哨声。

07

2011年,日本TDK集团下属的新能源科技有限公司(简称ATL)一个偶然的决定,促成了全球最大动力电池厂商的诞生。

当时,德国宝马集团已将德国之外最大的研发基地华晨宝马研发中心落子沈阳,研发中心聚焦于新能源汽车,以便抓住中国汽车市场从燃油车转向电动车的红利,寻找配套的动力电池厂商自然成为重中之重。

宝马注意到,ATL是苹果手机在全球最大的电池供应商,说明其单体电芯很稳定,可以做动力电池。但宝马没想到自己碰了一鼻子灰,由于当时日本刚刚全面押注氢燃料电池,日本企业对动力电池的态度趋于冷淡,ATL的母公司TDK不愿意投资动力电池。

ATL的华人管理层曾毓群、黄世林等人,岂能眼睁睁看着与宝马合作的大好机会溜走,于是从ATL辞职,拉上民族资本入局,在2011年成立宁德时代新能源科技股份有限公司,英文简称CATL,意味深长的是,仅比老东家多了一个字母“C”。

让日本人感到匪夷所思的是,宁德时代从动力电池界的婴儿,成长为超过领头羊松下成为行业老大,只用了短短7年时间。

在宁德时代超越松下,成为全球TOP 1动力电池生产商的2017年,比亚迪也冲进了TOP 3。实际上在TOP 10榜单上,来自中国的企业占据7个席位,日本仅有松下一家,韩国有三星和LG两家。

如果以市场份额计算,中国的动力电池占据60%份额,日本在10%左右,剩下的为韩国把持。从此,中国成为全球最大的动力电池制造基地。

日本媒体心情复杂地探究宁德时代见风成长般的速度时,发现其从全球搜罗人才的力度堪称一绝,包括从德国博世、大陆集团(Continental AG)、法国法雷奥集团 (Valeo)等全球零部件巨头大量挖来技术人员,与其他企业拉开差距,巩固基础。

日媒报道称“仅从博世就挖来了20人”,并由此认为,宁德时代借助优厚待遇引进海外超一流人才,包括聘请美国电池行业的权威博阁仁(Robert Galyen)担任首席技术官(CTO),是其实现跨越式、爆发式成长的原因。

但人才原因显然难以完整解释以宁德时代为代表的中国动力电池企业的成长推动力,毕竟欧美日韩的企业作为早起的“鸟儿”,人才储备上面远超中国企业。

实际上,庞大的中国市场才是根本因素,好比养育鲸鱼的只能是浩瀚的海洋,而中国政府适时推出的产业政策又促进了本土动力电池企业的飞速成长。

08

中国的电动汽车布局始于2001年,虽然建立了矩阵式“三纵三横”的研发布局(具体见下图),燃料电池汽车、混合动力汽车和纯电动汽车同时落子,但经过5年发展,权衡利弊之后,中国在2006年(“十二五”开局之年)将电动汽车确定为优先发展的项目,发展电动汽车上升为国家战略,承载了中国汽车技术转型的使命。

为此,当时的科技部制定了《电动汽车科技发展“十二五”专项规划》,确定全面实施“纯电驱动技术”的产业战略,从此和日本走上了不同的产业发展道路,宁德时代们由此获得飞速成长。

2009年到2015年,6年时间,中国累计生产新能源汽车49.7万辆,其中绝大多数为电动汽车,仅2015年的产销量就达到33万辆,中国超越美国,成为全球最大的电动汽车市场。

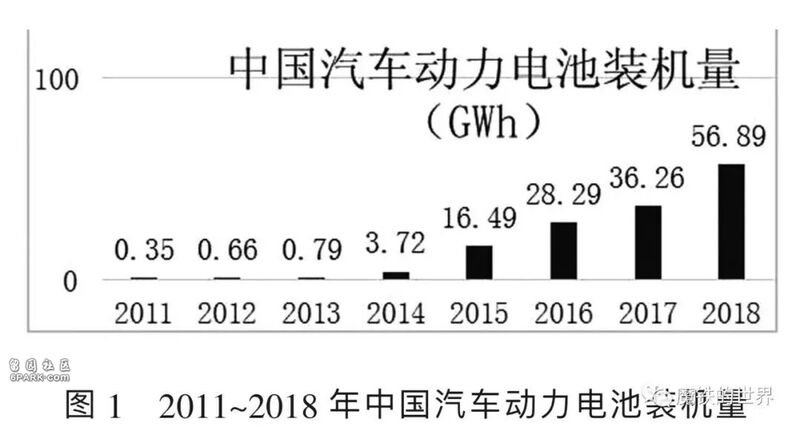

电动汽车市场的蛋糕做大后,直接拉动动力电池市场急速膨胀,2011年我国动力电池装载容量仅有0.35GW,到2014年时就膨胀到3.72GW,增加了9.63倍,2015年达16.49GW,相比2014年又增加3.43倍。

当然,中国动力电池行业能在2015年进入大爆发,和政策的护航也有直接关系。

2015年3月26日,工信部发布《汽车动力蓄电池行业规范条件》,即行业俗称的“动力电池白名单”。按这个政策,进入目录的企业可以为中国产电动汽车配套动力电池。

当时进入“白名单”的4批企业,均为本土企业,三星SDI、松下、LG化学和韩国SKI四大动力电池巨头在场外当看客。青春期的国产动力电池企业等于收到一份成人大礼包,有了与国际巨头同台竞技的实力。

“白名单”推行了5年(2019年底停止实施),这期间中国电动汽车高速发展,从2015年的产销24.75万辆,增长到2019年的97.2万辆。

中国成为最大的电动汽车市场后,自然而然成为全球最大的动力电池制造基地,最终养育出宁德时代、比亚迪等动力电池行业的“大鱼”,完成了对日本、韩国的超越。

试想一下,如果没有“白名单”制度,中国电动车市场最初爆发带来的动力电池红利,将被日韩动力电池巨头完全收割,少年期的国产动力电池企业难以长大成人,中国的电动汽车产业将重蹈传统燃油汽车的覆辙,形成被外资品牌主导的局面。

中国动力电池的赶超之路,宁德时代创始人曾毓群曾有过形象深刻的概括:美国人发明了锂电池,日本人把它商业化,韩国人把它做大,中国人把它做到最便宜,并推向全世界。

中国目前有两大产业称雄全球,一个是光伏电池,另一个就是动力电池。这两大产业风行全球的密码就是极致的性价比,即同样性能的产品,中国制造就是非常便宜。

而动力电池便宜的背后,是全产业链的国产化。日本矢野经济研究所的调查数据表明,锂电池4种核心部件中,中国企业占了全球市场份额的60%到70%。

中国锂电池材料不仅仅是价格便宜,产品质量上也对行业翘楚日本企业紧追不舍。对此,住友化学的高管有深切体会,因为中国对手追上之后,会拉动价格急剧下跌,使动力电池的价格直线下降,降到日本企业无法企及的成本线下,最终稳固市场地位,这是日本企业感到最为棘手的地方。

09

尽管在动力电池的竞争中,日本已落在中韩后面,但我们还需要清醒看待日本的这种“落后”。

日本是落后在动力电池的市场份额上,但动力电池的研发积累方面,日本仍具备相当的实力。

电池材料领域的研发需要时间沉淀,需要烧钱积累数据,这方面日本由于是锂电池产业化鼻祖,占有先发优势。日本在锂电池的研发上,相比中国、韩国和美国,时间上抢跑了30年左右,积累了大量技术专利,是名副其实的电池材料强国。

欧洲专利厅和国际能源署(IEA)公布的2000年——2018年电池技术相关专利申请数量企业TOP 25排名中,日本占了13席,位居第一,专利总数也拿下冠军。

换句话说,日企在电池材料方面有专利墙护体,中国企业要在现有的动力电池领域持续前进,免不了和日企合作,获得日企授权,典型例子如2019年,日本帝人和上海恩捷签订锂离子电池隔膜喷涂技术的授权合同。

另一个可能导致行业变盘的因素是动力电池的技术迭代。目前的动力电池属于锂离子电池,这种类型的电池的最大缺点是容易燃烧,安全问题成为其阿克琉斯之踵。

锂离子电池的完美替代物是全固态锂电池,是各国产业界下一轮竞争的焦点。抓了一手锂离子电池王炸牌却打得稀烂的日本,在全固态锂电池上押了重注,以期在动力电池牌局上力挽狂澜。

2018年,日本聚拢丰田、松下等23家头部企业,研发量产全固态锂电池的核心技术,此举被日媒称为“举全日本之力”(见下图)。

日本的打算是在2022年前获得成果,是否跳票现在还难以下结论,但专利收获倒是不少,在日媒公布的全固态锂电池专利TOP 15榜上,日本企业占据11席,TOP 5全为日企。日本如果真的在全固态电池量产技术上突破,大概率会逆转当前动力电池由中韩主导的格局。

2021年1月,新造车势力之一的蔚来汽车公布首款容量高达150kWh、续航1000公里的固态电池,并计划于2022年四季度交付,虽然只是一个PPT计划,但A股锂电池板块还是应声重挫,多家锂电公司股价跌停,跌得最狠的幅度达16%。由此可见技术迭代导致产业洗牌的杀伤力。

动力电池的战争远未结束,战火依然将延续,最终的胜者不仅仅靠要低成本立足,还得有技术研发的护城河。