01

最近的一个总体感觉就是“撕裂”无处不在。

小到群友,大到国家之间互喷口水,断袍友尽的事情天天出现,每天很多人都忙着互道“SB”。

美国社会学家柯瑟说,当一个群体和另一个群体发生冲突时,有利于它内部的团结。所以很多国家一旦内部有危机就开始对外冲突,“撕裂”自然就多了,这个策略挺有效,副作用就是民粹主义盛行。

现在大国之间直接开干的可能性很小,但实际的争斗却不逊于热战,它可能在意识形态领域,更可能是在贸易、货币、资本领域,金融战除了死伤的人少点,其他伤害一点不小,更可怕的是,这可能会成常态,无处不在,以你想像不到的方式。

上周就出了个大事,有史以来第一次,美国证券交易委员会(SEC)主席在媒体上公开提醒投资人,不要投资中概股!

这个指控太严重了!相当于在全世界面前指控中概股整体性造假。

SEC在三天内重复了两遍这个话题,之前,他们发布一个重磅报告,说“新兴市场存在信息披露不充分、无法获取审计底稿等问题,存在重大投资风险”。

这个报告里,中国作为新兴市场的代表被提及了21次。

02

如果说SEC这个说法还比较“温和”。浑水的创始人创始人卡森·布洛克说的更干脆:

几乎每家中概股都或多或少存在造假,中概股收入虚增30%很普遍。

你可以从情感上驳斥浑水的这套说法就是给自己的猎杀生意造势,但偏偏人家就靠这一手名声鹊起,财源滚滚,我们自己是不是也太不争气了呢?

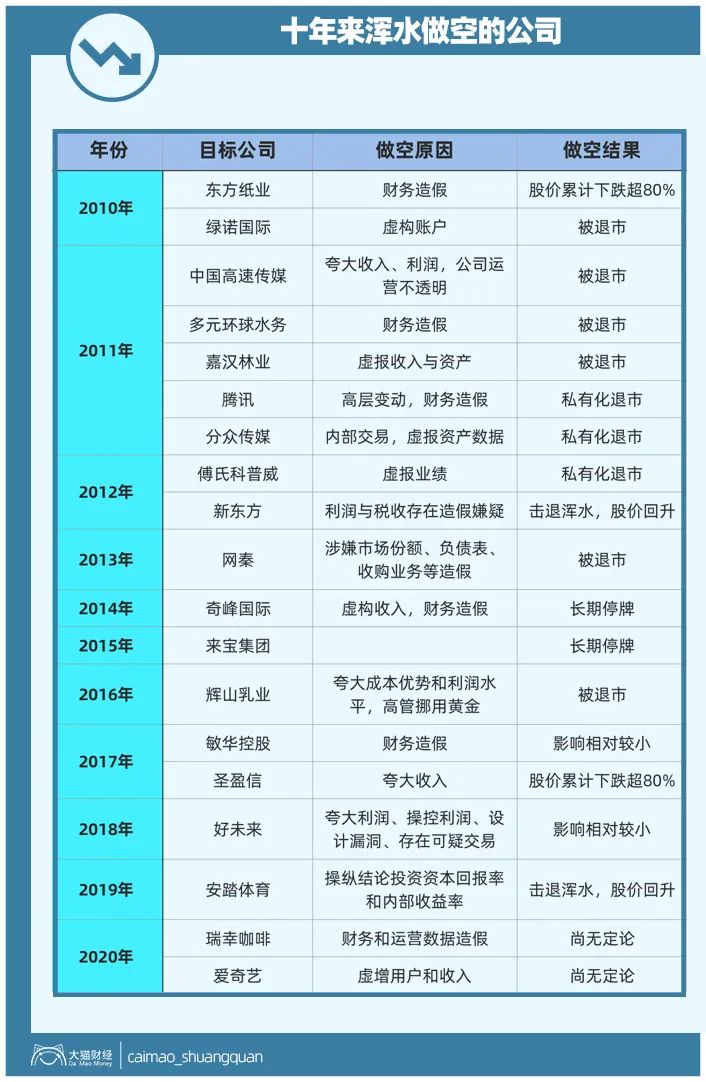

今年是浑水创立的第十个年头。

2010年1月,布洛克去调查纽交所上市公司东方纸业,此前一年,东方纸业的股价从最低的20美分一路涨到13块多,涨了足足65倍,这得什么业绩啊?

但调查中,布洛克看到的是老旧的设备、稀少的员工、已经发霉的生产原材料,这怎么可能是个大增65倍的公司呢?他写了30页的做空报告,东方纸业股票价格接近腰斩。

布洛克获利6000美元,钱不多,但全新世界已经打开了,浑水诞生了。当年11月,做空绿诺国际,23天后,绿诺国际就接到了纳斯达克的退市通知。

这10年,浑水不断找寻目标,发布报告,做空获利,可统计的报告19个,除了还在进行的瑞幸咖啡和爱奇艺,胜率77%,仅有新东方、好未来、安踏算得上全身而退,其余不是退市、就是大跌。

03

浑水的同行香橼是另一家比较著名的做空机构。

前不久,他们发布了中概股跟谁学的做空报告,说跟谁学夸大了高达70%的收入。

这家公司的创始人Andrew Left被称为“华尔街的赏金猎人”,2006年开始关注中概股,成名作是做空东南融通,仅4个月就致该公司解散。

香橼这些年也先后对20多个中概股发起攻击,屡屡得手,代表作品如中国高速频道,猫哥在《陆正耀一定挺得住!》这篇文章里讲过这个故事,一堆造假的故事,感兴趣的可以去读。

香橼在做空新东方时也曾失手,它的难缠程度比浑水更甚,像奇虎360就被做空了6次。

如果仅仅是做空报告针对个别公司,我们还可以当成个例看待,但是SEC直接跳出来指控,问题就很严重了,现在很多美国鹰派人士在纷纷游说养老基金拒买中概股,遏制中国的指向很明确。

中概股有过一次信任危机。

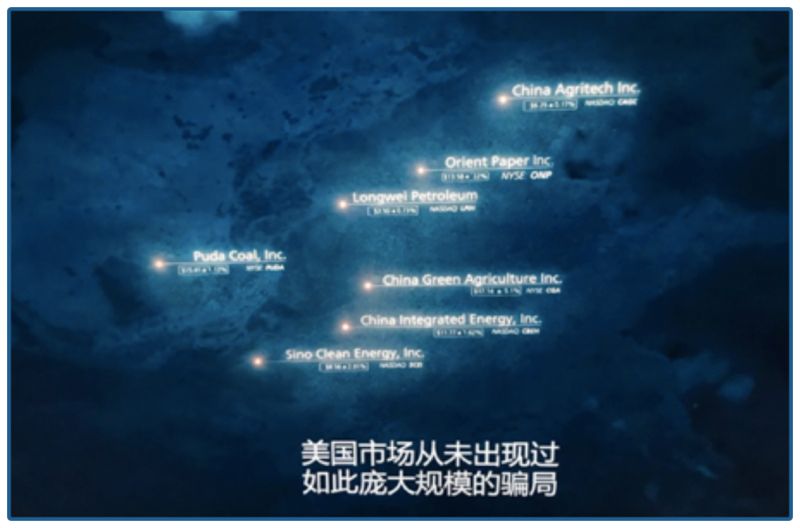

Netflix 2017年上线过一档纪录片《The China Hustle》,中国骗局,名字扎眼吧?说的就是2006到2012年期间,上百家中国企业通过反向并购的方式上市,后被发现存在大量“造假现象”的故事。他们进一步分析认为,中概股有系统性的漏洞,差不多400多家中概股存在造假。

十年前发生的这场信任危机导致整体中概股的大跌,修复信任的时间漫长艰辛,反向并购这种上市方式也基本被抛弃。

这一次的导火索无意是瑞幸咖啡点燃的,自查22亿造假,还能说什么呢?

说实话,面对SEC的说法,很多人想反击,但却发现极度无力,被错杀的公司肯定不少,但瑞幸咖啡这种恶性案件着实也多了点。

咱们的证监会也看不下去了,已派驻调查组进驻瑞幸咖啡多日。

04

很多人说,我也不投资美股,跟我有什么关系呢?

蝴蝶效应大家都知道,一只蝴蝶扇动翅膀不知道会带来什么风暴,你在公路上任性的一脚刹车可能要了几十公里外一个人的小命。

短期看:

● 1、4月中概股普跌,目前在美上市的中概股中,超过70%已经跌破发行价;

● 2、私有化退市的浪潮大概率会出现,迄今为止,358家中国公司赴美上市,已有108家被摘牌,比例达到了31%,这个数据还将继续恶化,用有些投资人的说法是,“排队回家吧”。

● 3、留存下来的中概股生存环境将更加艰难,SEC正在向四大会计师事务所施压,以确保其仔细审查中概股风险;

● 4、很多计划中的IPO有麻烦了,比如一直传言上市的优客工场和理想汽车,对他们来说上不上市可能是个生死问题,实在不行只好流血上市,代价惨重。

如果把时间拉长一点,问题更多:

● 1、中国公司的估值存在整体性低估的风险,短期上市会更难。

● 2、怎么恢复信任更难,现在已经很多国外资本质疑中国公司、中国创业者、投资人的职业道德,人家就是用有色眼镜看你。

● 3、中国公司、创业者融资会更难,尤其是对很多科技型公司来说,美元基金一直是非常重要的支撑,速度、深度、广度可能会受很大影响,我们正在想方设法摆脱房地产依赖,科技立国大家都认为是个正确的方向,影响多大现在不好估计。

这背后是更多人的职业选择和家庭生计。

05

上市公司造假,是中国经济的一大顽疾了,年年都有,时时暴雷,例子太多,随便举几个吧:

● 2000年,创造A股第一只百元股神话的亿安科技,实际上一点利润都没有;

● 2001年,银广夏陷阱露馅,技术、客户都是假的;

● 2002年,蓝田股份“虚假上市” ,财报假的,注册资金假的,揭露黑幕的刘姝威还收到了公司的死亡威胁信;

● 2004年,东方电子全公司齐心协力,一起造假;

● 2005年,丰乐种业被发现,上市8年造假6年;

● 2007年,天润化工,假得最离谱的公司,公司已经停产近两个月了,还在做IPO路演;

● 近一点的,康得新,2015年到2018年,4年虚增利润119亿元,成为A股史上最大利润造假案,不要脸到家了;

● 去年这时候,康美药业搞出了A股史上规模最大的财务造假舞弊案,300多亿。

……

至于像什么扇贝跑了之类的小把戏,在A股都排不上号,危害之大罄竹难书。

上周,证监会发声,称将重拳打击上市公司财务造假、欺诈等恶性违法行为,用足新证券法,从严、从重、从快追究相关机构和人员的责任。

话音未落,他们打算对84家拟IPO企业做现场检查,结果,30家撤回了IPO计划。

但毫无疑问的,打假的力度前所未有的强化了,今年以来十几家上市公司被调查国务院金融会议上,这也是重点讨论的问题,该来的总会来的。

06

如果造假是个顽疾,最近的中行原油宝时间更暴露出了我们的另一个要命的短板。

原油宝的事情如果总结下,简单说就是这样的:

● 1、原油宝其实就是个虚拟盘,为了绕开法规,这个产品由多个合同组成的,对内,组织投资者,国内客户下单,中行复刻这个交易到海外交易所;对外,中行再和商品交易所结算。中行赚的是两笔交易的价差,汇差、占用保证金和利息。

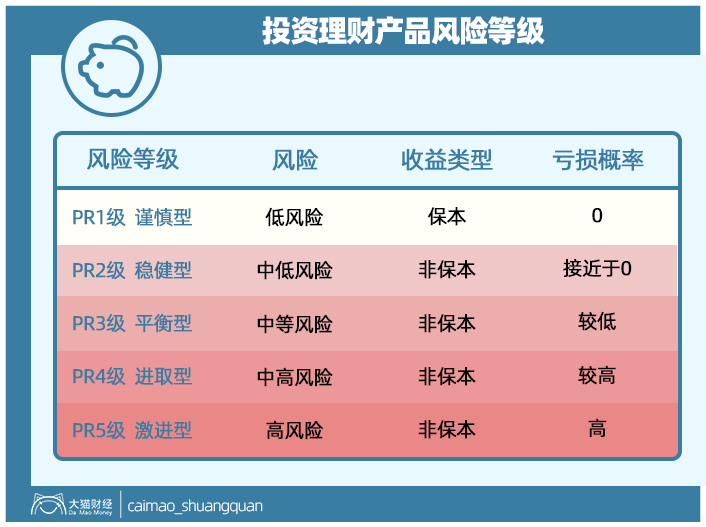

● 2、这个产品本质上的风险等级是r4,但被包装成r3级的产品,然后去卖给了r1、2级的小白人群,就像让驾校学员去参加生死飙车,显然不合适。

有调查显示,55%的人是3月份才进去抄底的,同期,沙特大打价格战,很多同行都在提示风险,但中行的推广力度反而加大了,猫哥就接到了很多咨询。

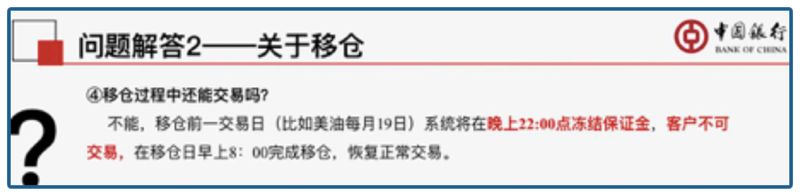

● 3、期货交易有个特点,就是需要移仓,简单的说就是这个月的合约到期,卖出然后再买入下个月的,国内银行的类似产品都默认是到期自动交易的,这样价格最平顺,中行也是,系统将在22点冻结保证金,其实他们产品ppt里书写的挺清楚的:

● 4、正常的时候没事,但是最近油价波动太厉害了,原油期货最大的玩家uso、国内的工行、建行等都选择了提前几天抛出,这个市场的容量不算大,大玩家都跑了,恐慌程度可想而知,这也使五月合约能创纪录的出现了负价格。

中行的问题是他们没有提前平仓,当天还像平常一样22点冻结了交易,他们这样的大多头在市场中实在显眼,早就成了空头猎杀的目标自己还不知道,各种力量一汇总,就亏惨了。即便意识到问题,投资者的逃生通道已经被中行锁死了,所以争议很大,用户主张按照22点的价格交易,而不是中行主张的按-37.63的收盘价结算,理由也正在于此。

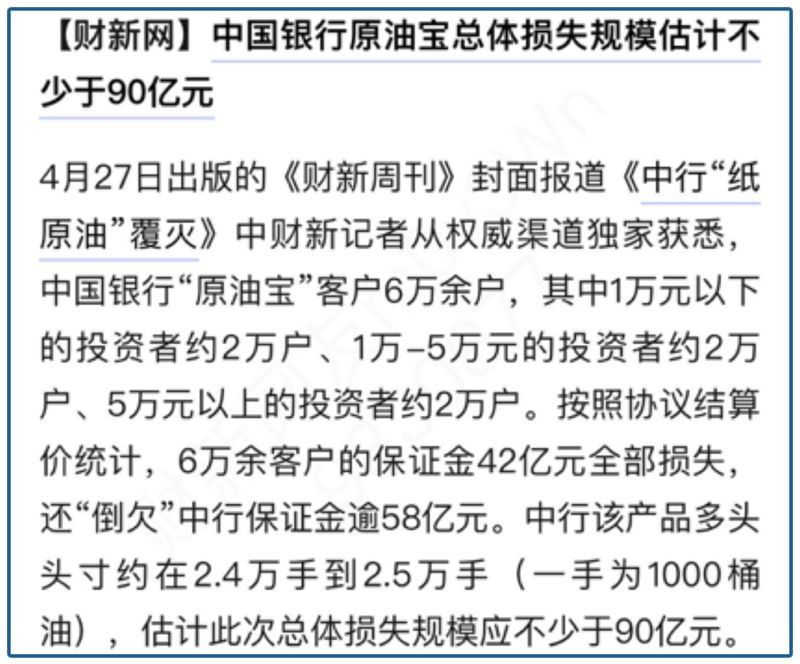

5、根据《财新》的推算,中行原油宝总体损失规模估计不少于90亿元。

当然,这个事情的结果可能出乎很多人的预料,前两天有传言称,中行不会再追缴欠款,也不会上征信,其实,就算交割了也行,就当中行为祖国献石油吧。

07

如果仅仅是一个单一的产品遭遇黑天鹅还不可怕,但是中行的定位之一就是国际化,而原油宝事件让我们金融动态风险管理能力的一些短板暴露无遗。

现在金融产品的拓展越来越复杂,自动化交易成了主流,尤其像衍生品,花样繁多,高风险、联动强、杠杆高、定价复杂还跨期,需要各种复合型高级人才,虽然国内机构投入不小,但距离国际水准还是差了不少。

毕竟国内的金融大机构还处在挣快钱的阶段,靠利差、通道业务活得很好,那些高精尖的手艺又吃功夫,用武之地也有限,所以即便是业内大佬,也承认这块业务咱们还处在初级阶段。

如果全球化的进程不中断,金融出海、国际化是必须的选择,专业的手艺不行,结果就不敢想象了。

好在短板暴露了,还有时间解决。