今夜美股开盘,道琼斯指数暴涨超1000点,但瑞幸咖啡股价又崩盘了。

刚在朋友圈说完元气满满的瑞幸咖啡董事长,也是实控人的陆正耀,爆仓了。。。

高盛:瑞幸咖啡股东发生违约

瑞幸咖啡董事长被强平

4月6日晚间,美股开盘,处于风口浪尖的瑞幸咖啡,股价再次崩盘,一度暴跌20%。(编者注:截至收盘,瑞幸咖啡股价报4.39美元,跌幅18.4%。)

据国外媒体报道,高盛今日发布报告称,董事长陆正耀旗下的家族基金Haode Investment因为股票质押贷款发生违约,金额高达5.18亿美元(差不多37亿人民币),贷款人组成的银团已指示作为担保受托人的瑞士信贷新加坡分行,将对抵押品行使贷款人权利,即采取强制执行程序,涉及到76,350,094股瑞幸咖啡美国存托股(ADS)。

报道称,共有5.15亿股瑞幸咖啡B类普通股和9544.5万股A类普通股被质押,其中包括由瑞幸咖啡CEO钱治亚的家族信托控制的实体额外质押的股份。

借款人由瑞幸咖啡董事会主席陆正耀的家族信托控制。此次贷款安排对陆正耀及其配偶有完全追索权。在行使其在该贷款安排下的权利时,贷款人已启动针对抵押品的强制执行程序,以履行借款人在该贷款安排下的义务,包括将瑞幸咖啡的B类普通股转换为ADS。

为了履行强制执行,借款人或会将公司的B类普通股转换为ADS。若所有质押股份全数售出,陆正耀于瑞幸的投票权不会减少,但是钱治亚的权益及投票权益将大大减少。

沽空机构浑水于今年初发表的报告中,已质疑瑞幸高层质押了49%所持的股票,该批股票以当时的股价计算价值达25亿美元(约194亿港元)。

根据浑水所提供的资料,瑞幸大股东、董事长陆正耀持有约6060.6万股ADS,当中约1818万股已被质押;首席执行官钱治亚持有3906万股ADS,当中约1826万股被质押;陆正耀的姐姐Wong Sunying则持有约2461万股ADS,全数均已质押,亦即合共约6105万股瑞幸ADS被质押。

22亿财务财务造假

董事长表示羞愧、公司道歉

4月2日,瑞幸咖啡公布了一份内部调查报告,自2019年第二季度至第四季度,公司首席运营官刘剑及几位向其汇报的员工伪造了高达22亿元的交易金额。在此期间,部分成本和费用也因虚假交易而大幅增加。

瑞幸咖啡4月2日股价在盘前以最快速度闪崩,跌幅一度扩大至85%,随后在开盘40分钟内触发5次熔断,股价暴跌75.57%,逾350亿元市值蒸发,而次日再跌达15.94%。

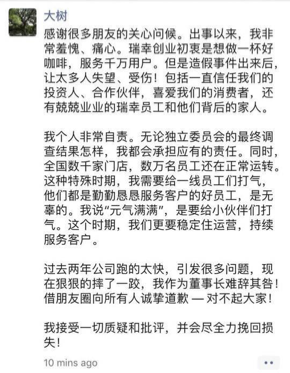

5日,瑞幸董事长陆正耀终于在朋友圈回应财务造假一事,他表示羞愧且痛心。

陆正耀说,“感谢很多朋友的关心问候。出事以来,我非常羞愧、痛心。瑞幸创业初衷是想做一杯好咖啡,服务千万用户。但是造假事件出来后,让太多人失望、受伤!包括一直信任我们的投资人、合作伙伴,喜爱我们的消费者,还有兢兢业业的瑞幸员工和他们背后的家人。

我个人非常自责。无论独立委员会的最终调查结果怎样,我都会承担应有的责任。同时,全国数千家门店,数万名员工还在正常运转。这种特殊时期,我需要给一线员工们打气,他们都是勤勤恳恳服务客户的好员工,是无辜的。我说“元气满满”,是要给小伙伴们打气。这个时期,我们更要稳定住运营,持续服务客户。

过去两年公司跑的太快,引发很多问题,现在狠狠的摔了一跤,我作为董事长难辞其咎!借朋友圈向所有人诚挚道歉 — 对不起大家!

我接受一切质疑和批评,并会尽全力挽回损失!”

胡润研究院发布的《疫情两个月后全球企业家财富变化特别报告》还披露,在瑞幸咖啡业绩造假事件发生后,其股价已经暴跌90%,瑞幸咖啡董事长陆正耀、创始人钱治亚双双从“十亿美金企业家”出局。

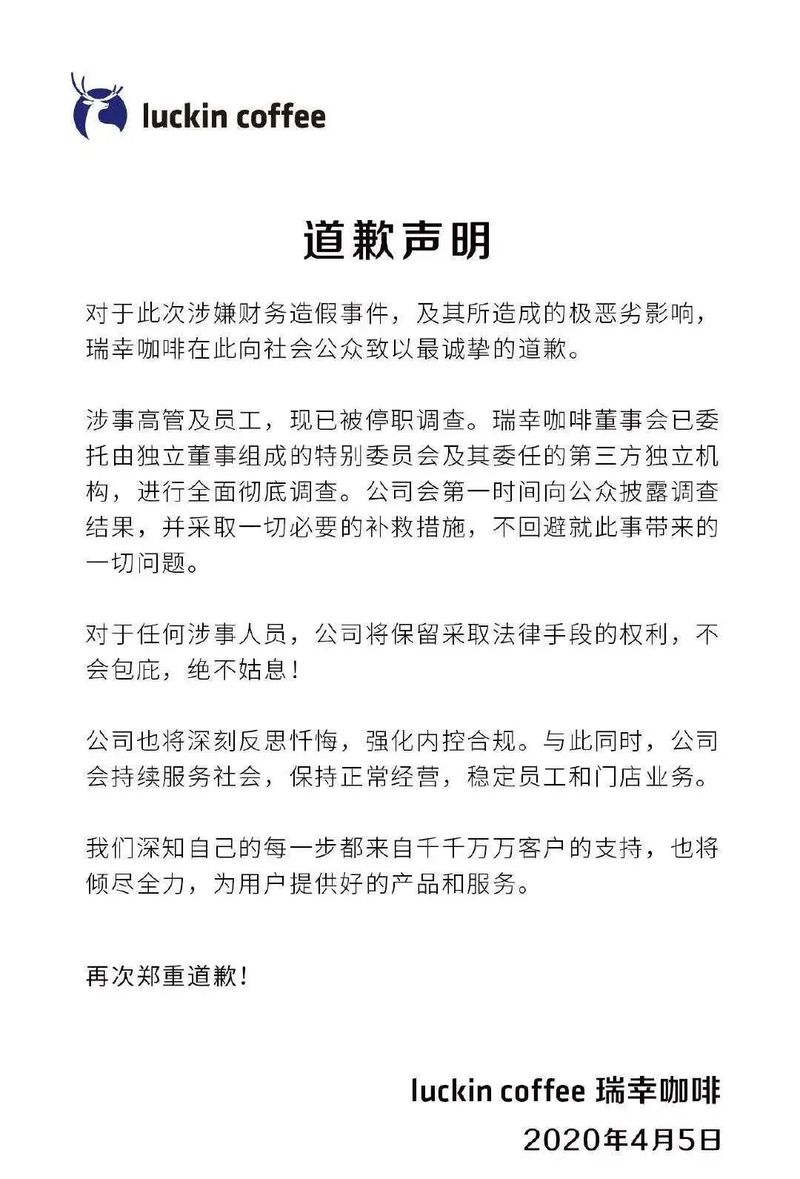

5日下午两点零四分,瑞幸咖啡官微也发布道歉声明。

律师:弃卒保帅不管用 高管都会被调查

据新浪报道,美国联邦法院注册出庭律师、瑞幸咖啡集体诉讼案在美国代理律师刘龙珠表示,已经接到十几个客户就证券欺诈希望提起集体诉讼,我们正在选诉讼代表,瑞幸咖啡涉嫌财务造假不大可能是个别高管行为,如果造假属实,董事会及高层管理成员都将会被追究法律责任,美国证监会一定会进入调查。

刘龙珠称,弃卒保帅在美国不管用,刘剑把责任全部承担,但高管坐牢的可能性也很大,高管都会面临集体诉讼和刑事责任,瑞幸咖啡也可能面临退市。“根据之前与美国司法部和证监会打交道经验,刘剑被检控成功的概率很大,除此之外公司高管董事长、CEO和CFO以及包括所有独董在内的董事会成员都不可能推卸责任,任何人都不可能完全清白,这句话我是可以负责任的。”

刘龙珠表示,在美国证券欺诈被司法部提起刑事检控的例子比比皆是,美国历史上前纳斯达克主席伯纳德·麦道夫也曾因包含证券欺诈被判处150年监禁。美国安然也因证券欺诈相关联事件被司法部刑事调查,最后CEO被判刑24年,以及罚款2380万美元。

“在美国做集体证券欺诈的律师事务所并不多,大概也就20家,美国证监会对于证券欺诈的案件处理,我也比较熟悉,对美国司法比较了解,就算刘剑把责任全部承担,但是董事长或高管坐牢的可能性也很大,就算不知情也是纵容其伪造交易金额,包括陆正耀、CEO钱治亚、刘剑在内高管都面临最高500万美元罚金。”

谈及瑞幸涉嫌财务造假的影响,刘龙珠表示,瑞幸咖啡涉嫌财务造假一事,对于中概股的影响是空前的,影响非常巨大,瑞幸咖啡财务造假由于金额巨大,会影响到中概股在美国形象,中概股在美国上市会更加艰难,日后审核也会变的更加严格。

中国投资者也可以起诉瑞幸咖啡了

国内威诺律师团队表示,今天开始接受中国投资者起诉瑞幸咖啡(美国纳斯达克上市公司,股票代码L.K)的民事赔偿诉讼案件。

其中事实依据有两个:

1、瑞幸咖啡承认存在重大造假行为。2020年4月2日晚,瑞幸咖啡发布公告承认其在2019年二季度至四季度内存在伪造交易行为,涉及销售额达22亿元人民币。

2、瑞幸咖啡股价大幅度下跌,投资者受到损失。

而法律依据有:

1、《证券法》第二条:在中华人民共和国境外的证券发行和交易活动,扰乱中华人民共和国境内市场秩序,损害境内投资者合法权益的,依照本法有关规定处理并追究法律责任。

2、《证券法》第八十五条:信息披露义务人未按照规定披露信息,或者公告的证券发行文件、定期报告、临时报告及其他信息披露资料存在虚假记载、误导性陈述或者重大遗漏,致使投资者在证券交易中遭受损失的,信息披露义务人应当承担赔偿责任;发行人的控股股东、实际控制人、董事、监事、高级管理人员和其他直接责任人员以及保荐人、承销的证券公司及其直接责任人员,应当与发行人承担连带赔偿责任,但是能够证明自己没有过错的除外。

符合下面两项条件的投资者,可以申请参加诉讼。

1、中国国籍,或者在中国有稳定住所的外国人。

2、在2019年11月13日到2020年4月2日期间,购买或持有瑞幸咖啡股票。

被告:瑞幸咖啡公司,以及负有责任的大股东、董监高等。

诉讼法院:中国境内的法院。

亏损投资者能否国内起诉瑞幸咖啡?

厦门中院:可以,但具体案由还需细分

据界面新闻,4月3日下午,福建省厦门中院立案庭工作人员对记者表示,可以在国内起诉瑞幸咖啡,但具体的起诉原由得看情况。“瑞幸咖啡毕竟是中国企业,如果以瑞幸咖啡为被告还要到美国是没有道理的。但是具体提出的案由是什么,这块还需要再细分的。但是不能说瑞幸咖啡在国外上市,国内就没办法追究责任,这个是没有道理的。”

广东法制盛邦律所管理合伙人李修蛟律师表示,对于厦门中院来说,估计也不好回答能不能打,在内地法院因证券欺诈起诉境外公司的案例几乎没有。但投资者要去起诉的话,只要这个案件符合管辖,比如说瑞幸的国内主体注册在厦门。那么对照证券法和司法解释,厦门中院应该要受理。“有明确的被告,在法定的管辖范围,民事诉讼就得受理。”李修蛟说。

“至于投资者能不能最终依法举证,证明自己投资损失跟瑞幸的虚假业绩及误导性陈述是否有关联性,那是另一回事。” 李修蛟认为。

根据3月1日以来实施的新《证券法》要求,“在中华人民共和国境外的证券发行和交易活动,扰乱中华人民共和国境内市场秩序,损害境内投资者合法权益的,依照本法有关规定处理并追究法律责任。”

瑞幸事件或难启动“长臂管辖”,A股做空机制还有多远

赴美上市不足1年、爱讲故事的瑞幸咖啡(NASDAQ:LK)又有了新的故事,这次是轰动国内外市场的财务造假丑闻。境内,新《证券法》实施1月有余、全面注册制改革推进中,瑞幸咖啡的爆雷是否将给中国资本市场带来影响?

在瑞幸咖啡自曝财务造假之后,中国证监会快速做出反应,称“将按照国际证券监管合作的有关安排,依法对相关情况进行核查”。刚落地实施的新《证券法》也新增了域外效力条款,被称为“长臂管辖”权。

对此,多位法律界人士认为,很难适用我国新《证券法》的域外管辖条款,如果仅仅涉及少数机构投资者,似以不启动“长臂管辖”为妥,域外“长臂管辖”不宜轻用。

瑞幸事件并非“隔岸观火”,反而是给国内资本市场敲响了一次警钟,也带来了思考。

多位专家认为,在新《证券法》和注册制的大环境下,A股市场的监管除了单一的行政监管,还需要有投资者和市场力量的全方位参与,资本市场可考虑在条件成熟时适时引进市场化的做空机制,推动注册制改革进一步完善。

“长臂管辖”可否启用

4月3日,中国证监会迅速做出反应,声明称,高度关注瑞幸咖啡(Luckin Coffee Inc.)财务造假事件,对该公司财务造假行为表示强烈的谴责。中国证监会将按照国际证券监管合作的有关安排,依法对相关情况进行核查,坚决打击证券欺诈行为,切实保护投资者权益。

市场关注的一个焦点在于,中国证监会的监管手臂能否触及在美国上市的瑞幸咖啡?

被称为“长臂管辖”权的是新《证券法》第2条第4款新增规定,在中华人民共和国境外的证券发行和交易活动,扰乱中华人民共和国境内市场秩序,损害境内投资者合法权益的,依照本法有关规定处理并追究法律责任。

对此,国浩律师(上海)事务所资深顾问黄江东认为,对“长臂管辖”不宜也无必要过度作扩大解释。证券监管作为公权力的一种,应立足于维护我国“公共”市场秩序、保护我国“公众”投资者的利益,这两点是启动“长臂管辖”的基本考量。

“如果仅仅涉及少数私募投资者,似以不启动‘长臂管辖’为妥。瑞幸事件发生后,中国证监会旋即公告谴责,意味着监管部门不会袖手旁观,但最终是否会启动‘长臂管辖’,不是一个单纯的法律问题,还将取决于监管部门的价值判断和政策选择。”黄江东同时称。

上海对外经贸大学法学院教授李文莉也向第一财经记者称,若经查证属实构成财务造假或欺诈发行,也应适用美国证券法律法规,很难适用我国新《证券法》的域外管辖条款。

她分析称,瑞幸咖啡的注册地并不在中国,上市地点是在美国,市场欺诈也很难说是扰乱了“中华人民共和国境内市场秩序”。至于投资者权益,财务造假影响的主体多是美股投资者的合法权益,而非境内投资者,境内仅可能是通过QDII投资的专业机构投资者,因此,域外长臂管辖不宜轻用。

广东奔犇律师事务所律师刘国华对第一财经记者称,中国证监会可能会协助美国证监会核查相关事宜,由美国证监会进行处罚。

黄江东也称,中国证监会对瑞幸咖啡事件的最新表态,意味着中国证监会与境外监管主体将通过跨境合作监管方式,共同打击证券欺诈行为。截至2019年12月,证监会已与境外64个国家及地区就证券期货监管问题签署合作备忘录,其中包括美国,以及瑞幸咖啡注册地开曼群岛。

李文莉也认同上述观点,中国证监会仅有基于国际监管合作协议基础上的调查职责,美国证券监管或美国投资者的集团诉讼可以发动,但对于欺诈发行或市场欺诈的域外(中国境内)调查只能依赖中国证监会协助。依据美国反欺诈条款发动集团诉讼、追究刑事责任或SEC启动行政监管程序都是经过严格的证据论证等司法或执法程序,并非轻易实现,毕竟瑞幸主体经营在中国,涉嫌欺诈的发行人、中介机构在中国,需要中国协助调查。

对于涉事主体,目前尚未有定论。瑞幸咖啡在提交给SEC(美国证券交易委员会)的公告中称,公司首席运营官兼董事刘剑以及他的几名员工伪造销售金额、捏造虚假交易。

但市场并不以为然。理论经济学博士后刘安分析称,“根据瑞幸董事会特别调查委员会所发布的声明,以及之前美国浑水公司所发表的做空报告,根据这些可能存在的事实综合来看,这种系统性、全流程的造假,不太可能是个别高管一人所为。因此,我个人认为,如果说造假事实属实的话,瑞幸管理层在实际控制人授意下全面参与造假的可能性较大。”

就瑞幸咖啡财务造假可能面临的法律后果,黄江东认为,如果违法行为坐实,瑞幸咖啡公司、会计师事务所及相关主体和个人或将面临巨额的行政罚款;如果调查还发现瑞幸咖啡及相关主体的行为触犯刑事法律的,还将面临最高可达20年监禁的刑事处罚;同时还将面临民事赔偿责任,4月2日瑞幸咖啡自曝财务造假,引来又一波新的集团诉讼潮。

敲响A股警钟

瑞幸咖啡财务欺诈事件败露,正好发生在我国新《证券法》生效实施满1个月,全面注册制改革推进过程中,也刚好是A股上市公司披露2019年年报及2020年一季报之际。那么此事件会否给A股市场带来影响?

武汉大学金融证券研究所所长董登新称,瑞幸咖啡给A股上市公司提供了一个极好的典型反面教材,也为财务造假者们敲响了警钟。A股市场也应查处若干典型大案、要案来为新《证券法》立威!

“财务造假是对投资者最大的伤害。打击财务造假,应该成为监管层最重要的工作任务。”董登新建议称。

瑞幸咖啡在美国上市,本质上是在注册制的环境上市,而注册制的核心灵魂是全面的信息披露。随着新《证券法》的实施,中国的资本市场也将迎来全面的注册制改革。

“在注册制的发行制度下,后端的违法法律责任必须非常严格,发行人必须高度重视证券合规,严格遵循合法、诚信原则,这才是基业常青之道。”黄江东称。

在董登新看来,在新《证券法》和注册制的大环境下,A股市场的监管除了单一的行政监管,还需要有投资者和市场力量的全方位参与,尤其是做空机构和做空机制,对于防范上市公司财务造假,是一股重要的约束机制,“因此我们有必要去借鉴学习美国的做空机构和做空机制的做法”。

李文莉也建议,适时引进做空机制,净化并激活市场,作为注册制改革的配套机制。从理性经济人角度去思考做空机构,做空机制作为资本市场的市场约束机制,获利是浑水的动力源泉,但其激进的买空主义行为给市场带来的净化作用,可以减少监管成本,弥补市场缺陷。做空是有成本的,即使被滥用,也可通过市场手段抵消或博弈,做空本身需要与做多博弈,若没有较为精确的证据与目标,就会博弈失败而损失惨重。同时做空一旦被滥用也可纳入各类证券违法规制加以控制,如恶意做空纳入市场操纵监管等。

此外,作为中概股的瑞幸咖啡造假一事,也让市场对中概股是否将受到冲击有所担忧。

董登新对第一财经记者称,瑞幸咖啡的财务造假在一定程度上对中概股是一个打击,有损中概股的形象和信誉,可能会成为做空机构做空中概股的一个由头。

“瑞幸事件可能会给中概股带来认识上的影响,即不好的印象,但实质影响不大。”李文莉表示,财务造假并非只有中概股有,美国等其他国家市场的公司也会出现财务造假,不是中概股特有的问题;另外,世界各个国家特别是一些大型的交易所处于一种竞争的关系,都希望吸揽一些优秀的企业到其市场上市,所以不会构成较大的影响。