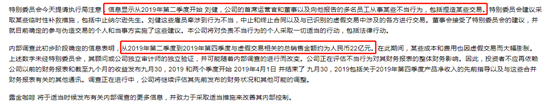

瑞幸的投资者很不幸,一天之内自己的这笔投资跌到了前一天收盘价四分之一的水平。2020年4月2日的瑞幸股票已完全成为一个赌局,作为T+0的美股市场,当天瑞幸的换手率达到了108%,盘中三次熔断,最终股价下跌了超过75%。这次事件的导火索是瑞幸在盘前宣布的一则消息:公司董事会成立专门委员会,监督2019年的财务调查问题。该内部调查初步阶段明确的信息表明,自2019年第二季度到2019年第四季度,瑞幸咖啡与虚假交易相关的总销售金额约为人民币22亿元。

三个季度伪造22亿营收是什么概念呢?我查了一下瑞幸2019年各季度的财报,其中第二季度营收8.7亿元、第三季度营收15.4亿元、第四季度财报尚未发布,市场预计2019年第四季度营收在21-22亿之间,现在造假行为被坐实,去掉虚构的22亿营收,那么简单计算,这三个季度的真实营收比之前宣布和市场预估的少了一半。

虽然是瑞幸承认造假的这则消息引爆了此次事件,但对于瑞幸的质疑,是浑水在1月31日最先提出来的,当时,做空机构浑水公开了一份匿名的做空报告,内容极为详实,指控瑞幸咖啡涉嫌财务造假。

凡事就是怕认真二字,浑水那篇做空报告长达89页,他们通过92个全职和1400个兼职调查员跟踪了981个门店,收集及研究了超过2.5万张小票和超过1万个小时的门店录像,终于发现瑞幸严重夸大了销售收入。报告认为,瑞幸咖啡从2019年第三季度开始捏造财务和运营数据,夸大门店的每日订单量、每笔订单包含的商品数、每件商品的净售价,从而营造出单店盈利的假象。又通过夸大广告支出,虚报除咖啡外其他商品的占比来掩盖单店亏损的事实。后来瑞幸承认2019年第二季度到第四季度都在虚构营收,可见实际情况比浑水估计的还要恶劣。

在金融圈要做成一件伟大的事,可能并不需要太深的专业知识,要的只是基本的道德底线和足够强的毅力。瑞幸在创建、上市、审计过程中一路都伴随着名校名企光环,头顶“全球最快IPO公司”的光环,如今爆出这种事情,这是金融圈和名校智慧在反方向上的一次极致演绎。

是羞愧还是自豪?

更可怕的事可能还在后面。瑞幸咖啡造假风波会触动美国证监会调查,针对公司或个人违反证券法的行为,美国证监会(SEC)的民事处罚标准非常严苛,重者可能会被累计处罚至数百亿美元。

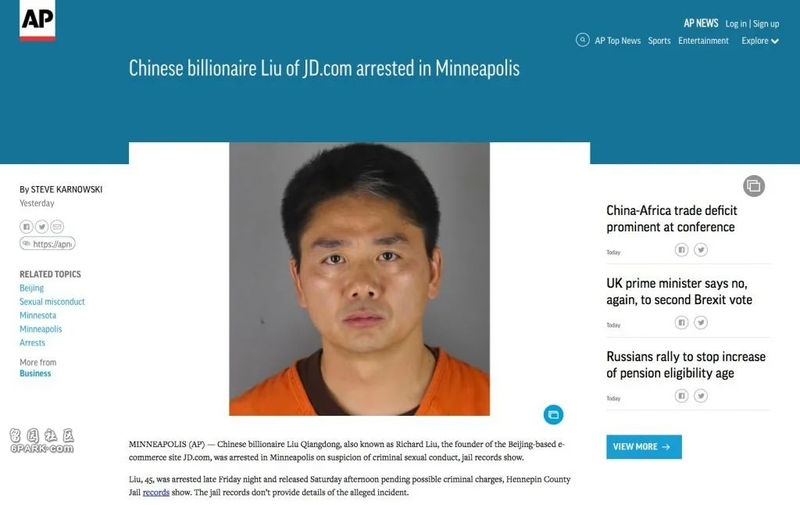

另一方面,集体诉讼也将到来,投资者对于自己莫名蒙受的巨大损失不会善罢甘休。还记得京东CEO刘强东在2018年8月31日的美国明尼苏达大学涉嫌性侵一事吗?在他被当地警方逮捕后的两个交易日,京东股价分别下跌了5.97%和10.64%,两天蒸发了74亿美元的市值,无数投资者损失惨重,堪称是史上最贵的一炮。

刘强东事件发生后,京东官网辟谣,但辟谣很无力,事情在当时已登上美国新闻

后来,在9月5日,Rosen、Schall和Pomerantz三家美国律师事务所分别在官网宣布,将调查京东是否涉嫌失实披露刘强东案情,进而使京东的投资者蒙受损失。三家律所还邀请投资受损的股民参与调查和可能的集体诉讼。其中Schall律所表示,损失超过10万美元的投资者可参与调查和集体诉讼。

再看现在的瑞幸,以公司名义进行财务造假的恶劣程度显然已远超创始人私生活混乱相关的消息发布问题,而且股价一天内跌去75%给投资者带来的影响远比2018年的京东股价下跌更具有毁灭性。于是美国好几家律所再次出马,加州的GPM律所、 Schall律所,纽约州的Gross律所、Faruqi律所、Rosen律所和Pomerantz律所等均表示,在2019年11月13日至2020年1月31日间购买过瑞幸咖啡股票的投资者如果试图追回损失,可以与律所联系,2020年4月13日是首席原告截止日期。

除了证监会重罚和集体诉讼外,刑事追责将是又一个不可承受之重。美国证监会很可能会同司法部开启针对公司以及相关责任个人的刑事调查。不过这样的调查往往耗时数年,大多数类型调查以民事和解和刑事控辩交易告终,但情况严重的,更多还是会以刑事庭审判决结案。

根据美国法律,对于提供不实财务报告和故意进行证券欺诈的犯罪,要判处10年到25年的监禁,个人和公司的罚金最高达500万美元和2500万美元。此外,审计机构(瑞幸的审计为四大会计事务所之一的安永)也可能会涉嫌犯罪,可能要面临严格的举证责任。不过瑞幸是一家中国公司,高管大都在中国,中美之间又无引渡协议,所以后续的司法流程可能也面临重重阻碍,这对瑞幸来说可能是个好消息。

证监会重罚、集体诉讼、以及可能的刑事追责,是瑞幸股价一天暴跌75%的最重要原因,至于去掉水分后的营收,投资者或许还不至于恐慌到把股价抛售到只剩原来的四分之一。

这个世界变化得太快了,作为瑞幸CEO的钱治亚,在2019年还曾获得“中国经济年度人物新锐奖”,2020年以120亿元财富位列《2020胡润全球白手起家女富豪榜》第42位。

钱治亚

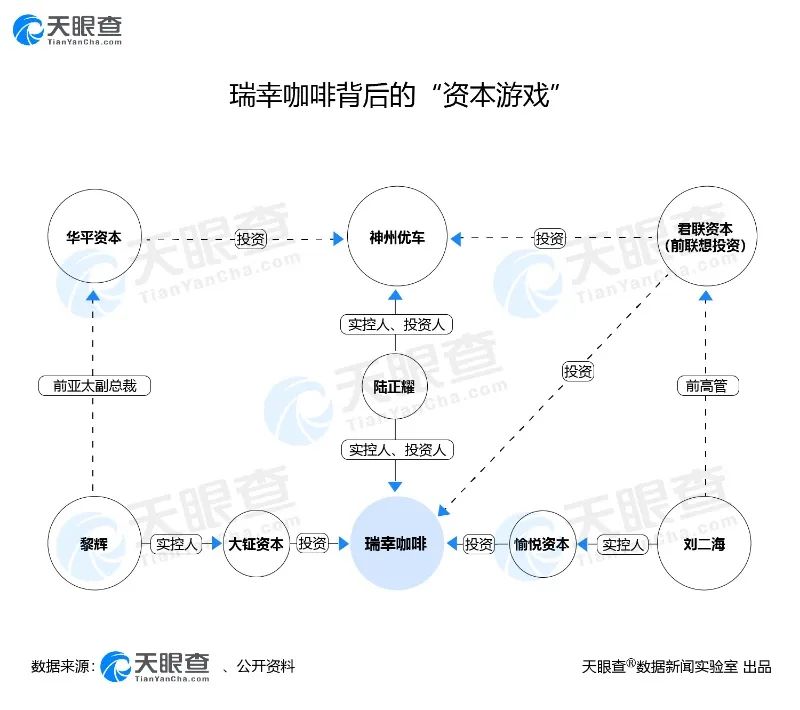

而瑞幸真正的幕后大佬是陆正耀,他的投资堪称“IPO工厂”,从神州租车、神州优车再到导演瑞幸上市,重点思路为:抓风口、彪悍融资、烧钱扩张,迅速谋求IPO。据媒体报道,现年51岁的陆正耀是福建人,后移居香港,同时又是加拿大永久居民(中国富人对加拿大真是情有独钟)。所以我们不用为瑞幸割洋韭菜感到欢欣鼓舞,因为瑞幸注册在开曼群岛、在美国上市、VC拿的是美元、大股东是美元基金老板、又是加拿大永久居民,中国老百姓激动个什么劲呢?

陆正耀

瑞幸事件中最无辜、受损最大的不是资本主义国家的投资者,而是难以维系的国内中小加盟商、无法收到货款的中国供应商、无法领到工资的中国员工、无法偿还贷款的国内银行,以及在全球范围信誉受损的全体中国人。瑞幸的造假,压根不是什么民族企业收割外国人,实际上是少数早已准备好后路的股东,通过利用中国市场、无视中国员工、糟践中国信誉的方式谋取利益的又一次实践而已。

瑞幸咖啡的前十大股东,包括孤松资本、资本研究全球投资者、瑞信、美国银行等知名机构的大名赫赫在列

瑞幸咖啡的商业模式被很多投资者所追捧,它被视为现代电子商务模式与传统零售业进行创新性融合、并且未来将要超越星巴克的互联网公司。可惜瑞幸这次并不是输在商业模式上(至少商业模式还没完全见分晓),而是输在了败坏的商业道德上,这个错误可能将葬送该商业模式在未来继续尝试的机会,这也给了所有人以教训:做生意应该诚信为本。

瑞幸事件的冲击是广泛的,除了瑞幸咖啡本身,更不好的影响在于:国际投资者对中概股甚至所有中国创业者的印象又变得更加糟糕了。

瑞幸暴雷之外,这些机构和中概股也坑惨了中国散户

财务造假坐实,股价崩盘。昨天(4月2日),在美股纳斯达克上市的瑞幸咖啡股价一度暴跌80%,市值一夜蒸发350亿人民币左右。据瑞幸咖啡的公告显示,公司特别委员会调查显示,COO及其部分下属员工从2019年二季度起从事某些不当行为,与伪造交易相关的销售额约为22亿元人民币。有网友戏称:“瑞幸是民族企业,让老百姓便宜喝上咖啡,而且还融美国人的钱,割美国佬韭菜,良心企业。”

这只能当段子看。第一,美国人是没那么好骗的,且代价会很惨重。美国法律规定:对于提供不实财务报告和故意进行证券欺诈的犯罪,要判处10年到25年的监禁,个人和公司的罚金最高达500万美元和2500万美元。

其次,不少在美股买中概股的散户,是中国人。

昨晚,在国内一些美股交易社区,很多买了瑞幸股票的中国散户一片哀嚎。

有网友评论认为:瑞幸咖啡暴跌之后有可能导致退市,投资者可能面临血本无归的风险。

网络截图

这些年来,坑过中国散户的中概股还有哪些呢?同时,让我们起底下为造假中概股们背书的投资机构。

一、猝不及防的“打脸”

Lucky coffee的2020年似乎并不怎么“lucky”。

前脚刚被做空机构浑水指认“捏造财务和运营数据”,后脚就猝不及防地“打脸”自曝财务造假。

尽管,今日午间瑞幸董事长陆正耀仍波澜不惊地在朋友圈里打气:今天更要元气满满!小伙伴加油!市场和媒体对瑞幸咖啡造假行为的讨伐气势却丝毫不减。

钛媒体今天在《陆正耀,不应再躲在瑞幸造假背后了》一文中分析:

陆正耀作为瑞幸咖啡的董事长,实际控制人,发起人,都应带领管理团队第一时间站出来承担责任,向公众道歉,向投资者谢罪。正常头脑的企业经营者都知道,COO一人背锅就是个掩耳盗铃的笑话。不能用一个谎言去掩盖另一个谎言,最终让“虚假成性”在国际市场成为“中国公司”和“中国人提供的数据”的标签,不能在全球抗疫这样的关键时刻,让中国名声为瑞幸这样的“欺骗成性”买单。

瑞幸咖啡官网截图

一夜之间从云端跌入谷底的瑞幸咖啡,着实让投资者们大吃了一惊。要知道,两个月前做空机构浑水曾发布报告,直指瑞幸自首次公开募股6.45亿美元之后,从2019年第三季度开始捏造财务和运营数据,而瑞幸的造富神话不过是“一场骗局”。

据悉,这份报告的作者自称派了92个全职和1400个兼职调查员,收集了 25000多张小票,进行了10000个小时的门店录像,并且收集了大量内部微信聊天记录,指证瑞幸咖啡在2019年第三季度和第四季度,单店和单日商品销量分别夸大了至少69%和88%。

面对浑水财务造假的质疑,瑞幸咖啡似乎并不care,理直气壮地回应称:报告的方法有缺陷,而且证据无事实根据,“是未经支持的猜测和对事件的恶意解读”。

值得一提的是,在2019年三季报发布会上瑞幸咖啡还意气风发地向全世界宣布,公司首次在门店层面实现盈利。基于投资者们对“瑞幸好故事”系列的信任,2020年1月瑞幸咖啡还成功地募集了11亿美元资金(包括二次配售)。

从2017年10月在北京开了第一家咖啡店,到2019年5月成功登陆纳斯达克,短短不到两年时间,瑞幸咖啡就创下了“全球最快IPO企业”的纪录。

然而谁也不曾想到,这位成天喊着要打败星巴克的天之骄子,还没将对手打趴下,却先打败了自己。

二、陆正耀的资本局

资本狂欢之后,留给投资者的只剩下一地鸡毛。而那些在瑞幸IPO道路上保驾护航的投资机构和审核机构,是否该对这场豪赌负责呢?

根据2019年4月,瑞幸向美国SEC(美国证券交易委员会)提交的招股书披露,公司前四大股东分别为董事长陆正耀、创始人兼CEO钱治亚、大钲资本和愉悦资本,持股比例分别为30.53%、19.68%、11.9%和6.75%。

为瑞幸背书的大钲资本和愉悦资本,这两家投资机构在资本市场虽算不上赫赫有名,但幕后操盘手黎辉、刘二海却与神州租车渊源颇深。两人不仅都曾在2014年期间担任神州租车董事,私底下与陆正耀也是关系匪浅。

董事长陆正耀有一个被公众所熟知的身份——神州优车掌门人。创始人钱治亚不仅在在神州租车担任过COO,还被陆正耀视为最得力的“大徒弟”。

陆正耀

公众号“房东经济学”在《瑞幸收割的是中国人》一文中分析:

瑞幸真正的幕后大佬是陆正耀,他的投资堪称“IPO工厂”,从神州租车、神州优车再到导演瑞幸上市,重点思路为:抓风口、彪悍融资、烧钱扩张,迅速谋求IPO。据媒体报道,现年51岁的陆正耀是福建人,后移居香港,同时又是加拿大永久居民(中国富人对加拿大真是情有独钟)。所以我们不用为瑞幸割洋韭菜感到欢欣鼓舞,因为瑞幸注册在开曼群岛、在美国上市、VC拿的是美元、大股东是美元基金老板、又是加拿大永久居民,中国老百姓激动个什么劲呢?

在2019年瑞幸上市之时,很多行业观察者认为,瑞幸又是一个资本局。

PingWest品玩在《揭秘瑞幸式IPO》写道:

在瑞幸IPO前夕,最后一轮的1.5亿美元融资由贝莱德领投。之后立刻有大批报道将此次投资描述成“星巴克大股东投资瑞幸”,给人一种得到星巴克股东认可的错觉。但事实上,贝莱德作为美国最大的被动投资机构之一,以指数基金的方式持有星巴克的股票,与此次投资瑞幸的团队基本没有什么关系。

瑞幸此次的IPO受到热捧,最终超额配售并且在定价在发行区间上端,也像极了2014年神州租车的上市初期。在当年的IPO后,神州租车股价达到高位后,几大股东纷纷减持,而被形容为合作开拓国内市场的赫兹更是分三次完成了彻底清仓,根本没有开展什么中国业务,套现36亿港币走人。”

三、这些年不断出事的“问题中概股”,以及为之背书的机构

可以肯定的是,同样为瑞幸IPO背书的中金公司,势必不会好过。毕竟当初瑞幸遭遇浑水做空时,作为联席主承销商和B轮融资投资方之一的中金公司,还曾经站台力挺。

据悉,2月4日中金公司还发布一篇名为《瑞幸咖啡:匿名沽空指控缺乏有效证据》研报,称“虽然瑞幸咖啡没有提供详细的数据或来自第三方的反驳证据,但我们认为匿名沽空报告主要基于不具代表性的草根调研和主观推断,亦缺乏有效证据。”

覆巢之下,安有完卵。瑞幸这波神一般的“自曝”操作,让参与上市发行的机构投资者和承销商无故躺枪,看似可怜却不值得同情。

一个不容忽视的事实是,近年来随着拼多多、斗鱼、虎牙、阿里巴巴、中国移动等行业巨头和独角兽们争前恐后地为美股添砖加瓦,越来越多境内投资者,包括大量中国散户,受到明星企业吸引,主动破除外汇、文化、语言的种种差异,投资中概股。

然而瑞幸咖啡造假的例子让我们看到,即使有华平、联想、美国银行、瑞银、孤松资本等这样的著名投资人背书,又有瑞士信贷、摩根士丹利、中金公司、海通国际这样的知名承销商作保障,依然没能避免成为资本游戏的保护伞,甚至连累境内投资者被坑。

而历史上为“问题中概股”背书,种下苦果的机构和投资人更是不在少数。

譬如瑞幸咖啡的境外持股机构——瑞银,就曾在2019年3月,因在其担任三宗上市申请(分别为中国森林控股有限公司、天合化工集团有限公司及另外一家公司)的其中一名联席保荐人时没有履行其应尽的责任,而被香港证监作出谴责,处以罚款3.75亿港元。同时局部暂时吊销瑞银证券香港就机构融资提供意见的牌照。

同样被“问题中概股”牵连的还有拉手网。据悉,拉手网于2011年向美国证券交易委员会提交IPO申请时,曾因CFO 张检在美股上市公司多元印刷(Duoyuan Printing)担任审计委员会主席和独立董事,而后多元印刷被摘牌后遭遇集体诉讼。使得张检的声誉和拉手网IPO一度受到市场诟病。

就连曾被誉为资本市场“金手指”,红杉资本中国创始合伙人——沈南鹏也没能逃过一劫。据公开报道,2010年经沈南鹏一手推动赴美上市的电商公司麦考林,因在美国本地接连遭到4次集体诉讼,沈南鹏被美国法律公司KahnSwick&Foti列为个人第一被告起诉。

尽管后来红杉资本将其持有的麦考林股份转让顺利脱身,但这件事还是成为了沈南鹏资本运作生涯里的一个挫折,甚至因此被媒体解读为“透支信誉”。

还有早年同样遭遇过浑水狙击,因弄虚作假被被美国交易所停牌或摘牌的东方纸业(ONP)、绿诺科技(RINO)、多元环球水务(DGW) 和中国高速传媒(CCME)等多家中国公司。因美国罗仕证券作为多家涉嫌欺诈的中概股承销商,中弹率高达50%,多年来在资本市场信誉大打折扣。

回到瑞幸咖啡财务造假这件事,与国内A股及其他资本市场相比,美股对于上市公司财务造假行为容忍度更低,处罚也更严格。美国2002年颁布的《萨班斯法案》,除了对上市公司内控制度提出严苛要求, 对于提供不实财务报告和故意进行证券欺诈的犯罪,要判处10年到25年的监禁,个人和公司的罚金最高达500万美元和2500万美元。

作为中概股里的明星企业,瑞幸咖啡若是难逃一劫,恐怕在美上市的中国企业将集体面临信任危机。

毕竟,血亏的不仅是投资者,更是中国公司信誉在全球市场的一地鸡毛。