国债很贵,但是选择不多!

在市场上充满悲观恐慌氛围下,全球资金 正在涌进国债市场避险。3月6日,在避险资金推动下,美国中长期国债价格继续上涨,而欧洲地区特别是德国长期债券价格也在刷新历史高点。

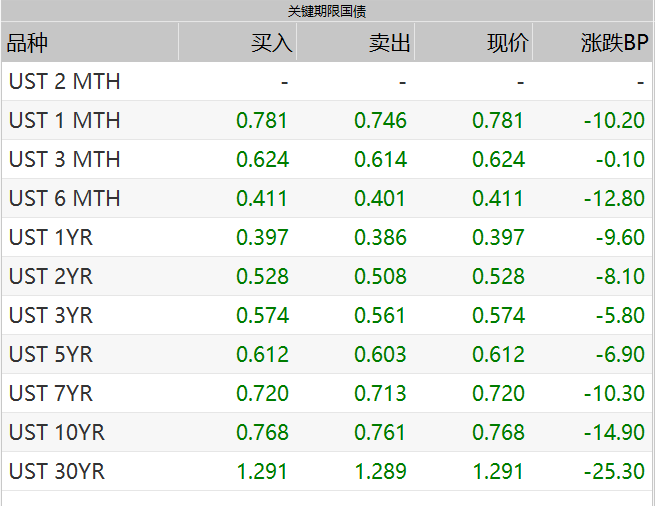

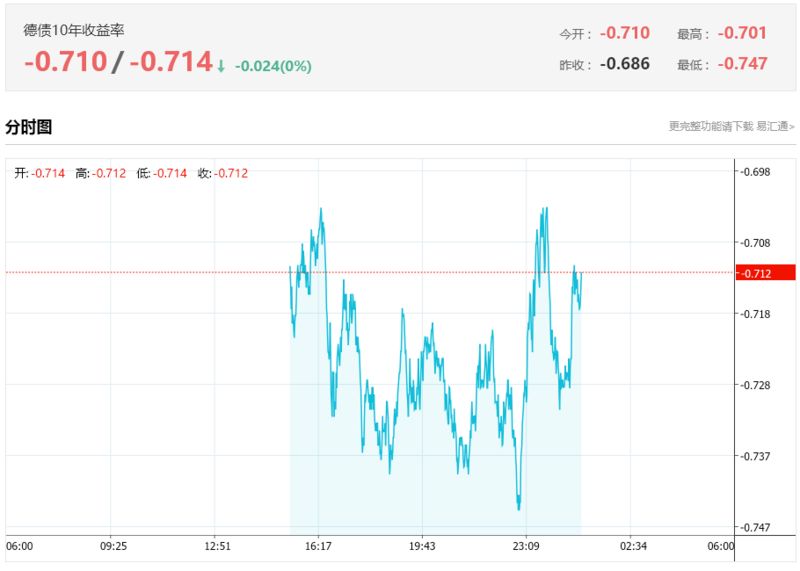

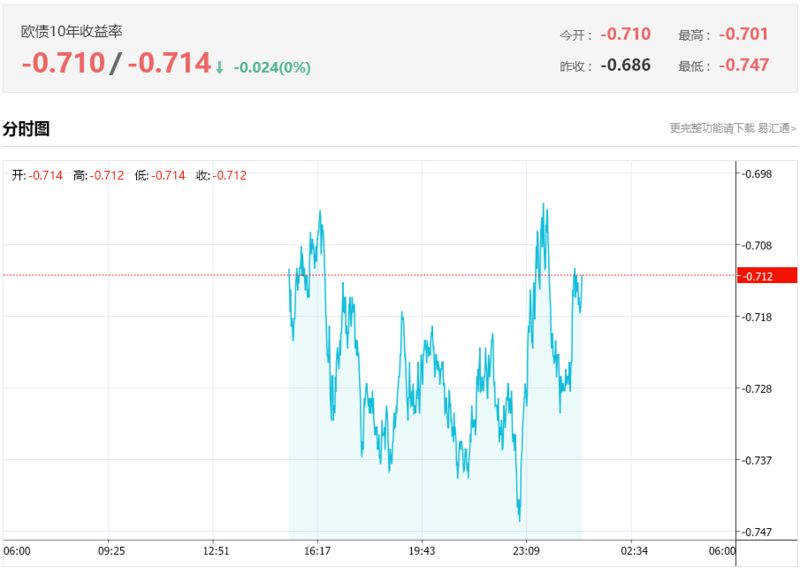

由于债券价格上涨,导致债券收益率走低。当日,美国中长期国债收益率创下历史新低,而德国长期国债收益率也刷新历史低点。其中,10年期美国国债收益率达到历史低位0.768%,跌幅达到了25.1%;30年期美国国债收益率也跌至历史新低1.291%,跌幅达到了22.9%。10年期德国国债收益率也在盘中创下历史新低,盘中一度达到-0.747%,刷新历史低点;30年期德债收益率创下得历史新低-0.337%。

显然,中长期美债和长期德债的收益率联手创下历史新低,令市场不安,但是对于掌握巨量资金的机构投资资金来说,别无选择,安全第一。更何况,由于价格的连续上涨,2020年初至今,投资美国国债的回报率颇为惊人,有些长期国债基金的回报率已经达到30%以上。当然,对于手持1.1万亿美元美国国债的中国来说,这是一个好消息!

美联储前主席格林斯潘认为,长期美国国债走向负利率不可避免。但是,走向负利率,对于一直依靠购买国债托住资产价格的美联储来说,这恐怕不是好消息。因为担心后续政策空间日益减少,波士顿联储主席埃里克-罗森格伦(Eric Rosengren)建议修改法律,将美联储购买资产的范围扩大到股票等其他资产,以便为日后入市提供依据。

美国债王则建议,投资者可以不必买十年美债来赚钱,也可以买其他资产来赚钱。“最近两年我一直谈论黄金,我从2018年夏天开始看多黄金。”美元在变弱,这是货币政策导致的,因为美联储在大幅削减利率,无疑这是利空美元的。黄金以欧元和其他货币计价已创出历史新高。黄金以美元计价也会创出历史新高,这应该是很确定的事。

美债价格大涨,10年期美债收益率暴跌25%

美国时间3月6日,在避险情绪推动下,美国中长期国债价格继续上涨,推动国债收益率创下历史新低:10年期国债收益率达到0.768%,跌幅达到了25.1%;30年期国债收益率跌至1.291%,跌幅达到了22.9%。

具体来看,美国30年期国债收益率跌至历史新低1.291%,下跌了25个基点,而盘中一度暴跌36个基点,创出1.18%的低位纪录。

10年期国债收益率达到0.768%,下跌了15个基点,盘中一度暴跌24个基点,亦创出0.657%的低点纪录。

长期德国债券收益率也创下历史低点

值得注意的是,在中长期美债价格持续走高的同时,欧洲地区债券价格也在走高,特别是德国。

3月6日,10年期德国国债收益率也在盘中创下历史新低,盘中一度达到-0.747%,刷新历史低点,而30年期德债收益率也创下得历史新低-0.337%。

中国外储受益于美国国债上涨

需要说明的是,美国国债收益率下降,对应的是美国国债价格的上涨。从这个角度看,持有美国国债的投资者明显受益,这其中就包括中国。

3月7日,国家外汇管理局新闻发言人、总经济师王春英就2020年2月份外汇储备规模变动情况答记者问表示:截至2020年2月末,我国外汇储备规模为31067亿美元,较年初下降12亿美元,降幅为0.04%。其中,2月美元指数、主要国家债券价格有所上涨,汇率折算和资产价格变化等估值因素,是当月外汇储备规模变动的主要原因。

从上述表态来看,主要国家债券价格上涨,当然有所指向。目前中国持有的美债约为1.1万亿美元左右,持有数量暂时排在世界第二。此前,曾经很长一段时间,中国是美债第一大海外持有国,在2019年,中国有过多次减持美债的操作,而日本与中国相反一直在陆续增持,目前日本政府是美债第一大海外持有国。

显然,在2月份,由于美元指数上涨,外储中的非美元资产估值受损;而同期,由于美国国债价格大幅上涨,外储中1.1万亿美元的美国国债估值提升,二者相抵后,所以我国外储略有下降。

进入3月份,美国国债价格继续上涨,而美元指数则出现3年来最大跌幅,这些都对于中国外储资产规模估值提升有所帮助。

债券ETF大赚特赚,今年2个月收益超去年全年

发达国家国债的纸面收益率持续创下新低,甚至为负,并不意味着投资者光是持有国债就在亏钱。事实上,因为押注经济走不出困境,央行大力放水的债券买家,正在因为国债价格的上涨而收获颇丰。

3月6日,在投资者涌入国债市场,中长期国债收益率创下历史新低的时候,美国股市上债券ETF,特别是中长期债券ETF涨势,也颇为巨大。

下图为太平洋投资管理公司25年+期零息ETF基金(简称,ZROZ)当日涨幅达到了8%,今年年初至今已经上涨了35%,而2019年涨幅为21.7%。

下图为同样关注中长期债券市场的ETF,3月6日涨幅达到了6.95%,2020年年初至今涨幅达到了31.4%,而2019年全年涨幅才17.6%。

当然,美国股市当中还有很多关注中长期国债市场的ETF涨幅也相当不错。投资者通过参与这些ETF基金获得了不错的回报,远远超过股市回报率。

事实上,多年来,国债市场上曾经有一批做空者,不过在全球经济低迷的情况下,都败下阵来。2015年4月,债市传奇比尔-格罗斯将做空10年期德债描述为“一生难得一遇的做空”,结果他所在的骏利资本集团仍因Global Unconstrained基金而蒙受巨大损失,后来隐退江湖。

格林斯潘警告美国国债将进入负利率,投资者更愿意持有负收益债券

3月7日,美联储前主席格林斯潘针对美国国债市场的惊人走势发出了警告。格林斯潘说,30年期美国国债的收益率可能会变为负值,加入全球超过14万亿美元负收益率债券的行列。

格林斯潘从1987年至2006年担任美联储主席。“甚至在病毒爆发之前,随着人们的寿命越来越长,并在此期间寻找在看似安全的证券上进行投资,30年期收益率已经出现了非常显著的下降。” 格林斯潘在接受电话采访时说。“对于收益率到底能达到多低的水平,实际上没有限制,即使零也不是限制。负收益率是可能的。”

2019年8月份,格林斯潘曾表示,“零利率”对美国债券市场没有任何影响。相对美国债券市场来说,跌破“0”这一心理水准并非不可想象,世界上许多其他国家已经经历了这一过程。

目前,全球大约40%负收益债务来自日本,剩余的多数在欧洲。3月7日,10年期德国基准债券收益率接近历史低点,收益率为负0.717%。从下图来看,目前负利率债券规模还没有超过去年8月底的峰值。

对此,格林斯潘曾解释认为,投资者更愿意持有负收益债券,因为他们都具有长期的投资价值。格林斯潘表示,人们购买的长期国债收益率如此之低,可能是投资的风险偏好导致,但数百年的历史表明,投资偏好的变化一直存在,而负收益债券却不会永远持续下去。

波士顿联储主席建议修法,美联储能够购买股票

面对投资者纷纷涌向美国国债市场以寻求避险,波士顿联储主席埃里克-罗森格伦(Eric Rosengren)3月6日表示,美联储可能需要购买政府债券以外的资产,以此来应对下一次经济低迷。目前,美联储资产负债表上的资产超过4.2万亿美元,其中包括超过3.8万亿美元的债券。

罗森格伦表示,在未来几年时间里,“如果我们必须考虑如何利用政策来应对经济可能遭受的任何重大不利冲击,那么所有政策制定者都将需要有远见和胆略才行。”长期利率的下滑让外界认为美联储在情况恶化时几乎没有刺激经济的余地,这是很危险的。

罗森格伦表示,如果美联储将政策利率降至接近于零的水平,10年期美国国债收益率也有可能将随之降低至这一水平。罗森格伦道,“这种情况将给政策制定者带来即使在‘大衰退’时都未遇到过的挑战。”

在这种情况下,“我们应该允许央行购买更广泛的证券或资产。”罗森格伦指出,“但这样的政策需要对《联邦储备法》(Federal Reserve Act)进行修改才行。”

罗森格伦没有具体说明他认为美联储最终可能需要购买政府债券以外的哪些资产。但是,修改《联邦储备法》表明了这一购买资产的指向。因为,这部法律规定美联储仅限于可以购买政府支持债券。在2007年至2009年的经济衰退及其余波期间,美联储将其解读为指的是美国国债和某些抵押贷款支持债券,但世界上其他国家央行可以购买股票和公司债。显然,如果美联储要购买股票等购买其他资产类别,就需要修改立法才行。

长期以来,美联储官员一直不愿提出这样的举措,担心此举会让美联储成为一个“政治足球”,可能会使其面临卷入党派斗争的风险。罗森格伦还建议,美联储应该与美国财政部达成“明确协议”,以保护美联储在购买范围更广的证券或资产时免受损失。

美国新债王:抓紧买黄金

美国“新债王”冈德拉克在3月5日接受了采访时表示,疫情和低利率将使得金融部门遭到破坏。“如果你不想买十年美债来赚钱,你可以买黄金来赚钱。”

冈德拉克表示,疫情发展对金融市场而言,两个行业遭受了重大打击:金融业(银行)和航空业。旅行禁令解除之前,航空业不会改善。而由于低利率,金融部门同样遭到了破坏。

“我们做了一个表,比较自1995年以来日本,欧洲和美国金融部门的表现。” 冈德拉克表示,“我们可以看到,自1995年以来,日本银行业下跌了80%,因为日本央行长期实施0利率政策,而且到现在,也没有任何起色,因为在0利率环境下,银行不会赚钱。而从2008年金融危机以后欧洲和美国的银行开始恢复。”

对于“只要十年美债利率继续走低就很难说股市已经触底”的说法,冈德拉克表示同意。冈德拉克认为,投资者可以不必买十年美债来赚钱,可以买其他资产来赚钱。“最近两年我一直谈论黄金,我从2018年夏天开始看多黄金。”

美元在变弱,这是货币政策导致的,因为美联储在大幅削减利率,无疑这是利空美元的。在过去的14个月里,黄金表现非常好,即使在美元没有任何变动的情况下。黄金以欧元和其他货币计价已经创出了历史新高。黄金以美元计价也会创出历史新高,这应该是很确定的事。