2020年的惊天大亏损来了!这是一则超级“大雷”。1月11日下午,*ST盐湖发布公告称:预计2019年归属上市公司股东的净利亏损432亿元至472亿元,每股亏损约15.51元至16.94元。What!亏损约450亿?这是什么概念?雪球用户@价值投机合作社 直言:这哪怕一天烧1亿,估计每天也要烧十几个小时。

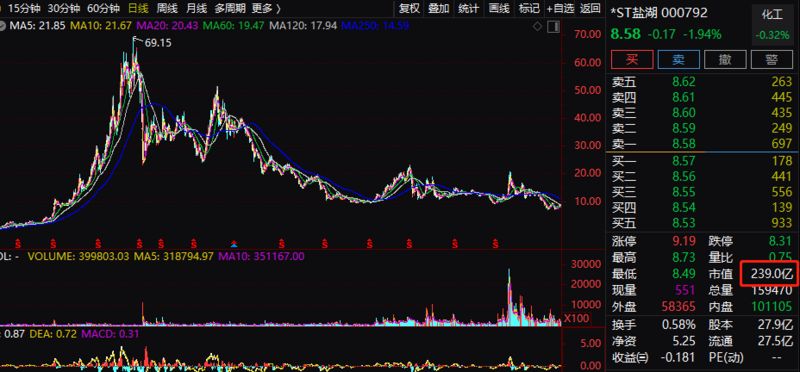

目前*ST盐湖总市值约239亿,相当于一下亏掉了2个总市值。

另据青海省2018年国民经济和社会发展统计公报,初步核算,全年全省实现生产总值2865.23亿元,按可比价格计算,比上年增长7.2%。这意味着*ST盐湖最大亏损将超过青海GDP的1/7。

此外,当年青海全省一般公共预算收入448.58亿元,比上年增长9.7%。这意味着,*ST盐湖最大亏损将超过该省一年的一般公共预算收入。*ST盐湖原名盐湖钾肥,不知有多少老股民还记得这家企业,过去是个超级大牛股,是跟贵州茅台齐名的核心资产。当年巅峰期市值超过1900亿元,也有过单年盈利达25亿元的傲人纪录。

截止1月13日收盘,公司最新股价为8.56元/股,总市值为238.49亿元。对于巨额亏损,*ST盐湖方面回应称主要是重整造成的,接下来可能就要面临暂停上市,但一年后仍有机会恢复上市。01

预亏400多亿或创亏损新纪录 此前股价大涨50%据*ST盐湖公告,预计公司2019年全年亏损约为432亿元-472亿元。目前*ST盐湖总市值约237亿,这么一笔巨大的亏损,相当于一下亏掉了2个总市值。按照公告所称,一旦亏损实际发生,*ST盐湖的净资产将为负,即-286.2亿元。数据显示,2014年至2018年,A股亏损王分别为中国铝业、酒钢宏兴、石化油服、乐视网和天神娱乐,分别亏损162亿元、73.6亿元、162亿元、138亿和71.5亿元。如果不出意外,*ST盐湖将成为A股新晋亏损王。而且,这已经是*ST盐湖连续第三年亏损,2017年-2018年两年亏损额度达76亿元。也就是说,*ST盐湖三年亏损最高将达548亿元。

作为一家国企,为何会出现如此巨大的亏损?在此之前,中国铝业、石化油服等虽然出现巨亏,但有不少原因是周期的因素。*ST盐湖表示,业绩造成主要亏损的原因是破产重整进程中因资产处置预计产生的损失,初步预计对利润的影响金额约417.35亿元,此事项属非经常性损益。

资料显示:*ST盐湖是我国最大的钾肥生产商,近年来陷入债务困境。去年9月30日,青海省西宁市中级人民法院裁定受理*ST盐湖破产重整一案,并于同日指定青海盐湖工业股份有限公司清算组担任盐湖股份管理人。

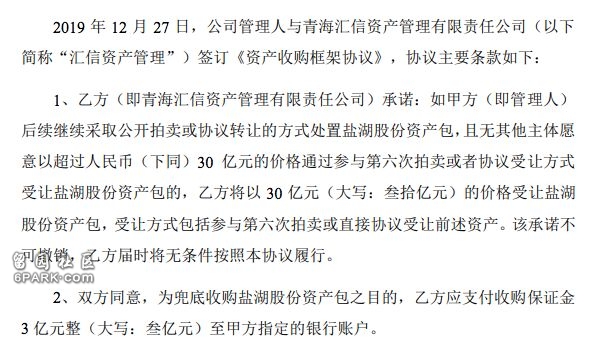

公告显示,资产包前期进行五次拍卖均已流拍;就在此前不久,2020年1月10日9时,资产包第六次拍卖已流拍,按照规定 汇信资产管理将以30亿元的价格受让盐湖股份资产包。

*ST盐湖表示,公司已进入破产重整程序。一旦协议转让完成,公司将存在大额资产处置损失,并对公司2019年年度业绩造成大额亏损。

一个神奇的现象是:从去年9月*ST盐湖被债权人申请重整以来,公司股价一路上涨,累计涨幅已超过50%。

02

扒一扒盐湖钾肥的黑历史

其实,早7年前*ST盐湖的裂缝就已经出现,2013年业绩较2012年大幅下滑。据WIND数据,2012年归属母公司的利润高达25亿元以上,但2013年降至10.5亿元。同时,当年的企业自由现金流降至-69亿元。

裂缝加大的一年则是2016年,虽然这一年也有盈利,但仅盈利3.4亿元。最为重要的是,当年的自由现金流降至-57亿元,这其实是一个恐怖的信号。

另一方面,这家公司讲了很长时间的盐湖故事,盐湖锂、盐湖镁等与新能源汽车相关的稀有金属一直撩拨着投资者的心。雪球用户@纹枰默卒 特地整理了盐湖钾肥的历史,让我们看看曾经辉煌一时的资源巨头是如何一步步崩塌的。

一、2006年之前,关联交易吸第一滴血

老股民肯定清楚盐湖钾肥有多牛,要是来谈现金流,什么贵州茅台、什么格力电器,10几年前这都是小弟弟,真正的现金奶牛是盐湖钾肥,一个控制了中国83%的钾肥资源的企业,毛利率74%,至于钾肥是干什么的,自己去问问中国广大的农民伯伯去,有句话怎么说的来着:请客可以不喝白酒、种地可以不用钾肥吗?

如果说贵州茅台核心竞争力就是不折腾,那么盐湖钾肥的核心败家力就是折腾,公司在有了盐湖钾肥(000792)这一个上市公司之后,还注册了n个关联公司,包括盐湖集团、盐湖发展等等,这些关联公司和盐湖钾肥卖的东西其实是一样的,2007年盐湖钾肥的关联销售额超过11亿元,将近其总销售额的33%。而这么多公司的区别就在于成本,关联公司的东西成本为零,成本都算到上市公司里去。

但就算这样,盐湖钾肥(000792)业绩照样牛得一塌糊涂,股价从10块炒到100块。

二、2006年到2011年,整体上市吸第二滴血

关于整体上市,上市公司其实是非常抗拒的,高管多次在交流会上表示无意整体上市。但这是国务院定下的,大势所趋,你不做还不行,不过大伙以为盐湖钾肥就这么乖乖的整体上市了?小朋友,你太天真了。

我们理解的整体上市,就是把非上市公司的资产,定一个价格,装到上市公司里面去。但盐湖钾肥大股东明显很有想法,公司是我们几代钾肥人奋斗出来的,凭什么让你们小股东来分收益,你们小股东算个屁啊。

于是乎,盐湖钾肥(000792)吸收关联企业比如盐湖集团,不是直接吸收,而是让盐湖集团先借壳SST数码(000578),有个撑杆跳的行为。

2008年,两湖合并就有不少人质疑:

第一,如果不用借壳上市“撑杆跳”,盐湖集团的资产简单注入盐湖钾肥价值是多少呢?盐湖集团借壳SST数码时的评估报告认为:盐湖集团全部股权价值在108.13亿元至116.52亿元之间。2008年半年报还显示,ST盐湖账面净资产只有56亿元多,但是此刻已经是上市公司的盐湖集团,得到的市场估值却是951亿元。所以,仅是借壳上市一步,ST盐湖首先实现了近10倍的价值“飞跃”!

第二,作为盐湖钾肥大股东,盐湖集团在启动合并前压低盐湖钾肥中报业绩时,竟然毫不掩饰。2008年7月30日,仍处于停牌状态的“两盐湖”给了投资者第二个出其不意:当日两公司中报联袂亮相,ST盐湖净利大增2382.94%,净利润7.7亿元;而一向利润丰厚的盐湖钾肥净利润5.1亿元,只增长了3.13%。

对此,市场一片哗然: “盐湖钾肥、ST盐湖的主体利润来源都是钾肥,但是ST盐湖不到盐湖钾肥产能的80%,为什么利润反而会高出50%?更何况一季度中ST盐湖的净利润还低于盐湖钾肥?”一位研究人士质疑。

第三,3股ST盐湖换1股盐湖钾肥的比例,也令盐湖钾肥投资者非常不满。不少基金都认为合理的比例应当在4:1,底限也是3.5:1。

行了,都洗洗睡吧,最后2011年,两湖最终合并的时候,换股比例是2.9:1

三、定向增发吸第三滴血

终于,整体上市成功了,躺着金山银山,躺着一堆的现金流,那么上市公司就该好好经营了对吧?小朋友,你太天真了。

2015年12月29日,盐湖股份(000792)公司以18.36元每股的价格,定增2.67亿股,募集资金净额48.5亿元。八名认购对象中,除长城资产管理公司外,其余均为基金公司,包括泰达宏利、申万菱信、鹏华、财通、光大保德信、金鹰、天弘等。

值得注意的是,控股股东青海国投、第二大股东中化化肥均未参与。定增资金用于150万吨/年钾肥扩能改造工程项目、30万吨/年钾碱项目及补充流动资金。

至于为什么公司垄断着74%毛利的氯化钾产品,还会缺现金,我不懂,你们别来问我,问城管去。

四、债转股吸第四滴血

“12盐湖01”于2012年发行,募集规模50亿,发行存续了7年,直到2019年6月28日之前评级都是AAA,盐湖股份的钾肥垄断优势也都一直为市场所熟知。

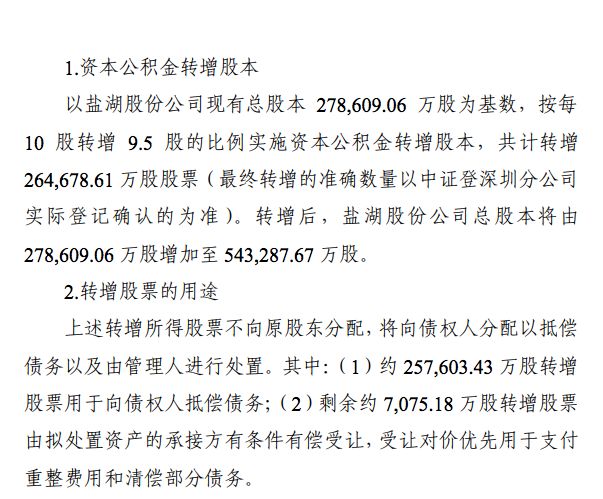

但就是这样一张债券,2019年10月,盐湖股份突然一纸公告,我们要破产了,还不上债了。2020年1月10日,出了债转股方案,稀释一半的股权,各位小股东自己去感受一下

可以说12盐湖01开了一个很恶劣的先河,就是首只具有持续经营和偿债能力的大型国有企业对公募债的恶意违约。五、司法拍卖吸第五滴血我们都知道盐湖钾肥从2017年就开始巨额亏损,2019年预计要亏400多亿,其中的主要原因就是子公司“盐湖镁业”和“海纳化工”的资产减值计提。至于为什么不是一年计提光,然后保壳,我不知道,你们还是问城管去。但2019年12月27日,公司一纸公告,要是再拍卖没人要的话,大股东要买这些拍卖处置的资产,收购价是30亿元。

雷暴季节就在眼前这份A股避雷攻略请收好

每年1月底,一大批A股公司大概率会迎来一场周期性雷暴天气。

在*ST盐湖之前,已有多家公司爆雷。

华东科技:计提资产减值56.56亿元中集集团:计提资产减值40亿-55亿元汤臣倍健:计提商誉及资产减值超16亿元慈星股份:计提商誉及存货减值7亿元东华软件:计提商誉减值3亿-4亿元……

是不是有种熟悉的味道?去年1月份的上市公司爆雷潮,数量之多、金额之大、理由之奇,让所有股民印象深刻。

市场担心,今年年初存在绩差等隐患的A股公司可能再次出现大规模爆雷。

根据交易所规则,1月31日是创业板公司和其他板块业绩巨大波动公司发布年报预告的截止日;而3月1日起实施的新《证券法》,将显著加大对违法行为的处罚力度,也可能引发问题公司提前自曝家丑。

考虑到今年春节提前,所以这些公司的业绩预告将在未来10个交易日集中发布。而1月30日(也就是大年初六)晚上,可能是一个疯狂爆雷之夜。

数据来源 / wind

商誉减值:说大就大说小就小,神奇不?

商誉减值,是2018年年报最大的雷,典型代表是天神娱乐。

2018年年报中,有51家公司亏损超过20亿元,57家公司商誉减值超过10亿元。亏损之王——天神娱乐,全年亏损71.51亿元,商誉减值一把计提了40.9亿元。

即将出炉的2019年年报,商誉减值风险仍然值得重视。

数据显示,截至2019年三季度末,A股共有2138家上市公司存在商誉,商誉总额为1.39万亿元。其中,有15家公司的商誉规模超过100亿元。

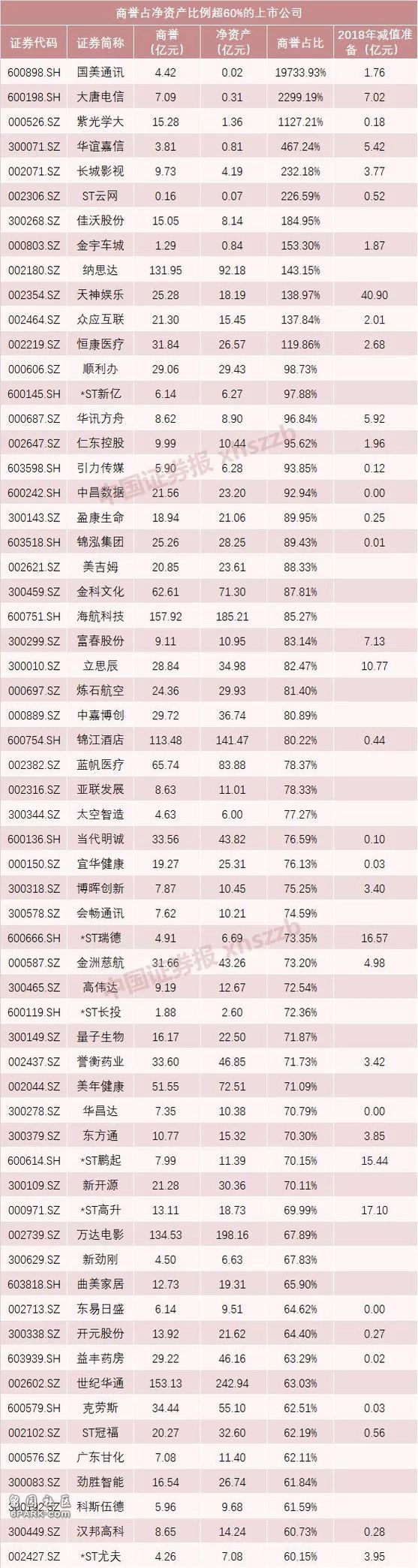

对上市公司来说,商誉规模占净资产比重过高,更为危险。

截至2019年三季度末,商誉规模占净资产比例超过60%的上市公司,共有61家。需要注意的是,其中有36家公司已经在2018年年报计提过商誉减值。计提后的商誉规模仍然较高,不排除2019年年报再次计提减值的风险。

数据来源:wind(注:以上数据只是财务征兆,仅供参考)

天风证券研报指出:2018年度是商誉爆雷风险最大的一年,2019年度会边际改善但风险不能忽视,2020年度会显著改善。

应规避两类出现风险概率较高的公司:一是有较多业绩承诺到期的标的,尤其是承诺金额占上市公司净利润比重较大的案例;二是目前商誉规模占净资产比重较高的标的。

资产减值:存货和账款,说没就没了

存货和应收账款等资产减值的风险,同样不容忽视。

在这方面,2018年年报的典型代表,是獐子岛和雏鹰农牧。“扇贝跑路”的故事已经不新鲜了,獐子岛现在宣布“要卖海”;没钱买饲料饿死“二师兄”,雏鹰农牧也成了一道奇观,现在已经退市。

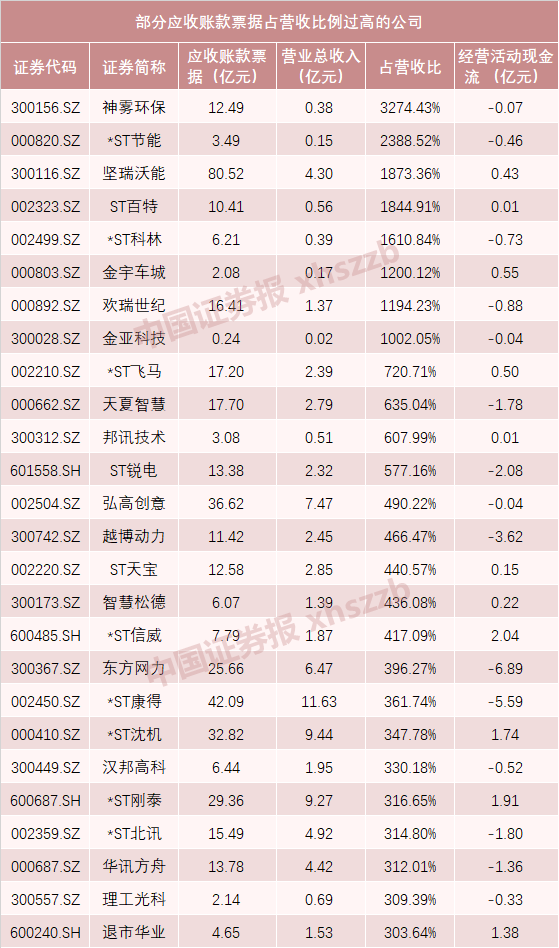

应收账款方面,截至2019年三季度末,应收账款与票据占营业收入比例超过50%的上市公司多达1328家,超过100%的上市公司达到447家。

其中,神雾环保、*ST节能、坚瑞沃能、ST百特、*ST科林、金宇车城、欢瑞世纪、金亚科技等8家公司的占比超过了10倍。

企业应收账款不断增加,一方面导致流动资金短缺,迫使企业不得不举债经营,另一方面也成为某些公司进行财务粉饰甚至造假的重要手段。

数据来源:wind (注:以上数据只是财务征兆,仅供参考)

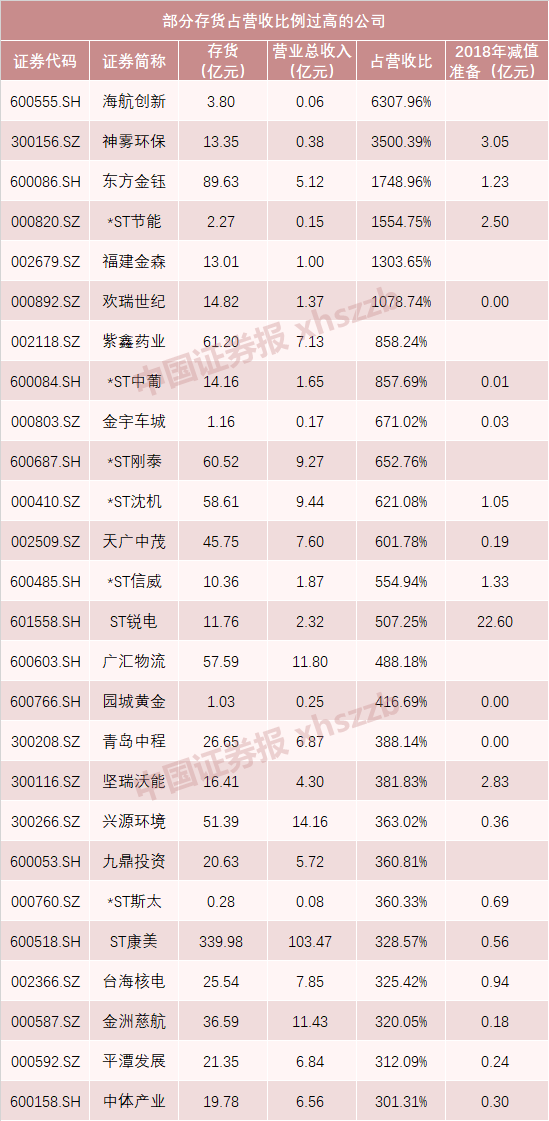

存货方面,截至2019年三季度末,3593家公司存在存货,合计13万亿元,相当于合计营收29.67万亿元的43.82%,远超1.54万亿元的合计盈利。剔除地产、建筑类公司后,有224家公司存货为营收的100%以上。

海航创新、神雾环保、东方金钰、*ST节能、福建金森、欢瑞世纪等6家公司的占比超过了10倍。这意味着,按照现在的销售情况,这些企业即便不再生产,也需要10年时间来消化存货。

数据来源:wind(注:以上数据只是财务征兆,仅供参考)

11家公司亮起退市红灯

如果说有什么比爆雷更恐怖的,那就是退市了。

即将出炉的2019年年报,将导致又一批上市公司面临退市危机。

根据交易所的退市规则:若上市公司最近3年连续亏损,将被暂停上市。暂停上市后首个年度出现净利润亏损的,交易所有权决定终止股票上市交易。

wind数据显示,此前连续两年亏损且2019年年报预告续亏的个股,目前共有11只,包括7只*ST股票和4只创业板股票。这意味着,它们存在显著的退市风险。

数据来源:wind (截至1月11日)

对于尚未发布年报预告或年报预告不确定的公司,需要警惕那些前三季亏损的*ST股票,以及此前两年连续亏损且前三季亏损的创业板股票。

数据来源:wind (截至1月11日)

雷暴将至,请多保重!