有金钱的地方,就会有泡沫。但,泡沫终会有破灭的一天。

2019年9月,估值一度超470亿美元(约合人民币3320亿元)的“独角兽”:WeWork,突然变得“一文不值”。

而这一切,都要从WeWork启动IPO说起。2019年8月,WeWork以470亿美元的估值,向美国证券交易委员会提交IPO招股书,却惨遭“打脸”:

报价从470亿美元开始,一路跌倒250亿美元、170亿美元、120亿美元……腰斩再腰斩。

一旦上市,几乎所有一级市场的投资人将“血本无归”,最终WeWork在10月6号无奈撤回招股书,搁浅IPO的计划。

暴跌情绪泛滥,10月10日,福布斯更是将WeWork的最新估值调低至28亿美元(约合人民币198亿元)。

一级市场吹起来的3300亿泡沫,在二级市场的门口突然破灭,可谓是2019年最悲惨的IPO。

01

2019年全球最悲惨的IPO

第一块多米勒骨牌倒下之时,便是崩盘的开始。

WeWork 的估值暴跌、IPO梦破灭,损失最惨重的无疑是大股东:孙正义旗下的软银集团。截止到IPO前夕,软银集团在WeWork投下的赌注超过106.5亿美元, 持股比例约为29%。

就一年前,软银愿景基金的负责人曾扬言预测,WeWork的估值未来几年内会达到1000亿美金。可见,当时一级市场的投资机构们有多么乐观、疯狂。

却不料在IPO时惨遭滑铁卢,若以福布斯给出的28亿估值计算,软银集团在WeWork的投资将缩水98亿美元,浮亏比例高达92%。

而更为严峻的事实是,孙正义对WeWork的耐心或许所剩无几。据媒体报道,在IPO搁浅后不久,软银集团在董事会中罢免了WeWork的创始人兼CEO亚当·诺依曼,并将上市计划延迟到年底。

同时,WeWork将启动2000人左右的裁员计划,占公司总人数的比例高达16%。

CEO被罢免、大幅裁员,显然无法挽救迫切需要资金的WeWork。10月12日,据海外媒体报道,如果WeWork无法获得新的融资,公司资金即将在2019年11月耗尽,资金链岌岌可危。

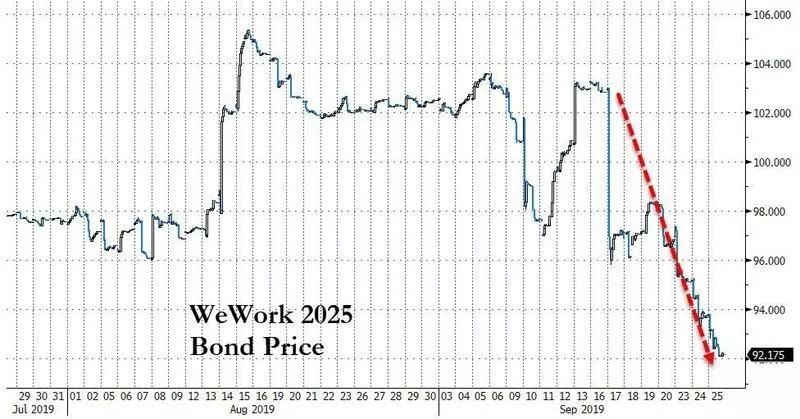

出于对公司资金链的担忧,9月中旬以来,WeWork的债券价格已经显著下跌。

为了避免资金链断裂,WeWork正在试图关闭其在纽约曼哈顿的私立学校WeGrow。此外,WeWork正在与以摩根大通进行谈判,尝试债务融资50亿美元。

稍有不慎,这只估值曾一度超3000亿元的美国“独角兽”,将一文不值。

02

WeWork,共享空间的“独角兽”

2010年,亚当·诺依曼、米格尔·麦凯维在纽约创建WeWork。

当时的美国,刚刚经历次贷危机的“洗劫”,经济仍没有明显复苏,失业率仍然高达8%,大量中小公司倒闭,曼哈顿上的写字楼大量闲置。

WeWork便尝试以低价格接手一栋大楼里的空置房间,将其分隔成中小型办公室,租给中小型创业公司,为初创企业提供了一个无门槛办公室。

可见,WeWork的模式非常简单,与中国的“二房东”非常类似。在市场上找到房产,整套长租下来,然后改造成共享办公空间,以更高的价格租给初创公司。

据WeWork的招股书显示,其营收主要来自于:租金差价(提高商业办公楼到使用率)、日常服务费(餐茶场租服务外包返点等)、投融资变现、政府额外补贴等。

其中,租金差价贡献绝大部分营收,2018年租金收入近20亿美元,而非租赁业务仅有1000万美金。

凭借着“二房东”的模式,WeWork在短短八年时间,从一级市场融资超过120亿美元,迅速全球扩张,在全球29个国家拥有528个运营场地,52万企业会员,估值一度高达470亿美元,成为全球估值最高的共享空间领域的“独角兽”。

而WeWork在融资时,给投资人讲述的故事是:

Uber改变了人们出行习惯,亚马逊改变了人们购物的习惯……WeWork将改变商业地产的玩法,颠覆人们办公的习惯。

03

疯狂烧钱,3年巨亏300亿

随着业务规模在全球的疯狂扩张,WeWork的营收规模增长得非常迅速。

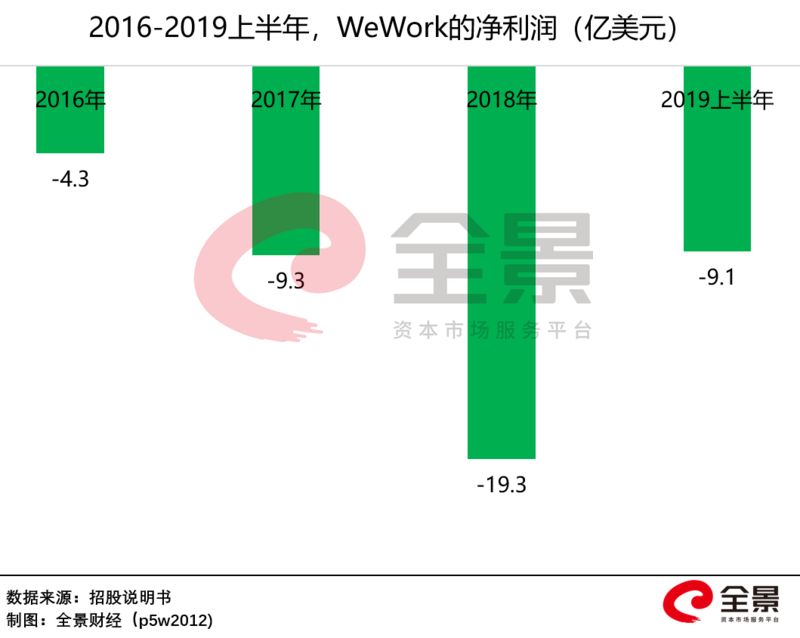

但,残酷的现实是,与多数共享经济公司类似,营收的持续增长来源于背后门店不断扩张带来的亏损。WeWork从未实现盈利,且亏损金额越来越大。

近3年半的时间,WeWork累计亏掉了42亿美元(约合人民币近300亿元)。同时,意味着WeWork每创造一美元收入,就要亏损约一美元,基本上属于“赔本赚吆喝”的状态。或许正是因为持续、巨额的亏损,吓退了IPO报价机构们。

为了打消投资者的顾虑,孙正义曾在一次采访中表示,10年之内,WeWork将“实现可观的盈利”。但数据显示,孙正义的预测显得非常无力。

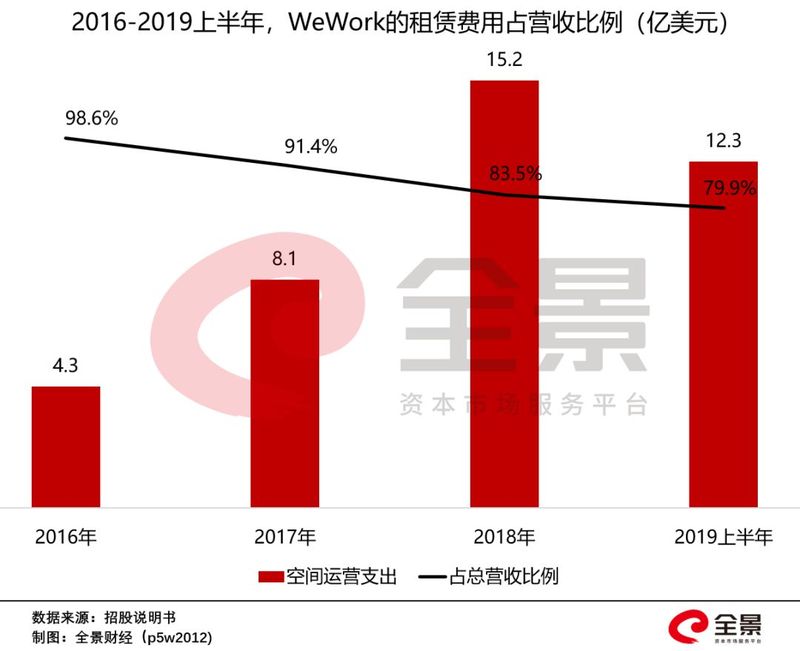

据招股书显示,WeWork最大的成本是空间运营支出,其中绝大部分正是租赁费用,公司一般与房东签订10至15年的租赁合同,将租赁费用分摊到每期财报的费用之中。

公司的2016-2018年的空间运营支出分别为4.3亿美元,8.1亿美元、15亿美元,占总营收的比例为99%,92%和83%。虽然有下降的趋势,但仍然占了营收80%以上。

这是一种非常危险的商业模式,具有相当高的租赁风险。因为签订合约之后在未来数年公司承诺支付数十亿美元,但却不能保证未来经济情况保持良好,且无法保证有足够的中小初创企业入驻。

WeWork之所以这么受租客的欢迎是因为灵活性,会员可以随时离开,也可以随时入住。一旦美国经济不景气,创业环境恶化,WeWork将暴露在巨大的风险之中。

截至2019年6月 ,WeWork仍有高达470亿美元的租金承诺,将在未来5至10年内支付。

由此可见,与Uber、亚马逊不同的是,WeWork的共享模式,非常依赖于资金,重资产属性极强,且大举扩张必然带来巨额的租金成本,一旦融资受阻,资金链便岌岌可危,甚至发生违约风险。

04

资本吹起来的“大泡沫”?

巨额的资金消耗,也决定了WeWork的成长史,就是一路融资的过程:

2016年3月,联想控股和弘毅资本牵头的A轮融资,WeWork估值达到160亿美元;

2017年12月,软银集团以200亿美元的估值,投资WeWork 44亿美元;

2018年7月,WeWork再次获得由挚信资本、淡马锡控股、软银集团、软银愿景基金、弘毅投资领投的共计5亿美元B轮融资;

2018年11月,WeWork从日本软银集团公司获得30亿美元的新增投资,估值飙升至470亿美元。

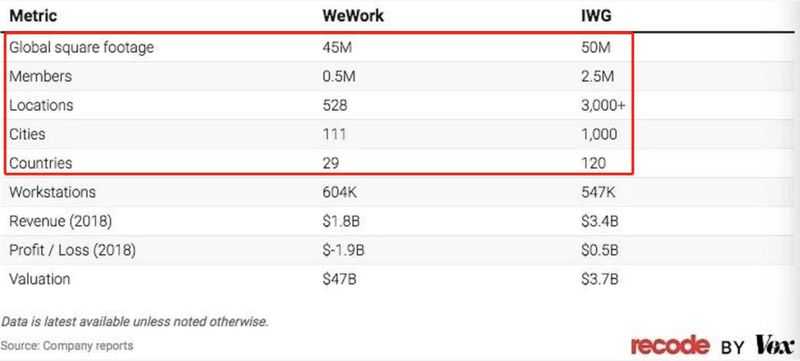

短短2年时间,WeWork的估值飙升了194%,可见一级市场之疯狂。而与WeWork类似的共享空间服务商IWG,成立已有30年,并在全球拥有5000万平方英尺的空间、会员数量超过250万,均碾压WeWork,而其估值仅有37亿美元。

而这也成为了WeWork在IPO路演时,被众多机构下调报价的依据。

摩根士丹利称,WeWork上市的失败标志着一个时代的结束:“为没有实现盈利的互联网企业,提供慷慨资金的日子已经结束了。”

05

共享经济,将何去何从?

在最近一波移动互联网浪潮中,共享经济或许是最热的概念之一。

每一家互联网企业,都在不断地追求规模、用户数、营收,却将净利润抛之脑后,而一级市场的机构们,不断为这些连续亏损的企业输血,造就了一个个“庞然大物”。

然而,二级市场正在撕掉共享经济企业的“遮羞布”。2019年上市的2家“独角兽”:Uber、Lyft(福来车)不断被投资者抛售,分别暴跌超33%,55%。

而WeWork则更是“出师未捷身先死”,上市前夕,估值便被两度腰斩,从470亿美元被砍至120亿美元。意味着,一旦上市,2016年之后,介入的机构们将全部陷入“亏损”。

而同样的故事,在中国也在发生。优客工场、氪空间、SOHO 3Q、梦想加空间、纳什空间……一大批模仿WeWork模式的创业公司在中国迅速崛起。据《2018年中国联合办公活力指数报告》显示,截至2018年第三季度,中国联合办公平台数超过300家

仅2017年一年,中国共享空间企业在国内的融资额就超过400亿元。更为夸张的是,2015年创办的优客工场,在短短4年时间便完成了19轮、超40亿元的融资。

现如今,WeWork的IPO梦碎,给了中国共享空间的玩家们敲响了一记警钟:稳定的盈利模式、持续的现金流可能更重要。