每逢中国十一长假,海外金融市场似乎就格外动荡。

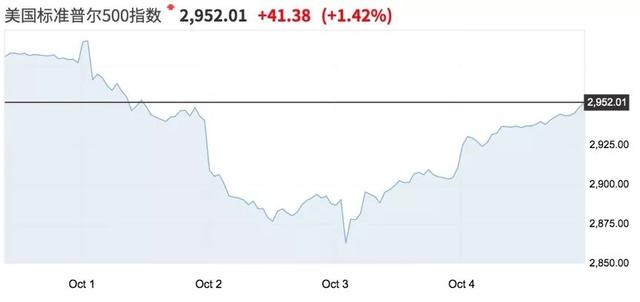

去年是美国副总统彭斯的贸易保护主义演讲彻底点燃了全球避险情绪,今年美股市场因经济数据疲软而剧烈波动,欧美股市从上周二开始连日重挫。

头号导火索是美国供应管理协会(ISM)上周二的报告,其显示9月ISM制造业指数下降至47.8,触及2009年6月金融危机结束以来的最低水平。该指数中的生产指标也降至10年低点,就业指标跌至2016年1月以来的最低水平,对经济衰退的担忧导致美股重挫近2%;祸不单行,后一日WTO裁定美国可对欧盟75亿美元商品加征关税,而德国多家经济研究所发布的报告也大幅下调“欧洲火车头”德国的经济增速预期,并预计德国工业已衰退,这也导致欧洲股市全面重挫。

不过,形势在上周四开始好转,欧美股市全面反弹,美股截至上周五收盘基本收复失地。一方面,周五最新的非农就业报告显示,美国9月失业率环比下降0.2个百分点至3.5%,为1969年12月以来新低。再来,市场也预期全球央行将持续放水,在继欧洲央行重启QE后,美联储、日本央行也被认为难以再保持淡定。

目前,经济数据警报连连、市场忽上忽下,作为投资者,究竟需要看准哪些趋势?

| 美股V型反转

欧洲不振,但美国衰退尚早、消费仍强

被称为“扶不起的阿斗”的欧洲经济重陷泥沼,而美国经济似乎始终维持强韧,“美股崩盘”似乎已成了一个久久无法应验的预言。在贸易摩擦下,美国资产变成了避风港,毕竟历史走势也告诉我们,贵了可以更贵,便宜也不一定就要涨。

那么究竟美国经济怎么样?这是当前全球的焦点,因为在全球经济低迷的背景下,一旦“火车头”美国也陷入衰退,这将成为“压垮骆驼的最后一根稻草”,新兴市场届时的境遇可能比美国更糟糕。

今年开始,美国国债收益率曲线倒挂频频出现,这被作为衰退的前瞻指标,尤其是2-10年收益率曲线。但就历史而言,在曲线倒挂后,美国经济进入衰退往往还需要22个月的时间,尽管美股可能会早6个月就为衰退定价,但多数机构并不认为股市会在2021年开始前就进入衰退模式,目前还有上行空间。

再来,此次收益率曲线的倒挂也与往常不太一样,两大历史性变化或已扰乱收益率倒挂与经济衰退的内在联系。

一方面,流动性过剩等因素导致全球资金涌入长端债券,这大大压低了长端收益率。在史无前例的大规模QE之后,至今年9月初美联储表内的证券资产规模约为国际金融危机前的4.5倍,导致长端利率的中枢水平下降,而今年8月缩表计划的半途而废更是在短期内加剧了这一效应。

另一方面,美联储违背常规的“预防性降息”导致市场预期双向失稳,既加重了市场对于长期前景的悲观情绪,促使长端利率下滑过快,又因为未能明确预示降息长周期的开启,而致使短端利率下行缓慢。

其次,受制于数十年一见的全球贸易博弈,欧洲、日本等经济体难以走出负利率困境,加之8月以来贸易博弈强度骤升激化避险情绪,因此兼具正收益和避险属性的美债成为全球资本的追逐对象,大量流入的资金进一步压低了美债长端收益率。

此外,美债收益率倒挂的警报若要自我实现,消费环节是必经之路。工银国际的研究也显示,“美债收益率倒挂——消费数据走弱——经济金融危机”是衰退风险的一般性传导链条。在1980年至今的5次倒挂警报之中,有4次在滞后1至3年的时间内出现了经济衰退,分别是1982年经济危机、1990年信贷危机、2001年互联网泡沫以及2008年次贷危机,而1998年则是唯一一次警报失灵。目前,虽然美国各项经济指标涨跌互现,但是消费者信心指数的3个月移动均值维持于较高水平,并显著高于过去50年的历史中枢水平。这表明,美国消费者信心目前保有较为充足的缓冲垫。

例如,上周五公布的非农就业数据就是最好的佐证,美国9月失业率环比下降0.2个百分点至3.5%,为1969年12月以来新低,美国的劳动力参与率稳定在63.2%的水平。交易员认为,未来几个月的非农数据、消费者信心数据和房地产数据则是关键。

股市波动加剧,但过早退出损失很大

说完了经济,更受国内投资者关注的无疑是美股,毕竟中国市场与海外的联动性不断增强。

有交易员对笔者提及,此次美股一度大跌,主因就是因为ISM数据大大低于预期,就目前而言,这次反弹也就是200天均线的反弹。但更主要的是,市场也开始押注美联储会向市场屈服,开启连续降息周期,这可能会为美股提供后续支持。“短期而言,资金可能会流入科技股,毕竟大型科技公司的回购浪潮仍将十分猛烈。就医疗板块而言,美国大选期间药价又将是热议主题,因此医疗板块很难崛起。”

此前,市场对于美联储鹰派降息的态度十分失望,也一度导致市场回调。9月19日凌晨,美联储宣布降息25bp,但点阵图显示,预计今年仅降息2次,且预计2020年、2021年将按兵不动,这意味着今年降息次数已耗尽,主席鲍威尔还强调了劳动力市场和消费部门强劲。不过,各界也预计,此次ISM数据后,美联储10月继续降息的概率加大。

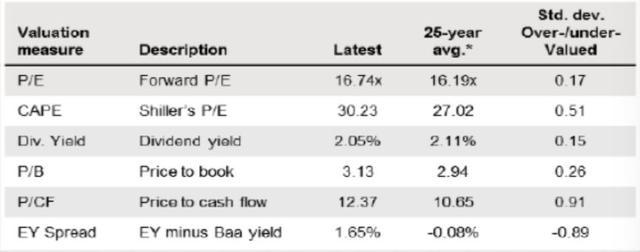

笔者总结了多家大型全球资管机构的研究结论,它们目前普遍认为,美股估值虽偏贵、盈利增速开始下滑,但其仍然是将被追逐的标的。原因很简单,在经济放缓但未进入衰退时,全球流动性过剩、负收益资产扩容,各路资金自然会需要追逐高收益资产,此时优质核心资产众多的美国股市则是理想去处。

摩根资管对于过去20年的行情做了一个分析,结果很简单——Stay invested,即保持一定的投资仓位非常重要。1998年1月到2017年12月的数据分析显示,如果投资1万美元到标普500指数,就回报而言,如果是100%的仓位,那么回报是7.2%;但如果错过了10个表现最好的交易日,那么回报只剩下3.53%;如果错过了20个最佳交易日,那么回报仅为1.15%;错过30日,则为-0.91%;错过40日,则为-2.8%;错过50日,则为-4.52%,错过60日,则仅为可怜的-6.11%。

因此,持续长期投资尤为重要,这是过去20年来卓有成效的战略,择时就很可能会错过市场的上行机会。正如上述数据,在过去20年中,如果错失了10个最佳交易日,那么对于回报的影响是50%,而如果错过了30个最佳交易日,那么整个组合的回报就会变成负数,这对于面临业绩排名压力的买方基金经理而言更是无法承受的损失。

目前,标普500指数的远期市盈率接近16.7倍,这仍是历史上比较合理的水平。随着估值持续支持市场,未来美股如要大幅突破前高,则需要美联储超出预期的宽松和盈利增长。

| 美股估值水平

中国央行保持克制,结构性行情持续

在全球经济放缓的背景下,中国也无法独善其身。中国9月官方制造业PMI从8月的49.5回升至49.8,但仍连续5个月维持在荣枯线50以下,三季度整体PMI平均为49.7,较二季度小幅回升0.1,但新订单指数从50.3回落到50,这也说明需求疲软。

但在全球宽松的背景下,中国央行似乎更加克制。9月6日,中国央行决定全面降准0.5个百分点,同时定向降准1个百分点(分别于10月15日和11月15日实施),但此后MLF(中期借贷便利)利率下降的预期落空,LPR(贷款报价利率)的下行幅度小于预期,同时对于房地产调控的鹰派态度仍然维持。这一态度预计仍将持续,不过机构认为,在全球宽松背景下,中国央行有望在四季度继续全面降息,MLF也可能调降。

在货币政策稳健、“不将房地产作为短期刺激经济的手段”的要求下,基建投资再度成为稳定经济的主要手段,其中专项债提前下达部分明年新增额度,配合基建投资。9月,监管部门要求地方政府报送明年重大专项债资金需求情况,将提前下达部分明年新增地方政府债务限额,重点用于交通基础设施、能源项目、生态环保项目、民生服务、市政和产业园区基础设施。

就外部因素而言,据新华社,10月10日刘鹤副总理将赴美进行下一轮谈判,但各界认为边打边谈预计仍将成为未来很长一段时间的主线。当前,机构预计四季度A股仍将维持结构性的行情。

值得注意的是,三季度A股已经表现出较为明显的结构性行情,成长股和消费股表现较好,机构认为四季度机会依然较大,而周期股机会依然较小。个股方面,看好行业龙头,无论是金融行业还是科技行业,行业集中度提升,资源和市场都在向龙头公司集中。

中金也提及,三季度以来,被誉为“核心资产”的消费医药等白马蓝筹股票并未出现“抱团解散”现象,部分股票股价反而屡创新高。集中持有这批公司,表面上看是“抱团”,实际上是顺应中国经济结构“新、老转换”,代表消费、医药、科技等类别的新经济板块或公司在中长期持续跑赢老经济及整体市场的趋势。与此前的几次机构“抱团”明显不同,本次核心资产“抱团”上涨收益的取得,并非主要来自估值扩张,而是盈利增长。

例如,外资持有的前100支A股个股自2016年以来的累计涨幅(约105%),约70%是来自盈利增长的贡献,同期估值扩张贡献仅为35%。本次“抱团”的股票,以5年周期、10年周期、15年周期来看,也均是A股历史上表现最优异的一批股票。此前几次机构“抱团”的股票,上涨取得的收益多数都来自估值扩张,当“抱团”解散时,个股也往往会出现较大幅度下跌及估值压缩,因此长线表现通常并不突出。

此外,相比起市场对于外资转为净流出的担忧,实则外资对中国核心资产的布局仅是刚刚开始,外资进一步流入的势头将在四季度持续。根据MSCI的计划,11月将再次调整A股的纳入因子,这也将成为今年吸引被动资金流入量最大的一次事件。A股相对于其他市场的估值优势较大,尤其是三季度,外资的流入和市场走势基本无关,沪深300指数微幅上涨0.71%,但沪/深股通合计净买入约905亿,并非简单的“追涨杀跌”。