李嘉诚乾坤大挪移:一边卖出3000亿中国资产,另一边在英国投资超3600亿,下一步是什么?

这年头,不踩雷都不能算成功人士,前有地球首富巴菲特踩雷卡夫亨氏,一夜损失90亿美元。今有亚洲首富李嘉诚持股一家加拿大能源公司损失200亿美元。

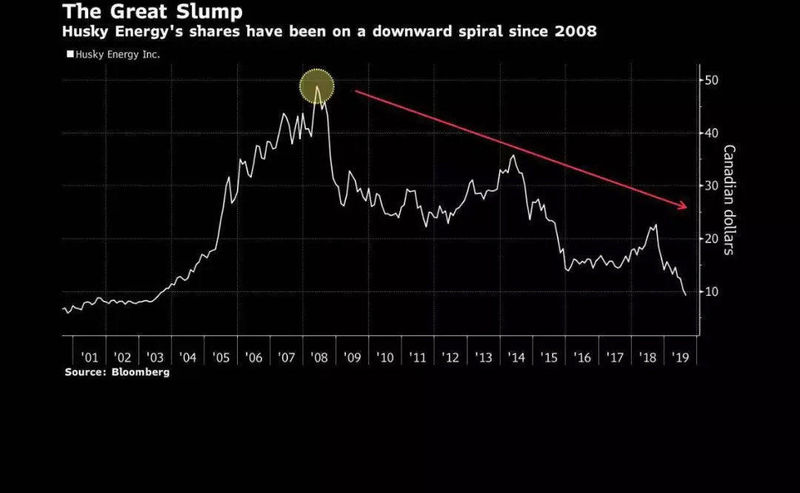

来自彭博的消息称,香港亿万富豪李嘉诚的油砂投资令人心痛,一些分析师呼吁他止血。据彭博汇编的数据,这导致李嘉诚所持的多数股权价值损失265亿加元(200亿美元,折合人民币1400亿)。据赫斯基能源网站,李嘉诚和现在由长和拥有的和黄于1991年成为赫斯基的大股东。

据悉,总部位于卡尔加里的赫斯基能源,股价自2008年达到峰值以来已经跌去逾80%。其中的主要原因包括,油价暴跌,暂停股息,以及对MEG Energy Corp.规模27.5亿加元的敌意收购遭到失败。

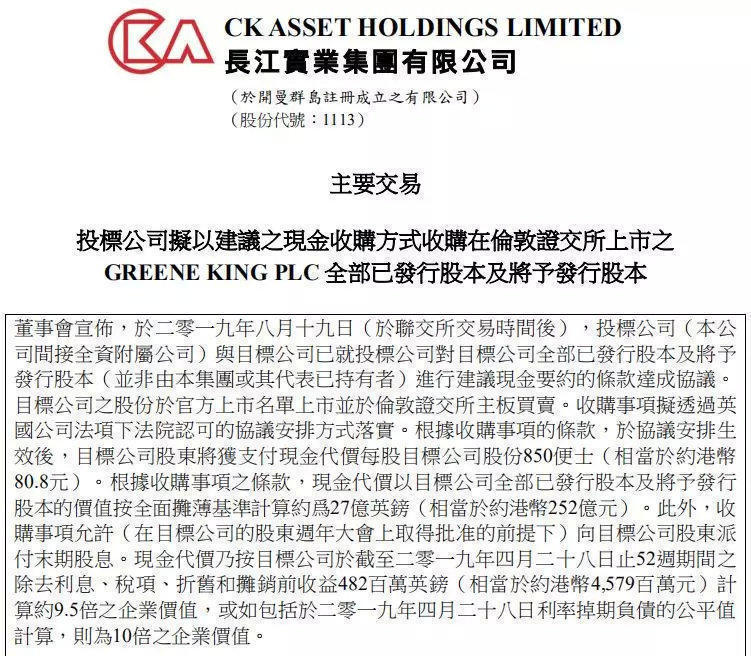

而就在彭博报出此消息之前不久,长江实业再度发起了一份收购。8月19日晚间,长江实业集团有限公司发布公告称,该公司的间接全资附属公司CK Noble(UK) Limited以27亿英镑(相当于约252亿港元)收购Greene King plc全部已发行股本及将予发行股本。除了27亿英镑现金,据报道,长江实业还承担Greene King 19亿英镑的债务,两者相加得出的46亿英镑,约合430亿港元。

众所周知的两件事:一是近年的李嘉诚一直在卖出中国资产,转向了欧洲,据悉他老人家目前在英国的投资已经超过4000亿港元(折合人民币3600亿);二是李嘉诚非常偏爱能带来充沛现金流的公共事业项目。那么,此次持股18年又缘何失败,是否还有回魂之术呢?

巨额损失或让李嘉诚再现大手笔

根据彭博社汇编的数据,这笔投资导致李嘉诚持有的多数股份以265亿加元(合200亿美元)的价值下跌。根据赫斯基能源公司的网站,李嘉诚和记黄埔于1991年成为赫斯基的主要股东。去年,他从和记股份有限公司(CK Hutchison and CK Asset Holdings Ltd.)的董事长一职上退休,并将权力移交给了他的长子李泽楷。一些分析人士呼吁他止血。

卡尔加里的赫斯基能源公司(Husky Energy Inc.)的股价自2008年见顶以来暴跌逾80%。

背后的原因有很多,但无论是什么原因,股价终究是跌去太多,在这种情况之下,可能只有私有化一条路可以改变公司的格局,并创造出新的价值。

来自彭博的消息指,该公司股价的暴跌吸引了以格雷格·(Greg Pardy)为首的加拿大皇家银行资本市场(RBC Capital Markets)分析师,他们在考虑该公司是否应该考虑私有化,以弥补其市值与基础价值之间的差距,从而在没有市场审查的情况下做出正确的举动。

虽然李嘉诚持有赫斯基公司69%股权的可能性是合理的,但根据Canoe Financial的高级投资组合经理Rafi Tahmazian的说法,赫斯基的自由现金流水平低于其他公司,要是公司变得更好,可能并不是一项简单的任务。他补充说,如果李嘉诚决定将公司私有化,他必须在未来几年拿出现金履行资本承诺。

赫斯基其实只是所有能源公司名单中的一部分,目前很多分析人士都在推销私有化能源公司的想法。上个月,花旗集团(Citigroup Inc.)曾表示,管道公司SemGroup Corp.应该考虑私有化,因为它被低估了,可能需要几年时间来解决投资者的担忧。六月下旬,海港环球证券有限公司说,页岩钻探公司大陆资源股份有限公司可能是一个非公开的选择,因为它的管理感觉上的市场并没有奖励“在E&P领域的积极行为”。

赫斯基的综合业务(包括精炼)使该公司在商品价格方面更有弹性。分析人士认为,赫斯基如果私有化的想法,就不能考虑具体当下公司的困境。而应该着重看当下公司的股价。现在就是最好的私有化时机。

刚刚花了430亿港元买资产

8月19日晚间,长江实业集团有限公司发布公告称,该公司的间接全资附属公司CK Noble(UK) Limited以27亿英镑(相当于约252亿港元)收购Greene King plc全部已发行股本及将予发行股本。除了27亿英镑现金,根据公告,长江实业还承担Greene King 19亿英镑的债务,两者相加得出的46亿英镑,约合430亿港元(折合人民币386亿)。

根据Greene King官网介绍,Greene King成立于1799年,为英国具领导地位的酿酒厂及英式酒馆营运商,于英格兰、威尔斯及苏格兰等地经营超过2700间英式酒馆、餐厅及酒店,其3个主要业务分支为英式酒馆公司、英式酒馆合作伙伴、酿酒及品牌。

据长实集团公告显示,Greene King不仅具有良好的资产,还具有较好的现金流。截至2018年4月20日止52周财务期间,目标公司收入为21.77亿英镑(约合206.79亿港元),其未计特殊及非基础项目前之经营溢利为3.73亿英镑(约为35.44亿港元);除税前及未计特殊及非基础项目前之溢利为2.43亿英镑(约为23.09亿港元);净资产值为20.73亿英镑(约合196.94亿港元)。

数据显示,截至2019年4月28日止52周财务期间收入为22.17亿英镑(相当于210.61亿港元),其未计特殊及非基础项目前之经营溢利为3.68亿英镑(约为34.98亿港元),除税前及未计特殊及非基础项目前之溢利为1.73亿英镑(约为16.42亿港元);净资产值为21.08亿英镑(约合200.25亿港元)。

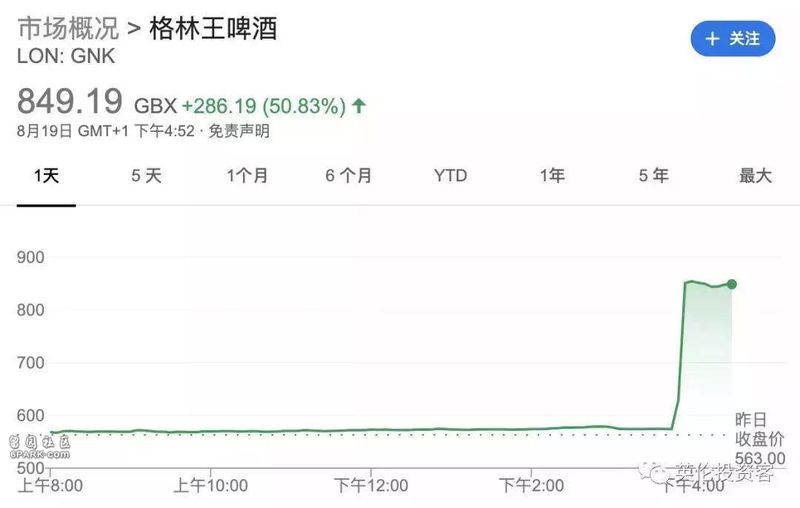

在长实发布上述公告之后,格林王啤酒的股价涨了50%。这或许能在一定程度上弥补首富在加拿大的损失。

李首富的乾坤大挪移

公开资料显示,李嘉诚在英国投资早已超过4000亿港元,李家控制着英国约1/4的电力分销市场、近三成的天然气供应市场、近7%的供水市场、超40%的电信市场、近三分之一的英国码头、超50万平米的土地资源。

2010年,李嘉诚旗下的公司就以90多亿美元(700亿港元)收购了英国一家电力网络公司,由此李家控制着英国约1/4的电力分销市场;

2011年,长江基建斥资48亿英镑收购英格兰北部自来水公司Northumbrian Water Group。英国约近7%的供水市场成为李家的资产;

2012年,斥资6.45亿英镑收购英国天然气公司Walesand West Utilities。WWU公司的输配网络为740万客户服务,覆盖英国近六分之一国土,由此李家拿下英国近三成的天然气供应市场;

2015年,李嘉诚联合拥有的CKInvestments达成协议,从私募公司3i Infrastructure等投资者手中购入拥有英国约28%的客运列车的Eversholt Rail Group。李嘉诚旗下的企业将支付25亿英镑;

2018年,长实以10亿英镑(约105.4亿港元)的价格收购了伦敦瑞银(UBS)总部大楼——5 Broadgate。

2019年,斥资100亿英镑收购英国电信巨鳄O2。

与此同时,李嘉诚近年抛售的内地和香港的资产近3000亿港元(折合人民币2700亿)。3月16日,李嘉诚家族旗下的公司长江和记集团宣布了2018年的财务报告,根据长江和记的报告显示,公司现在价值1.2万亿,在香港的资产还有725亿元,内地的资产还有700亿元。也就是说,在中国的资产还有1425亿元,仅仅相当于他踩的这个雷。来自搜狐网的资料显示了李嘉诚这些年套现的资产。如果仅仅是作为商人,不得不佩服他的眼光。

2011年3月出售了和记港口业务62%的股权获得429亿港元,

2013年7月出售香港天水围嘉湖银座商场58.49亿港元,

2013年8月出售广州西城都荟广场32.68亿港元,

2013年10月出售东方汇金中心89.5亿港元,

2014年1月出售50%股权港灯获得240亿港元,

2014年1月出售南京国际金融中心大厦38.4亿港元,

2014年3月出售屈臣氏25%股权获得440亿港元,

2014年3月出售北京盈科中心72.01亿港元,

2015年6月出售港灯股权20%获得76.8亿港元,

2016年10月出售上海陆家世界汇广场50%股份获得230亿港元,

2016年7月出售合记电讯分布业务144.97亿港元,

2017年出售了香港地标建筑中环大厦75%的权益获得402亿港元,

2018年出售北京罗斯福广场卖了25.6亿。

李嘉诚把大量资金从大陆和香港转移到欧美,香港学者:香港持续混乱,他有两方面考虑

香港首富李嘉诚家族旗下企业长江实业集团19日晚间发布公告称,将以46亿英镑(约合392.7亿元人民币)的价格收购英国最大酒吧运营商格林王(Greene King)。对于长实集团收购格林王,马来西亚《星洲日报》20日评论称,李嘉诚“加码英国”。

为什么是格林王?

英国《金融时报》20日称,根据协议,长实,以每股8.5英镑收购格林王,总计支付27亿英镑。此外,长实承担格林王19亿英镑债务。包括债务在内,此项交易价值46亿英镑。消息公布后,格林王的股票上涨超过50%。

格林王创办于1799年,是英国领先的酒吧零售和酿酒商,在英国拥有超过3100家酒吧、餐厅和酒店。英国大部分酒吧都位于每个城镇中心的黄金地段,格林王旗下物业包括酿酒厂、酒吧、餐厅、酒店等,其中超过80%的物业具有永久产权或拥有长期租赁产权。自2016年12月以来,长实一直是格林王的战略投资者,此前曾收购了136家酒吧并将其租给格林王集团,长实获得价值不菲的租金。

在长江实业的声明中,该集团表示酒吧行业仍有盈利和现金流,并将继续成为英国文化的重要组成部分。格林王拥有既定的地位、吸引人的资产以及有弹性的财务状况。此外,长江实业表示并不计划对集团和管理人员进行“重大改变”,也不会因为收购而启动任何裁员措施。

“脱欧”背景下抄底?

91岁的李嘉诚去年5月正式退休。《金融时报》称,香港市场的不安定,使得李嘉诚自7月底以来遭受了约30亿美元的账面损失。此外,由于油价暴跌,李嘉诚投资的赫斯基能源,也损失200亿美元。

事实上,过去几年李嘉诚旗下长和系在英国多有投资。英国《卫报》称,长实收购格林王,表明英国的酿酒企业对外国买家特别具有吸引力。此前,英国酿酒企业被跨国公司收购。

《金融时报》称,由于英国无协议“脱欧”的可能性增加,最近几周英镑汇率下跌,也鼓励外国投资者在英国的投资。消息人士称,李嘉诚家族的投资集团对英国“脱欧”后的经济前景“毫不畏惧”。

香港经济学家、丝路智谷研究院院长梁海明20日在接受《环球时报》记者采访时表示,站在经济学家的角度,现在是购买英国资产的最好时机。因为英国准备“脱欧”了,在大家都恐惧的情况下,英国资产是相对比较便宜的。

为儿子“打江山”?

李嘉诚的投资引发关注。香港媒体引述新加坡咨询公司Future-Moves首席执行官德瓦达斯的话称,富人和大企业在内客户正将个人和投资移出香港,香港作为金融中心前景堪忧。

也有人持不同观点。梁海明表示,李嘉诚近年来确实把大量的资金从中国内地及香港转移去投资欧美国家,尤其是英国。他表示,李嘉诚这么做存在如下考虑:一方面,李嘉诚要扶持儿子李泽钜接班,这需要让李泽钜向股东们表现出有接班的能力。“中国内地和香港的江山是李嘉诚打下了,李泽钜要想表现出有接班能力,必须得去海外投资”。另一方面,梁海明告诉《环球时报》记者,李嘉诚一直偏爱英国,“毕竟香港以前是英国殖民地,李嘉诚和英国有千丝万缕的关系”。