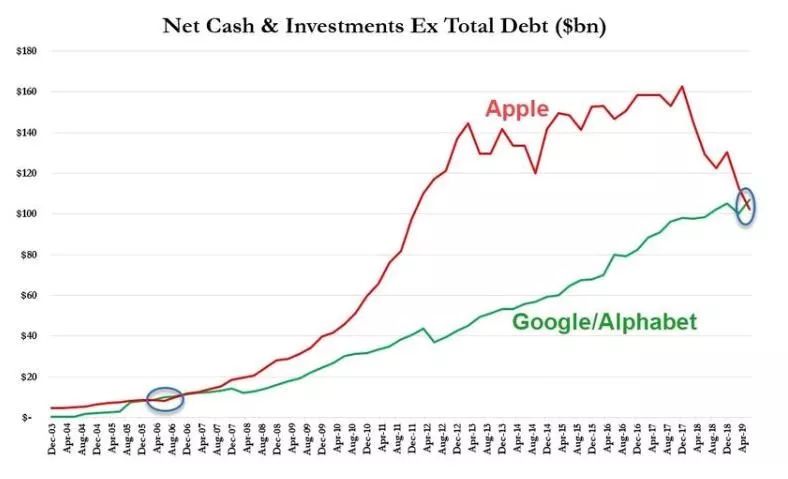

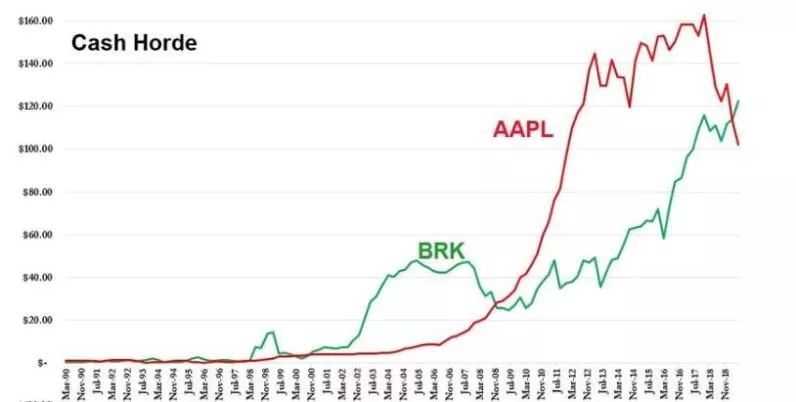

一周之前,谷歌母公司Alphabet的现金和现金等价物自2006年首次超越苹果公司,成为全球“最有钱”的公司。不过,Alphabet在“最有钱公司”的宝座上并没有呆太久,又让贤给了巴菲特的伯克希尔哈撒韦。

截止到最新一季财报,苹果拥有1020亿美元现金和现金等价物;Alphabet拥有1070亿美元现金和现金等价物;而伯克希尔哈撒韦的现金总额高达1224亿美元,成功问鼎全球最有钱公司的宝座。

苹果现金储备下降,但投资者反而更爱它了!

苹果看重现金储备已经有相当的历史,是近10年的“现金之王”。且早在2011年,活跃投资者Carl Icahn 曾向苹果施加压力,要求其增加现金储备。

近三年以来,苹果花费较多的现金用于回购股票;另一方面,自2018年以来,苹果手机销量下滑,利润增长受限。花钱多,挣钱的速度变慢,苹果的现金从2017年1630亿美元的历史高位回落。

不过股票回购并不是现金储备减少的全部理由。Alphabet 同样在回购股票。Hargreaves Lansdown 分析师George Salmon 认为,Alphabet 今年的现金流将超过300亿美元,2020年的现金流将超过400亿美元。

George Salmon 说:“新的回购计划,并不足以改变一个公司现金储备总量。”

尽管Alphabet 现金储备超越苹果,但其投资者却越来越不满意。因为该公司不断投资新的领域,扩大商业版图,而不是像苹果那样花更多的钱用于股票回购和现金分红回馈股东。

Allianz Global Investors 的量化组合经理Walter Price说:“总体来说,Alphabet 尝试重塑公司商业版图的投资都没有成功。我真希望他们多花点钱回馈股东,少浪费一点。”

媒体对大科技公司现金储备步步高攀的前景并不乐观。

因为现在是一个很敏感的时期,“拆分”、“反垄断调查”和数字税等议题从未冷却,一些更严格的监管已经开始变成现实;另一方面,欧盟、英国与美国对大科技公司的罚金数目越来越大,现金储备越多,似乎更容易“树大招风”。

伯克希尔哈撒韦现金越来越多,投资者嗅到危险的味道!

伯克希尔哈撒韦最新财报显示,2019财年上半年归属于股东的净利润为357.34亿美元,去年同期为108.73亿美元,同比大增228.6%。投资收益步步高升之时,该公司的却在二季度净卖出股票。

就算是回购自家股票,伯克希尔哈撒韦在二季度也变得“温柔”了许多:二季度只回购了4亿美元,而一季度回购了17亿美元!

巴菲特在最近4年不断强调,很难找到投资机会。“股神手握千亿现金,但是找不到合适投资标的”频现头条。从最新的财报看,巴菲特的烦恼日甚一日,连自家股票的回购都变得更少了。

评论称,仓位反应立场,在美股不断创新高之时,巴菲特的伯克希尔哈撒韦在二季度净卖出股票,现金储备成为全球之冠,说明股神对当今市场更加谨慎。