钛媒体注:本文来源于微信公众号秋源俊二(ID:QYJEQYJE),作者:秋源俊二,钛媒体经授权发布。

最近一直在看垂直类的服饰电商,发现了一个有趣现象:

Revolve、shopbop、wconcept、fartetch、mythersa、netporter,这全是服饰类电商平台,而且大部分还不错,为毛国内就一个淘系很好,其他发展基本没前景呢?

唯品会江河日下,寺库可私有化,蘑菇街半死不活,如涵控股跌跌不休,聚美优品昨日黄花。

难道都被阿里“二选一”搞死了?国内服饰就一家阿里独大,这是为什么呢?

这种南橘北枳的情况,是什么因素造成的呢?国内的服饰电商,是否还有投资价值?该选择什么样的垂直方向,是单纯避开阿里,就有脱颖而出的机会吗?

近期上市大热的Chewy宠物电商,市值130亿美金,国内还有机会吗?

带着上面的问题,近期我做了一些研究。本文就来针对性回答这个问题,文章分为两个部分,我们逐一解读:

·回顾过去的各种解释理论,如高频打低频论、淘宝先发优势论、品类天花板论等等。

·哪些因素造成国外服饰电商遍地开花,国内却一家独大?

01为什么过去各种解读,都是不靠谱的答案?关于这种服饰电商南橘北枳的解读,有好几种论调,似是而非,好像颇有道理,但非常有问题,我们这里简单做一个分析。

1、高频打低频/流量成本论

持有这种论调的人,认为高频应用导致获取和激活消费者的成本比较低,在长期规模的经济下,这帮垂直电商逐渐失去市场。

当然,这一理论在解释当当网、唯品会为什么逐渐走下坡路是可行的,毕竟营销费用等“三费”存在规模效应,在长期的竞争中,由于这些企业规模较小,GMV 平摊费用少,所以这些网站逐渐衰退了。京东虽然频率稍微低频,但客单价高,从经济学角度来说,是可以承受的。

但这个答案没有解释一个问题:为什么这些服饰电商没有被亚马逊打死,反而一个个蓬勃发展呢?很多人把这个问题想当然了,这理论不过是找了一个逻辑成立的事实,偷换概念罢了。

2、品类天花板论

持有这类理由的人认为,垂直电商是一条伪赛道,因为空间高度决定了很难生存。

垂直电商没有长期价值,先说这个事实是否成立有待考证,即便是正确的,也没有国外的情况啊,懒得反驳了。

3、淘宝先发优势论

持有这一论调的人,认为在移动互联网时代,淘宝过早地确立了头部App的地位,而欧美那边速度相对慢,也给各家垂直电商App独立成长的窗口期。

这一思考观点,有一定道理,但业内并没有亚马逊错过移动互联网时代的论调,倒是有微软错过的说法。

我不太认为这个能解释清楚问题,因为国内垂直电商在08~12年期间,是风起云涌,风云际会啊,英雄辈出,到处都是融资,遍地都是创业者。说淘宝先发优势,我觉得有待考证。

总结一下,上面的三种论调,是在讨论国内电商发展的时候,很多人说的“共识”吧,虽然有些有道理,也能从一定程度上阐述一些东西,但缺乏说服力。

02到底什么因素,造成服饰电商南橘北枳?关于这个垂直服饰电商的思考,我阅读了很多资料,也找了不少好朋友做了咨询背景了解,下面就来说说我所理解的真相吧。

主要有两个因素构成:

·用户消费习惯与亚马逊品类扩展之路

·产业集群及特征

我们针对这两点,进行详细的解读。

1、用户消费习惯与亚马逊扩展之路

在与很多熟悉欧美时尚的朋友聊天访谈中,我得的一些信息:过去欧美人没有在亚马逊上买衣服的习惯,一直到现在才开始逐渐改善。

很多反馈都是:欧美人一般都在实体百货、官网购买服装等。显然,他们指的是亚马逊不提供这方面服务,也没有去培养用户购买衣服的习惯。

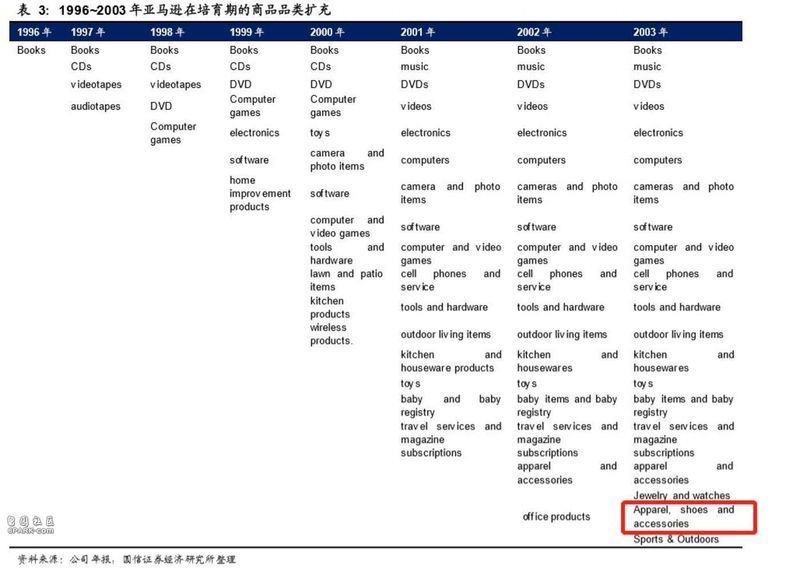

那么,可能在品类扩展过程中,服饰被亚马逊忽略甚至放弃了。扒了一下研报,我们发现亚马逊的SKU扩展之路,确实如此:

从过去的历史品类扩张中,梳理出来服饰品类,在亚马逊可能不是重点。

我们再来分析一下绝对金额方面的信息:

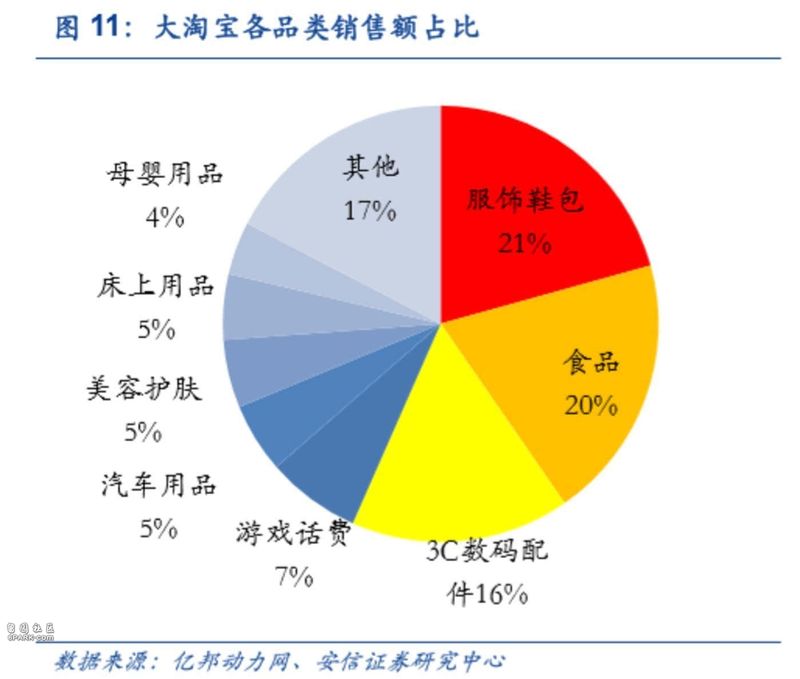

选择期间数据,即便到了2011年,服饰类销售额一直才8.4%。差不多同时期,我们对比一下阿里的数据情况:

这是2011年,淘宝的数据情况,此时占比为21%,是亚马逊的2.5倍。

因此,从品类扩张之路和绝对金额占比方面,我们都发现,在早期中期,亚马逊就没把服饰当一个好生意来经营。

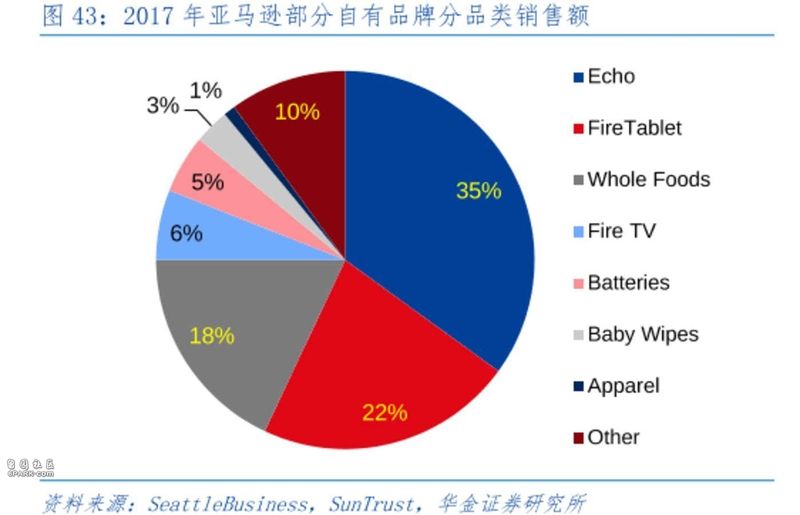

我们再来看看最近两年,亚马逊又是一个什么情况呢:

最新的情况显示,在自营品类中,服饰在SKU中有4904种,占比近75%;从数量上,至少给予了重视。

当然,看金额占比,就更好玩了:

看到没,Apparel(服饰)占比才1%,威猛牛逼不?

75%的SKU占比,贡献1%的营收。(财会同学注意了,此处不符合配比原则哟,高危区)

这是一种什么样的态度?当然是最近两年,大力发展的态度啊,所以说这才是真正的战略重视(当然,服饰类可能SKU统计和其他不太一样,可能一个size就被统计一次,但相对而言还是呈现SKU和营收贡献不配比)

当然,我们也选择一下阿里最新的情况:

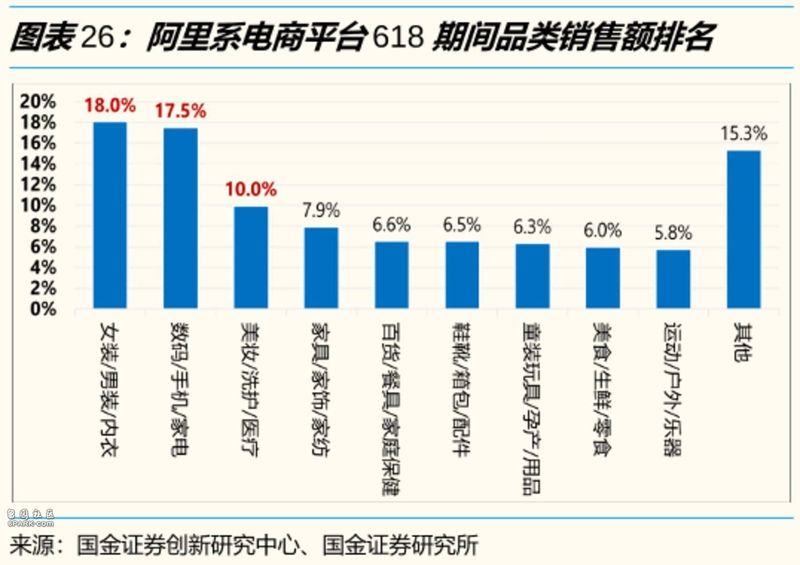

这是618期间的横截面数据,显然服饰类仍然是第一大贡献品类,占比18%。

同时,我们观察到,和2011年阿里的比例比起来(那个是期间数据,非时点),服饰类从21%降低到了18%,而3C数码则从16%,上升至17.5%。阿里在保证基本盘时,也抢着了京东的份额。

因此,从供给方的角度来说:阿里和亚马逊,在SKU种类拓展的过程、重心是完全不一样的。

亚马逊将重心放在数码、电子、生活用品,而阿里则刚好相反,尽可能完成“万能的淘宝”,以非标品居多。这种重心不同导致消费者一直没有在亚马逊买衣服的习惯,喜欢去实体店。直到最近两年,随着时尚电商兴起,才逐渐培养人们在平台上买衣服。

总的来说,欧美一直没有在亚马逊买衣服的习惯,人们喜欢去实体店,也没有一个垄断性的服装平台,另外大家也会逐个去服装品牌官网购买。而国内则是想到买服饰,先去淘宝里面,找品牌直营店。

这种现象当然不是偶然发生的,和产业特征环境直接相关,接下来解读下一个因素。

2、两国产业集群及特征

试想一下,如果一个欧美生意人,想制作设计一些衣服进行售卖,会发生什么情况?

显然,首先她得做设计,然后制作版型、找面料、找服饰代工厂……

中间的麻烦是显而易见,最核心的问题是服饰代工厂哪里来。欧美缺乏代工厂,很多的一个国家,是不存在私人找工厂做衣服,然后在电商出售的。而在国内这不是分分钟的事情吗?

即便国外不以私人形式,找工厂,但成本非常高。他们强调设计(属于艺术类),注重创意,因此成本非常高,工序复杂。

而在大陆,这些都不存在的,什么知识产权、什么原创计划,阻挡发财的,都滚一边去。代工厂遍地都有,各种商品面料集贸市场,太多了。在国内,可能定版型到最后工厂出货,也就一周的时间。

我想,分析到这里,大家应该明白为什么的,原因在于国家之间的比较优势——服饰产业集群及其分布。

随便搜索一下关键词“服饰行业”:

产量占比全球三分之一,代工厂强大,是显而易见的。

同时,国内也诞生了一大批代工厂,下面盘点一下全球十大服饰代工厂:

01联泰公司

(东莞、清远、江苏、菲律宾等地有分厂)

工人数:8万

被代工的国外品牌:

Ralph Lauren、adidas、Liz Claiborne(美国的著名中阶品牌)、Calvin Klein、Victoria”s Secret

02联业公司

(总部香港,大陆主要加工厂在东莞)

工人数:5万

被代工的国外品牌:

DKNY、J Crew、NAUTICA、Givenchy、BROOKS BROTHER、Burberry、Callaway(高尔夫装备)

03溢达公司

(总部香港,广东和常州等地有加工基地)

自有品牌:派 Pye

工人数:8万

被代工的国外品牌:

AbercrombieFitch、Lacoste、Polo Ralph Lauren、Nike、Tommy Hilfiger

04 江苏晨风集团(常州)

工人数:不详

被代工的国外品牌:优衣库、CK

05 香港永嘉集团

(在广东河源、云浮、广西梧州均有工厂)

工人数:3万

主要代工品牌:

adidas,同时也是adidas中华区核心成衣制造供应。

06 大杨创世公司(大连)

自有品牌:创世TRANDS

工人数:不详

被代工的国外品牌:

BCBG女装,西装主要供货欧美和日本服装零售业,包括MS、Macys、P&C、Aoki等

07 申洲集团

(宁波、衢州均有工厂)

工人数:超过10万

被代工品牌:

NIKE、ADIDAS、PUMA、ANTA以及休闲品牌UNIQLO等

08 长江制衣有限公司

(香港上市公司,在无锡和广州番禺等地有加工厂)

自有品牌:马狮龙等,子公司还先后收购了法国姬龙雪等名牌

工人数:不详

被代工的国外品牌:

Pringle、Miss Sixty、YSL、Diesel、Marc Jacobs、Ashworth

09 夏梦意杰集团

(温州,杰尼亚公司合资企业)

自有品牌:夏蒙 Piombo(合资品牌)

工人数:不详

10 晶苑集团(东莞)

工人数:7万

主要客户品牌:

UNIQLO、PINK、ATY、HM、JCPENY

其中,我们熟悉的申洲国际(HK:02313)、晶苑国际(HK:02232)都是港股上市公司,其中申洲国际是大热门股,看看股价走势图就知道了:

从05年年底上市至今,上涨超过60倍,价投必须研究啊,高回报率股票。

这样的产业集群,尤其是东南沿海的代工厂等,就决定了服饰生意国内外区别很大,早期阿里抓住了这一趋势,也进行培养;亚马逊选择符合发达国家趋势,选择准化、工业化的产品。

随着时尚电商的兴起,亚马逊最近这两年开始发力这一品类。中间存在巨大的时间差,因此新兴网站能够跑出很大一批来,至于未来亚马逊能否通过“高频打低频”取代这些网站,暂时不好说。

03总结本质上,国外服饰电商蓬勃发展,国内却淘系一家独大,原因就在于产业基础设施不一样。而两家优秀的公司,阿里和亚马逊,都抓住符合当地产业特征的种类,分别选择了合适的SKU扩张,一路成为全球领跑的电商公司。

对于投资人而言,是否国内存在一个对标美版Chewy公司的百亿美金垂直电商这个问题,很有意义。我本人不太看好国内版的宠物电商,具体下次有机会聊,希望对各位有一定启发意义。(本文首发钛媒体)