本文来自华尔街见闻(ID:wallstreetcn),作者位宇祥,文中观点不构成投资建议。

“货币冷战的第三轮已经拉开帷幕。”

Pimco全球经济顾问Joachim Fels在一份报告中写道,“世界主要贸易体之间打了五年多的货币冷战在2018年初熄火,如今又死灰复燃。”

美银美林G-10外汇策略全球主管Thanos Vamvakidis也认为,某种程度上全球正处于一场货币战争,尽管没有人承认这一点。

01

货币战风险升温

近几周来,特朗普指责许多国家都在操纵货币,并扬言要对这些国家实施制裁。他还多次以美元升值为由向美联储主席杰罗姆·鲍威尔施压,要求其降息。

美国干预汇市的可能性在华尔街分析师中引发了热议。这些分析师认为,特朗普一再批评主要贸易伙伴的汇率操作,加大了美国政府入市打压美元的风险。特朗普正试图摆脱过去美国政府所奉行的强势美元政策,酝酿“货币战”。

高盛在上周曾发出警告,美国进行直接外汇干预的可能性较低,但是这一风险正越来越大。

德意志银行策略师Alan Ruskin表示,假如美国试图削弱美元,可能会促使其他国家反击,从而引发一场“真正的货币战争”,或涉及欧元等货币。

Vamvakidis周二在接受CNBC “Squawk Box Europe”节目时表示,央行们不能影响借款成本,因为利率已经处于历史低位,因此唯一可以进一步放松货币环境的方法是让货币贬值。

Fels在报告中称,特朗普呼吁美联储降息,欧洲央行和日本央行发出进一步放松政策的信号,这加剧了全球货币紧张局势。参与货币冷战的可能不仅仅是全球主要央行,南韩、印尼、智利和南非本周也可能降息。

他形容,当前的形势是“货币冷战第三轮”,有进一步升级的可能。“从2018年初开始,这种风险出现的可能超过了过去5年总和。”

02

全球降息潮来临

美联储7月降息几乎已经被市场认为板上钉钉。

前不久,鲍威尔在国会听证会上的表态被视为已经对美联储本月降息开了绿灯,市场认定美联储将十年来首次降息。

7月16日周二,鲍威尔出席法国央行举办的布雷顿森林会议75周年晚餐会并讲话,重申了美联储将采取适当行动维护经济扩张,还承认了全球其他央行对美联储货币决策的影响。

市场认为,美联储7月FOMC按兵不动的概率为0,降息25个基点的概率72.4%,降息50个基点的概率近28%。

(想了解关于美联储的基础知识和决策机制,可以先阅读《一张图读懂美联储》,长按下图二维码查看更多)

5月以来,已有马来西亚、新西兰、菲律宾、澳大利亚、印度等国央行通过降息来保持货币政策宽松。

5月初,新西兰联储宣布降息25个基点至1.5%,为新西兰历史上的最低水平,成为了首个降息的发达国家。同一周内,马来西亚、菲律宾两家新兴市场央行也先后开始了放松货币政策的脚步。

6月4日,澳洲联储也宣布降息25个基点至1.25%,为历史最低水平,此次降息是澳洲联储2016年8月来首次降息。

6月6日,印度央行下调回购利率25个基点至5.75%,为年内第三次降息,同时将货币政策立场由“中性”转为“宽松”。

目前,欧洲央行已经暗示将采取降息或重启QE量宽买债等宽松政策,希望提振区内经济。

03

黄金可能成最终赢家

德意志银行认为,如果美国的外汇政策引发全球货币冲突,黄金将成为最终的胜利者。

Ruskin在周一的报告中写道:“迄今为止,从复杂的货币战中赚钱最直接和最简单的方法就是做多黄金。”

今年以来,伴随着不确定性和美联储降息预期不断攀升,黄金价格已经累计上涨10%。此外世界黄金协会数据显示,黄金成为截至6月底以来表现最佳的资产之一。

世界黄金协会7月11日发布的报告预计,在未来6至12个月,金融市场的不确定性和宽松的货币政策将可能支撑黄金投资的需求。

全球最大资管公司贝莱德日前也撰文指出,在市场和地缘政治动荡的时期,黄金有可能“大放光彩”,并给出在投资组合中持有黄金的三大理由:

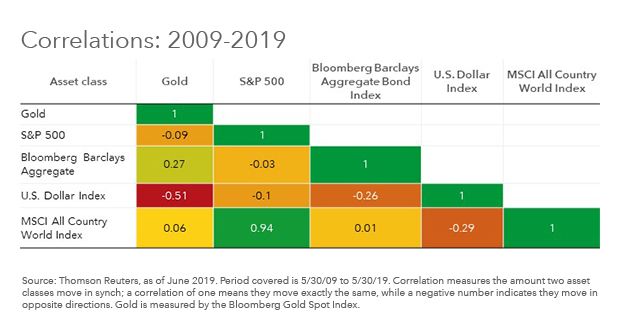

1)历来,黄金不受市场周期的影响,常常作为除了传统的股票、债券资产之外,使投资组合多元化的补充资产。

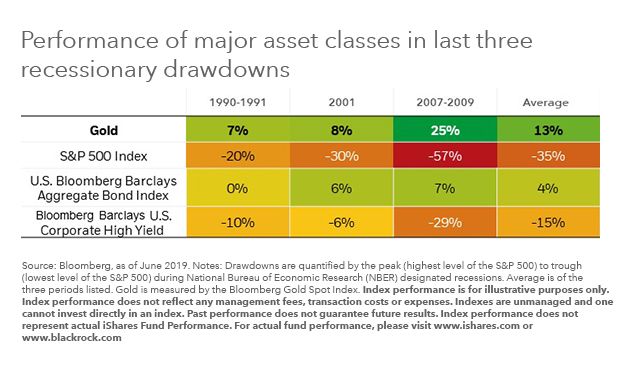

2)在过去最严重的三次经济衰退期间,投资者纷纷涌入“避险资产”,黄金相比于其他资产表现出色。

3)潜在抗通胀资产。

短期而言,贝莱德认为,黄金价格或将面临阻力,投资者应当平衡仓位的规模。