“借助梦想客机,旅客们可以更灵活地飞抵目的地。”2018年11月的迪拜航展上,作为东道主的阿联酋航空CEO阿勒马克图姆(Ahmed bin Saeed Al Maktoum)依旧不改“壕航”的气魄,一口气宣布签下40架波音787-10客机的谅解备忘录。

另两家中东航空公司,阿提哈德航空和卡塔尔航空也一直是航展出手阔绰的大买家。仿佛中东航空公司的扩张之梦永远不会终结。

中东三大航空公司枢纽机场分布以及其年载客量。 制图:钱伯彦

阿联酋航空:踉跄的巨人

2019年5月9日,阿联酋航空的梦想似乎受挫了。

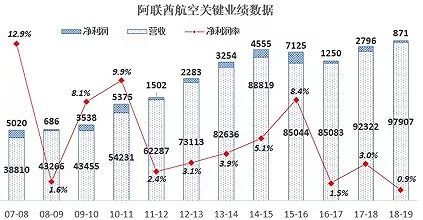

当天,阿联酋航空公布了2018/2019财年(截至2019年3月底)财报,该财年公司营收979亿阿联酋迪拉姆(约合267亿美元)仅比上一财年增长6%,而8.71亿阿联酋迪拉姆(约合2.37亿美元)的归属股东净利润更是下滑了69%,为公司十年以来的最低值。

至于数月前被大肆宣传的40架梦想客机也同样消失在了年报和演示文稿中,外界普遍怀疑一贯高调行事的阿联酋航空可能已经取消了这笔订单,对此阿联酋航空官方并未进行回应。

其实,阿联酋航空下滑的业绩早已有迹可循。

在5月初于迪拜开幕的阿拉伯旅游展上,公司总裁蒂姆·克拉克(Tim Clark)就坦言道:“我们并没有如预期地那样增长。”而在今年年初,拥有全球规模最大的A380机队的阿联酋航空,更是破天荒地将未交付A380订单从53架砍到14架,转而选择机型相对更小的A330和A350。此举直接导致了空客宣布将彻底停产A380。

在年报发布会上,阿勒马克图姆将低迷的业绩归咎于上涨的油价和不利的货币影响。

的确,18/19财年内,布伦特原油价格从财年初的65美元/桶一度上涨至85美元/桶,目前仍停留在70美元/桶支撑线之上。在阿勒马克图姆看来,60美元/桶的油价才是航空公司能够正常盈利的合理区间。

而在阿联酋航空最重要的市场——欧洲市场和东亚市场,过去一年以来,欧元和人民币对美元的持续贬值也间接地推高了公司的运营成本。阿联酋一直以来都非官方地实行盯住美元的固定汇率制,其货币阿联酋迪拉姆是公司的财务结算货币。

不过,阿勒马克图姆给出的冠冕堂皇的理由其实经不起推敲。

在同样受到油价上涨和“不利”货币影响的欧洲和东亚,当地的航空公司同期并没有出现大规模的业绩下滑现象。欧洲最大的航空公司汉莎航空在营收上涨不到1%(358亿欧元)的情况下,净利润仅下滑了2.1%。

此外,阿勒马克图姆在年报会上没有提及的还有一点:阿联酋航空18/19财年年载客量5860万人次,同比上一财年的5850万人次有所下滑。汉莎航空同期1.42亿人次的载客量则比2017年增长了10%。

为了吸引更多的客流以及重新恢复增长,阿联酋公司给出的答案是增加灵活性以及开拓更多的新航线。

第一步就是减小公司对油耗巨无霸A380的依赖。根据阿联酋航空的计算,A380需要260名乘客的上座率才能抵上飞机的维修费用,而利用A380开拓新航线也显得过于冒险。

自从2013年阿勒马克图姆国际机场启用之后,本已拥有迪拜国际机场的阿联酋航空再也不像欧洲航空公司那样受困于机场容量过小的瓶颈。为了塞满这两座机场并提供更多直达航线,一贯以A380和B777-300示人的阿联酋航空也开始加大A330等中型客机的比例。

2017年,阿联酋航空还开启了和廉价航空Flydubai的合作。借助Flydubai的现有网络,阿联酋航空在18/19财年一口气新增了61条航线,并实现了和Flydubai 216条航线的代码共享。

不过,被阿联酋航空视为增长引擎的Flydubai也同样也是个烧钱机器。由于航空燃油价格的上涨,2017年仍保持盈利的Flydubai在2018年却净亏损1.6亿阿联酋迪拉姆(约合4350万美元)。

卡塔尔航空:政治牺牲品

与一向自视“豪华”的阿联酋航空迟迟才进军廉价航空相比,卡塔尔航空早已积极入股各国富有潜力的廉价航空公司。不过此举或许更多是出于无奈。

2017年6月,包括沙特、埃及、巴林和阿联酋在内的一众阿拉伯邻国宣布同卡塔尔断交,并对卡塔尔关闭了领空。已经持续近两年的外交危机至今仍未缓解的迹象。

自此之后,卡塔尔航空的客机不仅无法在除多哈哈马德机场外的众多中东机场起降,而且被邻国领空包围的卡塔尔人还不得不取道伊朗才能飞往欧洲或东亚。绕行所导致的油耗上升甚至逼迫卡塔尔航空不得不在部分航线上动用载油量更大的大型客机,尽管这些航线根本不能保证大型客机的上座率。

根据卡塔尔航空CEO阿尔贝克(Akbar Al Baker)在各个公开场合的说法,卡塔尔的外交危机不仅导致公司的运营成本上升了约20%(近100亿美元),还迫使公司取消了14条航线。今年3月初,卡塔尔航空还宣布放弃在西非和中非的扩张计划。

阿拉伯世界的内耗也一举扭转了卡塔尔航空持续多年营收、利润双增长的良好趋势。在外交危机爆发之前,卡塔尔航空是中东三大航空公司中唯一能保证5%净利润率的公司。

卡塔尔航空营收利润双增长的趋势在外交危机后被打断(单位 百万卡塔尔里亚尔) 制图:钱伯彦

2017/18财年,尽管卡塔尔航空获得了422亿卡塔尔里亚尔(约合116亿美元)的营收,比上一财年增长了7%,但却净亏损2.52亿卡塔尔里亚尔(约合6900万美元)。

比净利润变成负数更令人担忧的是,卡塔尔作为旅游目的地的吸引力正在大幅下降。这也导致了卡塔尔航空的年载客量从16/17财年的3200万人次下滑到2916万人次。除了因外交危机而导致的中东旅客数量大幅下滑之外,曾经希望靠2022年世界杯打翻身仗的卡塔尔还因为贿选、勾结FIFA主席因凡蒂诺等问题饱受诟病。

卡塔尔的游客数量自外交危机后迅速下滑 图源:tradingeconomics

“并不是一切都顺利,但我们仍是业绩强劲的公司,”在CEO阿尔贝克看来,卡塔尔航空依然是中东财务最健康的航空公司,而且此前卡塔尔航空耕耘多时的入股廉价航空之举正是应对危机的良药。

卡塔尔航空目前持有智利南美航空(Latam)和国泰港龙航空(Cathay Pacific)各10%的股份、英国西班牙合资的国际航空集团(IAG)20%的股份。此外,卡塔尔人还将目光锁定在了人口第二大国印度。自从2017年入股印度靛蓝航空(IndiGo)失败以来,卡塔尔航空一直都希望新成立一家印度航空公司,以扩大在印度的市场份额。

根据卡塔尔航空的惯例,今年9月公司才会公布18/19财年财报。“卡塔尔航空是这个国家力量的象征,必要时国家将提供财政支持,”正如阿尔贝克所言,有着卡塔尔王室支持的卡塔尔航空其实还有打不光的子弹。

阿提哈德航空:激进的代价

自从总部位于迪拜的阿联酋航空崛起以来,距离迪拜酋长国不过百里之遥的阿布扎比酋长国也很快扶持起自家的阿提哈德航空。与石油资源即将枯竭的迪拜相比,有着数不尽石油的阿布扎比从一开始就以疯狂烧钱和扩张而著称。

这家2003年才拥有第一家客机的航空公司在不到十年时间内就迅速挤进世界一流航空公司之列,更是靠着不计成本地赢下曼城主场阿提哈德球场冠名权一炮打响公司在欧洲的知名度。

不过,“壕中壕”的阿提哈德航空也正在为自己的“鲁莽”而付出代价。2018年,阿提哈德不仅继续净亏损12.8亿美元,而且58.6亿美元的营收也比前年下滑了4%。

(单位 百万美元,2016年公司进行一次性资产减计) 制图:钱伯彦

“过去一年,我们通过精简成本、改善现金流和加强资产负债表,持续地推进转型之路。”阿提哈德航空CEO道格拉斯(Tony Douglas)所指的加强资产负债表具体就包括裁员2000人(约占公司员工总数5%),取消42架A350、10架A320neo、19架B777的订单,以及以2.17亿美元的价格将总部大楼及两栋附属建筑出售给资产管理公司Aldar Investments。

而道格拉斯的转型之路指的则是彻底告别疯狂收购的过去。

2008年起,随着澳大利亚人霍根(James Hogan)的走马上任,阿提哈德航空开启了大肆入股并收购欧洲廉价航空公司的浪潮。霍根希望能够通过和众多廉价航空建立自己的航空公司联盟,以此从欧洲带来更多的客流量,作为和卡塔尔航空、阿联酋航空竞争的资本。

“是我将公司的营收从3亿美元带到了200亿美元!”即便已经于2017年被炒鱿鱼,霍根仍坚信自己的战略是正确的。

的确,阿提哈德航空和卡塔尔航空一样,很早便认识到了廉价航空的重要性。但是与卡塔尔航空倾向于入股已经立稳脚跟的廉航不同,阿提哈德更喜欢收购陷入困境、便宜的廉航公司,并充当救世主的角色以获得更大的话语权。

但阿提哈德先后收购的8家公司,至今仅有一家尚存。

2017年5月,意大利之翼(Alitalia)亏损严重宣布破产,随后意大利政府接管公司并将阿提哈德彻底架空;同年年底,瑞士达尔文航空(Darwin Airways)停止运营;2018年8月,曾被阿提哈德寄予厚望、将与汉莎航空争夺德国市场的柏林航空(Air Berlin)及其子公司Niki宣布破产;今年1月23日,阿提哈德持股40%的塞舌尔航空(Air Seychelles)宣布停飞飞往欧洲的航班;4月17日,阿提哈德持股24%的印度捷特航空(Jet Airways)又因负债12亿美元不得不全面停飞,进入破产程序已是时间问题。

目前,硕果仅存的只有阿提哈德持股49%的塞尔维亚航空(Air Serbia),但是这家仅有20架飞机的小航空公司无法撑起阿提哈德曾经的宏伟计划。

“现在是个充满挑战的时刻,”正如阿提哈德航空副总裁雅库比(Sulaiman Yaqoobi)所言,阿提哈德还需要数年才能完成战略转型。

或许现在是时候,中东三大航空公司该铭记那句阿拉伯谚语了:“不求速度,但求质量”。