美国就业数据好于预期,服务业通胀加速。11月美国JOLTS职位空缺意外增加25.9万个,达到809.8万个。ISM非制造业PMI从11月的52.1上升至54.1,价格指数从11月的58.2上升至64.4,创11个月新高,暗示通胀压力依然存在。

两项数据压低市场降息预期,市场预计美联储1月超95%概率不降息,预计2025年美联储仅会降息37个基点,低于美联储点阵图中预测的两次降息。有机构猜测7月之前都不会降息。数据公布后,美元走强,美国股、债、加密货币齐跌,黄金回吐早前涨幅。

当选总统特朗普发表一系列言论,宣布有海外资本投资200亿美元建设新数据中心,美国利率太高了,重申将撤销拜登的海上钻井禁令,必须对加拿大、墨西哥的贸易采取措施,将把墨西哥湾更名为美国湾,威胁对丹麦征收格陵兰关税,希望看到债务上限延长,排除对巴拿马采取经济和军事手段的可能性。

欧洲通胀喜忧参半,但未改市场降息押注。欧元区12月年通胀率升至2.4%,高于11月的2.2%,且欧元区家庭的通胀预期有所上升。但各国通胀数据不一,法国12月CPI同比涨1.8%低于预期,德国12月调和CPI同比增速从2.9%更正为2.8%,仍高于预期。欧债收益率齐涨,30年期英债收益率创1998年以来新高。

投资者正在等待周五发布的美国12月非农就业报告,以及周三的ADP私营领域就业和美联储12月会议纪要,以获取更多政策线索。市场预计12月非农新增就业岗位16万个,低于11月的22.7万个。

美国经济数据好于预期导致降息概率下降,债券收益率上升,引发股市下跌

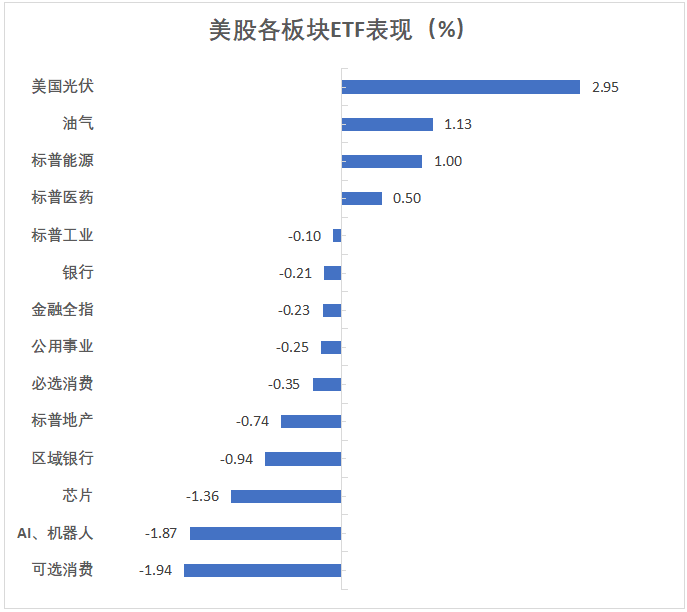

经济数据强劲引发降息担忧,美国主要股指全线下跌,回吐早盘短暂涨势。在标普500指数和纳指两日连涨后,投资者对大型科技股和芯片股获利了结,纳指大跌近1.9%,英伟达新高后跳水大跌6.22%。特斯拉跌4%,因估值过高且战略存在风险被美国银行撤销买入评级。尽管多数行业下跌,但能源和医疗保健板块逆势上涨,前者受益于油价提振,后者得益于疫苗相关股票的强劲表现:

美股三大指数齐跌。标普500指数收跌66.35点,跌幅1.11%,报5909.03点。与经济周期密切相关的道指收跌178.20点,跌幅0.42%,报42528.36点。科技股居多的纳指收跌375.30点,跌幅1.89%,报19489.68点。纳指100收跌1.79%。衡量纳指100科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)收跌2.22%。对经济周期更敏感的罗素2000小盘股指数收跌0.74%。恐慌指数VIX收涨11.1%,报17.82。

纳指跌近1.9%领跌,创两个月内第二深的单日跌幅

美股行业ETF多数收跌。半导体ETF收跌2.38%,全球科技股指数ETF跌2.21%,科技行业ETF、可选消费EETF、网络股指数ETF跌1.99%-1.56%,全球航空业ETF则收涨0.74%,生物科技指数ETF涨0.88%,能源业ETF涨1%。

投研策略上,美国银行表示,自8月出现抛售以来,美股一直携债券收益率上涨,但随着10年期美债收益率升破4.5%,“市场正转向‘利好经济数据就是坏消息’的模式”。摩根士丹利策略师Michael Wilson等人警告,债市收益率上升和美元走强可能会对股市估值和企业利润造成压力,从而对股市构成冲击。

“科技七姐妹”普跌。英伟达收跌6.22%,创9月份以来最差单日表现,特斯拉跌4.06%,亚马逊跌2.42%,“元宇宙”Meta跌1.95%,微软跌1.29%,谷歌A跌0.7%,苹果跌1.14%。英伟达CEO黄仁勋在CES2025上推出多款重磅产品,包括RTX50系列GPU、首个世界基础模型Cosmos、个人AI超级计算机、下一代汽车智驾芯片Thor等,但有分析称,其产品发布未满足投资者对短线利好的期待。媒体从产业链人士处获悉,苹果春季“廉价版”iPhone新机型将于2025年1月中旬开始量产。

芯片股普跌。费城半导体指数收跌1.84%,报5212.24点。英伟达两倍做多ETF跌12.38%。纳微半导体收跌8%,台积电收跌3.9%,Wolfspeed收跌3.81%,博通收跌3.29%,安森美半导体收跌2.76%,新思科技收跌2.68%,迈威尔科技收跌2.34%,Arm控股收跌2.06%,AMD收跌1.71%,科磊收跌0.14%,而美光科技收涨2.67%,黄仁勋宣布美光为新的GPU提供内存。英特尔收涨0.7%。

AI概念股普跌。Serve Robotics收跌18.7%,超微电脑收跌5.68%,BullFrog AI收跌4.82%,C3.ai收跌3.01%,CrowdStrike收跌1.76%,戴尔科技收跌2.72%,BigBear.ai收跌7.91%,Palantir收跌7.81%,甲骨文收跌2.21%,Salesforce(赛富时)收跌1.69%,英伟达持股的SoundHound AI收跌9.63%。

量子计算概念股多数收跌,英伟达CEO黄仁勋坦言应用还要等数年之久。Quantum Corporation收跌13.05%,D-Wave Quantum跌6.46%,Rigetti Computing跌5.74%,Quantum Computing跌3.32%,IonQ跌2.9%。 IBM则收涨0.58%,金山云ADR涨0.93%,微美全息ADR涨30.94%。

中概股涨跌不一。纳斯达克金龙中国指数收跌0.20%,报6631.98点。ETF中,富时中国3倍做空ETF(YANG)收涨3.42%,中国科技指数ETF(CQQQ)收涨1.17%,中概互联网指数ETF(KWEB)则收跌0.60%,富时中国3倍做多ETF(YINN)收跌3.42%。富时A50期指连续夜盘收跌0.06%,报12972.000点。

热门中概股中,好未来收跌7.28%,亿航智能跌5.07%,蔚来跌4.25%,亚朵、阿里巴巴跌超1.2%,百度、腾讯音乐、携程、BOSS直聘、京东、百胜中国、理想至多跌超0.9%,汽车之家、奇富科技、金山云、中通快递则至多收涨超0.9%,新东方、再鼎医药、网易、微博至多涨约1.9%,B站涨超2.5%,华住涨超2.7%,万国数据涨约4.2%,大全新能源涨4.68%,晶科能源涨5.96%,阿特斯太阳能涨7.61%,小鹏涨9.45%,此前小鹏汽车表示飞行汽车将在2026年量产交付。

其他重点个股中:(1)Innoviz Technologies涨近57.8%后收涨10.55%,公布了与英伟达在感知软件方面的合作消息。自动驾驶科技公司Aurora Innovation涨超51%后收涨29.08%,与英伟达达成无人驾驶卡车的合作伙伴协议。德国工业卡车制造商Kion Group涨近10%,宣布与埃森哲和英伟达合作,将人工智能机器人引入供应链。(2)美国二手车电商平台Carvana涨近9.7%后收涨5.03%,加拿大皇家银行上调评级,称近期回调提供抄底机会,是兴登堡卖空以来获得的第一个上调评级。(3)医疗设备制造商Inari Medical涨超22%,史赛克(Stryker)将以约49亿美元收购。校服和工作制服制造商UniFirst涨44%后收涨20.88%,创美国IPO以来最大盘中涨幅,竞争对手Cintas证实已提交以每股275美元现金收购该公司的提案。数字图像数据库Getty Images和Shutterstock分别收涨超24%和近15%,宣布以37亿美元合并。(4)加密货币概念股普跌,“比特币持仓大户”MicroStrategy收跌9.94%。

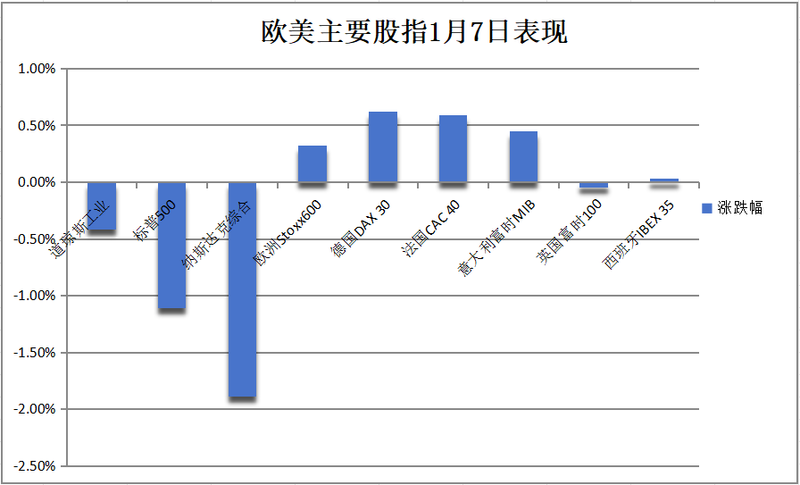

欧股仅英国股市下跌,矿业、公用事业和建筑股是少数几个下跌的板块。汽车板块亮眼,瑞典汽车制造商沃尔沃汽车涨超9%,报告2024年全球销量创下新纪录,德国股指收涨超0.6%,成分股戴姆勒涨超4%领跑,诺和诺德跌超2.5%拖累丹麦股市:

泛欧STOXX 600指数收涨0.32%,报514.67点。欧元区STOXX 50指数收涨0.50%。富时泛欧绩优300指数收涨0.32%。

德国DAX 30指数收涨0.62%。法国CAC 40指数收涨0.59%。荷兰AEX指数收涨0.27%。意大利富时MIB指数收涨0.45%。英国富时100指数收跌0.05%。西班牙IBEX 35指数收涨0.03%。

中长期美债收益率涨幅突出。美国公布强于预期的ISM服务业报告和职位空缺数后,交易员对美联储7月前降息失去信心,10年期美债收益率日内急速拉升,一度触及4.699%的4月份来最高。30年期收益率一度涨逾5个基点至一年多最高。10年期美债拍卖需求疲软,中标收益率创十七年最高。30年期英债收益率创1998年以来新高,50年期英债收益率逼近2022年所创历史最高:

美债:美国10年期基准国债收益率尾盘涨4.69个基点,报4.6768%,在美国ISM非制造业指数和职位空缺数据发布后刷新日高逼近4.70%。两年期美债收益率尾盘涨1.66个基点,报4.2911%。

欧债:欧市尾盘,德国10年期国债收益率涨3.6个基点,报2.483%。两年期德债收益率涨0.3个基点。英国10年期国债收益率涨6.9个基点,报4.679%。法国10年期国债收益率涨3.8个基点。意大利10年期国债收益率涨5.2个基点。

债券全线抛售,长期债券表现不佳

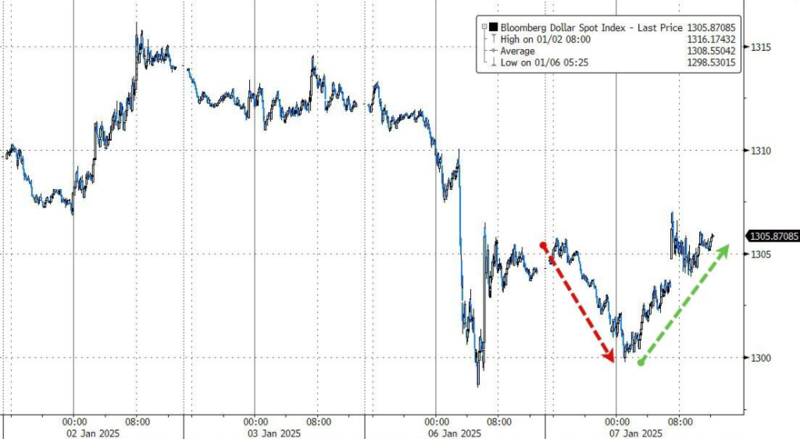

美国经济数据均好于预期,抵消稍早前因特朗普关税政策不确定性引发的美元疲软,美元指数反弹涨0.4%脱离一周低位,徘徊六个月高位,日元跌穿158至近半年最低,离岸人民币涨,美债收益率走高压低风险资产,比特币期货跌超6%:

美元:ICE美元指数涨0.40%,报108.690点,全天呈现出V型反转,北京时间17:05刷新日低至107.848点,随后震荡上行,美股收盘后刷新日高至108.691点。彭博美元指数涨0.16%,报1306.38点。

美元V型反弹

非美货币:欧元兑美元跌0.42%、报1.0341,英镑兑美元跌0.33%、报1.2479,美元兑瑞郎涨0.56%、报0.9097;商品货币对中,澳元兑美元跌0.23%,纽元兑美元跌0.14%,美元兑加元涨0.24%。周二,韩元兑美元最终涨0.51%,报1452.77韩元。12月27日跌至1487.03韩元以来不断反弹。

日元:日元兑美元跌0.28%,报158.07日元,日内交投区间为157.38-158.42日元。巴克莱银行将日本央行2025年加息预期推迟至3月和10月(此前为1月和7月),理由是国内外政治局势存在不确定性。

离岸人民币(CNH):离岸人民币(CNH)兑美元尾盘涨60点,报7.3400元,日内整体交投于7.3502-7.3308元区间。

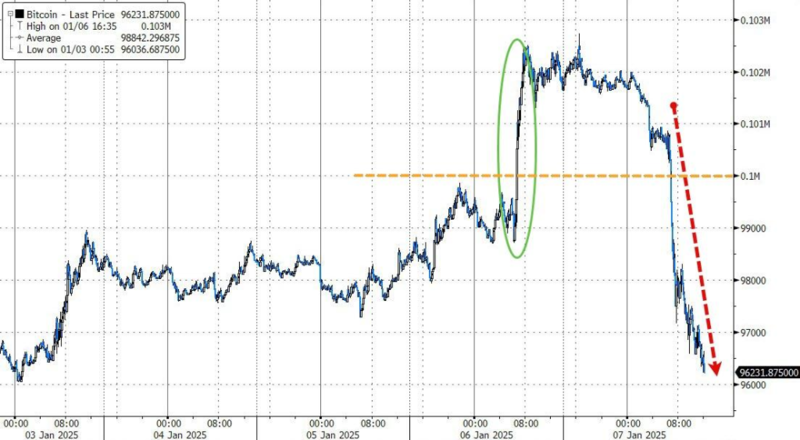

加密货币:市值最大的龙头比特币尾盘跌6.09%,报96870.00万美元,盘中下逼9.6万美元。第二大的以太坊尾盘跌8.82%,报3389.50美元。

比特币跌破10万美元

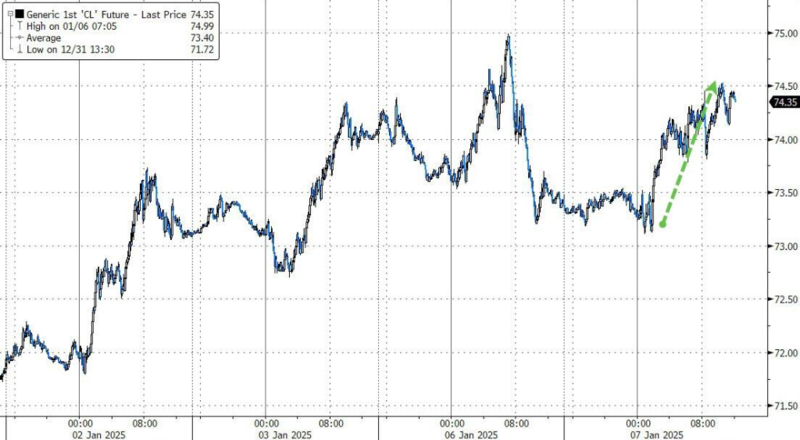

周二油价涨近1%。美国遭遇冷空气袭击、伊朗和俄罗斯遭制裁导致中东石油市场供应趋紧、俄罗斯石油产量低于OPEC+的产出目标等因素,支撑美油最高涨超1.3%站上74.50美元:

美油:WTI 2月原油期货收涨0.69美元,涨幅大约0.94%,报74.25美元/桶。美油最高涨超1.3%站上74.50美元。

布油:布伦特3月原油期货收涨0.75美元,涨幅0.98%。报77.05美元/桶。布油最高涨近1.3%上逼77.30美元。

天然气:美国2月天然气期货收跌6.07%,报3.4490美元/百万英热单位。欧市尾盘,TTF基准荷兰天然气期货涨1.43%,报47.775欧元/兆瓦时。ICE英国天然气期货涨0.63%,报118.650便士/千卡。

油价反弹,重新逼近三个月高位

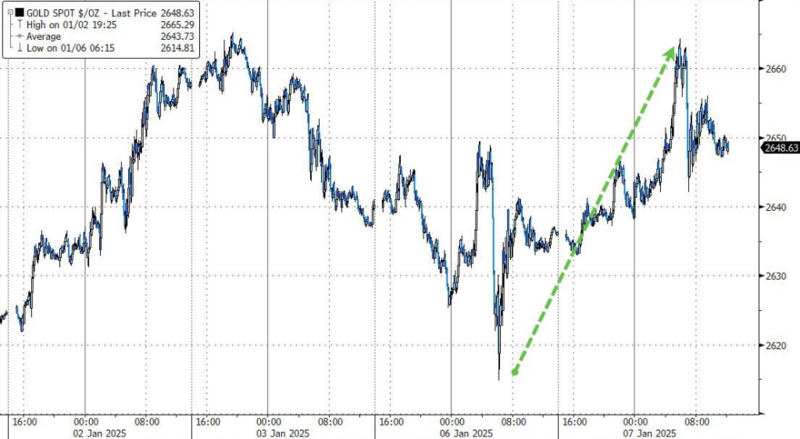

中国央行连续第二个月增持黄金储备,支撑贵金属走高。美国经济数据公布后,美元和美债收益率齐升限制金价涨幅,现货黄金刷新日高涨近1.1%后涨幅收窄:

黄金:COMEX黄金期货尾盘涨0.64%,报2664.4美元/盎司。现货黄金最高涨近1.1%站上2660美元,尾盘涨0.51%,报2649.79美元/盎司。

白银:COMEX白银期货尾盘涨0.61%,报30.665美元/盎司。现货白银最高涨近1.5%上逼30.40美元,尾盘涨0.36%,报30.0455美元/盎司。

伦敦工业金属普涨,伦铝和伦镍收涨超1%,伦锡涨超2.2%:伦铜收平,报9003美元/吨。COMEX铜期货涨0.66%,报4.1785美元/磅。伦铝收涨28美元,报2518美元/吨。伦锌收跌26美元,报2876美元/吨。伦铅收涨10美元,报1956美元/吨。伦镍收涨216美元,报15398美元/吨。伦锡收涨655美元,报29944美元/吨。伦钴收平,报24300美元/吨。

黄金冲高回落

Advertisements