对于所有在加拿大的华人朋友来说

无论你是来留学读书的

还是来工作生活的

尤其是买房首付

大家都会接收来自中国的汇款

之前国家外汇局现正严厉打击海外华人“违规换汇转汇”的行为,一旦被发现,结果必将是重罚:

列入黑名单、罚款、甚至可能坐牢!

但也有人表示,我老老实实、安分守己地按规矩汇款,不就能高枕无忧、万事大吉了么...但其实事情绝对没有你想象中的那么简单!

的确,按照“每人每年5万美元上限的额度”换汇,没有蚂蚁搬家,没有地下钱庄,确实不存在什么“违法换汇购汇”的行为;但是,请你挠挠脑瓜子,仔细想想:

你近10年的海外资产,都申报了么?

是的,加拿大税务局现在有权利“钓鱼摸底”,可以通过一笔汇款,

查到你过去10年的海外资产和收入;

以及是否有申报!

因为一笔汇款,加拿大华人被翻了10年旧账...

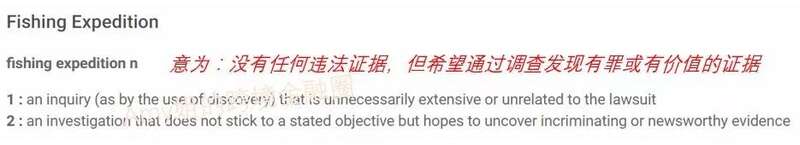

首先,我们要来搞明白一件事情,“钓鱼摸底”(fishing expedition)究竟是个什么玩意儿?

从FindLaw法律词典上的解释来看,“钓鱼摸底”的意思就是,

在没有任何违法证据的情况下,

先随机摸摸底,

在调查中,发现存在违法行为的证据...

说白了,这就是一个,

税务局随机调查、

然后要求你“自证清白”的过程。

然而从目前的案例来看,

这种随机调查,一查一个准...

就在前几天,一位加拿大华人林先生,就这么被税务局,“钓上了钩”;

而起因,正是一笔来自中国的汇款…

据悉,林先生一家人在2005年便举家移民到了温哥华,一家人均持有PR身份。

但由于工作的关系,林先生需要经常往返于中加两国,甚至有时候,他待在中国的时候,远远多过在加拿大的时间。

不过尽管如此,移民加拿大的这14年里,林先生每年仍以加拿大税收居民的身份正常进行报税。

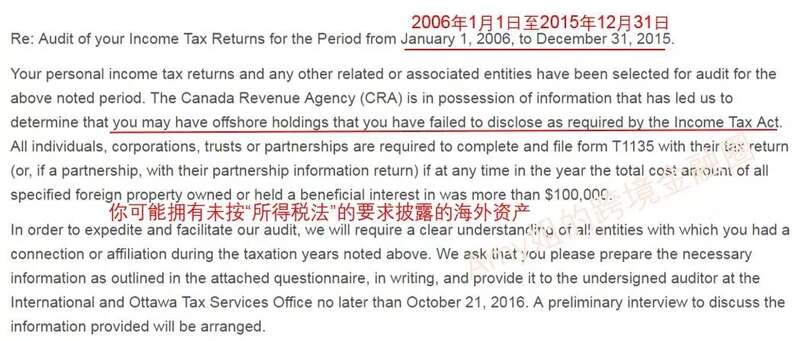

直到今年年初,林先生在收到一笔来自中国的境外汇款后,也收到了一封来自加拿大国家税务部长的调查信。

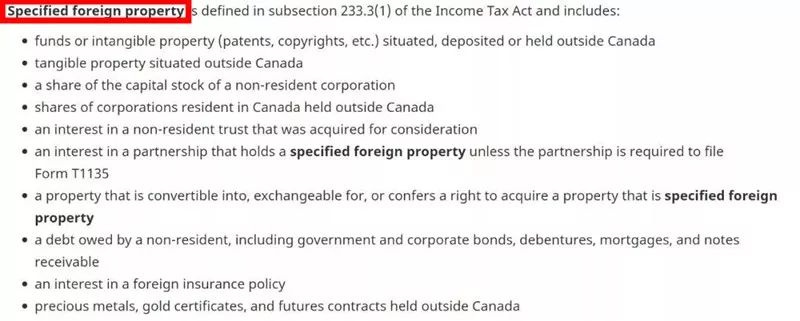

税务部长要求林先生及其任何关联实体,

申报过去10年间所有的海外资产和收入;

如果申报过,要求林先生提供申报证明。

面对税务局这突如其来、且毫无证据的要求,可想而知,林先生能做的,就只有挣扎到底...

他先是以自己在加拿大居住时间少,

且经济利益都在中国为由,

改成自己并不是加拿大税收居民。

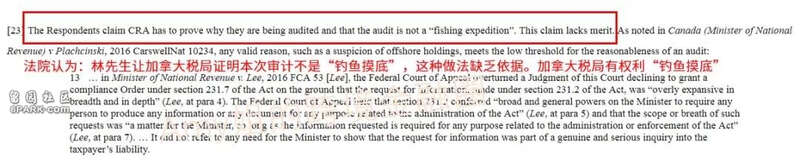

后来,林先生又强调,加拿大税局的这种做法,

并不是出于善意的审计目的,

而是在“钓鱼摸底”,

这种调查毫无缘由,也没有任何证据,因此,林先生拒绝提供相关资料。

然而,加拿大联邦法院表示,税务局“钓鱼摸底”?

不好意思啊,他们有权这么操作,

林先生你说你自己非加拿大税务居民?不好意思啊,你妻女长期在加拿大生活,按加拿大税法规定,你在加拿大有重要居住关系;所以林先生你,

可是妥妥滴一枚加拿大税务居民。

SO没啥好说的了,林先生来这边结一下这10年未交的海外(中国)资产税吧!”

喏喏喏~你萌看到了吧?!如今税务局审查起来,不再是以往那样,觉得你有问题,咱就审查你;而是,

咱也不确定你有没有问题,

但先查查你,看是不是真有问题...

尤其是那些频繁接受海外汇款的人,更要注意了!

"裸奔"时代!中加两国的钱要被彻查了…

加拿大税务局表示,如果非居民在加居住超过183天,其配偶及子女也在加居住,

这种所谓“太空人”仍可能被视作税务居民,

应当主动报税。

具体怎么判断一个人是否要报税?不是依据他的身份,而是依据他在加拿大的居住状态(Rdesidence Status)。因为,在加拿大的税收体制下,任何居民或非居民都有纳税的义务。

所以,即使是持10年多次往返签证,

也要通过他的居住状态来衡量是否应该报税。

辣么问题来了,哪些人属于“税务居民”?税务局称,有四个因素:

加拿大税务居民

居住时间:衡量一个人是否是税务身分首先是依据居住时间是否超过183天。

定居地址:住所条件不仅是看名下的居住物业,也要看非名下的住所和租房情况,还要看经济和生活上与加拿大的紧密度。

配偶:传说中的“空中飞人”家庭,如果夫妇一方常住加拿大,另一方即使每年不住满183天,但满足其他3个条件,并且在加拿大拥有帐户、参与社区生活,也会被视作税务居民。

未成年人子女:据统计,在2016年9月之前的2年中,加拿大有超过21,000人放弃永久居民身份,当中以中国移民最多,有5,407人。

值得注意的是,是否是加拿大PR或公民,

与税务居民身份,没有直接关系。

即使你是持有学生签证、工作签证、配偶签证的中国人,在加拿大并没有收入来源,但只要你符合以上条件之一,即被视认定为税务居民。

而很多人放弃入籍或永久身份的原因,就是逃避加拿大的高额税款。却没想到即使是拿10年签证,税款该交还是要交。

此时此刻,有童鞋可能很想问一个问题:既然是海外所得,我要是不申报,CRA大佬们也不知道啊;

既然不知道,那我干嘛要主动申报呢?

hmmm...小机灵们,你萌怕不是忘了,

2018年9月份,发生过什么大事儿吧...

你在中国赚了多少钱,加拿大税务局都知道!

喏~小编所说的大事儿,奏四介个!

不太清楚的童鞋,可以来听小编在唠叨一次:

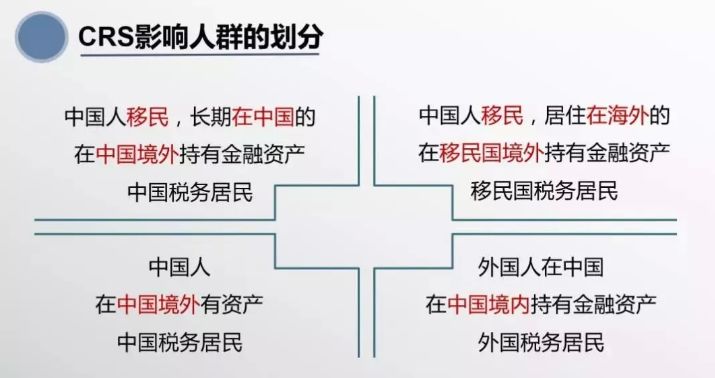

CRS的全称为,

共同申报准则

(Common Reporting Standard)

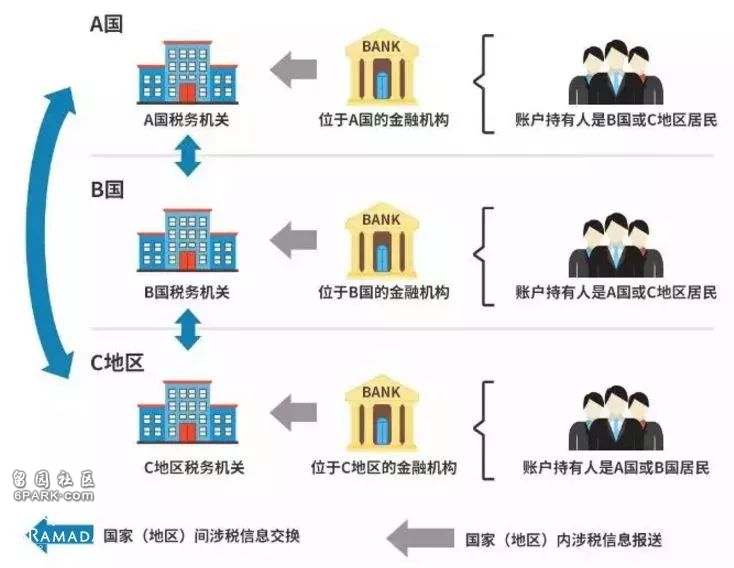

它主要是为了解决纳税人利用跨国信息不透明进行逃税的一种措施,由各国税务机关将该国金融机构所掌握的外国个人和企业账户信息,与他国进行交换,

从而提高全球范围内的税收遵从水平。

其交换的金融账户信息包括:

1

海外机构账户

几乎所有的海外金融机构,包括银行、信托、券商、律所、会计师事务所、提供各种金融投资产品的投资实体、特定的保险机构等。

2

资产信息

存款账户、托管账户、有现金的基金或者保险合同、年金合约,都要被交换。

3

个人信息

你的帐户、帐户余额、收支记录、姓名、出生日期、年龄、性别、居住地、税号,都要被交换。

举例来说就是,如果有一个中国人,在加拿大开设了一个银行账户,并存入一笔很可观的钱;换作以前,中国税务总局压根儿不会知道这笔存款的存在;

但中加两国实行信息交换之后,加拿大银行会将中国人的存款信息、财务状况披露给中国税务总局。

同理,在中国的加拿大华人的账户信息,

也会上报给加拿大税务机关。

这就是所谓的“信息交换”。