一场也许是近年来最精彩的商战大戏,正在光伏行业上演。尽管行业协会在10月14日召开了一次规模和覆盖面广度“都并不常见”的闭门会议,大佬们悉数到场,并达成了“反内卷”的自律性共识。

但商业竞争必将,也只能以商业形式收尾。

表面春风和煦,背后暗流加速涌动,协同减产仍是一个遥不可及的童话。10月12日一场招标会报出的晶硅组件0.53元/W,刷新了最低记录,足以看出内卷仍愈演愈烈。

但好在,这场大戏也许已经渐趋尾声。因为新一次技术浪潮,已经出现在行业的地平线上。

回顾光伏的历史,几乎每一次格局重塑,都由技术变革推动。前沿技术凭借成本和效能上的绝对优势“降维打击”,实现行业快速迭代的同时,也把自己送上铁王座。

这一过程从不会和风细雨,再加上新入局者虎视眈眈,一场更加血腥激烈的战争,即将开始。

技术拐点将至,隆基反攻?

光伏恩怨数年,不是一场会议承载得了的。

过去三年里,得益于产业配套和成本优势,加上天合光能、晶澳科技等龙头企业的带动效应,上万亿资本砸向TOPCon。去年,TOPCon新增产能超过43GW,市占率达到23%,今年预计还将新增数百GW产能。

在不少人眼中,押注BC电池的隆基成了输家——市占率被压缩到只有1%左右,出货量也被不断反超,处于被动防守状态。

但在光伏行业,每一次技术变革都有可能成就一位新王,新的技术节点,也许已经近在眼前。

理论上说,TOPCon由P型PERC电池演变而来,但并不成熟,而是处于PERC到全背接触(IBC)/异质结电池(HJT)的过渡阶段。

行业对更前沿技术的探索从未停止。目前最具潜力的两项技术,分别是晶硅太阳能电池的“终极形态”BC电池,和“下一代光伏材料”钙钛矿。

这两项技术目前光电转换率的最高记录,均由隆基创造【26.6%和34.6%(未量产)】。他的野心,是成为行业颠覆者。

不过,这至少还有两重不确定性。

一是BC电池的成本,还剩多少压缩空间。

上周五,隆基发布量产BC电池新品,转换效率高达26.6%,超过天合光能此前创下的26%记录。

不要小看这0.6%,它意味着BC电池在能量密度、转换效率、甚至外型的美观度(BC电池表面可以没有栅网)等方面,都已经全面超越TOPCon,要让市场最终转向,只差最后也是最关键的一步:

成本压降。

迭代演化至今,TOPCon电池和组件的价格与PERC已经相差无几,但BC电池定价目前仍比TOPCon贵20%左右,且由于其技术难度,要有效压降成本并不容易。即便是最乐观的估计也要9个月,而更主流的估计,是2至3年。

为此,隆基也上线了不少黑科技。比如“0BB(无主栅)工艺”,这种新型封装工艺能显著降低过程中银的使用量,还能获得更好的功率效果。按照隆基的规划,明年下半年,BC可以实现成本更低。

成本能否降至和TOPCon相近的水平,直接决定隆基在后续竞争中的位次。

另一重不确定性,是新技术走出实验室,真正实现落地量产的时间。

TOPCon、BC和HJT指的其实是电池组件的不同架构方式,从基础材料来说,它们都属于同一类——晶硅太阳能电池。

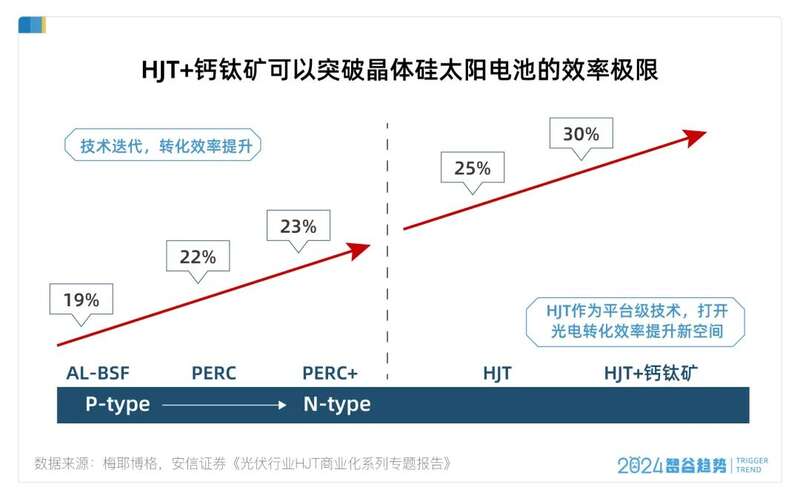

晶硅电池的特点在于,其光电转换效率存在一个29.4%的理论上限(肖奎极限),目前,晶硅电池已经十分接近该极限,且进一步提升难度巨大——2016年突破26.3%之后,花了7年时间才提升0.79%。

一切迹象,都表明产品已经来到生命后期。相比之下,钙钛矿充满潜力。

目前,钙钛矿的主流路线分为单节和叠层,单节的技术难度相对较低,因而吸引了大多中型光伏企业加码,协鑫光电、仁烁光能与极电光能均有相关产线投产,实现量产近在眼前。

叠层更具前景——能量转换上限达到44%,且七年时间就将转换率从23.6%提升至33.9%,显著优于纯晶硅材料——但技术难度和资金需求也更大,因而成了头部大厂的专属。

目前,这一技术领域最能打的仍是隆基。2024年SNEC会议上透露,隆基的晶硅-钙钛矿叠层电池实现了34.6%的转换率,预计2025年将提升至35%。

2025年也被主流机构们寄予厚望。根据ITRPV预测,钙钛矿叠层电池有望在2025年大规模量产,这与高盛预计的光伏触底时间一致,它似乎被当作了行业技术变革的“元年”。

但至少在现阶段,钙钛矿叠层电池寿命短、稳定性差、效率衰减过快等问题,尚未完全得到解决。

更何况,隆基在新技术研发上并不具备压倒性优势,与通威、晶科等大厂在转换率上的差距并不大。

与此同时,资本也正疯狂涌入钙钛矿,一批各有所长的光伏企业,正在迅速成长。

除此之外,跨界玩家们也正蜂拥而至:

宁德时代、京东方、比亚迪、丰田......

名字如雷贯耳,姿态更是来势汹汹。又是亲自搭产线,又是积极布局,势必会对旧的行业格局造成不小冲击。

市场增量,属于“绝活哥”

技术转型尚未到来之际,尽管主流声音常警告光伏产能已经严重过剩,但扩产仍是组件大厂们的主旋律:

去年6月和今年7月,隆基接连抛出了两份数百亿的扩产计划;去年年底,通威逆势抛出280亿元的扩产计划;晶科更是豪掷560亿,再度加码组件生产;更早些时候,天合光能顶着近500亿的负债,也要加码一体化组件。

其底层逻辑是通过激增的产能,进一步摊薄成本,在价格战中占得上风,从而攻占市场份额。

这是光伏的传统战术。但如今的市场增量,其实更青睐在对应领域深耕专精的“绝活哥”。

当前及未来一段时间内竞争的焦点,主要集中在三大市场。

一是集中式光伏。它指的是将大量光伏组件安装在一个大型电站中,通过高压输电线将电能输送至全国各地,这类电站往往架设在地广人稀,光照资源充足的地区,被视为光伏的“核心战场”。

随着“十四五”规划的既定时间节点将至,地方政府与国企开发商都在面临加速光伏装机的压力,去年,集中式光伏新增装机同比增长超200%,但据全球可再生能源研究机构伍德麦肯兹统计,仍有11个省份的光伏装机进度远落后于“十四五”目标,其中内蒙古、贵州、山西、青海四省仅完成了五年目标的约50%。

机会来临,但僧多粥少,要抢到这块蛋糕,总要有过人之处。

比如十分紧密的合作基础。

或者具备核心组件产能优势。2023年,上市光伏电池企业产能合计699.78亿元,其中通威、晶科、晶澳分别以95GW、90GW、85.5GW的产能分列前三。

但存量格局并不会一直持续。天合光能近期奋起直追,从2022年的50GW增长至去年的75GW,2024年预计增幅更是高达40%,增速位列一线光伏组件厂之首。

第二块是分布式市场,该市场特指在用户场地附近建设,以用户自用为主,常用于别墅、工商等场景。与集中式不同,这一市场主要集中在东南沿海地区。

这一市场近期政策利好频频:

3月,发改委强调将积极发展用户分布式光伏,拓宽农户增收渠道;上海虹口区人民政府发文称,至2025年新建建筑光伏安装面积比例不低于30%;广东坪山也表示到2030年,以分布式光伏、新型储能为代表的产业集群将实现1500亿元的总产值。

......

机遇出现的同时,市场趋势也出现了新的动向:需求变得更定制化。

比如南方湿热地区,要求光伏组件能够抗湿热;工商业相关场景,要求光伏组件能防积灰;别墅光伏,每户业主更是有自己的独特需求,走的是“非标准件”的路子。

市场潜力无限,但挑战巨大。习惯了量产的大厂,对定制化需求并不熟悉。

更何况,这些领域也有各自的“地头蛇”,比如别墅光伏市场的佼佼者华为,更喜欢自研组件而非外购,这导致市场相对封闭,难以进入。

但这对一直深耕其中的光伏企业则是大利好。比如工商业分布式光伏龙头芯能科技,对客户需求的深刻理解使其更有机会吃到这波红利。

第三块则是海外市场。过去,光伏企业的主要出海模式是将工厂建在东南亚,借助荷兰等国的港口优势,分销全世界。

但随着贸易摩擦加剧,海外市场也发生了一些新变化。

6月,美国对东南亚四国(柬埔寨、马来西亚、泰国、越南)光伏产品的“反规避”关税豁免结束,新一轮的“双反”调查和关税即将到来,加剧了对美出海的难度。

去年3月到今年4月,欧盟连发数文,明确规定将降低光伏产业链各环节对单一进口渠道的依赖。

这意味着欧盟将对中国进口商们进行更加严格的筛选,优中选优,变相加剧了光伏技术竞争的烈度。

在印度,尽管对太阳能电池和组件分别加征40%和25%关税的“BCD行动”导致中国光伏出口大幅回落,但印度仍有较大可能开放政策缺口。

这一方面是因为印度去年装机量仅完成目标的26%,市场空间较大。

另一方面,截至2023年,印度超80%的光伏核心组件由中国进口,潜在的维修保养、迭代升级需求非常庞大,对此前在印度市场占据先机的晶科、隆基和天合光能而言,无疑将是利好。

综合上述,市场并非缺乏增量,只是相较以往“扩产就能赚钱”的时代,市场更考验企业是否具备足以让自己穿越周期的“绝活”。

“技术融资”时代来临,谁的风口?

技术和市场发生深刻变革之际,资本对光伏的态度,也正在发生变化。

资本开支明显缩水,过去一年里,永久关停或延期的项目近2000亿元,高盛在研报中称,2024年资本开支或将整体减少5%。

金钱不再因为光伏不眠,在资本市场体现得尤其明显。

2021年,行业再融资(定增+可转债)规模为856亿元,2022年触及999亿的高点,去年显著回落至573亿元。

回落或与两方面因素有关。

一是监管收紧。8月证监会发文,指出将“合理把握IPO、再融资节奏”;

二是市场供需变化。光伏制造端的资本支出周期只要半年,新建项目落地堪比下饺子,过剩速度远比预期要快。

但这些产能大多都毫无益处,国合洲际能源咨询院院长王进在接受媒体采访时表示:

“传统的非革命性技术并不具备融资价值...其投资扩产就是重复扩大再生产,价值不高,融资难度也就更大,只有先进技术才能获得资本市场的青睐。”

这预示着两个趋势。

一是资本市场再融资将愈发成为头部企业的专属。

二是“技术融资”时代来临,技术优势有望直接转换为资金优势。

资本市场收紧后,银行融资迎来爆发。

上半年,139家光伏企业总负债规模合计高达22412.02亿元,其中长短期有息负债合计达11363.22亿,同比增长近30%。28家企业游戏负债规模突破百亿。

增量贷款相当一部分由中小光伏企业贡献,但借钱的同时,它们相对缺乏行业深度周期调整时的韧性。行业垂直媒体黑鹰光伏统计称,当前光伏行业的资金储备与长短期有息负债间有着6430.79亿元的资金缺口,其中87家企业资金储备不足以覆盖长短期有息债务。更极端的情况,比如卡姆丹克太阳能,资产负债率已经高达188.18%,陷入严重资不抵债的境地。

晶科能源副总裁钱晶直言:能连亏三个季度的光伏企业,已经不多了。

事实上,在经济下行周期里,大多数行业都面临亏损,比如券商,但券业整合潮极其缓慢——民生证券与国联证券的合并已经持续了7个多月,头部券商的合并更是传言许久,最近才有了海通与国君的第一单。

个中原因,或是因为大多数券商都有国资背书,能够为其经营提供行政支持。

但光伏的最大不同之处在于,企业基本以民营为主,市场的无形手可以畅通无阻地发挥作用。

对部分中型光伏企业而言,新技术的生发为他们提供了新的可能性。比如上文中提到的协鑫光电,就赶上了单节钙钛矿电池的东风。这也许能帮助他们穿越周期。

但对另一部分中小型企业而言,他们并无自身独特优势,甚至都没有被头部大厂兼并的价值,破产、整合的市场浪潮对它们而言,将更加猛烈直接。

Advertisements