今年,国内新能源车的渗透率屡创新高,8月的渗透率更是接近54%;今年前8月,新能源乘用车累销超600万辆,同比增长35.1%,市场渗透率达到44.6%。而在新能源车的零售结构中,纯电动车销量占比达到57%,是新能源车市场的重要力量。

然而,相比中国纯电动车市场的如火如荼,欧洲市场的纯电动车正在遭遇“至暗时刻”。

近日,根据外媒公布的数据,8月欧盟纯电动汽车的销量同比下降43.9%,这也是欧洲纯电动汽车连续第四个月面临下滑的境地。其中,作为欧盟最大的两个电动汽车市场,德国和法国的电动汽车销量分别同比下降了68.8%和33.1%。

在纯电动车销量萎靡不振的背景下,欧盟8月新车销量同比下滑18.3%,也跌至近三年来的最低水平。而作为主要市场的德国、法国和意大利,其销量更是均出现两位数的下滑,三者分别下跌了27.8%、24.3%和13.4%。

考虑到近年来欧洲一众汽车制造商在电动化转型上的大手笔,如大众汽车集团,过去几年在电动化转型已累计投入了890亿欧元,并计划在2023年至2027年继续投资1800亿欧元,当下纯电动车这样的销量表现,显然跟投入不成正比。

市场下滑,车企遭殃

早在今年7月,欧洲的纯电动车销量就下滑超过了10%,仅占当月新车销量的12.1%,低于去年同期的13.5%。而前七个月,欧盟新车注册量增长了3.9%,达到650万辆以上。可见,虽然新车注册量有所增长,但欧洲的纯电动车下滑非常严重。

而作为对比的是,欧洲混合动力车的份额从去年的25.5%增至32%,传统混合动力和轻度混合动力车型增长较快,甚至在7月的新车上牌量上超过了燃油车。

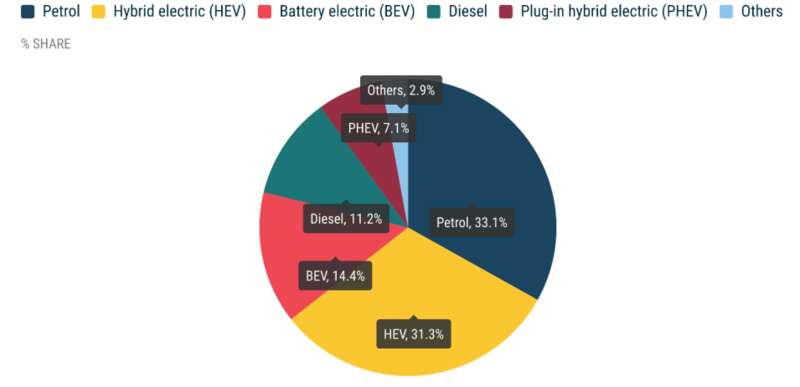

时间来到8月,这一销售趋势在欧洲得以延续。数据显示,8月欧洲纯电动车和插电式汽车的销量分别下滑了43.9%和22.3%,而混合动力车销量同比增长6.6%,份额达到31.3%。

事实上,伴随着纯电动车的销量下滑,近几个月来,混合动力汽车在欧盟的市场份额不断增加,因为很多消费者将其视为燃油车和纯电动车之间的折中方案,作为一种过渡的选择。

然而,混合动力汽车的增长补不完纯电动车下滑的“窟窿”,导致欧洲汽车销量已远低于新冠疫情前的水平,而包括大众在内的很多汽车制造商都认为,这一趋势短时间内不会改变。

在整体汽车销量受阻的情况下,欧洲各大汽车制造商的表现都难言轻松。

数据显示,作为欧洲前三大汽车制造商,大众、Stellantis和雷诺的新车注册量相比去年同期分别下降了14.8%、29.5%和13.9%,而特斯拉的销量降幅也达到了43.2%......这一定程度上也体现了纯电车型在欧洲市场的现状。

具体到车型上来看,达契亚Sandero、大众高尔夫、大众探歌稳稳占据着销量榜前列,特斯拉的Model Y则是唯一进入前十的纯电车型,但也只是屈居第九。其中,排名最高的中国品牌车型是来自上汽MG的车型MG ZS,前7月共售出6.3万辆,排在第三十三位。

纯电动车下滑严重,对长期押注电动化并投入巨资对产品进行升级的汽车制造商造成打击。

以大众汽车为例。根据大众汽车公布的财报来看,其2024年上半年净利润较去年同期下降14%,原因主要是由于欧洲和美国的电动汽车销量下降了15%。另外像Stellantis、宝马、雷诺和梅赛德斯-奔驰等,上半年收益也出现了不同程度的下降。

而电动汽车零部件制造商的处境则更为艰难。

目前,法雷奥正在为其两家订单严重不足的工厂寻找买家,报告称,电动汽车零部件的产量大约比最初预期低了两倍。最后,欧洲最大的动力电池供应商LG Energy Solution甚至正在考虑转向生产固定式蓄电池的可能性,从而提升竞争力。

补贴退坡,需求减弱

欧盟的电动汽车销量下滑严重,原因之一正是欧盟对环保激励政策存在分歧。

以德国为例。

自2016年德国对电动汽车实施补贴开始,并根据车型售价设定不同档次的补贴金额。期间,德国已为超过200万辆电动汽车支付了约100亿欧元的补贴,这极大促进了德国电动汽车产业的发展。2019年,德国甚至将插电式混合动力车型纳入补贴范围,并提高了补贴金额。

然而,近年来,德国开始降低对电动汽车的补贴。2022年,德国曾宣布,自2023年1月1日起,4万欧元以下纯电动汽车消费者的补贴将从6000欧元降至4500欧元,2024年进一步降至3000欧元。原计划该项政策将持续至2024年底,并逐步取消电动汽车激励措施。

当补贴取消后市场需求回归正常,导致今年德国电动汽车出现同比大幅下滑。

今年5月,德国电动汽车销量下降了30.6%。7月份,德国市场电动汽车销量约为3万辆,同比下降36.8%,电动汽车的市场份额也从2023年的20%下降到12.9%。

邻国瑞士的情况也类似,该国7月电动汽车销量下降了19%;在瑞典,销量则下降了15%......相关人士认为,欧洲消费者对电动汽车兴趣减弱的主要原因是价格过高,而随着补贴的退坡,产品价格上涨,消费者的兴趣也随之降低。

此外,由于缺乏收费基础设施、里程焦虑、电价上涨、收入下降等原因,都消减了欧洲消费者购买电动汽车的热情。与此同时,欧盟还在试图以征收高额关税的形式,将性价比更高的中国电动汽车拒之门外,这对欧洲的电动汽车市场而言同样是一个不小的打击,也间接导致了性价比更高的燃油车和混合动力汽车成为欧洲消费者的首选。

纯电汽车销量暴跌,除了补贴退坡之外,欧洲整体需求下降也是原因之一。毕竟,整体来看,欧洲的汽车销量已远低于新冠疫情前的水平,汽车交付量比峰值少了约200万辆。因此,有汽车制造商警告说,在可预见的未来,需求降低的趋势可能不会改变。

随着欧洲消费者开始不待见电动汽车,车企的电动化转型意愿也不如前些年那般坚定。

梅赛德斯-奔驰集团曾在年度财报发布会上宣布,不再坚持2030年全电动化计划,同时保证继续改进燃油车生产;同为豪华汽车品牌代表的宝马、奥迪也纷纷表态,不会放弃燃油车生产;Stellantis集团也更新了欧洲市场的产品规划,计划今年在欧洲推出30款轻度混合动力车型,并将在2026年之前再推出6款......

总之,无论是当下的销量受阻还是汽车制造商们开始放缓电动化转型的步伐,对欧洲电动汽车的发展来说都不是好的消息。而欧洲的电动汽车若想走出“至暗时刻”,这条路并不容易,至少要先想着如何挽回欧洲消费者的心。

Advertisements