内容提要:

美联储9月份将开启降息周期,预估2024年年内,美联储预估降息1-2次,下调幅度为25-50个基点。2025年预估降息4-5次,下调150-200个基点。新一轮美元降息对美国经济有何影响?美元降息对全球经济有何影响?美元降息对中国经济有何影响?

一、美联储9月份将开启降息周期,我们对其降息节奏的预估 。

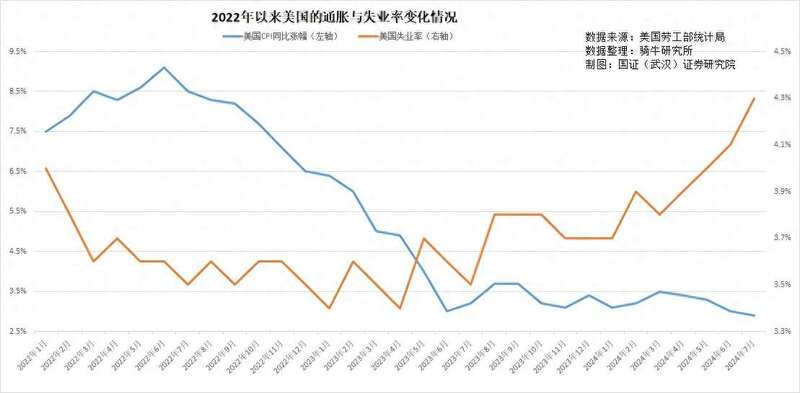

决定美联储加息和降息的最重要的经济指标,一是通胀,二是失业率。

通胀太高,美联储加息,用高利率压抑借款人减少借款,抑制需求,使得需求与不足的供给趋于平衡。当就业和通胀太低时,它将降息,激励借款人通过增加信贷更快地消费和投资,通过增加消费来与过剩的供给趋于平衡。

2024年8月,美国消费价格指数CPI环比上涨0.2%,与经济学家的预估和上个月的水平一致。同比上涨2.5%,比上月回落了 0.4 个百分点,略低于 2.6% 的预期,处于 2021 年 2 月以来的最低水平这是CPI同比连续第四个月涨幅回落,也是CPI第二个月回落到3%以内。CPI从2022年的通胀顶峰9.1%回落到2.5%,美联储用了27个月。

8月份,美国失业率为4.2%,比7月份回落0.1个百分点,比美联储加息前3.6%,增加了0.6个百分点。亦即美联储加息打压通胀的副作用,推动失业率增加了0.6个百分点。

预估年底美国CPI将回落到2.5%以下,失业率最多上升到4.5%以上。

从通胀和失业率来看,美联储降息的窗口期将在9月中旬这一周开启。

从美联储的利率跟踪工具CME FedWatch来观察,8月份,押注2024年9月份降息的概率已经增加到100%,降息0.25%的概率为69.5%,降息0.5%的概率为30.5%。9月上旬,押注9月份降息0.25%的概率增加到85%,降息0.5%的概率下降到15%。

所以,无论从哪个角度评估,9月中旬美联储降息已成定局。

结合目前的美国的经济形势和美联储的操作习惯,我们不难判断:

1、2024年年内,美联储预估降息1-2次,下调幅度为25-50个基点。

2025年预估降息4-5次,下调150-200个基点。到2025年底,美元政策利率将从目前的5.25%-5.5%下调至最低2.75%-3%,最高3.5%-3.75%。

2、与市场上大多数人的预估相比,我们预估美联储的降息节奏偏慢。比如金融界的观点认为,年内美联储将降息至少3次,每次25个基点合计降息至少0.75%。

我们也坚持对美联储降息节奏与幅度的判断。原因有二:

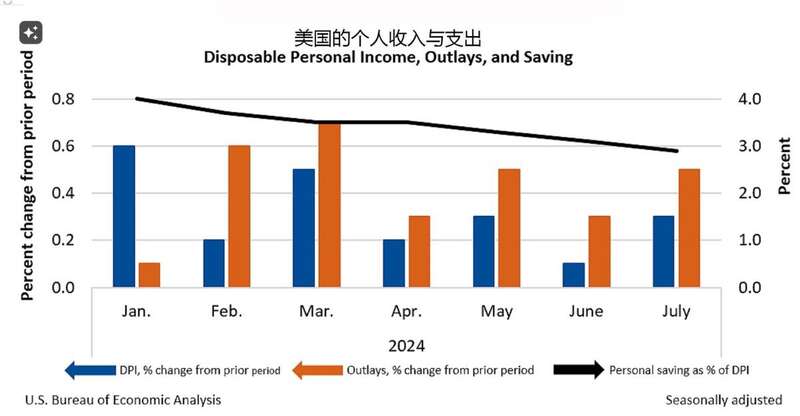

一是经历了29个月的加息周期和长达12个月的5.25%-5.5%的高息压力之后,美国经济表现出超预期的韧性。其韧性一方面来源于疫情期间美国政府通过增加国债来向美国消费者提供普遍性的疫情补助,保护了美国消费者的购买能力和消费欲望,进而保护了美国从生产到消费的经济循环,使得美国经济在加息周期中依然表现出消费者消费强劲,企业继续扩张,劳动力岗位一直增加供给的特点。

二是依据美联储历史上加息或降息,第一次和第二次均为试探性操作的特点,这一次也不可能例外。

二、新一轮美元降息对美国经济有何影响?

美国降息与中国降息对经济的影响,与大多数人的想象不一样。原因在于,中国央行的贷款市场报价利率LPR,是下游商业银行贷款利率的基础,比如房贷,一般是在LPR上的加点和减点。

但美国下游商业银行和金融公司存款利率和许多信贷工具的利率,如新车贷款和房地产的固定利率抵押贷款,都会跟踪5年期和10年期美国国债收益率。国债收益率反映的是投资者对通胀、经济增长和信贷需求的预期,以及美联储的行动。所以一方面国债收益率的周期变化会早于货币政策的变化,早于其开始,也早于其转折。比如美国10年期美债收益率,在2022年初为1.63%,逐步上升到2023年10月19日加息周期的最高点4.98%,然后因预期美元降息开始回落,8月20日已经下降到3.82%,9月12日已经降低到3.68%了。

由此我们可以发现,美元关键利率加息到5.25%-5.5%,累计加息了5.25个百分点。但美债收益率至最高点时也只上升了3.35个百分点。只及加息幅度的60%左右。美元2024年9月降息,但美债收益率提前10个月已经开始回落。

所以,美联储加息和降息,对企业和家庭贷款成本的影响,没有加息或降息幅度那么大。

但是,加息有利于那些有拥有储蓄存款的人增加红利收入。对于借款人来说,高利率会增加拥有有息债务的人的贷款成本。

反过来,降息会减少拥有储蓄存款者的红利收入,也会减少负债者的债务成本。

美联储降息对美国人的影响体现在:

1、一是美债收益率下降将带动美元指数回落。

美元指数受预期的影响比美债还要大。美元指数在2022年10月份达到115的本轮高点后,即开始回调,到9月12日,回落至101.12。年内美元指数大概率将回落到100以下。2025年将回落到95以下。

2、会进一步刺激美国消费。目前由消费驱动的美国经济韧性十足。7月份美国季调后的零售额环比增长 1.0%,为一年半以来的最高水平,同比增长 2.7%。降息后,预估4季度美国零售同比将增长4%左右,明年将增长4.5%左右。明年美国的房地产和汽车消费将加速。

3、将抑制美国的进口并促进其出口。

美元指数下降意味着美元汇率下降,相当于进口加税10%,出口减税9%。显然这能够引导美国出口价格下降,进口价格上涨,带动美国出口增长和进口收缩,驱动美国制造业和旅游业加速发展。2024年上半年,美国出口15786亿美元,增长3.8%,进口20057亿美元,增长4.2%。预估4季度美国出口将增长5%以上,进口增长3%左右。2025年,美国出口可增长6%以上,进口增长3%左右。

4、在降息和出口增长双重吸引下,鼓励半导体、新能源投资美国的美国通胀法案、芯片法案所确定的制造业,将加速投资美国。

其中包括半导体产业、太阳能产业、锂电池产业。

三、美元降息对全球经济有何影响?

评估这一点,我们必须了解美联储的货币政策与其他主要央行的政策立场的差异。

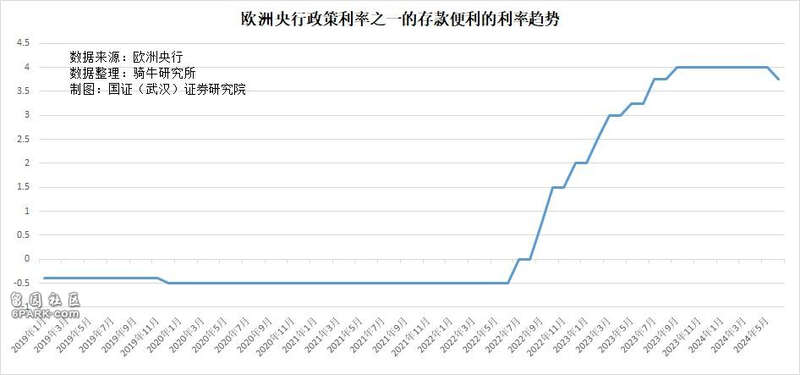

在 2022 年美国通胀飙升和政策利率快速上调之后,许多主要货币当局都开始降息。最近几个月,欧洲中央银行,以及加拿大、瑞士、瑞典、匈牙利和捷克的中央银行已经实施了降息。新兴市场国家的巴西、墨西哥、智利央行,在今年更早些时候,也决定放松货币政策,下调了政策利率。

中国央行则从201年12月开始,一直处于降息通道中。

从广义上讲,降息的经济体每一个都具有增长疲软、通胀疲软的某种组合,他们立即降息显然更为合适。

日本加息是因为其经历了漫长的经济通缩之后,开始强劲复苏,通胀创10年来新高,失业率创新低。

6月12日,欧洲央行宣布将三大关键利率均下调25个基点。这是自2019年以来欧洲央行首次降息。预计9月份欧洲央行还将降息0.25%。

但在欧洲降息前一天,加拿大央行将其创纪录的隔夜利率下调了25个基点,成为第一个这样做的G7国家。

日本将是主要经济体中唯一逆周期的国家。在经历了多年的低增长、疲软的通货膨胀和负利率之后,2024 年 3 月,日本银行20年来首次上调关键政策利率,走出了负利率区间。7月31日,日本央行宣布,加息15个基点,将政策利率上调至0.15%—0.25%。预估日本央行年内至少还会加息一次。

美元9月份开始降息后,由于美国与其他主要经济体的利差将发生复杂的变化,预估将带来以下影响:

一是世界资本的流动将从两年前集中流向美国,转而分流至欧洲、日本和其他降息的发展中国家。

但由于日元处于加息周期,国际热钱将优先涌入日本,日本的债券市场、股票市场、房地产将持续牛市走势。

日元升值,推动进口价格下滑,有利于推动日本消费需求和制造业成本回落,由于日本出口产品的替代性较低,日元升值虽然会推动日本出口价格上涨,但对日本出口的影响并不明显。

日本资产市场被国际资本推升,日本企业的溢价收入,将推动日企加大对东南亚、印度、北美、欧洲市场的投资,加速供应链结构调整。

二是欧元兑美元将继续小幅度升值,这有利于吸引实业资本流入欧洲,推动欧洲的制造业发展。

由于欧元升值,有利于进口价格回落,有利于刺激欧洲消费。

特别是俄乌战争接近尾声,乌克兰重建将给欧洲带来历史性的需求增长,欧洲经济将迎来一波至少3-5年的增长周期。

三是对发展中国家,有利于增强对国际资本的吸引力。

比如东南亚、南美、墨西哥,由于其降息力度大于美元,2022年开始的美元荒将明显缓解,外来直接投资将增加,有利于推动发展中国家的经济增长。

四是对于大宗商品的需求增长。

但俄乌、中东地缘冲突缓和会化解需求增长带给价格的上涨压力。预估2025年大宗商品的价格将基本稳定。

四、美元降息对中国经济有何影响?

中国数量庞大的国际贸易和外来投资,将中国经济与世界经济紧密地联系起来。虽然人民银行一直强调寻求独立的货币政策,但不管是顺周期还是逆周期,中国的货币政策都不可能完全不受欧洲、美国等主要经济体货币政策的影响。因为互相之间的加息或降息所导致的利差,最后一定会影响资本的流向,进而影响汇率,影响投资和国际贸易。

所以2021年底至今,在大多数经济体加息,央行逆周期降息时,幅度很小,但副作用很大。国际收支口径的外商直接投资,2022年为1902亿美元,较2021年下降45%;2023年为427.3亿美元,降幅进一步扩大至77%,2024年二季度外商对华直接投资为净减少148亿美元,这是中国自1998年启动国际收支统计以来第二次出现外商撤资和业务缩减大于外商对华新增投资。资本外流,导致央行几乎穷尽了所有手段,才将人民币美元汇率勉强稳定在7.15左右。

美元降息对中国的影响主要表现在:

第一、美联储进入降息周期之后,央行便有了更大的降息空间。

预计央行2024年内至少会降息1-2次,根据目前的经济状况,最早可能在9月降息。

第二、人民币兑美元汇率将有一定的升值空间。

由于央行的降息幅度明显较小,美联储降息后,中美国债收益率料将有所缩小,有利于人民币温和升值,年内有可能升值到7左右,明年有可能升值到6.8左右。

第三、可能无助于资本流入。

由于跨国公司分散投资风险和供应链C+1的调整并未结束,中美利差缩小对资本流入的吸引力,将被跨国公司的供应链转移所消解。如果我们的内外政策没有大的转变,未来几年外来投资减少的趋势不会因此改变,但2022-2024年资本快速流出的趋势将有所缓和。

第四、对进口影响不大,但会对出口添加压力。

理论上,人民币升值,有利于降低进口价格,同时提高了出口成本。

但由于国内较为严重的需求不足和供给过剩,受制于需求不足,价格并非刺激消费的主要因素。

但人民币升值增加了出口成本,势必会削弱出口竞争力,进一步推升供给过剩。特别是在欧美和其他一些国家越来越多地对中国出口产品增加关税时,人民币升值将严重打击中国的商品出口。

总而言之,在纯粹的经济理论之外,目前愈演愈烈的地缘冲突、外交站队,和欧美对掌握新能源和半导体产业主动权的一系列对内、对外的经济与贸易政策,将对我们的出口、经济、资本流动和汇率,施加比货币政策更多的影响。

Advertisements