在全球股市刚经历了一轮剧烈波动后,担忧市场可能存在泡沫的投资者们把目光紧紧锁定在英伟达最新财报上。

美东时间8月28日美股盘后,英伟达公布截至自然年2024年7月28日的公司2025财年第二财季财务数据,以及第三财季的业绩指引。

整体来看,2025财年第二财季英伟达营收和净利润均超预期,公司也公布了新的500亿美元回购计划,黄仁勋等英伟达高层也解答了Blackwell芯片生产或延迟的传言,但这些动作依然没能阻止英伟达股价盘后跌超6%的结果。

《AI光年》通过对话人工智能投资人及SaaS从业者,解析英伟达业绩符合预期、但资本市场却不买账背后的逻辑。

公司业绩败给了资本预期

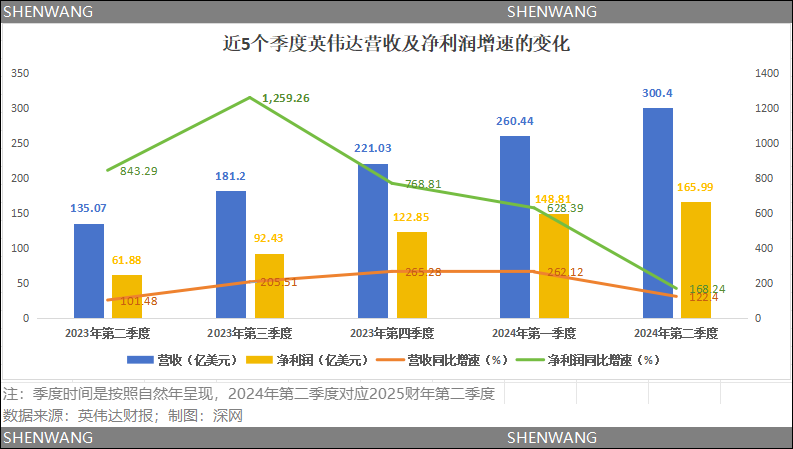

先看英伟达这一财季的财报数据。

.营收300亿美元,同比增长122%,分析师预期288.6亿美元;

.净利润165.99亿美元,同比增长168%,分析师预期146.4亿美元;

.调整后毛利率为75.7%,同比上升4.5个百分点;分析师预期75.5%;

.非GAAP口径下调整后的每股收益(EPS)为0.68美元,同比增长152%,分析师预期0.65美元。

再看营收构成。

.数据中心营收262.72亿美元,同比增长154%,分析师预期251亿美元,前一季度同比增长427%;

.游戏和AI PC业务营收28.80亿美元,同比增长16%,前一季度同比增长18%;

.专业可视化营收4.54亿美元,同比增长20%,前一季度同比增长45%;

.汽车和机器人业务营收3.46亿美元,同比增长37%,前一季度同比增长11%。

三季度业绩指引:英伟达第三季度收入将达到约325亿美元。虽然市场分析师的平均预期为319亿美元,但最乐观的预期峰值高达379亿美元。

对于Blackwell产品将延迟交付的传言,英伟达首席财务官Colette Kress在点评业绩时承认了Blackwell芯片之前存在问题,但也表示,已经做了改进。

“为提高生产良率,我们对Blackwell GPU掩模做了改动。我们二季度向客户交付了Blackwell 架构的样品。Blackwell 的生产爬坡计划于第四季度开始,并持续到2026财年。在第四季度,我们预计Blackwell将实现数十亿美元的收入。Hopper需求强劲,预计2025财年下半年出货量将增加。”

仅从英伟达盘后股价走势看,英伟达高层的解释没有“提高三财季营收指引”管用。由于第三财季营收指引未达最高预期,英伟达股价盘后大跌6.89%。

换句话说,即英伟达的公司业绩败给了资本市场的预期。

不过,天使投资人、人工智能专家郭涛却给了《AI光年》不同的解释。“一方面,市场可能对英伟达未来增长可持续性存在疑虑。数据中心业务增幅低于第一财季,营收同比增长幅度也下降,投资者可能担忧增长高峰已过,后续难以维持高速增长态势。另一方面,市场预期具有前瞻性,可能已经将较高的增长预期反映在股价中,一旦实际业绩虽好但未达最乐观预期,就可能引发股价调整。此外,宏观经济环境、行业竞争动态以及投资者情绪等因素也可能共同作用导致股价下跌。”

把时间跨度拉至5个季度看,从2023年第四季度(自然年)开始,英伟达的季度营收同比增速和净利润同比增速都处于下滑状态。

微软等科技巨头花钱远比赚钱快

每一次技术革命初期都会出现大肆炒作和股市泡沫的现象,这是因为投资者往往过于关注技术的长远潜力,将未来很长时间内才能实现的价值提前反映到了当前的市场定价中。

验证AGI商业前景最直接的办法是,看花出去的钱能否形成商业闭环。在这方面,每年花上万亿元购买英伟达芯片构建算力底座的科技巨头更有发言权。

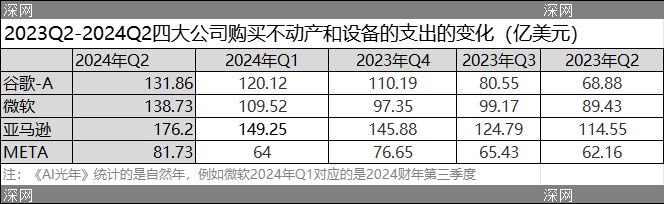

从财报角度看,微软、Meta等购买AI芯片的投入主要反应在“购买不动产和设备的支出”(Purchases of property and equipment)这一项。

据《AI光年》统计,近五个季度(自然年),谷歌、微软、亚马逊、Meta的资本支出高达2106亿美元,约14996亿人民币。

问题是微软等科技巨头在基础设施上投入是否超出了目前市场对算力的需求?上万亿的资本支出是否真的换来了高速增长。

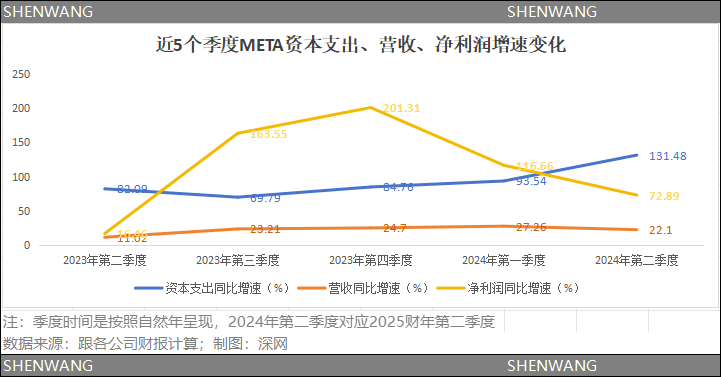

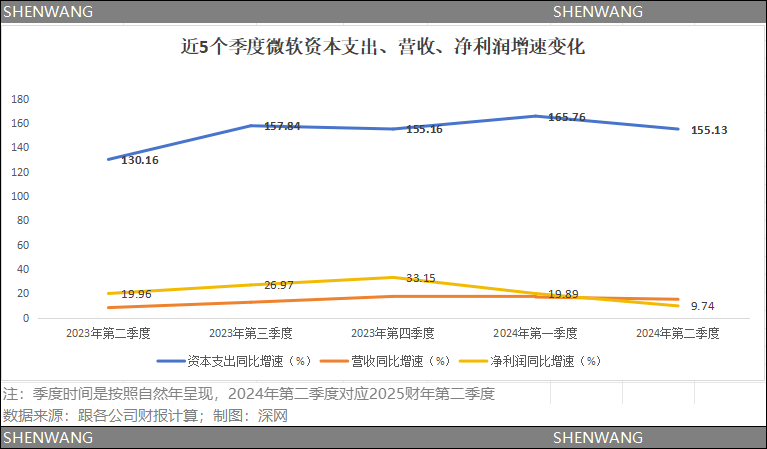

从近五个季度谷歌、微软、亚马逊、Meta资本支出增速和其营收及净利润增速看,这几家公司花钱的速度远比赚钱快。以微软和Meta为例。

2024年年初,Meta创始人扎克伯格在Instagramg上表示,“为训练下一代模型 Llama 3,到 2024 年底,公司将购买超过 35 万块英伟达 H100 GPU。再算上英伟达 A100 和其他人工智能芯片,年底Meta总体上将有近60万个H100 的GPU 算力。”

反应在资本支出增速上看,2024年第二季度,公司营收同比增长21.1%,净利润同比增长72.89%,而资本支出同比增长了131.38%。

微软上述三个指标增速的变化更能说明“科技巨头在AI上的投入远比赚钱跑的快”这一点。近五个季度(自然年),微软资本支出增速远超出营收和净利润的增速。

对此,郭涛对《AI光年》解释,“巨额的资本支出表明这些科技巨头对未来增长潜力的强烈信心,并愿意提前投入以抢占市场先机。另一方面,也反映出科技行业的高风险性和不确定性,过度投资可能导致资源浪费或产能过剩。”

曾有SaaS从业者对《AI光年》透露,“国内云厂商企业现在不会盲目抢购GPU芯片,要看客户是否有持续的落地AI的场景和需求,否则云厂商囤了1万张卡,客户不玩了,这对云厂商是风险点。”

中国电信董事长柯瑞文也在2024年中期业绩会上明确表示:中国电信目前不打算再建万卡池,万卡池不是简单的一万张卡堆积,是一个高度复杂的系统性工程。至于5G-A的投资,需要看客户的需求。

东边不亮西边亮。黄仁勋在接受外媒采访时透露的一个信息值得玩味。

“日本政府已经通过提供数亿美元的补贴,支持国内互联网公司和电信公司建设人工智能基础设施。同样,印度也在推行主权人工智能计划,致力于构建自己的人工智能基础设施。”

各国政府在人工智能基础设施上的投入能否打破近期的“AI泡沫说”?

“生成式 AI 具有巨大的发展潜力,但其仍处于发展初期,技术和商业模式存在不确定性。部分初创企业可能存在高估值泡沫风险,但不能一概而论。对于英伟达,其在 AI 芯片领域的领导地位和强劲业绩为市值提供了一定支撑。然而,市值的快速增长也可能伴随着泡沫风险。市场情绪可能导致投资者过度乐观,从而推高股价至不合理的水平。因此,投资者在评估英伟达市值时,需要仔细分析其基本面,包括业绩增长、技术创新能力以及市场竞争地位等因素。”郭涛说。

Advertisements