就在不到一个月前的7月11日,日本东京,一名行人经过日经平均指数显示屏前,当天这一指数刚刚创下42224.02点的历史最高纪录。图片来源:视觉中国。

日本股市进入黑色的8月。

8月5日,日经平均指数(日経平均株価,Nikkei 225)深度跳水,盘中击穿32000点关口下探至31156.12点。收盘时略有回调,跌幅依然高达惊人的12.4%,较前一交易日直接蒸发掉了4451.28点,创造了日经指数单日下跌点数的历史最大值纪录。

这是日本股市继上个交易日8月2日“黑色星期五”后,继续“自由落体”。

上周五,日经平均指数开盘37444.17点,单日下跌5.81%,收35909.7点,当天就已经创下了2020年疫情暴发以来的最大单日跌幅。但周末之后的这个交易日,恐慌的逃顶情绪,直接让市场出现了踩踏。

就在上周三,也就是7月31日,日经平均指数收盘还在标志性的39000点的高位之上。仅仅3个交易日,指数已经大降7643.4点。三个交易日19.6%的跌幅,几乎抹去了2023年底以来这轮行情的全部增长。

日经平均指数反映的是东京证券交易所核心主板(東証Prime)成交量、流通性最高的225支股票股价走势,自1950年9月7日开始编制,是日本股市枯荣最重要的参考指标。

2月22日,日经平均指数收盘站上标志性的 39098.68点,正式冲破泡沫经济时期的历史峰值。

1989年12月29日,日经平均指数在盘中升至38957.44点,报收38915.87点。这是1980年代最后一个交易日,也是日本“遍地流金”的泡沫经济时代迈上巅峰、盛极而衰的转折点。

今年2月创下新的纪录之后,日本股市持续在高位运行。虽然在4月有所回调,但日经平均指数始终在37000点上方。到7月11日,一度上探到42426.77点,收盘42224.02点,创下了日经平均指数70多年历史上的新纪录。

信心往往在这个时候最脆弱,市场已经经不起任何的风吹草动。但更为关键的是:股市波动背后,是日本经济政策又一次来到历史转向的关键点。

给日本“金融正常化”拥趸者一个下马威

7月31日,本轮大跌最为关键性的内部负面因素出现。当天结束的日本央行货币政策会议决定,从8月1日起,将日本的政策利率从原本0%到0.1%上调到0.25%左右,重回2008年12月水平。

日本央行的加息已经酝酿许久。此前,走出泡沫经济之后的延续多年的0利率甚至负利率政策,实现日本的“金融正常化”,是日本经济界乃至社会舆情民意的一大潮流。

但也有很多反对加息的声音。对于加息可能带来的股市动荡,以及给经济发展带来的长期、未知的负面影响,日本央行也有所忌惮。虽然有加息之意,但也在寻找合适的时间窗口。毕竟这种历史性的经济政策转向,不仅仅异常考验操盘者的智慧,也很可能蓄谋已久却功败垂成。

日本央行一直在为加息“铺路”,也在试图为可能的舆情风波做好准备:日本国内有评论认为,“如果日本央行摆出一副因日元贬值而被迫采取行动的姿态,来搭建金融政策恢复正常化的舞台,可以说这是非常高明的战术。”

实际上日元的贬值,以及由此带来的物价上涨,也在积累日本从民间到决策精英阶层加息的决心。毕竟“通货膨胀-加息”的政策逻辑,是其他“金融正常化”国家的通行策略。

日本央行总裁植田和男此前已经多次暗示日本将解除负利率政策。

不久前的4月,植田和南就曾在美国华盛顿一场会议上表示,如果日元贬值和物价上涨“发生无法忽视的巨大影响,也有可能调整金融政策”。

这种程度的表态,对于惯常于模棱两可含蓄发言的日本政策领域,实际上已经代表着货币政策转向的空间,或者说加息之门已经在徐徐打开。

但对于当时热火朝天的日本股市而言,一轮又一轮的上涨,很快把这个可能的风险因素淹没。击鼓传花,还在继续。

或者说,日本股市的火热,反过来也给决策者们“转鹰”加息壮了胆。在货币政策领域,鹰派一般更倾向于退出量化宽松政策,通过加息来抑制通货膨胀。

就在7月11日,日经平均指数创下历史新高后不久,7月19日,日本首相岸田文雄在日本观光圣地长野县轻井泽举办的“经团连(経団连,日本経済団体连合会)”的夏季论坛上表示:“金融政策正常化将推动经济阶段转变”。

从发言来看,他已经相信日本会从以往的通货紧缩转向“增长型经济”,并表示“将促进金融政策的进一步中立化”。

虽然他在发言中也强调了要想扭转泡沫经济以来维持了30年的通货紧缩,“一到两年是不够的”。但至此,日本的加息其实已经是明牌。

7月31日,日本央行货币政策会议举行,历史性的加息政策释出。日本央行总裁植田和男在随后的新闻发布会上说,加息对经济景气度的影响将是“小幅”。作为一名日本官员,他的表态已经非常坚决:如果经济和物价“符合或者超过预期”,加息将继续。

植田和男在2023年4月出任日本央行行长之前,一直在学术界工作,曾在大阪大学、东京大学任教。1980年,植田和男博士毕业于麻省理工大学,师从原美联储副主席斯坦利·费希尔(Stanley Fischer)。

后者的学生还包括原美联储主席的本·伯南克(Ben Bernanke)、原欧洲央行行长马里奥·德拉吉(Mario Draghi)、原澳大利亚储备银行副行长盖伊·德贝尔(Guy Debelle)、原美国前财政部长劳伦斯·萨默斯(Lawrence Summers)……

作为央行“麻省理工派”的一员,相信用政策干预弥补市场缺陷的凯恩斯主义,本就是植田和男的理论底色。

日本大企业往往在春季与员工进行加薪谈判。根据日本工会“连合”(日本労働组合総连合会)数据,日本2024年春季加薪率5.28%,是1991年来首次超过5%。

前述的那场发布会上,植田和男特别说,今年日本大企业实现了“历史性”加薪,如果加薪由此传导到中小企业,进而实现工资、价格、利率共同上涨的良性发展趋势,之后的加息就可以完全正当化。

这就是这位凯恩斯主义者规划的日本金融正常化的路线图。

当然,整体来看,股市的短期异常波动,与长期的经济发展趋势之间,可能会出现失真和错位。但日本股市的大跳水,无疑也给了这位从书斋中走出的官员,以及他背后众多日本“金融正常化”拥趸者们一个下马威。

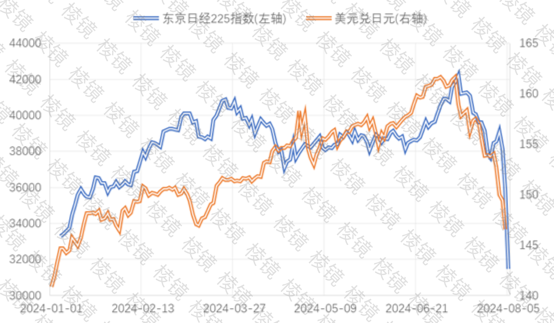

2024年以来,特别是4月以来,日经225指数变化与日元汇率高度相关。图片来源:作者绘制,数据提取自Wind

与日本的加息趋势相反,美国降息预期渐强

当然,这次踩踏也有其基本面逻辑。

最为直接的是,日元贬值驱动的出口增长,可能会随着日本央行的加息、日元的升值而转向。

汽车是日本最大宗的出口商品,汽车相关就业人口占到8%。以日本标志性的汽车企业为例,在8月5日这次“股灾”中,汽车股几乎全军覆没,斯巴鲁单日下跌18.34%,本田单日下跌17.77%,马自达单日下跌16.79%,日产单日下跌14.48%,丰田单日下跌13.66%。丰田是日本市值最高的企业,市值一天蒸发了328.66亿美元(相当于2344.76亿人民币)。

受国际市场,特别是美国科技股下挫,巴菲特减持苹果等因素的影响,原本股价大涨的日本科技企业,也在8月5日大幅下跌。不久前才恢复元气的软银集团8月5日下跌18.66%,东京电子跌幅18.48%,爱德万测试下跌15.84%,迪斯科公司下跌15.70%。

甚至此前因为巴菲特的伯克希尔·哈撒韦带头大举买入的日本综合商社股,也“雨露均沾”。

8月5日的这次大跌中,日经225中七家商社股全线下跌。以五大商事为例:三菱商事下跌14.11%,伊藤忠商事下跌14.53%,三井物产下跌19.87%,住友商事下跌17.68%,丸红下跌18.30%。

跟风买入者,往往也是跟风卖出的人。

虽然日经平均指数225只股票在8月5日全部下跌,但相较而言,跌幅较小的是一些关于衣食住行的股票。

比如,作为日本电信运营商的软银公司和KDDI,制药企业大冢,食品企业明治、麒麟,基础设施公司东京煤气,零售企业永旺,跌幅都在5%之内——这在“血流成河”的市场上,已经是“优异”的表现。

国际市场最大的负面因素来自美国的经济预期和货币政策。

8月2日,美国发布的7月就业数据增长低于预期,靠美国经济持续增长支撑的市场的信心开始有一些动摇。再叠加前期持续上涨的科技股已经处在一个绝对的高估值状态,美股科技股也已经呈现股灾的征兆:

从7月到最新收盘日,英特尔股价累计下跌30.35%,ARM下跌28.57%,高通下跌20.36%,阿斯麦下跌21.54%,甚至因AI浪潮而站在风口浪尖的英伟达、AMD也分别下跌了13.7%和15.97%。

对于全球股市而言,本轮科技股行情的这些基石股,股价正在崩塌。日本股市受到牵连,是必然的。

更为戏剧性的一幕是,就在日本释放出鹰派货币政策后几个小时,美国东部时间7月31日,美联储宣布继续维持5.25%至5.5%利率。除了关键数据,这份声明措辞与以往一样模棱两可,但美联储主席杰罗姆·鲍威尔(Jerome Powell)在新闻发布会上却明确摆出了“转鸽”的降息姿态。

鲍威尔的发言与植田和男底层逻辑是一致的,只是方向是相反的。鲍威尔说,降息“越来越接近”,如果通胀数据继续令人鼓舞,那么9月份降息“已经摆在桌面上”。

在美国即将选择降息的时候加息,日本想要的“金融正常化”,代价可能不只是股灾。

Advertisements