受芯片股和科技股表现疲软拖累,标普500大盘和纳指周二收盘走低,但道指和小盘股指小幅上涨。微软二季度云收入逊于市场预期,股价盘后一度跌超7%,亚马逊、Datadog、Snowflake盘后跟跌。但AMD二季度营收和下季度指引均高于预期,盘后一度涨超3%。

美国6月JOLTS职位空缺降至818.4万人,预期800万人,前值从814万人修正为823.0万人。评论称,美国6月份职位空缺数量小幅下降,但上月数据被上修,表明劳动力市场继续降温,这使得美联储降息的可能性更大。预计美联储将在7月30日至31日会议上维持基准隔夜利率不变,并暗示最早可能在央行9月份会议上开始降息。

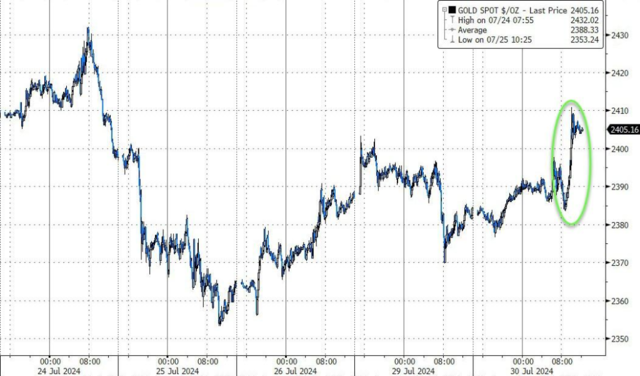

数据公布后,美国10年期美债收益率短线回升逼近日高4.1860%,脱离北京时间21:59(职位空缺数据发布前一分钟)跌至的日低4.1491%,在以军袭击黎巴嫩之后投资者从科技股转向避险美债,10年期美债收益率跳水并刷新日低。同时该消息帮助油价脱离日内低点,而避险情绪升温也助推金价则回升至2400美元/盎司上方。

大宗商品方面,彭博大宗商品现货指数7月以来已下跌近6%,势将创下2023年5月以来最差月度表现。伦敦金属交易所(LME)铜价本月已下跌超过6%,在5月突破每吨11000美元、创下纪录新高之后,已回到9000美元下方。基准的布伦特原油价格下跌8%。美国天然气在7月下跌逾五分之一,农产品市场里,玉米、小麦和大豆期货也都走低。

原材料价格下跌可能会让许多央行官员松口气,因为其将增加通缩压力,可以帮到正在考虑降息的决策者。不过,这对于OPEC+成员之类的产油国来说将是一个挑战,因价格下跌会冲击它们的收入。矿商和贸易商也可能面临压力。

汇市方面,美元几乎持平,而多篇日本消息来源的文章暗示日本央行将在即将召开的会议上考虑加息15个基点,日元走高。

美股再大跌,纳指跌超1.2%,英伟达大跌7%,小盘股指道指走高

7月30日周二,美股指数走势分化,小盘股和蓝筹股走高,科技股齐跌。

美股主要指数高开,科技股居多的纳指盘初超0.56%后持续下跌,午盘时最深跌超2%;标普500指数大盘抹去盘初逾0.4%的涨幅午盘时最低跌超1.1%后未成功转涨;与经济周期密切相关的道指维持涨势,尾盘拉升最高涨超0.8%;罗素小盘股盘初涨超0.9%后涨幅砍半。

截至收盘:

标普500指数收跌27.10点,跌幅0.50%,报5436.44点。道指收涨203.40点,涨幅0.50%,报40743.33点。纳指收跌222.78点,跌幅1.28%,报17147.42点。

纳指100收跌1.38%;衡量纳指100科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)收跌2.02%;罗素2000指数收涨0.35%;恐慌指数VIX收涨6.20%,报17.63。

纳指跌幅居前,而小盘股和道指则有所上涨(科技股也拖累了标普500大盘)。尾盘交易的最后几分钟出现了恐慌性买盘,主要指数受到冲击(但持续时间不长)

标普500指数的11个板块多数收涨,但难敌科技板块的颓势。标普信息技术/科技板块收跌2.2%,日用消费品板块跌超0.6%,可选消费板块跌超0.5%,原材料板块跌超0.3%,其他板块收涨,电信板块涨超0.1%,金融板块涨约1.2%,能源板块涨1.54%。

投研策略上:

美国银行美股和量化策略主管Savita Subramanian表示,预测标普500指数年底达5400点,目前标普500指数已经达成该目标。不过轮动交易蕴藏潜力,在以下几个领域仍然有可能获得丰厚回报,即派息股、“老派”资本支出受益股(如基础设施、建筑和制造业股票),以及其他不围绕AI展开的主题。

Subramanian表示,根据可追溯至1936年的数据,标普500指数平均每年出现三次5%或以上的跌幅,每年出现一次10%或以上的回调,而今年的回调迟迟没有到来。此外,8月和9月是美股的季节性疲软期,而11月的美国总统大选可能会加剧波动。预计到12月指数涨势将放缓,但“全面熊市的可能性不大。”

“科技七姐妹”多数下跌。特斯拉收跌4.08%,亚马逊跌0.81%,微软跌0.89%,Meta跌0.54%,而英伟达跌超7.04%,而谷歌A涨0.45%,苹果涨0.26%。

值得一提的是,蓝屏事故仅数天后,微软报告部分办公应用和云服务中断情况,导致星巴克APP发生服务中断。此前媒体报道称,达美航空聘请律师David Boies在本月早些时候发生大范围网络故障后向网络安全公司CrowdStrike和微软启动索赔。

马斯克在最近两次特斯拉业绩电话会议上表示,除非使用了驾驶辅助系统“完全自动驾驶能力(FSD)”,否则投资者不会理解该公司。给予特斯拉股票“持有”评级的Truist Securities分析师William Stein以此为契机试驾了特斯拉的一辆汽车,并险些发生车祸。Stein维持对该股的评级和目标价215美元不变。

科技七巨头股票的总市值周二跌回15万亿美元以下(较历史高点下跌逾2万亿美元)具体来说,这只是两个月来的最低点

芯片股全线溃败。费城半导体指数跌3.88%;行业ETF SOXX跌3.63%;英伟达两倍做多ETF跌14.1%。

热门芯片股安森美跌5.49%,台积电美股跌3.42%,高通跌6.55%,美光科技跌4.9%,迈威尔科技跌2.61%,科磊跌2.52%,英特尔跌2.27%,博通跌4.46%,Arm控股跌6%,AMD跌0.94%。

AI概念股全军覆没。2.0版英伟达概念股、无人驾驶人行道机器人配送公司Serve Robotics跌22.64%,Snowflake跌0.53%,Palantir跌2.62%,甲骨文跌1.91%,戴尔跌2.33%,CrowdStrike收跌9.7%,创最近八个月收盘新低,达美航空欲启动索赔。BullFrog AI跌2.66%,而英伟达概念股SoundHound AI涨3.56%,报道称SoundHound AI推出基于生成式人工智能的语音助手,BigBear.ai涨2.11%。

中概股普跌。纳斯达克金龙中国指数跌1.5%,逼近2月5日收盘位5556.75点。ETF中,中国科技指数ETF(CQQQ)跌1.57%。中概互联网指数ETF(KWEB)跌1.62%。

热门中概股中,极氪跌4.6%,腾讯控股(ADR)跌1.14%,理想汽车跌2.64%,京东跌0.94%,哔哩哔哩跌1.39%,百度跌1.94%,阿里巴巴跌0.79%,小鹏汽车跌3.64%,拼多多跌3.47%,而网易涨0.52%,蔚来涨0.68%。

其他因财报而变动较大个股中:

微软二季度云收入逊于市场预期,股价盘后一度跌超7%,亚马逊、Datadog、Snowflake盘后跟跌。

AMD二季度营收和下季度指引均高于预期,盘后一度涨超3%。AMD表示,得益于AI芯片Instinct GPUs的发货量强劲增长,数据中心AI芯片销售同比增长115%至28亿美元。

辉瑞收涨2.18%,公司二季度业绩好于预期,并上调全年调整后每股收益预估。

瑞幸美股收跌6.67%,公司二季度营收同比增35.5%,但公司利润同比下跌13%且店面数量扩张放缓至两年来新低。

PayPal收涨8.59%,公司第二季度净营收超出市场预估且上调其2024年利润预测。

宝洁美股收跌4.84%,公司第四财季销售意外下滑低于市场预期。

空客收涨4.23%,公司二季度EBIT超预期。

消息面上:

巴菲特再次减持美国银行股票,本月共套现逾30亿美元。根据周一提交给监管机构的文件,伯克希尔本月第三次减持美国银行股票,7月25日至7月29日期间,出售了7.67亿美元的美国银行股票。加上本月之前的出售规模,总计减持了6.9%。伯克希尔目前仍持有近9.62亿股美国银行股票,按周一收盘价计算价值395亿美元。

诺瓦瓦克斯医药公司股价收跌25.7%。此前摩根大通将其评级从中性下调至减持,目标价为8美元。

英特尔将裁员(至少)数千人,以节约成本、并为扭转业绩颓势提供资金支持。

英国央行的议息会议前,欧洲股市收高:

泛欧Stoxx 600指数收涨0.45%,报514.08点。欧元区STOXX 50指数收涨0.53%,报4841.00点。

德国DAX 30指数收涨0.49%。法国CAC 40指数收涨0.42%。意大利富时MIB指数收涨0.79%。英国富时100指数收跌0.22%。荷兰AEX指数收涨0.43%。西班牙IBEX 35指数收涨0.76%。

其他因财报而变动较大个股中:

渣打银行欧股涨5.94%,公司二季度税前利润增长15%超预期,宣布史上最大规模回购,还上调了全年业绩指引。

欧莱雅ADR收涨1.27%,欧莱雅二季度销售放缓,中国等北亚地区下滑超2%逊于预期。

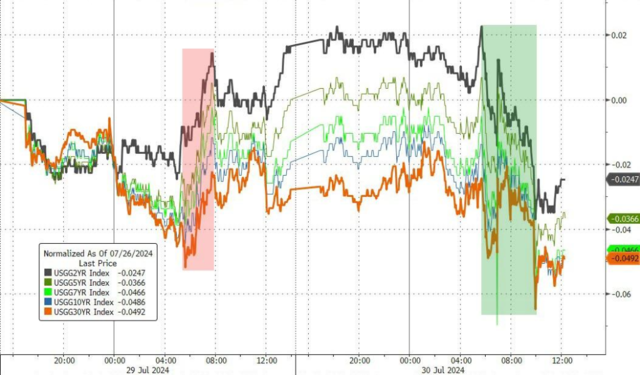

以军袭击黎巴嫩迫使投资者从科技股转向避险美债,交易员加大对2025年宽松力度的押注,两年期美债收益率均跌超4个基点

尾盘时,对货币政策更敏感的两年期美债收益率跌4.33个基点,报4.3585%,盘中交投于4.4059%-4.3441%区间。美国10年期基准国债收益率跌3.11个基点,报4.1433%,盘中交投于4.1860%-4.1278%区间,以军袭击黎巴嫩之后跳水并刷新日低。

短期国债表现更优(2年期跌4个基点,30年期跌2个基点)

欧元区基准的10年期德债收益率跌1.9个基点,跌至4月12日以来最低,报2.340%,盘中交投于2.371%-2.333%区间,美股盘初刷新4月12日以来最低位(当天底部在2.317%)。两年期德债收益率跌4.3个基点,报2.550%,逼近2月2日底部2.474%和1月31日底部2.4%。

法国10年期国债收益率跌1.9个基点,意大利10年期国债收益率跌0.9个基点,西班牙10年期国债收益率跌2.2个基点,希腊10年期国债收益率跌1.4个基点。英国10年期国债收益率跌0.6个基点。

分析称,此前西班牙公布的7月通胀放缓幅度超过预期,货币市场增加了对欧洲央行降息的押注。交易员增加了对欧洲央行2025年宽松幅度的押注,预计明年年底前将降息140个基点,大于周一预期的138个基点。

美油跌破75美元至七周低点

WTI 9月原油期货收跌1.08美元,跌幅超过1.42%,报74.73美元/桶,为6月初以来的最低水平。布伦特9月原油期货收跌1.15美元,跌幅超过1.44%,报79.78美元/桶。

油价在亚市时段一度走低,但随后于欧股早盘反弹并刷新日高,美油最高涨超0.2%接近76美元/桶,布油最高涨超0.26%逼近80美元大关。随后油价持续下行并于美股午盘触及日低,美油和布油分别跌约1.6%和1.7%,跌破74.6美元和78.5美元的水平。随后两者均小幅回升。

分析称,停火协议有望达成,以色列哈马斯达成的停火协议有可能使油市风险溢价降低4至7美元/桶。美国前总统特朗普表示,如果我们让能源价格降下来,其他物品也会跟随降价。高盛、花旗均认为如果前总统特朗普在美国大选中获胜,他的关税政策可能会导致油价下跌。

美国8月天然气期货收涨4.42%,报2.1260美元/百万英热单位。欧洲基准的TTF荷兰天然气期货涨1.44%,报34.361欧元/兆瓦时。ICE英国天然气期货涨2.21%,报80.760便士/千卡。

美联储议息会议开幕,降息预期、中东冲突升级推动金价涨超1%,白银涨超2%

COMEX 9月黄金期货尾盘涨1.01%至2450.0美元/盎司,COMEX 9月白银期货尾盘涨2.15%至28.465美元/盎司。

亚市盘初刷新日低时,现货黄金跌近0.3%下逼2370美元,现货白银跌超0.8%至27.7美元下方;美股午盘前,两者价格均回升,在午盘时加速上涨并刷新日内高点,现货黄金最高涨逾1.1%站上2400美元/盎司关口,现货白银最高涨超2%升破28.4美元。

黄金不受美元影响延续涨势,周二受以色列空袭消息影响大幅上涨

分析称,由于投资者仍然乐观预计欧洲和美国都将在9月降息,美联储在周三结束为期两天的会议时预计将维持当前利率,但会透露9月降息线索,为黄金提供支撑。

中东冲突升级,避险情绪升温推动金价走高。据央视新闻,当地时间7月30日,黎巴嫩方面透露,当天黎巴嫩南部城镇卡法尔基拉、马龙拉斯、阿迪萨、亚伦等地遭以军炮击。30日晚间,以色列国防军称,以军战机空袭了黎真主党位于黎巴嫩南部两个地区的哨所和基础设施。

伦敦工业基本金属连续数日多数下跌。经济风向标“铜博士”跌0.60%,报8972美元/吨跌穿9000美元整数位。伦铝跌超1.15%,报2224美元/吨。伦锌收跌8美元,报2629美元/吨。伦铅跌约1.55%,报2035美元/吨。伦镍涨约1.48%,报16071美元/吨。伦锡跌超1.76%,报28779美元/吨。

Advertisements