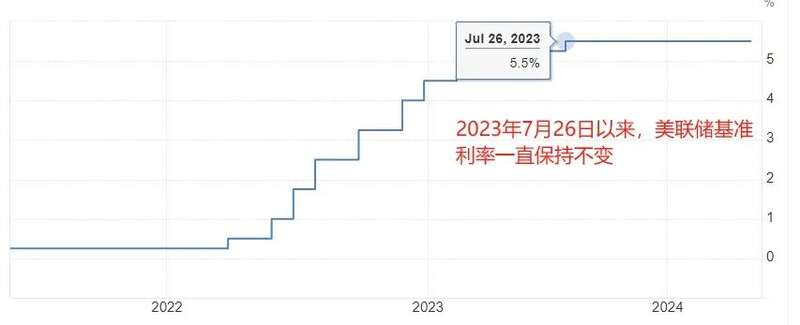

人民币汇率突然暴涨500个点,对美元即期汇率升值突破7.25关口,盘中一度上涨至7.22。明明央行降息,怎么人民币突然硬起来了?美元怎么走软了?其实,不只是人民币走强了,同为亚洲货币的日元也走强了。出现这种现象,最主要的原因就是,美元降息的预期,越来越强烈了。外媒普遍认为,美联储可能在8月或者9月,就结束加息周期,转入降息周期。

为什么美元要降息呢?

因为美国财政扛不住了。美国政府最大的支出,既不是养老保障,也不是军费,而是国债利息。美国国债总规模已经突破35万亿美元,每年光利息支出,就要突破1万亿美元。美联储预计,未来十年,美国国债利息总支出,将超过12万亿美元。2023年,美国联邦政府的财政总收入才4.4万亿美元。这就意味着,往后的十年内,美国财政每年都要拿出约20%的收入,支付国债利息。

当前,美国2年期的国债利率就高达4.39%,5年期国债利率更是达到了4.53%。美国联邦基准利率也在5.25%以上,一些美国银行5年期定存利率能够突破8%。可这么高的利率,钱从哪里来呢?美国国债有财政兜底,可银行利率就只能转嫁给实体经济了。

在这么高的利率之下,美国国债规模还在不断创造新高。长此以往,美国财政将面临巨大的债务压力。要减轻政府的债务压力,就必须降息。而且,对美国实体经济而言,银行存款利率高,贷款利率更高。要是实体经济支撑不了如此高的利率,那么,就会引发中小企业破产倒闭潮,从而拖累美国经济。

美元加息,固然可以吸引全球美元资本回流。可这些钱没有回流到美国制造业,而是回流到了美国金融业。比如,国内就有上市公司,通过美元理财,1年净赚利息收益3个亿。也有投资美股的基金机构,或者中国散户等,在美股上涨的大波浪中,赚得盆满钵满。

可在虹吸全球美元资本的另一面,是美国需要支付巨额的投资收益。尤其是美债,规模不断创造历史新高,利息支出也一年更比一年高。美债已经成为美国联邦政府头顶的一座大山。这种借钱过日子,借钱充军费,背后都是有代价的。

美元降息,不仅要降低美国政府的债务压力,也要降低美国企业的债务压力。不然,美国中小企业贷款,光是利息都扛不住。

有了美元降息的预期后,它就会带来两个结果:一是,外贸公司的美元资产,集中结汇。在人民币走弱的时候,外贸公司会普遍选择,囤积美元,延长结汇日期,以赚取更多的汇率差。为了方便大家理解,队长给大家举个简单的例子。

假设,一年前,人民币兑美元是6比1。你手里有100万美元,就价值600万人民币。但一年后,人民币兑美元贬值到1比7,你手里的100万美元,就价值700万了。因此,当人民币走弱时,持有美元的外贸公司,会选择延迟结汇。但是,当人民币走强,美元走弱时,他们就会集中批量结汇,把美元换成人民币,以避免汇率损失。

二是,美元资本会从美国流出。原来,大家购买美国理财,投资美股,是因为美元资本走强,收益更高。但当美元降息时,就没必要把钱放在美国银行了。该取出来的,得取回来,利息收益没多少了,还是得找点利润更大的项目来做。

此时,中国正好处于低利率周期。低利率周期的好处是什么?是有利于消费、有利于投资。因为利息成本比较低,人民币资产也便宜。虽然中国市场很卷,不如以前好做了,但中国经济却还有很大的上升空间。比如,银行业、证券业、保险业等,已经全面对外开放了。金融开放、新能源汽车、自动驾驶、人工智能等高科技产业投资,都有新的机会。

中国经济正处于一个阶段性的缓冲期,人民币币值也相对稳定。美国倾力扶持的印度,表现过于拉胯,根本就取代不了中国。对人民币而言,逐渐升值,只是回到它本来应有的位置。

中国要推动消费型社会,让消费成为拉动国民经济增长的第一大马车,也需要人民币逐渐升值,提高老百姓钱包的购买力。若是特朗普赢下美国2024年大选,为了重振美国制造业,他很可能进一步促进美元贬值,来提高美国制造的国际出口份额。

在种种因素之下,人民币大概率会缓慢升值,平稳走强。

Advertisements