拜登退选了。

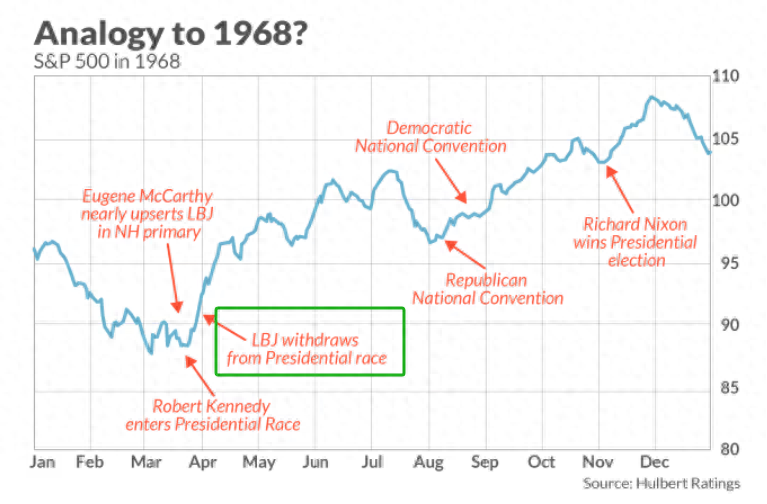

没人知道拜登如果退出2024年美国大选,美股会怎样。毕竟美国历史上也只有一位总统是主动退选,那就是林登-约翰逊,而他当初退选时的美股表现,和目前相比差别非常大。

1968 年3月31日星期日,约翰逊宣布退出了1968年的美国总统竞选,第二天,标尔500指数直接收盘大涨 2.5%。而且约翰逊的退选时,美股处于一个相对的低点,到1968年底,标普500指数累计上涨了15.1%。

但有分析人士指出,1968年的情况与现在有许多不同之处,这也让市场不太可能做出与当时相同的反应。

美国历史学家Max Holland表示:“尽管1968年约翰逊退选与拜登的退选在表面上有一些相似之处,但两者之间存在着深刻的区别。当时约翰逊退选的消息只有圈内很少人知道,而且知情者都非常惊讶,公众并没有提前得到任何的猜测机会。相比之下,今天要求拜登停止竞选的呼声几乎是公开进行的。”

Holland的观点其实是符合有效市场假说的:所有公开的、有价值的信息都已经及充分反映在股价走势当中,所以当事情真正落地时,市场几乎不会有额外的反应。因此,即使你认为约翰逊当年的退选声明是标普500指数大涨的原因,投资者也不能断定今天的市场也会做出同样的反应。毕竟当时伴随着约翰逊退选声明的,还有他关于对越南战争的决策变化。

另一方面,美股今天的情绪和1968年也大不相同。

据Investors Intelligence 的情绪指数显示,在约翰逊发表退选声明之前,仅有10.3%的受访市场人士看涨,这是一个极低的比例。然而今天的美股看涨情绪已经达到或接近历史最高点。

与 1968 年相比,目前的美股情绪对市场的未来涨势构成了强大的阻力,这也会减少拜登退选所产生的任何利好反应。

科技财报前,拜登又退了,市场更“不确定”了

正值美股财报周拉开帷幕,拜登突发宣布退出连任竞选,美国大选格局骤变,金融市场再添新的不确定性。

据央视新闻周一报道,现任总统拜登宣布退出2024年总统大选,并推荐副总统哈里斯作为民主党候选人,与特朗普展开角逐。

目前交易员们正努力应对美联储利率的不确定性、即将到来的科技巨头业绩,而现在他们必须进一步权衡哈里斯或其他候选人将如何与特朗普抗衡。距离大选还有四个月的时间,未知数太多,交易员们正准备迎接“动荡之夏”。

这一决定令原本的选情预期被彻底打乱,投资者正在权衡该变化对市场的潜在影响。有分析认为,“特朗普交易”将开始平仓,并看好新兴市场资产的表现。

市场目前反应平静

亚市早盘市场“波澜不惊”,标普500指数期货涨近0.4%,“政治博弈关键指标”比特币小幅下跌,美元汇率则基本保持稳定。

整体来看,市场对这一政治巨变的即时反应较为平静。而此前在首场电视辩论表现不佳后,市场曾预期拜登退选,随后拜登又接连遭遇新冠阳性、党内大佬和金主连番劝退。

而这一政治动荡发生在本周财报发布前夕,Alphabet和特斯拉等大型科技股即将公布财报。

上周,标普500指数下跌2%,投资者加大押注科技股将失去主导地位,而规模较小的公司受益,罗素 2000指数连续第二周上涨,科技股和小盘股的轮换仍在继续。

而有些行业对政治变化的反应往往更为敏感,当周一恢复交易时,担心政治影响的投资者可能会关注加密货币、私人监狱运营商和化石燃料相关公司,其他受关注的领域包括金融和医疗保健等监管严格的行业以及枪支制造商。

美股迎来“动荡之夏”

拜登退出竞选给美国政坛带来了巨大变数,也给金融市场增添了新的不确定性。投资者正密切关注政治形势的发展,以评估不同候选人的政策立场对市场潜在影响。在未来几个月里,市场可能会因政治因素而出现较大波动。

Deepwater资产管理联合创始人Gene Munster表示:

这意味着短期内会有更多的不确定性,此前市场对特朗普获胜抱有很大信心,现在面临新的未知因素,市场不喜欢这种不确定性,以及关于谁当选、谁出局的新闻以及所有这些未知数。

Richard Bernstein副首席投资官 Dan Suzuki表示:

其直接影响是给共和党席卷市场的说法增添了不确定性, 除此之外在民主党候选人人选更加明朗之前,一切都还是未知数。

Matt Maley Miller策略师Matt Maley认为:

比特币、能源等“特朗普交易”将开始平仓,太阳能股票或电动汽车等一些受到冲击的交易可能会反弹。但现在仍有很多不确定性,市场不喜欢这样。 从现在一直到九月份,我们将看到波动性大幅飙升。

布兰迪全球投资经理Jack McIntyre表示:

对于包括新兴市场在内的风险资产而言,最初的反应将是积极的。如果一切顺利,民主党现在就能拿下众议院,市场普遍希望看到更多这样的结果,而不是共和党的横扫。

Neuberger Berman LLC投资经理Jennifer Gorgoll认为:

短期内,美联储降息预期将主导市场,可能削弱美元,导致大宗商品和新兴市场货币走强。

这一点再加上与“特朗普交易”有关的更广泛风险偏好,市场可能在2025年出现惊人的增长,我们认为新兴市场可能是其中的主要受益者。

拜登退选哈里斯或“接棒”,“特朗普交易”将何去何从?一文看懂

在来自各方源源不断的退选压力下,美国总统拜登终于承受不住了:北京时间周一凌晨,他突然宣布不接受民主党提名,正式退出2024年美国总统大选,并支持提名副总统哈里斯为民主党总统候选人。

因此,本周伊始,投资者又多了个新问题,即拜登的这一决定对特朗普的胜算有什么影响?是会增加还是减少?是否还要坚持“特朗普交易”?特朗普本人倒是极为自信,他在拜登宣布退选后不久就公开表示,哈里斯比拜登“更容易击败”。

CreditSights美国投资级和宏观策略主管Zachary Griffiths表示,“这一声明的首要影响应该是更多的不确定性,这通常会使市场进入避险模式——股市出现抛售,投资者纷纷买入优质股票。”

自一场灾难性的辩论引发人们对81岁的拜登能否连任的担忧以来,金融市场下调了他成功的可能性。他们普遍看好将会得益于特朗普所主张的宽松财政政策、提高贸易关税和削弱监管的交易:美元获得支撑,美债收益率上升,银行股、医疗股、能源股以及比特币上涨。

但现在投资者面临的问题是,既然拜登已经放弃竞选连任,他们是否要坚持这样的交易。市场可能会出现波动,因为交易员们正在观望哈里斯是否能获得党内提名,并权衡她是否能积聚足够的势头来挑战特朗普在民意调查中的领先地位。

Roundhill Financial首席执行官Dave Mazza表示:“投资者应该预料到波动性会大幅上升。如果副总统哈里斯能够迅速动员起来,给特朗普以实质性的冲击,那么我们应当预计波动会持续下去。然而,如果特朗普在民调中继续领先,投资者认为他的获胜不可避免,那么‘特朗普交易’就会占据上风,波动性就会下降。”

此次事件的后续发展几乎无可预料:几乎没有历史数据可以用来解读市场将如何反应,最近一次现任总统不寻求连任的例子是1968年的林登·约翰逊(Lyndon Johnson)。

GlobalData全球政策研究董事总经理Grace Fan表示,民主党替换候选人意味着,“随着市场重新调整赔率,特朗普的交易将会摇摆不定”。不过,她说,如果哈里斯最终成为候选人,这些押注“不太可能发生太大变化”。

债券及货币

如果特朗普看起来更有可能再次当选总统,人们普遍预计美元将得到提振。特朗普偏好的低税收和高关税组合被视为刺激通胀和利率,增加了美元的吸引力。而且由于其避险地位,在不确定时期,美元也会有更高的需求。

然而,特朗普在6月份的一篇访谈中称强势美元损害了美国的竞争力,他的竞选伙伴詹姆斯·万斯过去也曾提出过这一观点,访谈发布后,美元兑人民币和日元汇率上周下跌。

“我们不认为这是正确的交易,”巴克莱策略师在周日的一份报告中说:“我们认为,特朗普第二任期将意味着美元进一步走强,而近期的下跌为重新持有我们推荐的多头(如美元兑人民币)提供了良好的水平。”

特朗普会导致通货膨胀的结论也渗透到了全球最大的债券市场,交易员们开始进行一种押注,即买入期限较短的债券,卖出期限较长的债券,即所谓的“陡化交易”。

渣打银行驻纽约策略师Steven Englander表示,“随着哈里斯的胜算上升,民主党赢得众议院的胜算也上升了。如果形势如此演变,那么对进一步财政刺激的担忧可能会减弱,从而减轻利率和美元的压力。不过,现在还为时尚早,这场竞选可能与两周前的预期大不相同。”

过去一周,美国高收益债券与欧元高收益债券的利差也有所走强,全球垃圾基金的资金流入激增,这些头寸可能会从特朗普的潜在胜利中受益。

能源、监狱股票

共和党获胜的可能性提振了部分市场,预计特朗普对监管的放松或对石油和移民的看法将支持这些市场。

今年6月,特朗普告诉参议院共和党人,如果当选,他将允许在位于阿拉斯加州的美国国家北极野生生物保护区开采石油和天然气,这扭转了拜登政府之前的举措。

瑞银全球财富管理公司(UBS Global Wealth Management)美洲首席投资官Solita Marcelli上个月在一份报告中写道,如果特朗普赢得总统大选,共和党控制的国会“可能会影响”可再生能源和非必需消费品行业。

由于特朗普在移民问题上的强硬立场,GEO Group Inc.和CoreCivic Inc.等私人监狱股一直在上涨。