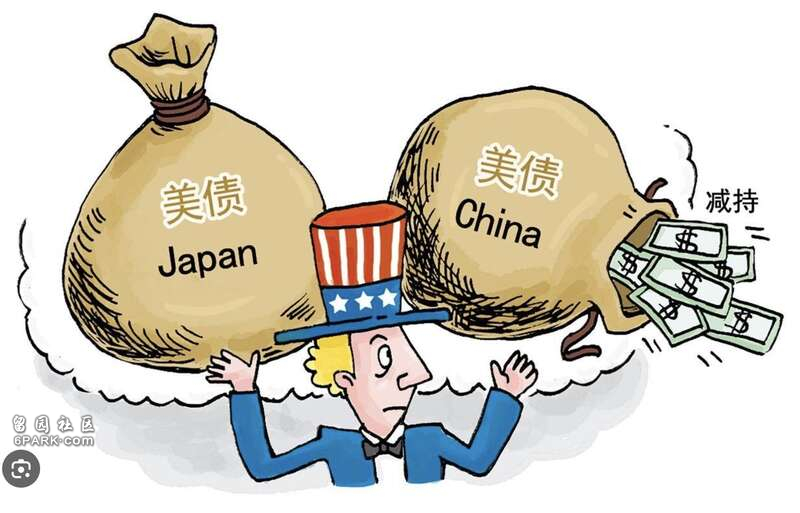

时隔一个月后,中国再度重启减持美国国债操作。

北京时间7月19日凌晨,美国财政部公布2024年5月的国际资本流动报告(TIC)显示,尽管5月外国投资者持有的美国国债规模创下历史新高,但美债前两大持有国——日本与中国均选择减持。

具体而言,5月日本持有的美国国债规模较4月环比减少220亿美元,降至1.1283万亿美元。这是日本连续第二个月大幅度减持美债。4-5月期间,日本已合计减持595亿美元的美国国债。

5月份,中国持有的美国国债规模较4月环比下降24亿美元,至7684亿美元,一改4月份增持33亿美元美国国债趋势。

中日两国减持美债的不同诉求

在业内人士看来,日本与中国在5月双双选择减持美国国债,可能是基于不同的需求。

受日元汇率大幅贬值影响,4月起日本当局先后至少三次干预汇市力挺日元。因此市场认为5月日本当局继续抛售美国国债以筹集美元资金,用于干预汇市稳定日元汇率。

目前,多家华尔街投资机构认为,5月日本当局抛售的220亿美元美国国债所筹集的美元资金,或已用于7月11日的干预汇市。7月11日晚上,市场传闻日本当局趁着美国6月CPI数据疲弱导致美联储9月降息预期骤然升温之际,动用3.5万亿日元(约合220亿美元)外汇储备进行年内第三次汇市干预,力挺日元兑美元汇率上涨收复160整数关口。

一天后,日本央行发布报告称,受政府财政因素影响,其经常账户可能会在7月16日减少3.2万亿日元,无形间“印证”了日本当局在上周四再度干预汇市。

道明证券利率策略主管Gennadiy Goldberg指出,5月日本大幅度减持美国国债,很可能是受到日本当局需要筹资继续干预汇市的影响。

相比而言,5月中国减持美债,更像是基于外汇储备资产多元化配置的需要。

一位华尔街对冲基金经理此前接受本报记者采访时表示,近年以来,中国一直致力于促进外汇储备资产多元化配置,其中包括提升黄金配置占比,降低美国国债投资规模等。

在他看来,4-5月中国对美国国债采取“一增一减”策略,不排除是正常的调仓。针对美联储降息步伐临近,中国可能会增加短期美债的配置,相应调低长期美国国债规模,以应对美联储开启降息周期所带来的美债价格波动风险。

“就中长期而言,考虑到中美关系波动与中国外汇储备资产多元化配置趋势持续,中国持有美国国债的规模仍有可能稳步下降。”这位华尔街对冲基金经理指出。

记者获悉,5月中国减持美债,还打破了市场此前猜测。过去一段时间,部分华尔街投资机构认为随着黄金价格迭创新高,中国外汇储备管理机构在暂停增持黄金储备之际,有可能重新增持美国国债。毕竟,黄金与美国国债在资产避险属性、流动性等方面具有较高的相似度。

但是,随着5月中国减持美债,市场意识到即便黄金价格继续迭创新高,也不会改变中国减持美债的整体趋势。

“事实上,即便中国暂缓增持黄金储备,也可以通过买入高信用评级新兴市场国家债券等品种,提升整个外汇储备投资组合的安全性与流动性。”一位新兴市场投资基金经理认为。此外,不排除中国外汇储备管理机构会储备一定额度现金,等待金价回落后迅速增持黄金,已完成外汇储备资产多元化配置的既定目标。

海外资本追捧美债未必持久

值得注意的是,随着5月美联储降息预期一度升温,美债收益率相应下跌,反而激发了海外资本的买涨美债套利潮涌。

数据显示,5月10年期美国国债收益率从4.684%降至4.512%,两年期国债收益率从5.046%降至4.893%(相应美债价格走高),令众多海外私人资本纷纷追涨美国国债套利,导致当月外国投资者持有的美国国债规模创下历史新高。

Gennadiy Goldberg指出,整个5月,众多海外投资者都成为美国国债的净买家,这与当月美债收益率下滑(美债价格走高)是一致的。此外,英国、加拿大、法国等西方国家也趁着5月美债收益率一度高企之际,通过加仓美国国债锁定较高的持有到期策略回报率。

数据也显示,5月份外国投资者持有的美国国债规模,从4月的8.04万亿美元,增至8.129万亿美元。

但是,随着美国国债规模持续快速扩大,未来海外投资者是否愿意继续增持美债,却是未知数。

多位投资机构人士指出,5月海外投资者之所以乐于增持美国国债,一是美联储降息预期升温所带来的买涨美债套利机会出现,二是当时国际地缘政治风险升级造成资金避险需求增加。但是,如果未来国际地缘政治风险趋于缓和,加之美联储扣动降息扳机导致美债收益率与美元双双下跌,海外投资者的目光很可能转向庞大美国国债规模所带来的美债可持续性问题,以及美国两党激烈斗争所带来的新一轮美债违约风险,不排除未来海外资本陆续减持美债。

“一旦美联储9月降息的靴子落地,美元资产收益吸引力随之趋降,越来越多海外资本可能会对美债采取逢高获利了结,转而投向其他国家的价值洼地资产。”上述新兴市场投资基金经理指出。