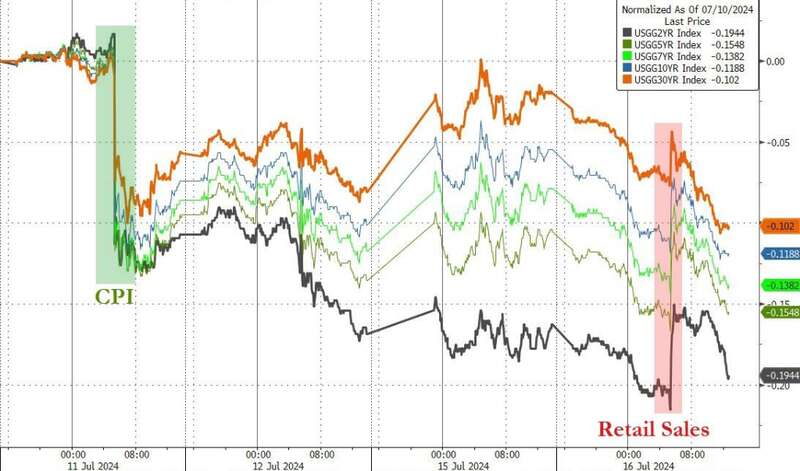

美国6月零售销售数据好于预期,核心数据环比增长0.9%,远超预期的0.2%和前值的0.4%,甚至高于华尔街最乐观预期的0.5%。

评论称,这表明第二季度末消费者仍有消费能力,在通胀消退和美联储接近开始降息的情况下,美国经济的主要驱动力保持坚挺。

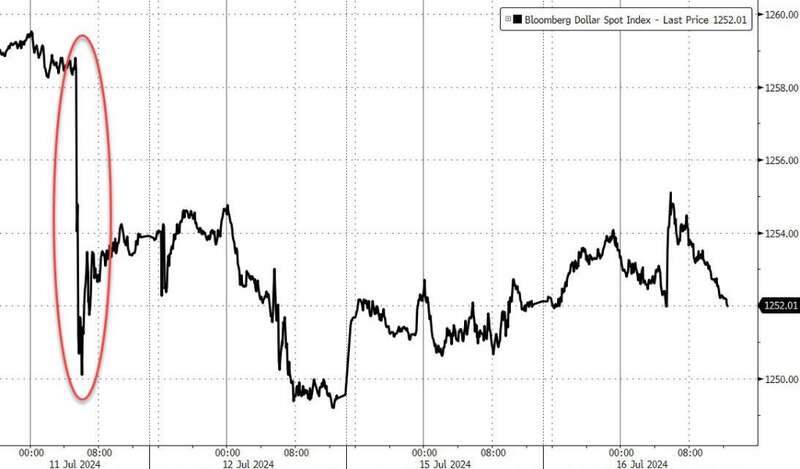

数据令美债收益率和美元短线拉升、现货黄金短线走低约4美元。随后美债收益率重新回落,现货黄金创新高升破2460美元。受美元走强和油需疲软影响,油价一度跌超1.3%。

芝商所美联储观察工具显示,交易员预测美联储9月份降息可能性为100%,9月份降息25个基点至5.00%-5.25%区间的概率为93.3%,降息幅度达到50个基点的可能性为6.7%。

国际方面,交易员自6月21日以来首次充分定价英国央行今年降息两次,每次降息25个基点,2年期英债收益率年内首次跌破4%。

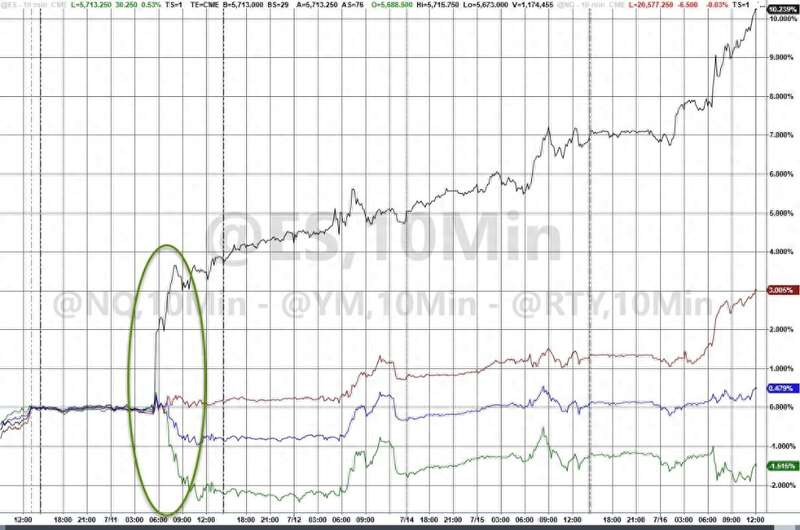

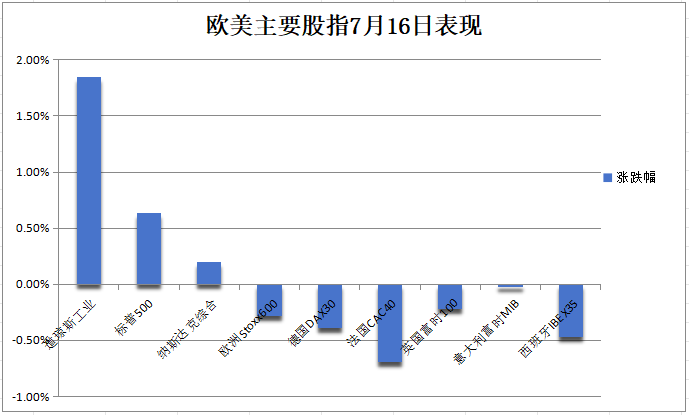

道指、标普创历史新高,小盘股指劲涨3.5%,苹果再新高,中概反弹市场不再局限于科技股,资金轮转持续。7月16日周二,科技股为主的纳指盘初最高涨近0.6%逼近历史最高,午盘转跌近0.5%;标普500大盘刷新盘中新高且收盘创历史新高;蓝筹股汇聚的道指一路冲高,最高涨近2%或777点,上逼41000点,创一年多以来最佳单日表现,刷新盘中新高且收盘创历史新高;罗素2000小盘股也再度领跑主要指数,加速上行并收于日高;纳指100全天下跌后收盘微涨0.06%。

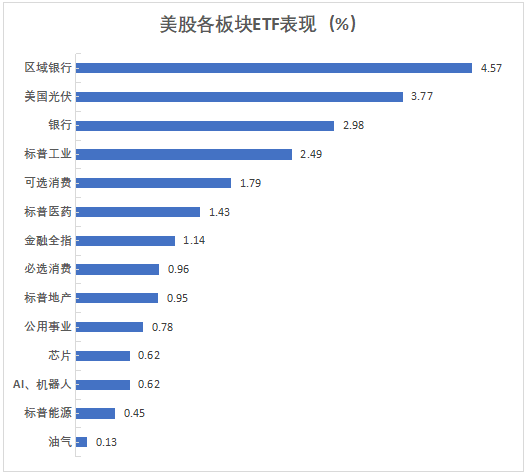

截至收盘,主要美股指全线收涨,道指、标普500创历史新高,道指连涨五日,小盘股涨3.5%在主要指数中涨幅相对最大,涨至2022年1月以来的两年半最高,连涨五日累计涨幅达到(近)12%,地区银行指数涨超4.5%且连涨六日至一年多最高:

标普500指数收涨35.98点,涨幅0.64%,报5667.20点。道指收涨742.76点,涨幅1.85%,报40954.48点。纳指收涨36.77点,涨幅0.20%,报18509.34点。

纳指100指数收涨0.06%;衡量纳指100科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)收跌0.56%;恐慌指数VIX收涨0.53%至13.19。

罗素2000小盘股收涨3.50%,最近四个交易日,罗素2000指数较纳指100指数跑赢11%,创2011年以来最大。罗素2000指数成分股中,加州太平洋生物科学PACB收涨34.26%,Caribou Biosciences涨28.17%,ANGO、EB、PRPL、EGHT、PAYS涨26.64%-20.55%涨幅至少第七大,Funko则收跌7.66%表现倒数第二,ASPI跌8.88%。

费城证交所KBW银行指数收涨3.02%,创2023年2月份以来收盘新高。成分股道富银行涨7.45%领跑,富国银行涨超4%,花旗涨超3%,摩根大通涨1.7%,高盛涨超2%创新高。同时,二季度新增经纪账户数量未达预期的嘉信理财大跌超10%,财富管理净营收略不及预期的摩根士丹利涨近1%,二季度除DVA后交易收入超预期的美国银行涨超5%。

道琼斯KBW地区银行指数收涨4.54%,47只成分股全线收涨,WSFS金融公司涨7.13%领跑,Commerce Bancshares涨2.84%“表现最差”。

自上周“疲软” CPI数据公布以来,罗素2000指数已飙升逾10%,而纳指100指数则出现下滑标普500指数的11个板块中,标普工业板块收涨2.54%,原材料、可选消费、保健、金融、房地产板块涨1.96%-1.03%,能源板块涨0.35%涨幅最小,信息技术/科技板块则收跌0.38%,电信板块跌0.64%。

分析指出,整个市场继续呈现出非常明显的轮动切换,小盘股优于大盘股、低动量股票优于高动量股票、成长股优于周期股、热门空头股优于多头股。高盛称,当前交易量比过去20天的平均水平更高,显示出活跃的交易活动。ETF占据28%的份额,说明投资者大量使用ETF进行交易。高盛的交易台观察到市场略微偏向买入,尤其是在限价单的引领下,买入偏好比卖出高出6%。需求主要集中在金融和医疗保健板块,而科技和非必需消费品板块则有更多的卖盘供应。

“科技七姐妹”过半下跌,多只午盘走弱并收于日低。特斯拉表现最好,美股早盘跌超2.7%后持续回升,尾盘刷新日高时涨近2.4%,最终收涨1.55%;苹果盘初涨近0.8%,午盘刷新日低跌近0.9%,尾盘回升转涨,最终收涨0.18%再创收盘历史新高,市值3.6万亿美元维持第一;亚马逊涨超2%后一路走低,最终收涨0.16%。

而英伟达盘初涨超0.4%后跳水,最终收跌1.62%,市值3.11万亿美元位居美股第三,微软最深跌近1.5%,最终收跌0.98%,“元宇宙”Meta涨近1.6%后重回跌势,收跌1.28%;谷歌A涨超1.1%后转跌,最终收跌1.4%。

芯片股涨跌各异。费城半导体指数早盘跌近1.1%,最终涨0.46%,仍逼近历史最高;行业ETF SOXX涨0.62%。英伟达两倍做多ETF跌3.32%;高通涨0.7%,台积电ADR涨0.4%,博通跌1.19%,AMD跌1.27%,美光科技跌2.58%。

AI概念股走势分化。SoundHound.ai涨3.55%,BigBear.ai涨6.41%,Snowflake涨1.86%;而甲骨文跌0.32%,戴尔跌2.16%,CrowdStrike跌2.2%,超微电脑跌2.31%。

消息面上:

特斯拉:特斯拉又开始大举招兵买马,计划招聘近800名新员工,而三个月前曾实施该公司史上最大规模的裁员。最近几周职位不断出现在特斯拉的招聘页面上,从人工智能专家到更普通的服务岗位。该股在这段时间内的所有交易日都走高,只有一天除外,当时报道称特斯拉决定推迟发布Robotaxi。马斯克周一确认他要求修改设计,相关团队获得了额外的时间。

据晚点LatePost,特斯拉今年不会推出新车型开卖,但可能会有新电池。特斯拉电池部门接下来会全力提升生产良率和效率,扩大产能。

美国银行:在截至6月底的三个月中,作为该行最大收入来源之一的净利息收入降至137亿美元。该行今年早些时候表示,第二季度的净利息收入可能是全年的低谷,第四季度净利息收入(NII)或攀升至约145亿美元。

中概股指多数上涨。中概互联网指数ETF (KWEB)跌幅显著收窄至0.32%;中国科技指数ETF (CQQQ)收涨1.43%; 纳斯达克金龙中国指数(HXC)收涨0.74%。

热门中概股中,造车新势力大涨,小鹏汽车涨6.55%,蔚来汽车涨5.83%,理想汽车涨超1.4%,极氪涨3.32%;京东涨超2%,B站涨超1.5%,百度涨0.62%,阿里巴巴涨0.47%,阿特斯太阳能收涨9.25%,大全新能源涨约8.6%,晶科能源涨7.3%,而携程则跌超0.4%,拼多多跌1.56%,网易跌0.82%,好未来跌约1.5%,亚朵跌约2%,看准网/Boss直聘跌超2.7%,名创优品跌3.89%。

波动较大个股中:

区块链概念股普遍收涨,Stronghold涨超16%,Riot Platforms涨超10%,两倍做多比特币ETF涨超5.6%,两倍做空比特币ETF跌超5%。

伯克希尔哈撒韦B类股收涨1.03%、A类股涨1.13%,均连续多日创收盘历史新高。

欧股两日连跌:

泛欧Stoxx 600指数收跌0.28%,报517.30点。欧元区STOXX 50指数收跌0.71%,报4947.83点。欧元区蓝筹股(欧元区STOXX 50指数的成分股)中,成分股开云集团跌3.1%表现最差。

德国DAX 30指数收跌0.39%;法国CAC 40指数收跌0.69%;意大利富时MIB指数收跌0.02%;英国富时100指数收跌0.22%;荷兰AEX指数收跌0.43%;西班牙IBEX 35指数收跌0.96%。

波动较大个股中,德国奢侈品公司雨果博斯(Hugo Boss)收跌7.57%,之前该公司大幅下调全年利润展望,称英国等关键市场疲软。英国博柏利跌5.3%,近日发布的业绩报告显示,博柏利集团更换CEO并发布盈利预警,重新思考高端奢侈品战略。法国保险公司SCR收跌24.56%。

全球消费低迷的背景下,奢侈品行业阴云密布。据媒体亿万富豪指数,市场放缓,LVMH集团创始人Bernard Arnault丧失全球首富头衔,全球奢侈品前五位老板的财富蒸发240亿美元。

美债收益率全线下跌,10年期美债收益率跌约7个基点,失守4.16%,两年期英债收益率年内首次跌穿4%尾盘时,对货币政策更敏感的两年期美债收益率跌3.18个基点,报4.4256%,盘中交投于4.4698%-4.4046%区间。美国10年期基准国债收益率跌6.99个基点,刷新日低至4.1595%。

欧元区基准的10年期德债收益率尾盘跌4.5个基点,报2.427%,美国6月零售销售数据公布前刷新日低至2.417%。两年期德债收益率跌3.6个基点,报2.763%,曾刷新日低至2.745%。

法国10年期国债收益率跌3.1个基点,意大利10年期国债收益率跌4.8个基点,西班牙10年期国债收益率跌3.9个基点,希腊10年期国债收益率跌3.6个基点。英国10年期国债收益率跌5.2个基点,报4.049%。

由于英国央行将很快开始降息的预期不断升温,英国2年期国债收益率今年以来首次跌穿4%整数位心理关口,两年期英债收益率跌8.0个基点,报3.984%。交易员预计英国央行到2024年底前会降息51个基点,这是6月21日以来他们首次完全消化两次25个基点降息的预期。

德国7月ZEW经济景气指数降至41.8,略高于预期值41,6月份为47.5。因工业未能跟上其他行业的逐步复苏步伐,投资者对德国经济的信心一年来首次恶化。ZEW总裁Achim Wambach在一份声明中说:“经济前景正在恶化,德国5月份出口降幅超过预期,法国政治不确定性,以及欧洲央行未来货币政策缺乏明确性,这些现实因素都导致了这一趋势。”

美元走强和需求疲软打压油价,美油跌超1.4%跌破81美元,创逾三周来最大单日跌幅美元连续两日走强压低油价,油价已三日连跌且跌至逾三周低点。WTI 8月原油期货收跌1.15美元,跌幅超过1.40%,报80.76美元/桶。布伦特9月原油期货收跌1.12美元,跌约1.32%,报83.73美元/桶。

美股盘前,美油和布油一路下行并刷新日低,美油跌至80.22美元/桶,日内跌超2%,布油最深跌超1.8%至83.30美元/桶,后美油和布油探底回升,抹平部分跌幅。

分析称,一方面,特朗普遇刺未遂后,美元走高使油价下滑。另一方面,中国原油进口量回落导致油需下滑,油价承压。

美国8月天然气期货收涨1.39%,报2.1880美元/百万英热单位;欧洲基准的TTF荷兰天然气期货涨4.55%,报32.797欧元/兆瓦时;ICE英国天然气期货尾盘涨2.21%,报80.76便士/千卡。

美元回吐美国零售销售数据带来的短线涨幅,日元重新跌破159衡量兑六种主要货币的一篮子美元指数DXY涨0.04%,报104.234点,日内交投区间为104.197-104.510点,美国零售销售数据发布后,从日低附近拉升至日高。

彭博美元指数跌0.03%,报1251.76点,日内交投区间为1255.12-1251.61点。

非美货币普跌。欧元兑美元V型反转后大致持平,英镑兑美元V型反转后大致持平。

离岸人民币(CNH)兑美元跌145点,报7.2891元,盘中整体交投于7.2730-7.2925元区间。

亚洲货币中,美元兑日元涨0.18%,报158.34日元,美国零售销售数据发布后刷新日高至158.86日元。欧元兑日元涨0.39%,报172.59日元;英镑兑日元涨0.20%,报205.443日元。

对比日本央行经常账户数据和货币经纪商估值后显示,日本上周四和周五可能两日入市干预,以支撑日元汇率,上周五的干预规模可能在2.14万亿日元(135亿美元)左右。日本央行预计,由于政府财政因素,周三其经常账户可能下降2.74万亿日元;Central Tanshi和Ueda Yagi Tanshi等私人货币经纪商预计的平均降幅为6,000亿日元。

主流加密货币普涨。市值最大的龙头比特币涨1.98%至64960.00美元。第二大的以太坊涨0.51%,报3463.00美元。

美国证券交易委员会(SEC)已经告知众多资产管理公司,美国以太坊ETF或将在7月23日(下周二)推出。现货以太币ETF可能会从下周开始交易。

“降息交易”与“特朗普交易”双重加持,现货黄金创历史新高上逼2470美元COMEX 8月黄金期货尾盘涨1.71%至2470.4美元/盎司,COMEX 9月白银期货尾盘涨1.95%至31.54美元/盎司。

美债收益率走低支撑贵金属价格。美股盘前,现货黄金持续走高,接近尾盘刷新日高时,金价最高涨超1.8%并涨至2466.61美元/盎司,刷新历史新高,突破5月20日所创前高2450.07美元/盎司;现货白银美股早盘刷新日低跌超0.6%后加速上行,刷新日高涨近2.4%并升破31.40美元。

分析称,美国数据疲软和美联储鸽派预期支撑金价走高,同时美国前总统特朗普遭暗杀未遂事件增加了政治不确定性,以及全球不断上升的地缘政治风险(如欧债危机,金融危机,中东地缘政治冲突),进一步提振了对贵金属的避险需求,全球各国央行对黄金的需求连续多年飙升。瑞银上个月表示,央行购买黄金的规模达到1960年代末以来的最高水平。

美元走高令伦敦工业基本金属普跌。经济风向标“铜博士”跌幅将近1.45%,报9664美元/吨。伦铝跌超2.27%,报2406美元/吨。伦铅收跌4美元,报2184美元/吨。伦锌跌约2.37%,报2885美元/吨。伦镍收跌107美元,报16594美元/吨。伦锡收跌75美元,报33171美元/吨。