目前还看不到终点。

“实业家的准则只有一条:造尽可能好的商品,卖尽可能低的价格,付尽可能高的工资。”1927 年,年景好的时候,亨利·福特建垂直供应链、推行 40 小时工作制,他说的这番话至今也没什么问题。

当经济环境突变,消费意愿改变,一切准则都可能改变。福特公司在 1929-1931 年裁掉大半员工、市场份额大跌。而通用汽车灵活响应,给高端车打三折抓住了最后的一波需求、把低端车雪弗兰的制造成本又挤掉 1/3,迎接最极端的竞争。待经济回暖时,绝大部份美国汽车品牌已经消失,三巨头格局形成,通用汽车成为稳定的第一。

汽车是一门极致追求规模和效率的生意。每个大市场都在消费蓬勃时催生大量品牌,又在环境变化后开始残酷价格战,淘汰效率不足的经营者。任何今天为人所知的燃油车全球品牌都是穿越周期变换的幸存者。

从去年 1 月,特斯拉在中国率先降价算起,这一轮价格战已经延续 18 个月。所有企业陆续卷入其中,从电动车到燃油车,从自主品牌到豪华品牌,汽车价格战在全行业爆发。2023 年结束的时候,一款车折价 1/3 已经不能算作新闻。今年开始,经历过此前几轮价格战的人也开始感慨价格战的烈度之高。

今年以来,汽车价格战继续加剧。7 月 5 日,一汽丰田在其官方微信公众号上发文称,“今年 1-6 月,车市最具影响力、持续时间最长、波及范围最广的一个关键词,依然还是价格战。” 面对降价幅度,入行 30 多年的乘联会秘书长崔东树称,“在历史来看,这也是惊人水平。”

价格战刺激着消费,保住了汽车市场整体销量不下滑。代价是整个行业的利润缩减,压力传导至上下游。去年超过四成汽车经销商亏损,超过 1620 家汽车 4S 店关停退网。国内最大汽车零部件公司之一的华域汽车在年报里提醒投资者,零部件供应链的成本和韧性受到更大挑战,今年一季度华域汽车收入微增 0.56%、营业利润减少 18.19%。

已经有品牌打算退出价格战。行业人士孙少军说由于门店亏损严重,宝马本月将开始降量保价。永达汽车也在去年年报里提到了其代理经销的保时捷、宝马主动调减销售计划。

新能源销量首次逼近一半,但超七成车还是需要烧油

2020 年,工信部曾制定 “到 2035 年新能源汽车渗透率超过 50%” 的目标。现在看,这个目标过于保守,有望在今年达成。

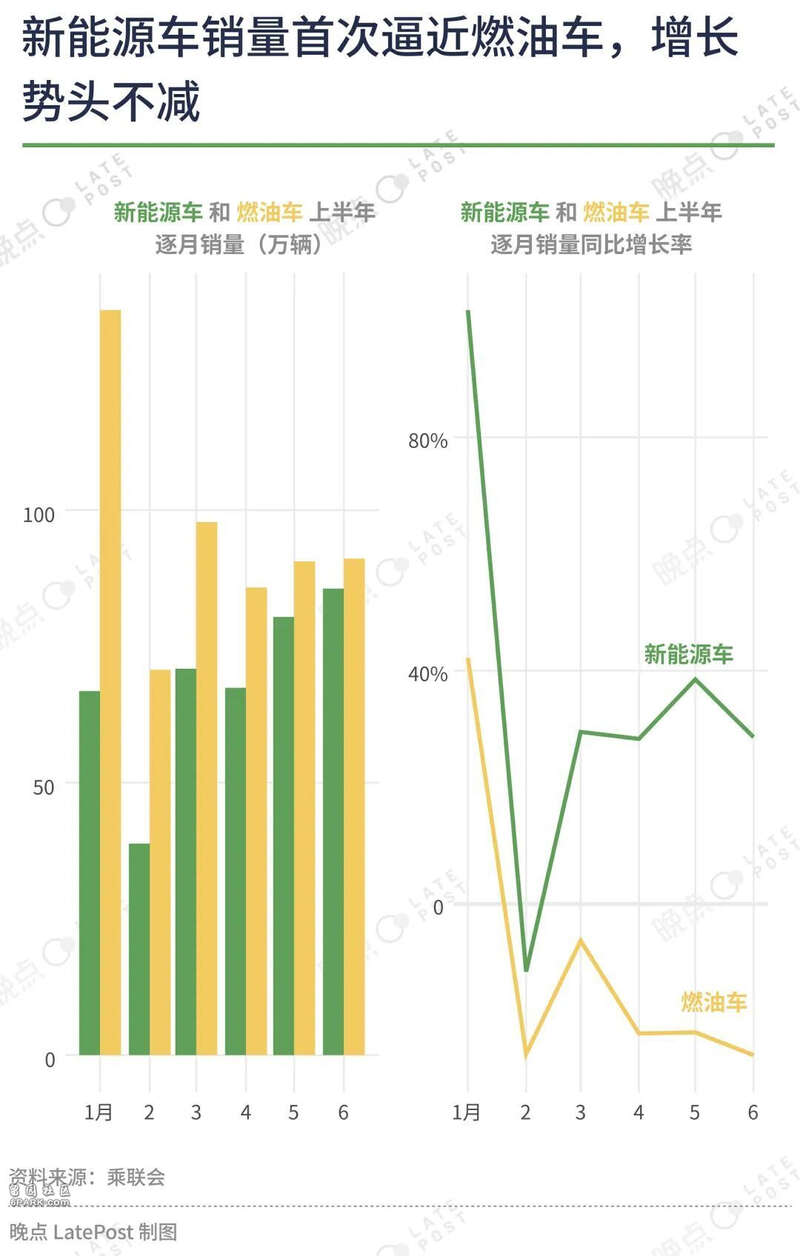

根据乘联会,中国整体汽车市场上半年保持了 3.3% 的增长。但增长主要来自新能源车,燃油车上半年的累计销量同比下降 11.2%。

此消彼长之下,新能源车的月销量已经接近追平燃油车。今年 6 月,中国市场每卖出 100 辆乘用车,就有 48.4 辆是新能源车。

不过新能源车里,有相当一部分是插电混合动力,并且这类车的增速(78.6%)高于纯电车型(19.5%)。于是,在今年 6 月售出的新车中,仍有约 75% 需要烧油。

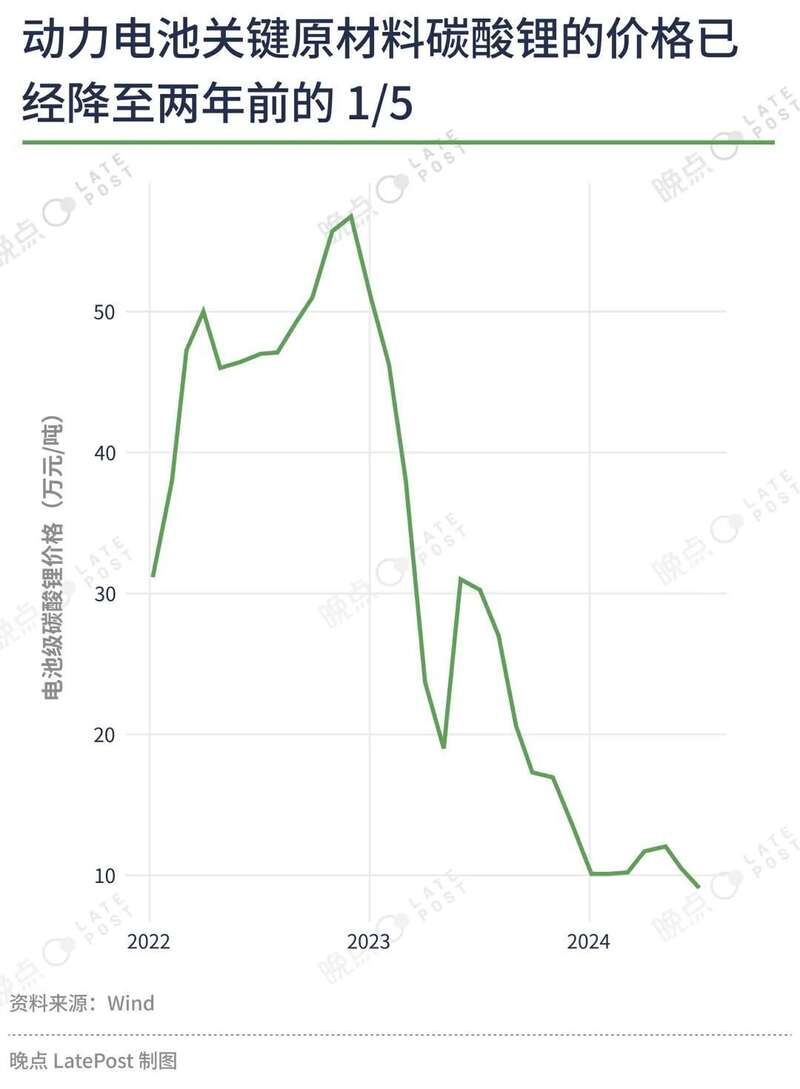

目前,比亚迪已经凭借垂直整合策略和销量规模优势,把电动车的价格与同级别燃油车拉齐,纯电车型已经不再有动辄 3 万-5 万元的溢价。但加油还是比充电更快更方便、二手车贬值也少一些,大多数人还是希望自己的车能烧点油。

“冠军版” 之后推出 “荣耀版”,最会降价的是比亚迪

2023 年的价格战,是特斯拉在年初率先降价、而后比亚迪跟进引爆的。这一幕已经在 2024 年重演。

今年 1 月,特斯拉再次宣布降价,焕新版 Model 3 最高降 1.55 万元,Model Y 最高降 0.75 万元。4 月 21 日,也就是在上调 Model Y 全系车型售价 5000 元仅三周之后,特斯拉中国全系车型降价 1.4 万元。至此,Model Y 的起售价首次降至 25 万元以内。

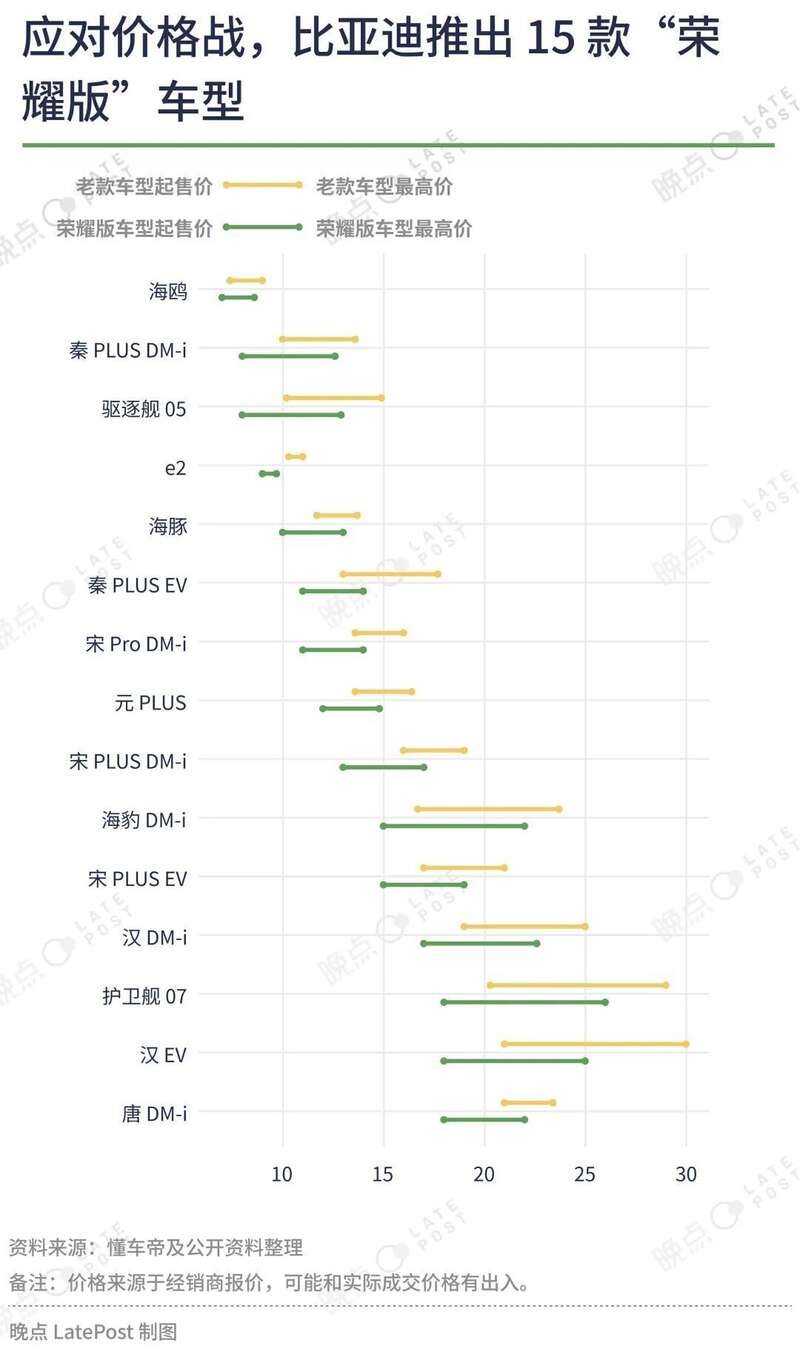

相较于特斯拉,车型布局全面的比亚迪更懂得如何降价,不仅更主动,也更有章法。

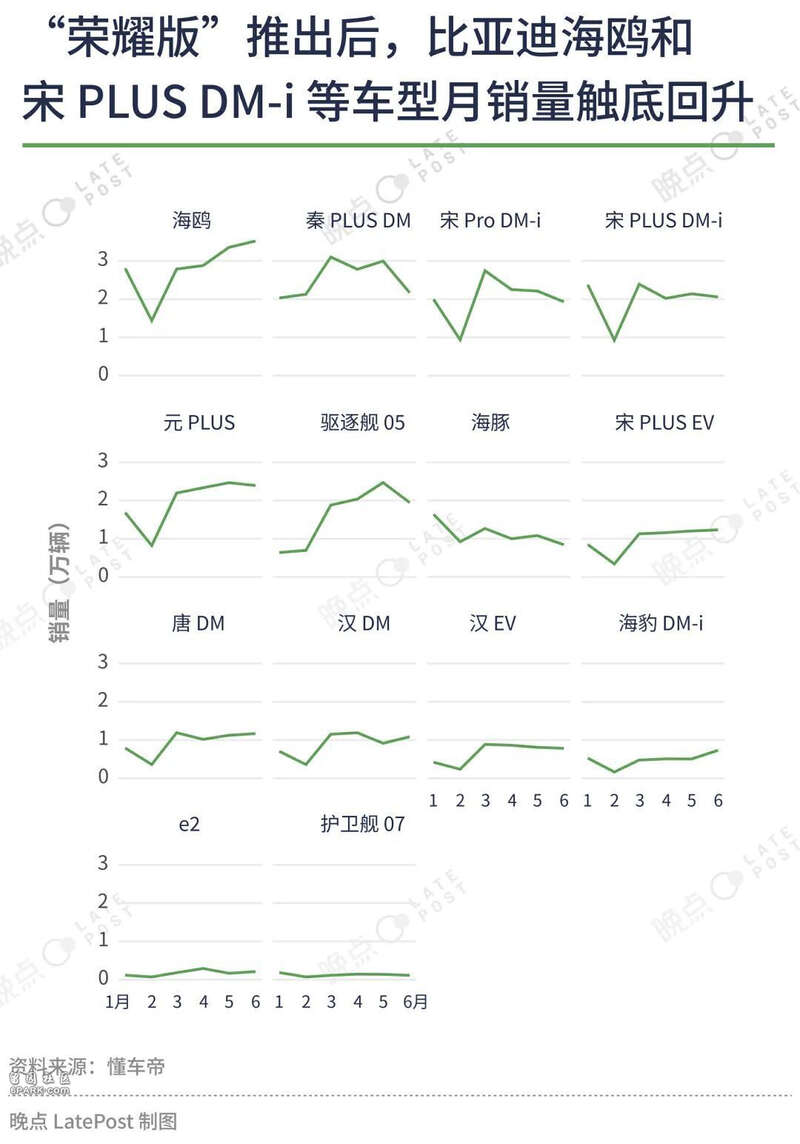

春节假期结束之后,比亚迪在 30 天内连推 15 款 “荣耀版” 车型。在不改变原车型电池、底盘等大件的情况下,“荣耀版” 车型增加了无线充电、座椅按摩、隐私玻璃等消费者上车即可感知的舒适性配置,同时将价格再降低 2 万-3 万元。

在这之前,由于春节折扣,轩逸、朗逸等入门级燃油车变得极具性价比,比亚迪入门级新能源轿车秦 PLUS 的 1 月销量同比下降约 3%。2024 年,吉利、长安、奇瑞三家车企共有近 30 款新车对标比亚迪的产品布局,在以宋 PLUS、唐为代表的 10 万- 25 万元 SUV 类别中,将有 13 款新车上市。

对于燃油车厂商和新能源厂商的夹击,比亚迪早有准备。据我们了解,在 2023 年的价格战尚未结束、“冠军版” 车型还在陆续上市时,比亚迪就已开始启动 “荣耀版”,筹备下一轮全面降价。

比亚迪密集降价的作用立竿见影。2024 年前两个月,比亚迪在中国市场分别销售 20.7 万辆、11.9 万辆新车,连续两个月录得超过 30% 的环比下滑,先后被老对手吉利、长安夺走自主品牌月度销量冠军。而 “荣耀版” 车型的推出,帮助比亚迪快速提升订单量和交付量,并将其新能源市场份额从 1-2 月的不足 31% 提高到 3-4 月的 36% 以上。

比亚迪 “荣耀版” 为汽车行业设立了新的升级标准,光降价或者单增加配置不够,品牌得 “增配同时降价”。

理想 2024 款 L 系列改款车型在 3 月初上市,产品配置增加但价格基本保持不变,订单表现低于理想内部预期。直到 4 月 22 日,理想宣布新款车全系降价 1.8 万至 2 万元,这些车型的订单量才开始好转。

燃油车被逼到 8 万元档,价格是所剩无几的优势

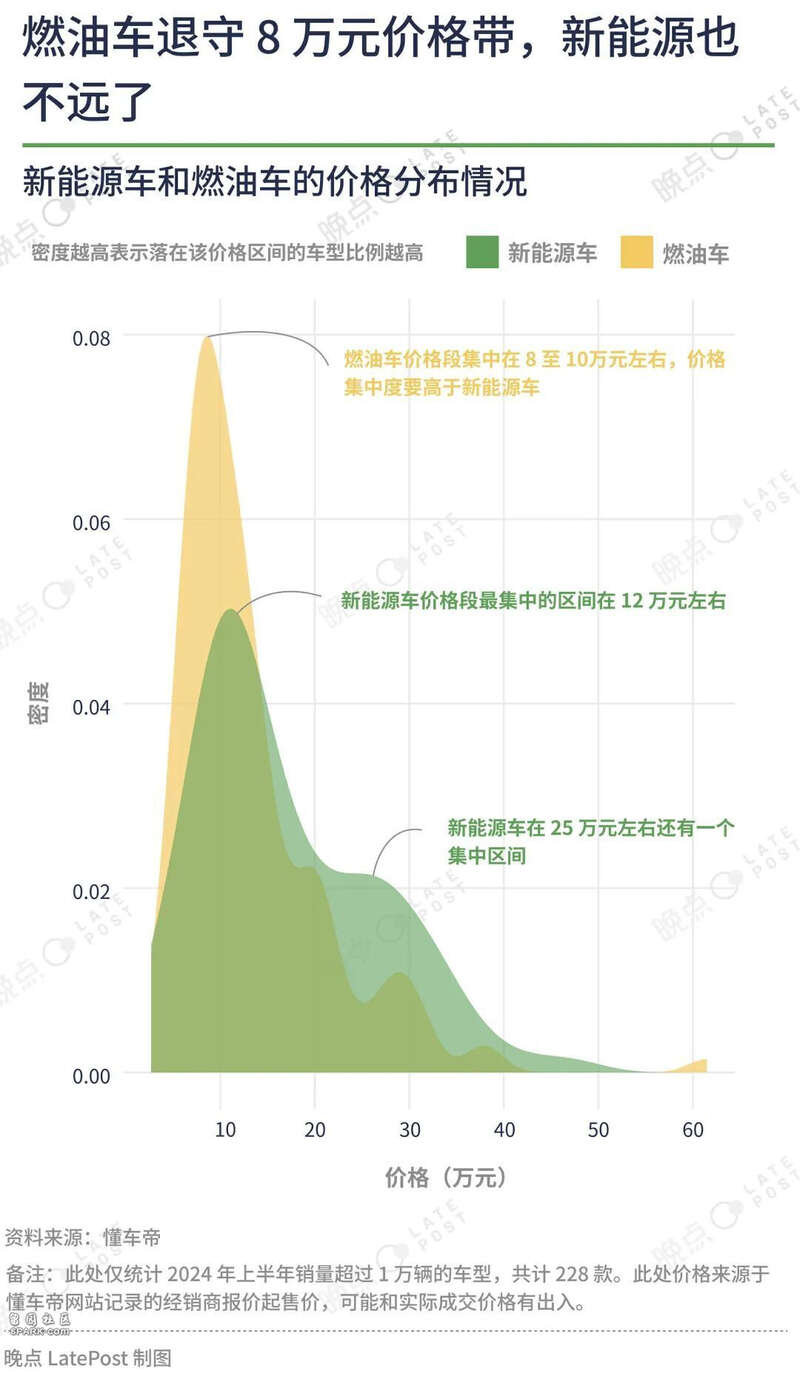

从全市场的情况来看,燃油车的价格集中度比新能源车更高。燃油车分布最集中的价格区间是 8 万-12 万元,而新能源车分布最集中的价格区间是 10 万-14 万元。

所以,当比亚迪通过投放秦 PLUS DM-i、驱逐舰 05、海豚等多款售价在 10 万元左右的 “荣耀版” 车型,并打出 “电比油低” 的口号时,轩逸、朗逸、速腾、帕萨特等合资品牌主销燃油车型都受到了巨大冲击。

为了应对冲击,上汽大众、一汽-大众、广汽本田、广汽丰田等合资厂商的多款主销车型进一步降价。即便如此,这些厂商的销量仍然在断崖式下跌。今年上半年,广汽本田销量同比下滑 28.3%,广汽丰田销量同比下滑 25.8%,上汽通用销量更是同比减半。

5 月 28 日,比亚迪在西安发布了搭载第五代 DM 技术的两款新车——秦 L DM-i、海豹 06 DM-i。搭配 65L 油箱,这两款插电混动车型的满油满电综合续航达 2100km,起售价为 9.98 万元,将对 10 万元级燃油车市场造成冲击。

“BBA” 里,只有奔驰高端燃油车挺住不降价

超脱于宏观经济波动、在降价潮里保持价格稳定被认为是奢侈品牌的品牌力体现。

过去,奔驰、宝马、奥迪等德系豪华品牌只会在车型改款或换代时,通过经销商渠道释放小幅折扣,其余时间里,售价会保持稳定。

就这样,豪华车的品牌力在中国市场维持了几十年。直到三电系统、智能驾驶、智能座舱等新技术开始在汽车上普及,昔日的业界标杆变成国产新能源厂商的 “靶子”。在接连不断的产品和价格冲击之下,为了保持市场份额,BBA 的经销商不断加大折扣力度。

杰兰路数据显示,相较于指导价,奔驰 A 级、宝马 X1 等豪华品牌 20 万元价位车型目前的折扣率已经高于 35%,宝马 3 系、奥迪 A4L、奔驰 C 级等主流中型轿车的折扣率也已经超过 25%。

从折扣率来看,奔驰才是更豪华的品牌——价格战之下,奔驰 S 级、奔驰 GLS 等高端车型当前的折扣率只有 10% 上下,比宝马、奥迪的同级别车型低了近一半。

由于车型换代等因素,奔驰上半年在中国市场的销量同比下滑 6.5%,至 35.2 万辆。不过奔驰 C 级轿车和奔驰 GLC SUV 的销量分别同比增长 32% 和 49%,迈巴赫 S 级轿车也继续位居百万元级豪华车销量第一。

虽然很多高端燃油车还保持了销量增长,但这些豪华品牌的电动车普遍是降价也卖不掉。比较典型的例子是奔驰 EQE,这款电动车在去年 5 月上市时的厂商指导价为 48.6 万-63.1 万元,但市场反馈冷淡,后来即便以原价的六折销售,也没有多少消费者愿意买单。

豪华品牌之所以能保住市场份额,一个重要原因是经销商在替车企承担压力。中国汽车流通协会会长沈进军称,经销商一致反映,2023 年是进入本世纪以来最困难的一年。今年以来,又出现了一个新的变化——豪华车经销商出现大面积亏损。

据媒体报道,在今年初的保时捷中国经销商大会上,新丰泰、百得利和美东 3 家保时捷中国经销商对 2024 年的销售任务产生异议,要求保时捷中国针对销售新车造成的亏损予以补偿。5 月,由于库存压力过大,部分保时捷经销商联合发起抗议。他们不仅停止提车,还要求保时捷总部给予补贴、更换保时捷中国区高管。

为平息此次事件,保时捷总部派遣调查团到中国了解情况,称将与各个经销商逐一沟通,帮助他们优化库存和现金流,并计划调整 2024 年保时捷在中国区的销量目标。

价格战没能影响 Model Y,但瞄准特斯拉的新势力相互厮杀

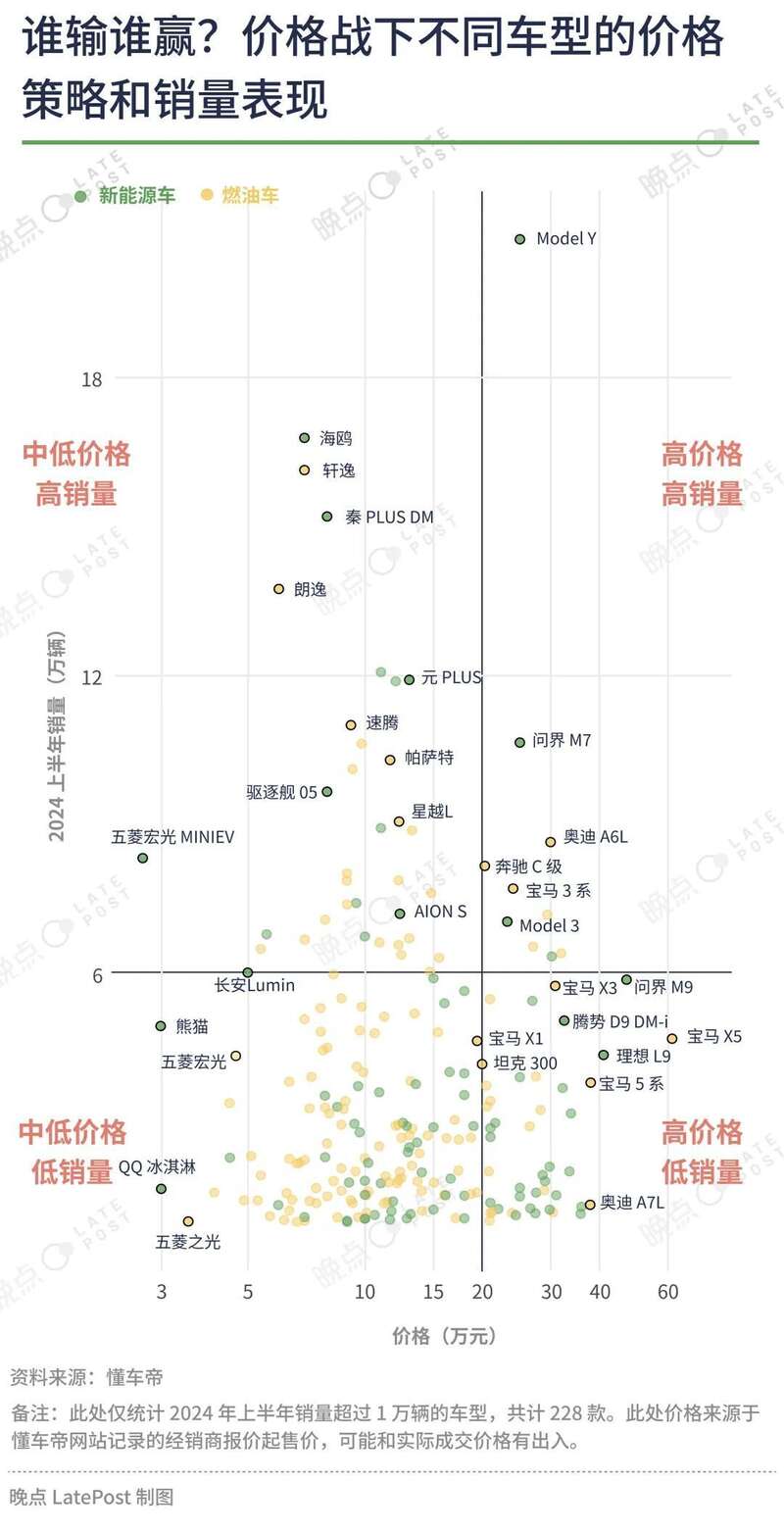

我们以 “售价 20 万元”、“单车月销 1 万辆” 作为分界线,将中国汽车市场划分为 4 个象限:高价格高销量、中低价格高销量、高价格低销量、中低价格低销量。

在 “中低价格高销量” 这个象限里,自主品牌的新能源车型占据多数,比亚迪是最大赢家。比亚迪海鸥、秦 PLUS DM-i、宋 Pro DM-i 等车型的月均销量超过 2 万辆,与销量居前的轩逸、朗逸等燃油车不相上下。

在 “高价格高销量” 这个最具商业价值的象限里,除了宝马 3 系、奔驰 C 级、奥迪 A4L 等豪华品牌的主销车型外,其余几款车型是新势力品牌的电动车:特斯拉 Model 3、特斯拉 Model Y、理想 L7、问界 M7。

这意味着,虽然现在距离 Model 3 发布已有 8 年、距离 Model Y 发布也已有 5 年,但这两款车在中国市场依然具备不俗的号召力。

从 2023 年 1 月到 2024 年 6 月,特斯拉 Model Y 中国月均销量 3.7 万辆,18 个月中有 10 个月位居单车型月度销量冠军。同期,特斯拉 Model 3 的月均销量也接近 1.2 万辆。

在全球市场,2023 年,Model Y 卖出超过 110 万辆,超越丰田更便宜的卡罗拉和 RAV4,成为全球最畅销的单一车型。

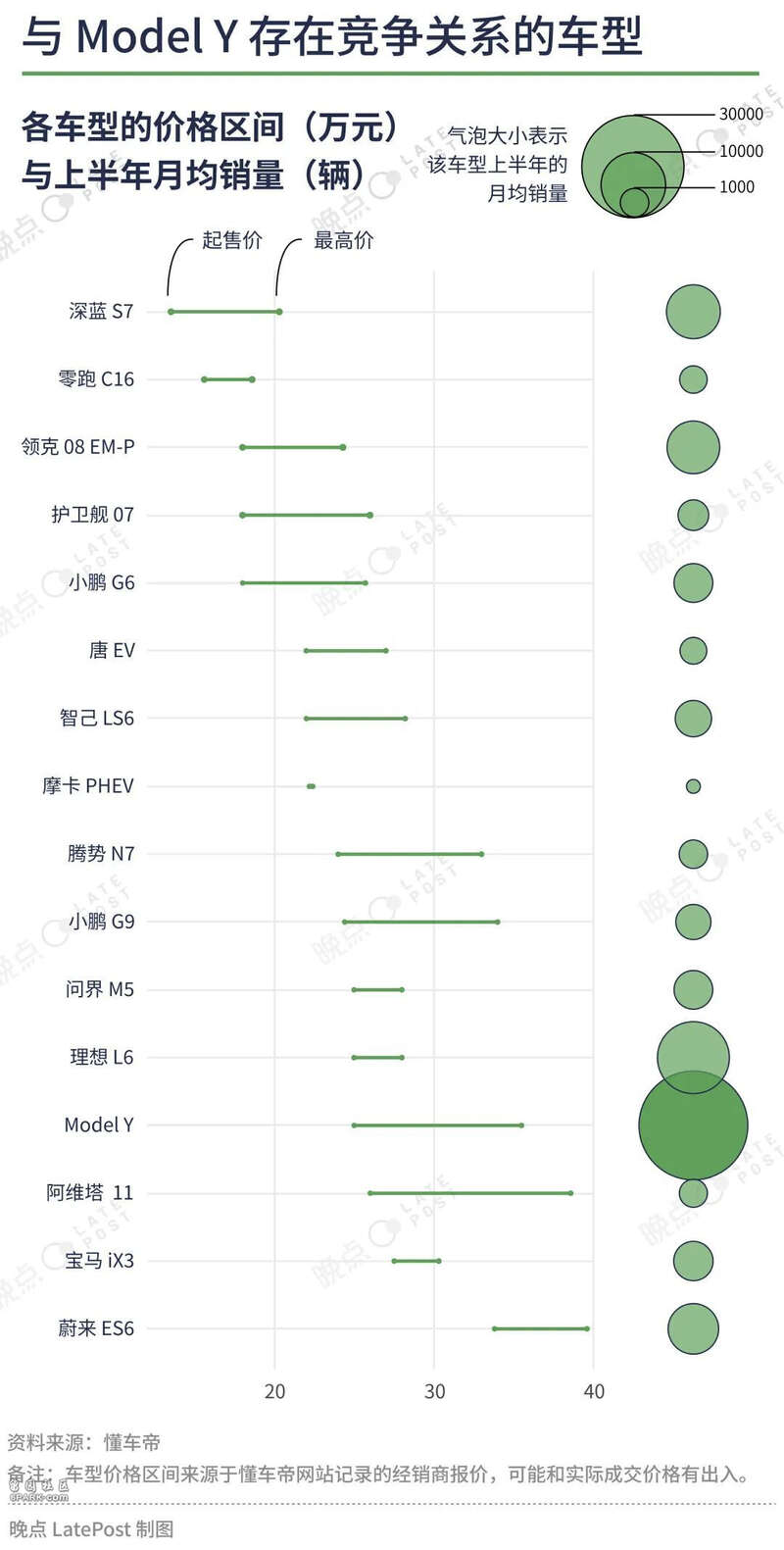

当特斯拉成为销量标杆,其他厂商在发布同级别新车型时,需要给消费者提供一个 “不买” 特斯拉的理由。在产品性能没有实质性差异的情况下,他们往往会在定价上做文章。

对标特斯拉最成功的车型当属小米 SU7,这款车的起售价为 21.59 万元。小米创始人雷军在解释 SU7 定价逻辑时表示,“原计划定价 22.9 万起售,后来讨论决定就比特斯拉 Model 3 便宜 3 万”。

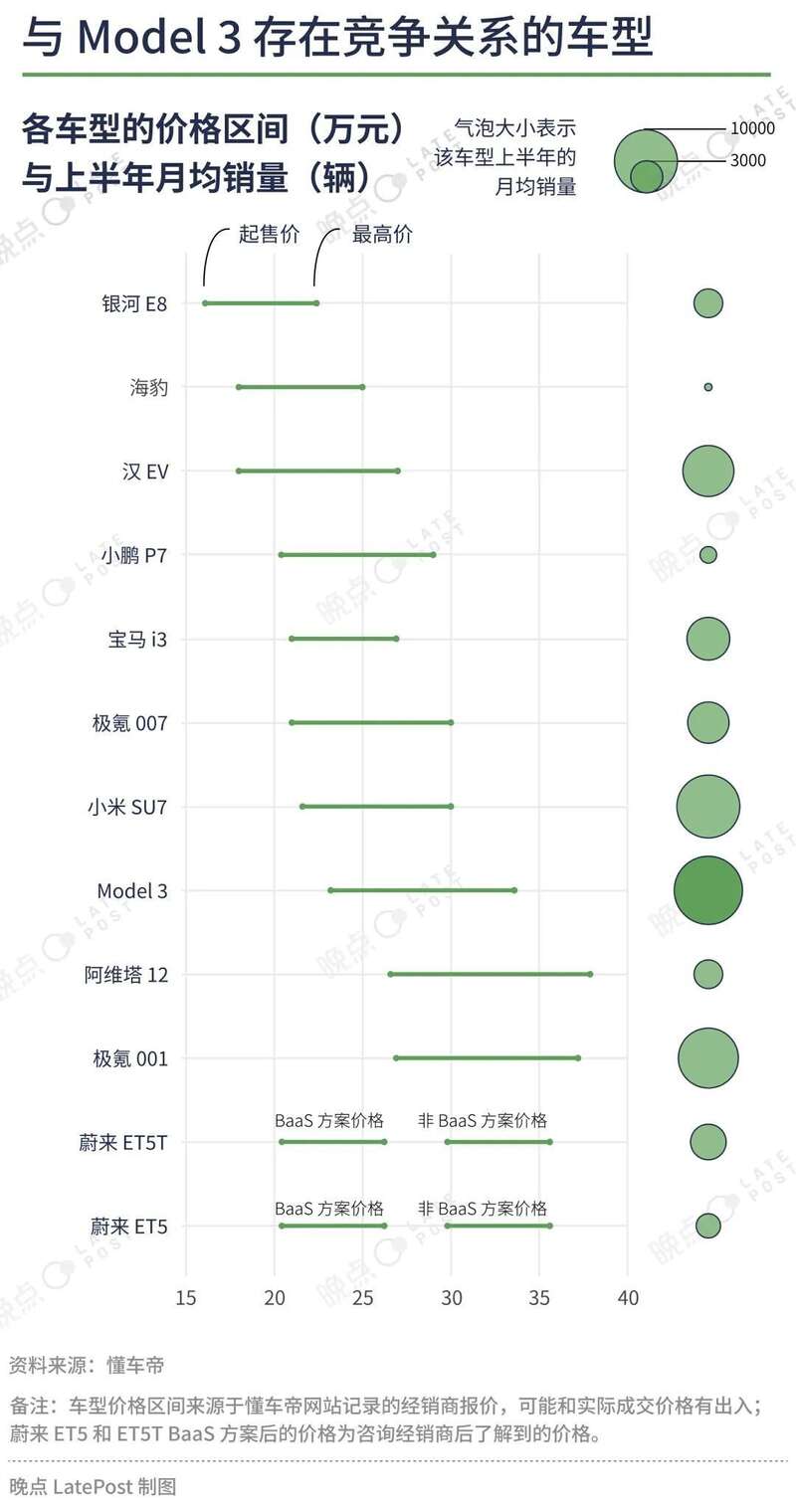

除了小米 SU7,与特斯拉 Model 3 存在强竞争关系的同级别车型还包括小鹏 P7、蔚来 ET5、银河 E8、比亚迪汉 EV 等。

在小米 SU7 上市前四天,小鹏将 P7i 车型的顶配版本售价下调 4 万元,从 28.99 万元降至 24.99 万元。5 月,蔚来 ET5 推出换电券、增换购选装基金、BaaS 方案购车付 4 赠 1、下定 NOP+ 赠送礼等权益及优惠,展车优惠 0.6 万-4 万元。比亚迪汉 EV 目前的市场成交价也比厂商指导价低了 2 万元左右。

雷军和李斌之间也在打价格战。在小米 SU7 上市当晚,蔚来创始人李斌称,“小米 SU7 太猛了,搞的我们乐道后面都不好定价了。” 乐道 L60 采用了和小米 SU7 类似的定价策略。这款车的预售价为 21.99 万元起。乐道总裁艾铁成称,之所以定这个价格,是因为乐道 L60 要 “比特斯拉 Model Y 便宜 3 万元”。

小米 SU7 上市 24 小时,大定 8.9 万台,但部分消费者可能得等待近 8 个月才能提车,有些消费者未必愿意等待这么久。对此,蔚来在线下门店推出了专属补贴政策——如果是已下定小米 SU7 的消费者,下单蔚来任意车型可享 5000 元补贴,而且无论排产与否,定金随时可退。

与特斯拉 Model Y 具有强竞争关系的车型,包括小鹏 G6、腾势 N7、问界 M5、智己 LS6 等。今年上半年,这些车型都给出了不同程度的价格折扣。

其中,小鹏 G6 降价 2 万元,起售价为 17.99 万元;新款腾势 N7 的起售价比老款车型直降 6.2 万元,为 23.98 万元;新款问界 M5 智驾版车型的起售价较老款下调 3 万元,至 24.98 万元;智己 LS6 在今年 5 月新车上市伊始,就将起售价压低至 21.99 万元,定价的激进程度超出市场预期。

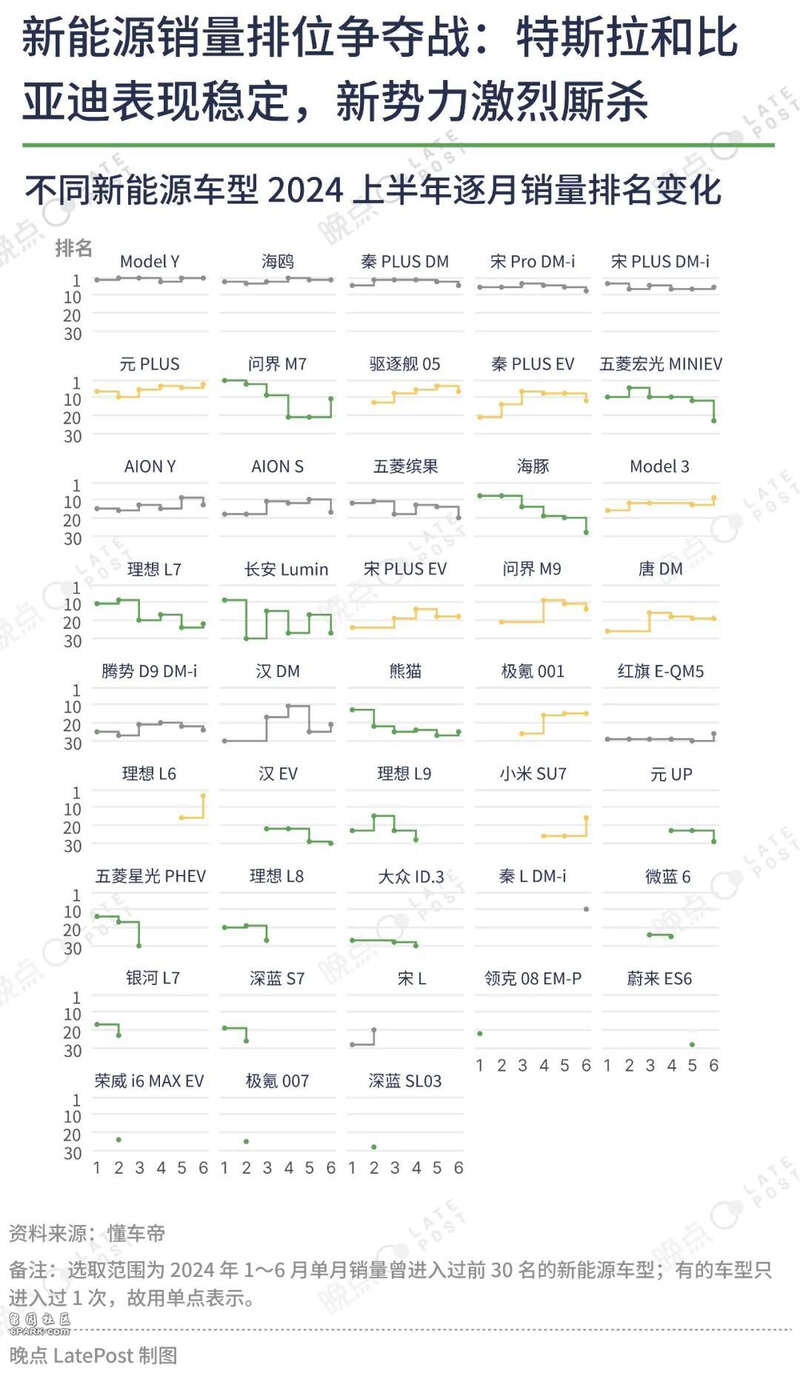

在有如此多竞品车型围攻的情况下,特斯拉 1-6 月在中国市场的累计销售 28 万辆,仅同比下滑 4.5%。

6 月,特斯拉 Model Y 销售 4.1 万辆,连续两个月位居中国市场单车型月度销量冠军;特斯拉 Model 3 销售 1.8 万辆,位居中国市场单车型月度销量第 11 名,创 2023 年 7 月以来排名新高。

在中国市场,特斯拉仍然胜在品牌。汽车产业咨询机构杰兰路的一份调研报告显示,虽然购买比亚迪的人比购买特斯拉的人更多,但更多新能源车主认同特斯拉品牌,这些人占总调研对象的 43.7%。一位汽车行业人士认为,其他车企需要说服消费者购买产品,“但 Model Y 不需要理由,因为它是特斯拉。”

在十几年前,购买 Model S 的早期车主是 “尝鲜者”,他们愿意为一款不完美但新颖的产品付费,并且享受特斯拉品牌带来的身份认同感。现如今,随着新能源渗透率提高到近 50%,特斯拉开始成为保守用户群体 “避免犯错” 的购车选择。一位汽车业内人士说,现在特斯拉的用户已经非常趋同于普通新能源汽车的用户画像。

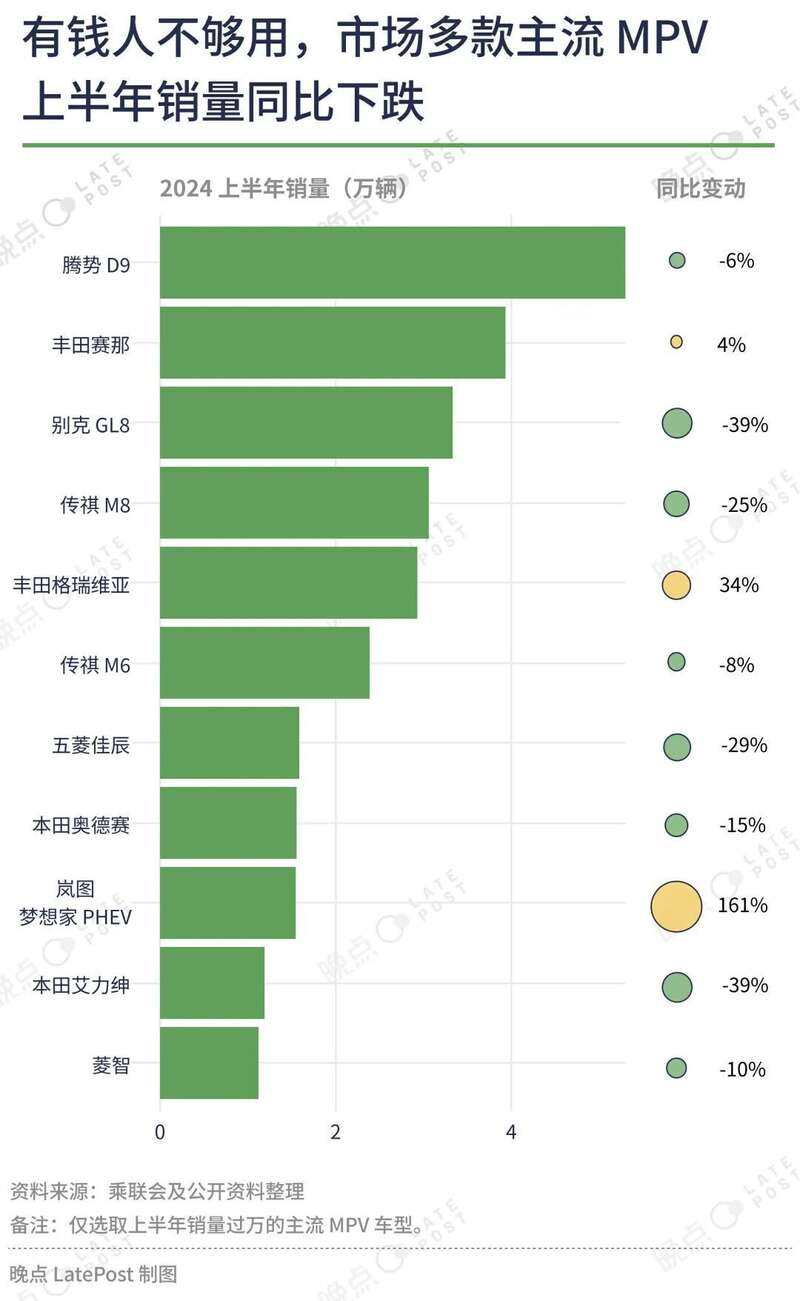

有钱人不够用,多款 MPV 上半年销量同比大幅下跌

MPV 是一个小众汽车市场,原本并不被大多数车企关注,但自从腾势 D9 在 2022 年 5 月上市并快速实现月销过万,国产新势力品牌对这个市场愈发重视。

两年来,极氪 009、岚图梦想家、小鹏 X9、理想 MEGA、魏牌高山、吉利翼真 L380 等售价在 30 万元以上的中高端新能源 MPV 扎堆上市,抢夺这个细分市场。如果将燃油 MPV 也计算在内,整个 MPV 市场近两年的新增车型超过 20 款。

中国消费者的购买力并不能支持如此多的中高端 MPV 销量集体冲高。由于经济环境的影响,MPV 市场整体还在萎缩。乘联会数据显示,1-6 月,MPV 在中国市场累计零售 48 万辆,同比减少 8.2%。

今年初,当小鹏 X9、理想 MEGA 陆续上市时,有市场观察人士认为,这两款车可能会让腾势 D9 的市场份额下降,但这最终成为一个误判。

懂车帝数据显示,1-6 月,腾势 D9 累计销售 5.3 万辆,虽然同比减少 5.7%,但仍旧位居中国市场 MPV 品类单车型销量第一,比第二名丰田赛那高出 34.7%。

燃油 MPV 的市场空间正在变小,传祺 M8、别克 GL8、别克世纪、五菱佳辰、红旗 HQ9 等燃油 MPV 的半年度销量均同比大幅下滑。

纯电 MPV 仍未建立起足够的竞争优势。1-6 月,插电混动版本占据腾势 D9 同期总销量的 95% 以上。在新上市的纯电 MPV 中,小鹏 X9 上半年累计销售 1.3 万辆,月均 2190 辆。理想 MEGA 自 3 月上市以来累计销售 5600 辆,月均 1390 辆。极氪 009 上半年累计销售 2907 辆,同比下滑 68.4%。

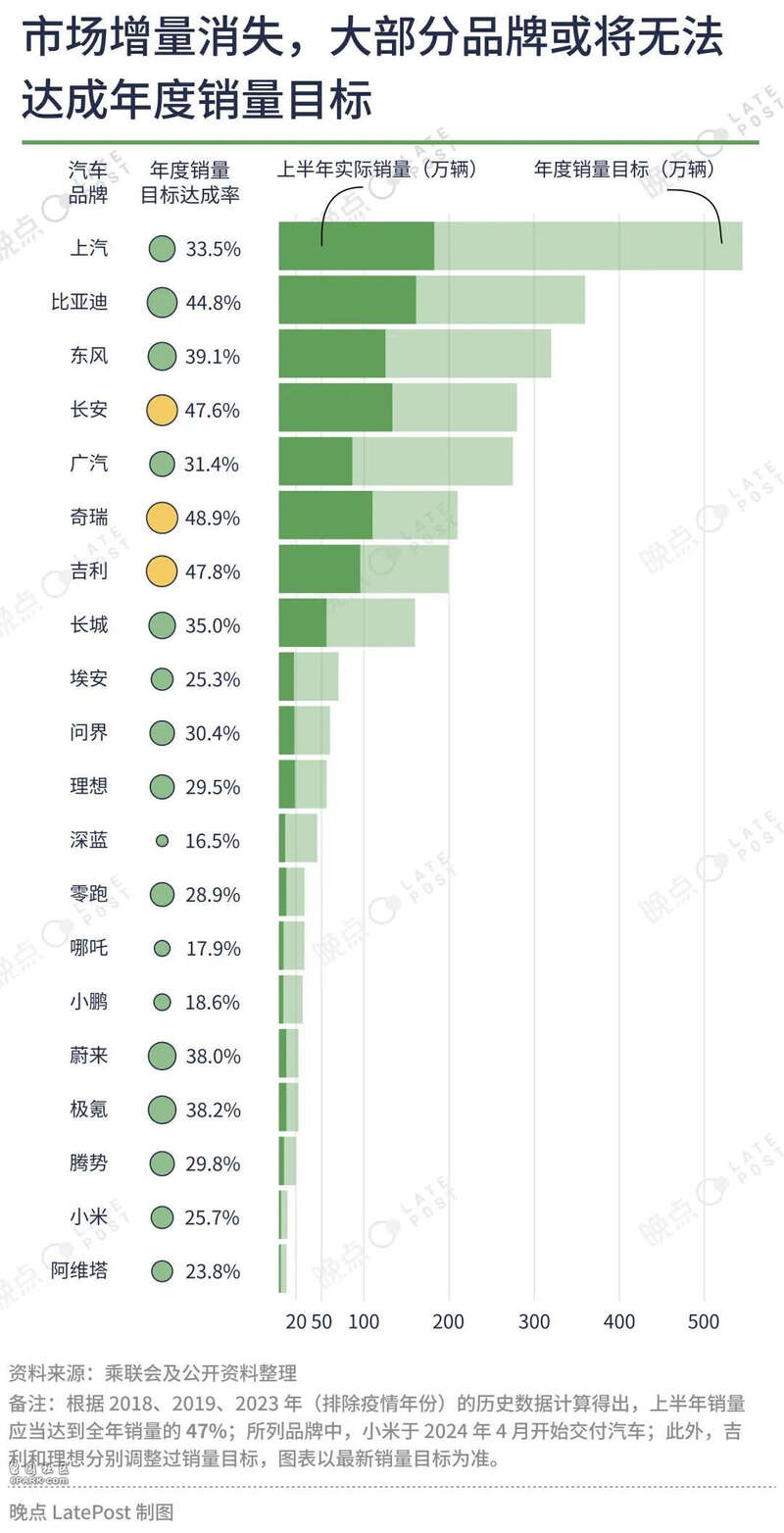

大多数品牌将难以达成年度销量目标

在不受疫情干扰的 2018、2019、2023 年,中国市场每年平均 47% 的汽车销量发生在上半年。也就是说如果一个品牌上半年销量不到计划目标的 47%,全年达成目标就会相对困难。

到上半年结束的时候,中国主要汽车品牌只有长安、奇瑞、吉利这三家车企的销售数字年度销量目标达成率达到 47% 以上。新品牌小米汽车 4 月才开始交车,虽然目前只完成目标的 1/4,但按照产能爬坡的进度,10 万辆的年度目标大概率可以达成。

在新势力厂商中,蔚来、极氪、理想、问界的完成情况相对较好,而深蓝、哪吒、小鹏的年度目标达成率低于 20%,他们下半年的压力将有增无减。

理想的完成情况比较好,是因为理想在 3 月下旬将年度销量目标从 80 万辆下调至 56 万至 64 万辆。吉利则是在 7 月初将年度销量目标由年初的 190 万辆提高到 200 万辆。

今年上半年,问界成为销量增长情况最好的汽车品牌,同比增幅达 685%;极氪、阿维塔、零跑的销量也基本实现了同比翻倍;上汽、哪吒、埃安等品牌的表现不佳,销量同比增幅为负。

每一轮价格战都在淘汰一批品牌

汽车是一个典型的周期性产业,汽车价格战同样总是周而复始。只是有些周期三五年,有些可能会长数倍。

回顾过去二十年,中国汽车业一直在降价,价格战也有好几轮。只不过每一次价格战的催化原因、降价力度和持续时间有所不同。正如沈进军所言,“在惨烈的价格战背后,实际上是供给和需求出现了严重的失衡。”

一般来说,经销渠道扩张、品牌引入更多车型、电动车市场崛起等因素都可以增加汽车产品供给,而宏观经济走弱、新能源补贴退坡、人口结构向老龄化过渡,以及新冠疫情等因素,则会抑制汽车消费需求。

2015 年以来,上述影响供需的多重因素交织,中国汽车市场价格战的间隔不断缩短、降价更加频繁、力度也不断加大。2015 年初,中国乘用车市场的平均优惠幅度不足 1.2 万元,经过此后四轮价格战,现在已经提升至接近 2.8 万元,几乎是历史最高水平。

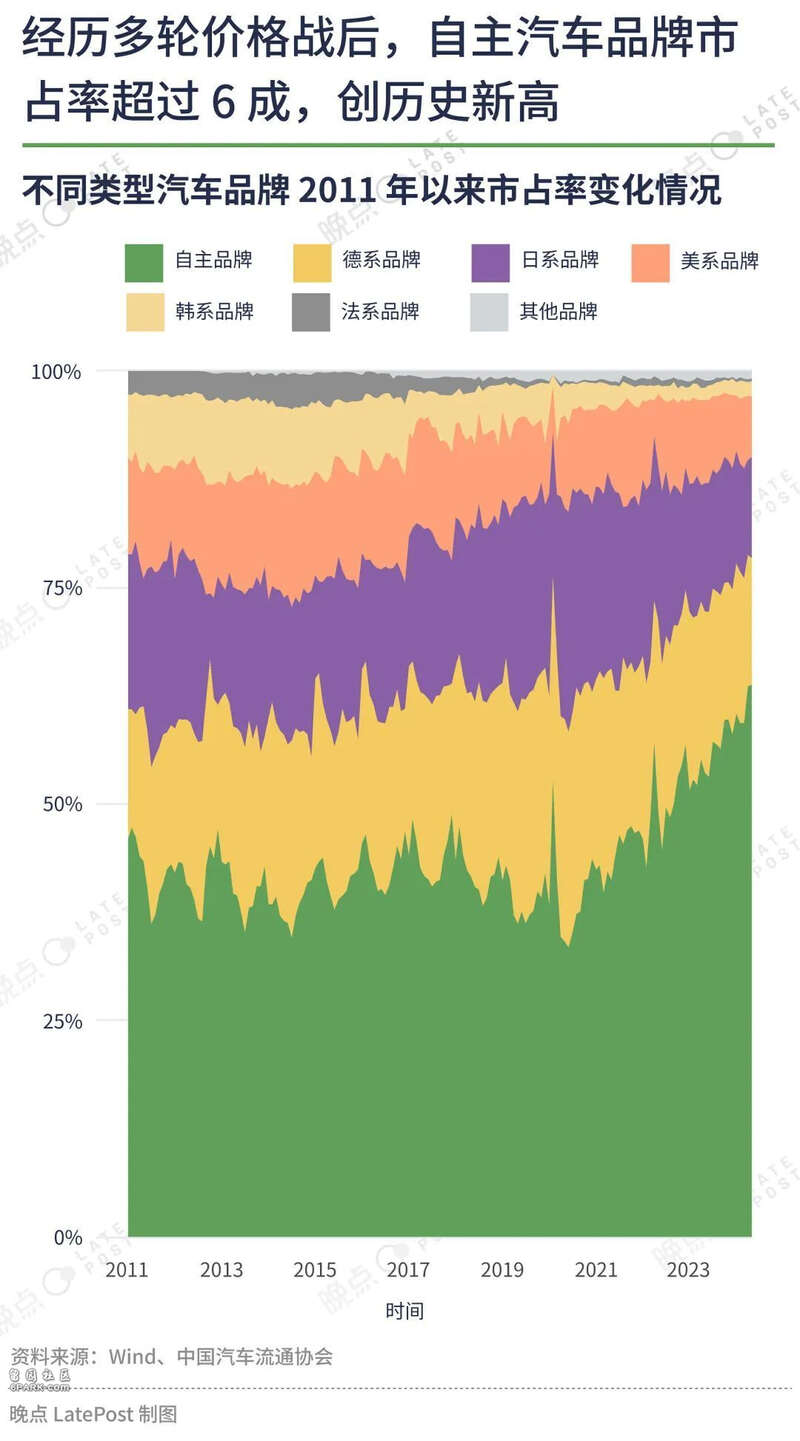

价格战不仅会左右消费者的短期购车选择,还会影响车市的总量和结构,从而造成更长期的影响。在每一次价格战之后,总会有一些玩家被边缘化甚至淘汰出局——车企如此,车系亦然。

十年前,德、日、韩、法、美系车企都在中国市场占据着相当的市场份额,而中国自主品牌的合计市占率则不超过 40%。

现如今,中国自主品牌的市场份额已经攀升至 60% 以上,且向上势头不减。韩系和法系品牌的市占率均已降至 3% 以下,存在感变得很弱。日系、德系和美系车企虽然销量仍然可观,但也早已过了巅峰时期,他们眼下正是新能源自主品牌重点围猎的对象。

在比亚迪 2023 年财报业绩会上,王传福表示,未来 3-5 年,合资品牌的市场份额将从 40% 降到 10%,这中间的 30% 是自主品牌未来增长的空间。

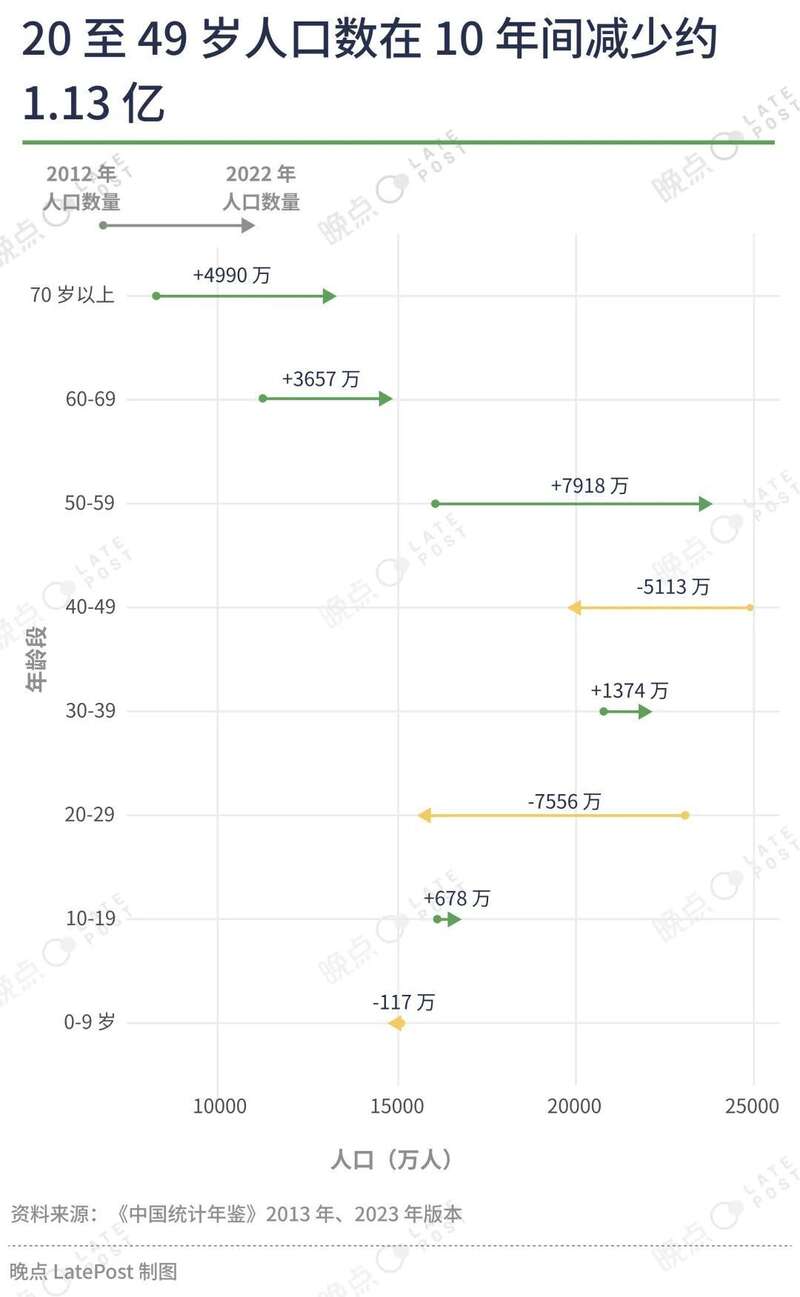

《中国统计年鉴》数据显示,从 2012 年到 2022 年的 10 年间,中国 20-49 岁人口数量减少约 1.13 亿。这部分年龄段的人口是主力购车人群,中国汽车市场逐渐进入以增购 / 换购为主、总量相对恒定的新阶段。

由于今年下半年缺乏重磅新品,再加上消费者普遍追求性价比,评级机构惠誉中国的研究员团队上个月表示,还未看到价格战即将停止的趋势。10 万至 20 万元区间因为新能源渗透率较低、过去也是主流合资品牌的基本盘,很可能成为下半年价格战较为激烈的区间。