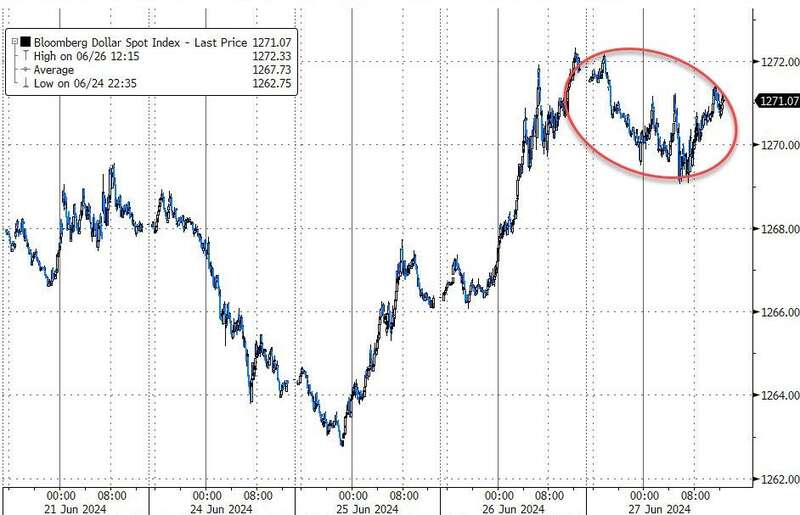

周四美股盘后,拜登和特朗普将进行首场美国总统竞选辩论,经济是重要议题,在此之前,最新发布的诸多数据直指美国经济正在走软,令美债收益率和美元走低。

上周美国首次申请失业救济人数下滑,但续请量升至2021年底以来的两年半最高。5月核心耐用品订单下滑0.6%创今年最大降幅,代表企业的设备支出疲软。一季度美国实际GDP终值1.4%符合预期,但低于初值1.6%,当季核心PCE通胀增长3.7%,高于预期和前值的3.6%,个人支出增长乏力,代表经济正丧失动能。高利率还令美国5月二手房签约量指数意外跌至纪录最低。

今年票委、亚特兰大联储主席博斯蒂克赞扬5月CPI展现的通胀降温趋势,重申美联储2024年降息一次的预期,估计发生在第四季度,明年可能降息四次。但票委理事鲍曼再度鹰派发声,重申降息时机尚不成熟,愿意在通胀反弹时支持加息。

市场聚焦周五的美联储更看重通胀指标——5月个人消费支物价指数PCE,预计核心数据同比增长2.6%,弱于前值的2.8%。期货交易员仍押注9月美联储开始降息的概率高达70%,今年共降息两次仍为最可能场景,即市场的宽松预期始终大于美联储展望。

瑞典央行在5月降息后维持利率不变,但将今年降息预期从2次上调为“最多3次”,理由是通胀前景更乐观。市场普遍预计欧洲央行今年还会降息两次,但有管委强调今年或只再降息一次。

媒体称,日本央行就债券减持计划对债市参与者进行调查,日本30年期国债收益率攀升至十三年来最高,日元兑美元小幅走高,仍不足160关口,接近周三触及160.88的三十八年最低。

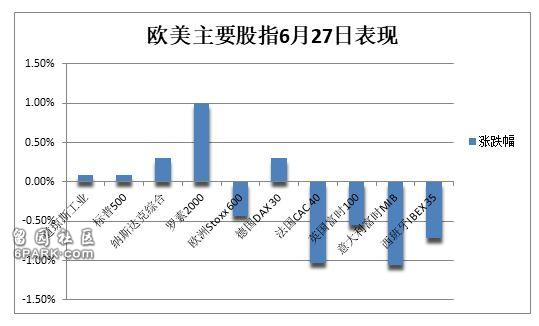

标普纳指连涨三日逼近最高,科技与AI股齐涨,但英伟达跌近2%,亚马逊谷歌微软新高6月27日周四,标普500指数和纳指在接近平开后走高,开盘近两小时,标普一度抹去0.2%的涨幅转跌,纳指涨0.5%后也转跌,道指则低开高走且一度涨超120点。盘中标普和道指数度转跌,最终主要指数在尾盘小幅齐涨,与经济周期密切相关的罗素小盘股涨1%领跑。

盘初网络股指数ETF、全球科技股指数ETF涨幅居前,但半导体和中概股多数下跌,标普房地产板块领涨,必需消费品不佳。盘中Global X网络安全ETF上涨3%,为去年11月以来最佳,其中黑莓涨14%创去年8月以来最佳单日表现。

截至收盘,标普大盘和纳指均连涨三日至一周新高,也重新逼近上周二所创的历史最高,道指从一周低位连涨两日,罗素小盘股止步两日连跌至两周新高:

标普500指数收涨4.97点,涨幅0.09%,报5482.87点。道指收涨36.26点,涨幅0.09%,报39164.06点。纳指收涨53.53点,涨幅0.30%,报17858.68点。

纳指100涨0.2%,衡量纳指100科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)微涨。罗素2000小盘股涨1%,“恐慌指数”VIX连续两日跌超2%至12.24。

标普道指纳指盘中几度转跌,小盘股走势最高明星科技股全线走高。“元宇宙”Meta涨1.3%逼近历史最高,亚马逊涨2.2%刷新历史最高,市值接近2万亿美元,特斯拉转涨0.5%再创近四个月最高,奈飞涨约1%逼近最高,谷歌A涨0.8%重返新高;苹果涨0.4%且连涨四日,市值3.22万亿美元位居美股第二;微软涨0.2%连续三日创新高,市值3.36万亿美元为美股最大。

芯片股持续回调。费城半导体指数跌超1%后收跌0.6%,下逼5400点至两周新低,行业ETF SOXX跌0.5%。英伟达跌近2%,止步两日连涨,周二曾涨6.8%、周一曾跌6.7%创两个月最大跌幅,市值3.04万亿美元位居美股第三,英伟达两倍做多ETF跌4%;博通跌0.3%至两周最低;高通跌超1%至五周多低位,ARM转涨超1%,台积电美股涨2%后小幅转跌,拉姆研究接近抹去2.7%的涨幅,应用材料接近抹去2.4%的涨幅,美光科技跌超7%,上周均曾创新高;英特尔转涨0.2%,但AMD涨超1%。

AI概念股齐涨。CrowdStrike涨近2%逼近新高,甲骨文涨1.4%止步五日跌离新高,SoundHound.ai涨0.3%,BigBear.ai涨超7%,C3.ai涨超3%,Snowflake再涨近4%进一步脱离17个月最低,Palantir涨4.7%,Adobe涨超3%,戴尔涨近1%,超微电脑涨超7%,但IBM转跌0.6%。

消息面上,OpenAI与《时代》杂志签署了多年内容使用协议,报道称OpenAI从模型访问中获得的年收入约为10亿美元。美光科技第三财季业绩超预期但下季指引不够亮眼。报道称,苹果将在iPhone 16中采用新的电池技术。富国银行称人工智能繁荣将使工业和原材料股受益。

中概股指跌幅较深。中概互联网指数ETF (KWEB)跌2.8%,中国科技指数ETF (CQQQ)跌2.3%,纳斯达克金龙中国指数(HXC)跌2.2%,下逼5800点,在九个交易日里第七天下跌至四个半月最低。

热门个股中,京东跌4.5%,百度跌1.3%,拼多多跌4.6%。阿里巴巴跌2.4%,腾讯ADR跌1.8%,B站跌2.9%,蔚来跌超5%,小鹏汽车跌6.7%,理想汽车跌超3%。但瑞银胡一帆看好中国互联网平台在AI上的潜力。

其他变动较大的个股包括:

牛仔裤制造商李维斯跌超15%至十一周最低,季度营收逊于预期。

2月被剔除出道指成分股的零售药店沃尔格林跌超22%至二十七年最低,为五十多年最差表现,下调全年利润预期、称美国消费环境充满挑战。

沃尔格林跌超22%至二十七年最低,为五十多年最差表现宠物电商Chewy涨超34%收跌0.3%,收盘完全抹去了“散户带头大哥咆哮小猫”发布带有卡通狗图像贴文带来的暴涨幅度,Chewy的联合创始人Ryan Cohen正担任游戏驿站CEO。

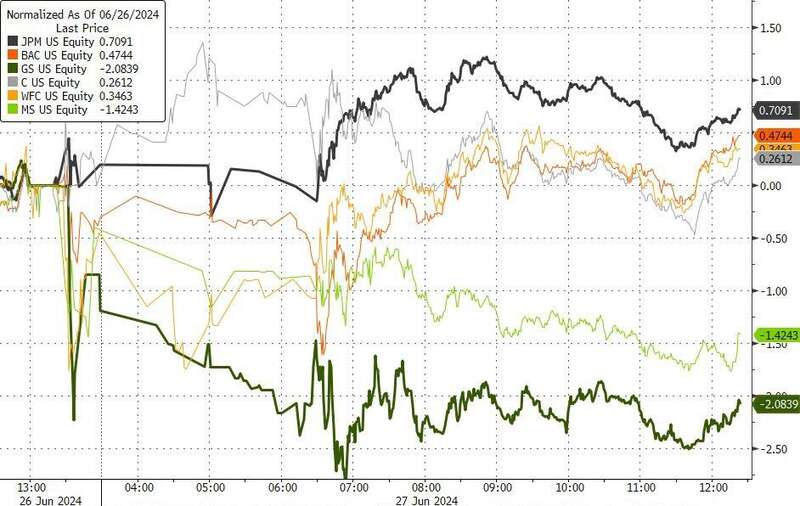

美国31家最大银行通过美联储压力测试,预计周五盘后公布股票回购计划。高盛跌超2%,但摩根大通涨0.9%,公司罕见称美联储高估了一项关键收入指标,或推迟公布回馈股东方案。

美联储压力测试通过后,高盛跌超2%,但摩根大通涨0.9%欧股普跌仅德股涨,法国和意大利股指均跌1%。泛欧Stoxx 600指数收跌0.43%,连跌三日至一周最低,油气类股领涨,零售股跌超1%。法股欧莱雅跌超5%为五个月最深,下调美妆市场增速预期,H&M的欧股和美股齐跌约13%,二季度利润增幅低于预期,或无法实现全年利润率目标。

经济数据压低美债收益率,10年期收益率脱离两周高位,法德基债息差十二年最阔等待周五重磅通胀数据,且最新的美国经济数据走软,均压低美债收益率。

对货币政策更敏感的两年期美债收益率最深下行5个基点至4.7%,脱离一周高位。10年期基债收益率一度跌4个基点至4.27%脱离两周最高,一周多前都曾跌至4月初以来的十周低位。

欧元区基准的10年期德债收益率尾盘微跌,徘徊2.45%,两年期收益率跌近2个基点。法国10年期国债收益率在议会选举电视辩论前夕涨约4个基点,带动意债收益率涨超3个基点,避险情绪令法/德基债收益率利差一度升至83个基点,创2012年以来的十二年最阔。

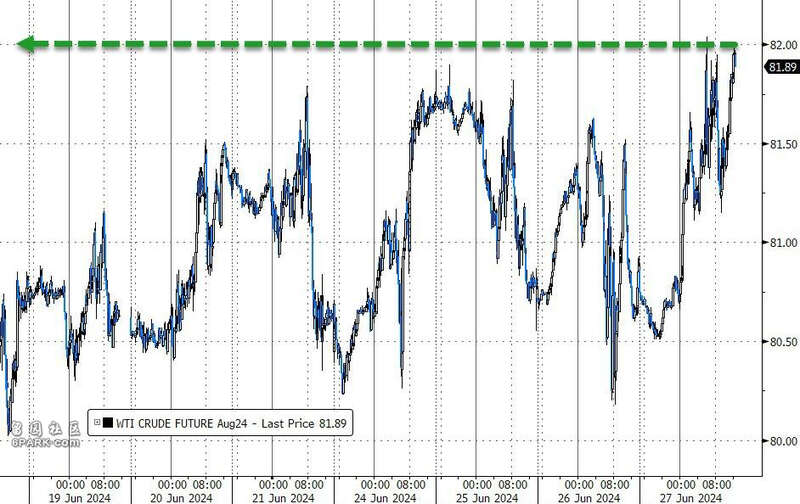

油价涨超1%至4月末以来的九周最高,盘中涨超1美元,美油一度升破82美元WTI 8月原油期货收涨0.84美元,涨约1.04%,报81.74美元/桶,逼近4月26日收盘位82.35美元。布伦特8月期货收涨1.14美元,涨约1.34%,报86.39美元/桶,逼近4月29日收盘位86.42美元。

美油WTI盘中最高涨1.13美元或涨1.4%,一度升破82美元整数位,收复上周四以来近半跌幅,上周主力合约曾连续三个交易日收创4月30日以来最高。交投更活跃的国际布伦特9月期货一度涨1.11美元或涨1.3%,重返85美元上方,均脱离一周低位。

有分析指出,以色列与黎巴嫩的中东紧张局势升级,担心供应干扰的担忧胜过了对美国需求疲软的焦虑,油价将在3月份以来首次实现月线累涨,不排除像4月时再度突破每桶90美元。

而上周美国EIA原油和汽油库存不降反升,摩根大通称,热带风暴引发的沿海地区洪灾严重影响到美国汽油需求,汽油消费量在三周来首次跌破每天900万桶。

欧洲基准的TTF荷兰天然气期货最高涨2.7%,脱离近两周低位,ICE英国期货也涨超2%。美国天然气8月合约跌超2%,失守2.70美元交投三周最低,年内涨幅收窄至近8%。美国汽油期货年内涨幅扩大至21%。

美元指数跌离八周高位,日元交投160.80徘徊1986年来最低 ,离岸人民币不足7.30元衡量兑六种主要货币的一篮子美元指数DXY最深跌0.3%并重新失守106关口,脱离5月1日以来的八周最高。6月份美元已累涨超1%,2024年里累涨约4.6%。

欧元兑美元最高涨0.4%并重上1.07,脱离5月1日以来盘中最低,但6月累跌约1.4%,受到本周末起法国提前议会选举导致的政治动荡拖累。

英镑兑美元也涨0.4%,脱离5月中旬以来的六周低位,有望在一个月里首次实现周线累涨,今年兑美元仅微跌,是表现最好的货币之一。有分析称英国若迎来工党执政或改善与欧盟关系。

日元兑美元小幅转涨,仍不足160关口,交投160.80,逼近周三跌至160.88所创的1986年以来最低。日本财务大臣再度重申必要时干预汇市,但市场认为日美巨大国债收益率利差不变,则日元颓势难掩。6月份日元兑美元跌约2%,今年已下跌12%。离岸人民币兑美元小幅下跌,仍不足7.30元。

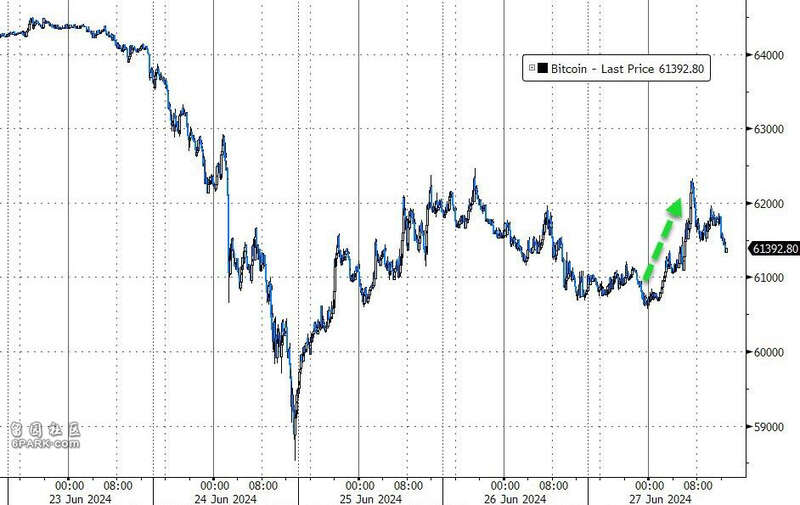

主流加密货币集体反弹。市值最大的龙头比特币涨1.6%仍不足6.2万美元,周一曾在5月3日以来首次跌穿6万美元心理整数位,还一度失守5.9万美元,创5月1日以来的近八周最低。第二大的以太坊涨超2%重新升破3400美元,小幅脱离5月中旬以来的五周最低。

现货黄金涨超1%重上2330美元,白银涨1.7%后显著收窄,伦铜再创十周最低美元和美债收益率回落利好于贵金属价格。COMEX 8月黄金期货尾盘涨0.9%至2334.30美元/盎司,但COMEX 7月白银期货尾盘跌0.2%至29.185美元/盎司。

现货黄金最高涨超32美元或涨1.4%,重上2300美元心理整数位并上逼2330美元,脱离6月7日以来的近三周最低,上周曾逼近2370美元创两周最高,金价已从5月20日约2450美元的历史最高回落5%。现货白银最高涨1.7%并一度重返29美元,随后涨幅收窄,仍徘徊六周低位。

有分析称,若周五的美国5月核心PCE数据让金融市场对美联储首次降息时点感到失望,金价可能会回落至2270美元一线。金价目前处于美联储立场不那么鸽派与地缘政治紧张局势加剧之间的拉锯战,但长期来看,随着2025年起全球经济复苏,风险偏好情绪增强将压低金价。

伦敦工业基本金属涨跌不一。经济风向标“铜博士”收跌24美元或跌0.3%,下逼9500美元整数位,再创4月中旬以来的十周最低。伦铝跌0.8%重下2500美元,徘徊两个月低位。昨日涨2.4%的伦锌转跌0.4%,伦铅再跌0.6%,但伦镍小幅收涨,徘徊4月初以来的十二周低位,伦锡涨0.6%。花旗称,铜价回调后投资者寻求买入,每吨9500美元是不错入场点。

美国9月小麦期货曾在周三跌至两个月新低,随后在周四反弹3.6%,不过6月份累跌超17%,有望创2022年6月以来的两年来最差单月表现,今年已累跌11%。