上周,素有“全球资产定价之锚”之称的10年期美债收益率上涨4.1个基点,为三周以来的首次周线上涨。美国良莠不一的经济数据表现,持续成为债券市场交易员的关注重点。而本周五即将出炉的美国5月核心PCE物价指数,可能令市场在上半年步入尾声之际,进一步迎来一个“小高潮”。

从行情走势看,美债收益率上周在“短交易周”的淡静交投中其实颇为摇摆不定。标普全球上周五公布的调查显示,6月追踪制造业和服务业活动的美国综合采购经理人指数(PMI)微升至54.6。这是2022年4月以来的最高水平,5月终值为54.5。美国制造业和服务业PMI均远高于预期和前月水平,似乎暗示美国第二季度经济正重新以稳健的态势收尾。

但在另一边,上周公布的其他5月数据却呈现出另一番景象:零售销售在4月下降后几乎没有增长,房屋开工为近四年来的最低水平,初请失业金数据也表明美国劳动力市场正在降温。

这些良莠不一的数据表现,无疑令市场人士颇为纠结。富国银行投资研究所全球固定收益策略主管Brian Rehling就表示,指标10年期美债收益率目前正处于4.70%-3.80%的宽幅区间内运行——大致相当于在4月触及的高位和12月触及的低位之间,人们正聚焦于收益率究竟会朝哪个方向突破。

“如果消费保持韧性,就业市场坚挺,股票市场坚挺,美联储就会推迟降息,那么收益率可能会从现在的水平上涨;但如果情况开始恶化,美联储就可能会提前采取行动,那么收益率可能便会进一步下跌。”Rehling说。

对于本周的市场,道明证券首席美国利率策略师 Gennadiy Goldberg指出,周五的个人消费支出(PCE)物价指数可能会是市场即将关注的主要事件,因为这是长期以来美联储最为青睐的通胀指标。

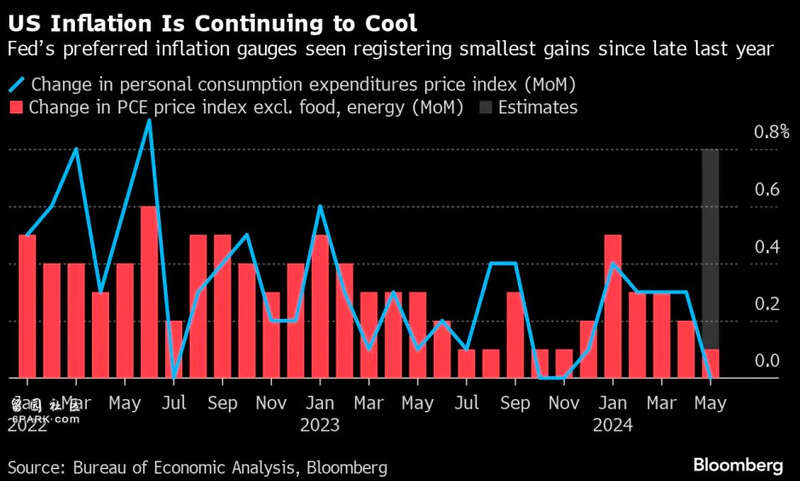

目前,一个好消息是这份通胀数据有望进一步降温。根据媒体调查的中值预测,经济学家目前预计5月PCE指数环比涨幅将从0.3%回落至0%,不包括食品和能源的核心指标将微涨0.1%。

此外,预计总体和核心PCE物价指标的同比涨幅将均为2.6%。核心PCE物价同比涨幅预计将回落至2021年3月以来的最低水平,该指标能更好地反映潜在的通胀情况。

美联储官员此前已表示,自5月议息会议以来,尽管包括消费者价格指数在内的其他通胀数据的回落令人鼓舞,但他们仍需再看到数月的通胀进展后,才会决定降低利率。

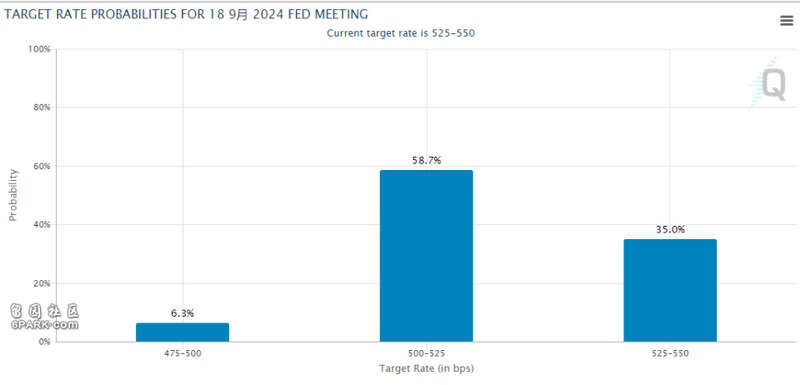

无论如何,如果最新数据能证实美国通胀正继续降温,这可能会进一步巩固市场对美联储今年两次降息25个基点的预期,并增加9月份首降的可能性。根据芝商所的美联储观察工具显示,目前交易员们预计美联储在9月降息的概率高达65%。

本周除了包括PCE物价指数在内的诸多经济数据外,美国财政部还将标售总计约1830亿美元的两年期、五年期和七年期美国国债,这同样也值得债市交易员保持留意。

值得一提的是,在上周,美国投资级公司债券收益率与美国国债之间的利差已飙升至了三个多月来的最高点。不少业内人士表示,这也是在法国议会选举等政坛不确定性事件下避险情绪升温的一种表现。根据日程,法国国民议会的第一轮选举将在6月30日举行,美国总统候选人拜登与特朗普则将在美东时间6月27日晚上9点展开2024年大选的首场电视辩论。

作为高等级债券的常用基准,ICE美银美国企业指数(ICE BofA U.S. Corporate Index)与美国国债的利差上周升至96个基点,为3月中旬以来最高。

巴克莱银行策略师上周五在一份报告中称,美国企业债遭遇抛售的部分原因是政治不确定性导致的“安全投资转移”(Flight to Quality),投资者转向更安全的美国国债,美国国债在本月通胀数据好于预期后也出现反弹。他们还指出,投资级企业债发行量高于预期也是利差扩大的原因之一。

对于蒙特利尔银行资本市场固定收益策略总监Daniel Krieter来说,现在就断言近期企业债抛售是买入机会,还是息差在今年早些时候的强劲需求之后步入了新的交易区间,还为时尚早。

他在上周五的一份报告中表示,“我们认为,在法国议会选举结束之前,我们可能无法得出结论,利差至少在这一事件风险消除之前不太可能有实质性表现。”