前阵子,美国老牌公司耐克,用两种姿势上了波头条。

一是“破鞋事件”。NBA新秀篮球运动员锡安在一次比赛的时候,脚穿的耐克鞋直接开裂,第二天,资本市场就做出了反应,耐克市值蒸发13亿;

二是耐克中国和英雄联盟赛事LPL的一次合作,这次规模不小的赞助合作,似乎宣布着耐克的一只脚开始踏入电竞行业。

作为一个老牌体育品牌,一次“破鞋事件”似乎不至于动摇到这个公司整体的品牌形象,而赞助电竞,也就是抬抬手的事儿。

视频标题|耐克的成长道路:从二道贩子到国际品牌

(注:视频讲述了耐克成立和成长的过程,以及耐克创始人菲尔的传奇故事。)

那这个看起来“无坚不摧”的运动品牌,究竟是真的无坚不摧,还是像那双出事的鞋一样,不知什么时候就露出些许破绽呢?

一、被美国税改“干翻”的净利润

从十年的营收和净利润数据来看,耐克公司的营业收入增长就一个字——稳。

而净利润方面,本也可以谈得上一个稳字,可2018财年的骤然下落破坏了这数年的稳定。

注:耐克公司财年为每年6月至次年5月31日,例如2018财年为2017年6月1日至2018年5月31日

我们看看同比增长率的数据可能更清晰一些。

营收数据上,过去的五年耐克都在5%到10%徘徊,2018财年营收达363.97亿美元,同比增长5.96%,而净利润为19.33亿美元,同比暴跌54.41%。

净利润的暴跌,和美国税改有着分不开的关系。

我们说利润的下降,不是赚少了就是花多了,而从营收数据来看,耐克2018财年稳住了近6%的增长率,刚刚达到耐克自己之前公布的发展预期增速的及格线(6%~10%)。

那么,收入正常的情况下,问题只能出在支出方面了。

仔细看了财报后发现,在销售费用、管理费用、行政费用都算得上是平稳增长的时候,2018财年,耐克的所得税支出比起上年,几乎增长近300%,达到23.92亿美元。

一己之力砍掉了整个营业利润的一半,才得到了一个惨淡的净利润数额。

特朗普税改提出,将境外利润汇回美国可以享受免税待遇,但企业需要一次性缴纳此前未完税的境外利润。

耐克应当是瞧上了这份税收优惠,于是一次性缴纳了一笔巨额的利润汇回税,用2018财年的净利润换来了企业税收优惠,怎么看都不算亏,最多是今年的账面数字瞧起来没那么好看罢了。

咱们都知道,特朗普这个税改,根本目的在于让美国企业的境外利润流回美国。据统计,微软在境外持有利润为1240亿美元,苹果也有1098亿美元,而耐克作为运动品牌巨头,境外利润必然也相当可观。

二、欣欣向荣的的耐克大中华区

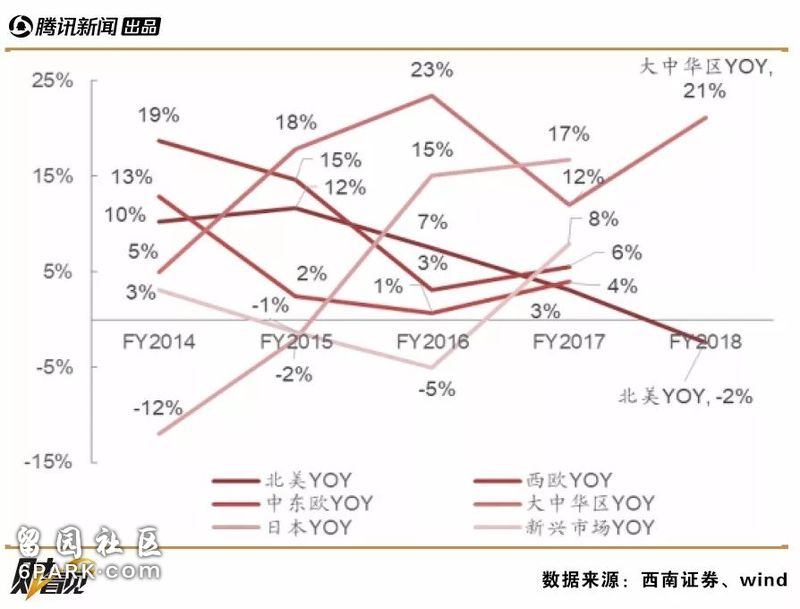

据耐克财报显示,2018财年,大中华区录得51.34亿美元的收入,同比增长21%,去除汇率影响,同比增长18%,位列五个销售地区增速之首。

与之对应的是,北美地区的营收稍有下降,达148.55亿美元,同比微跌2%,但仍凭借着43%的占比在公司总营收中举足轻重。

(图注:耐克五年各地区销售增速)

从上图耐克五年各地区的销售增速来看,颜色最深的北美,一路走低,且在2018财年首次为负值,而大中华区虽波动较大,却始终维持在较高的增速位置,可见未来潜力无穷。

2018财年,大中华区收入首次突破50亿美元,占总营收的20%左右,仅仅4年就几乎将收入翻倍。

作为新兴市场,在中国这两年消费升级、健身成为潮流的大环境之下,耐克等运动品牌的需求随之显著提升,可谓是一片尚未开发完全的蓝海。

耐克本身作为美国老牌的运动品牌,和乔丹、刘翔等多位知名运动员有过良好的合作,几乎将品牌形象根植于国人心底,近年来AJ、匡威的流行以及产生的爆款,也一定程度上拉动了大中华区耐克的销售额。

而耐克中国和电竞赛事LPL的新合作,更明显的表现出耐克对大中华区市场的期待和展望。

三、对手?有,也没有

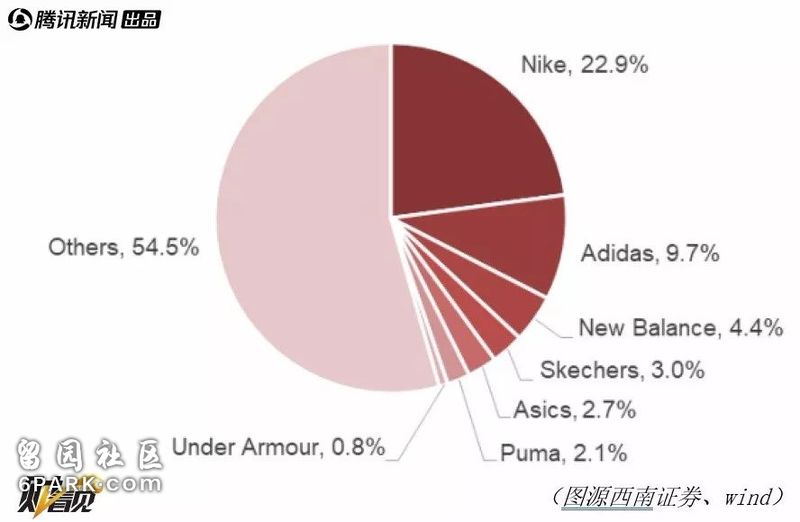

虽说国人谈到运动品牌时,常常将阿迪耐克并列起来说,但就市值和营收能力,耐克是行业当之无愧的老大哥,阿迪还远远不够看。

截至2019年3月15日,耐克的总市值为1366.1亿美元,超过21世纪福克斯,和麦当劳仅仅伯仲之间。

而老二阿迪达斯市值仅仅463亿美元左右,不过耐克的三分之一,近年来存在感也比较强的斯凯奇,市值更是十分可怜, 只有51.3亿美元。

在港股上市的著名国产品牌安踏,市值175亿美元,不到耐克的零头。

所以说,在运动服装行业,耐克称第二,无人敢称第一。

市场占有率上,耐克更是以超过五分之一的市占率把其他品牌远远甩开。

对于耐克来说,盘子够大,品牌已逾40年,通过之前聪明的营销手段抢占了市场的大片阵地,看似只要稳住,便可高枕无忧。

但对于耐克这样的江湖地位来说,对手虽然有,但最大的对手永远是自己。

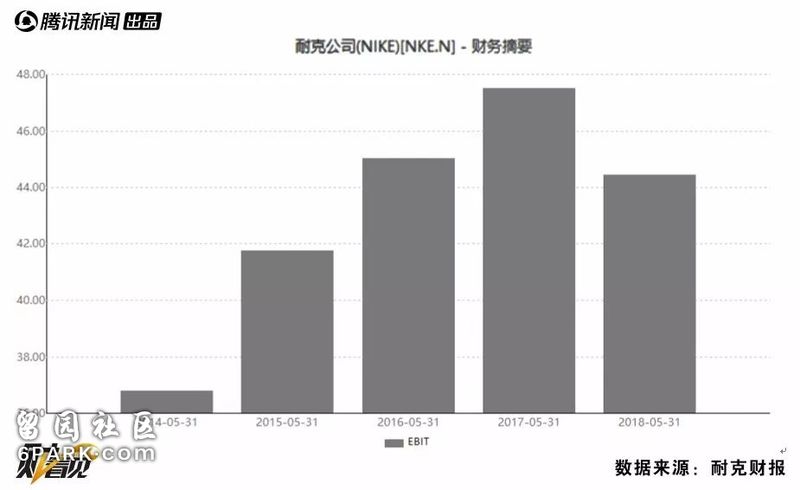

前面我们说过,今年耐克的净利润暴跌,主要是受外部因素影响(税收、汇率波动等等),而如果我们来看看息税前利润(EBIT)和毛利率,耐克的2018仿佛也存在些许问题。

经过了2014年到2017年的飞速上涨,2018年的息税前利润有明显回落,甚至不敌2016年。

而与此同时,耐克的毛利率和同业的Adidas、PUMA相比较,显得也有些乏力。

我们发现,几大竞品中,毛利最高的是Adidas,2018年50.4%的毛利率远超耐克的43.84%,而耐克本身,2016至2018三年来毛利率不断下降,在Adidas和PUMA两家毛利率都有所上升的同时,和它们呈现截然相反的增减趋势。

这一定程度上说明,行业内其他竞品的迅速发展,一定程度上也挤压了耐克的盈利。

而大中华区这个耐克寄予厚望的地区,前景也并非一片明朗。

从2017年中国体育用品的市场份额来看,阿迪和耐克的差距并不太大,对于耐克来说,不仅要提防老二的虎视眈眈,安踏、李宁等国产品牌的迅猛发展也带来了相当大的压力。几年来,安踏不断收购Fila、Amer等品牌,在中国、全球范围内都大举扩张,努力抢占市场,也获得了不错的回报。

同时,2018年以来扑朔迷离的国际环境和中美关系、越来越普遍的基于“国货之光”的营销,极有可能让人们转向更频繁的国货消费,这也会进一步蚕食Nike的市场份额。

虽然对于耐克本身来说,成熟的营销、生产方式以及多年来的发展和扩张足以让它舒舒服服的躺着赚钱,短时间内市值也并不会被迎头赶上,但竞争对手们依然会在创新等各个方面给耐克造成不小的困扰。

躺着赚钱固然很好,但耐克也要居安思危有点压力了。