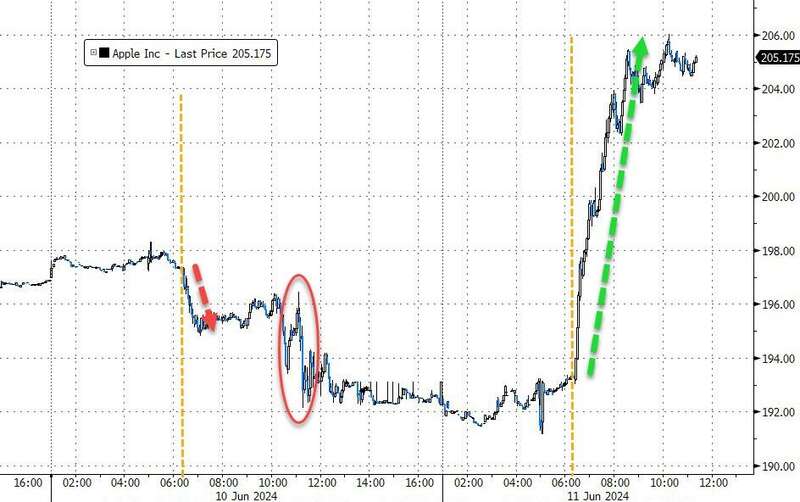

周二股市涨跌不一,科技板块普涨,其他板块普跌。得益于DA Davison和美银等上调苹果目标价至230美元,标普大盘和纳指因苹果股价大涨7%而齐创新高,分析师预计苹果的AI产品会刺激消费者升级iphone。分析指出,投资者似乎选择在英伟达获利离场,并将资金重新配置到苹果公司。

美国国债收益率的下跌或由于投资者押注CPI通胀降温,推动了美国股市上涨,国债在各个期限都吸引了买盘,特别是在10年期国债拍卖显示需求强劲之后。由于政治不确定性,欧元在外汇市场上表现不佳,投资者的焦点转向了周三的关键风险事件——美联储的利率决定和CPI数据。

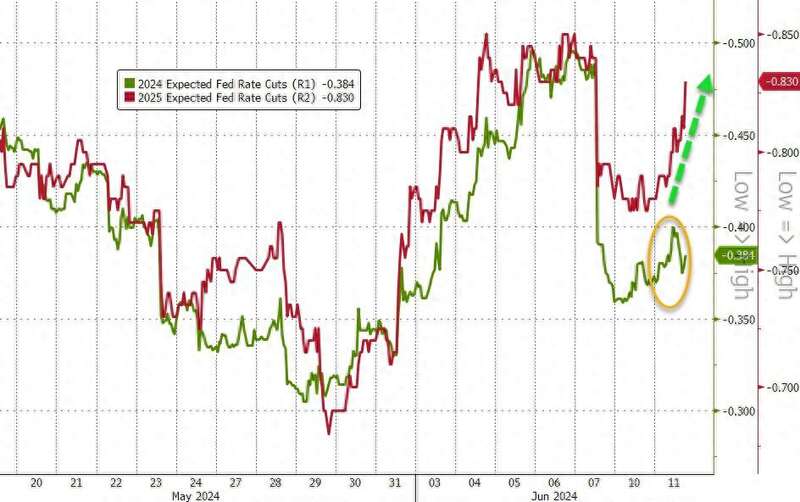

评论称,美联储预计将维持5.25-5.50%的利率不变,其政策声明可能会在5月份的基础上进行微调。市场的关注点将集中在经济预测和点阵图上。鉴于第一季度的高通胀报告和上周强劲的非农就业数据,美联储可能会上调2024年的联邦基金利率中值预期。“新美联储通讯社”之称的著名记者Nick Timiraos称,最新的“点阵图”将成市场新博弈点,大多数经济学家和美联储观察家预计今年晚些时候仅降息一到两次。

5月美国CPI报告将在FOMC会议当天发布,可能会影响点阵图的预期。鲍威尔主席曾表示,美联储可以在会议当天晚些时候更新其预测,因此CPI数据可能会被纳入美联储的决策过程中。利率决定、政策声明和经济预测摘要发布后,市场将关注鲍威尔主席的新闻发布会。

分析称,5月份的美国CPI预计将环比小幅上涨0.1%,与4月份的涨幅相比有所放缓,同比涨幅预计将保持在3.4%,而核心CPI的月环比预计将与4月份的0.3%持平,同比预期为3.5%,略低于4月份的3.6%。

标普500和纳指收于新高,苹果股价上涨逾7%,英伟达跌0.71% 6月11日周二,美联储利率决议声明发布的前夜,美股三大指数集体小幅低开,道指全天维持跌势,最深跌近1.09%,但科技股居多的纳指和标普500指数大盘分别在美股早盘和尾盘转涨并刷新日高。罗素小盘股指数全天并未成功转涨,最深跌近1.26%,纳指在主要指数中涨幅相对最大。

截至收盘,标普大盘、纳指和纳指100再创历史收盘新高:

道指收跌120.62点,跌幅0.31%,报38747.42点。标普500指数收涨14.53点,涨幅0.27%,报5375.32点。纳指收涨151.02点,涨幅0.88%,报17343.55点。

纳斯达克100指数收涨135.51点,涨幅0.71%,报19210.19点。纳斯达克科技市值加权指数(NDXTMC)收涨1.26%至历史新高,报1668.7560点。纳斯达克生物科技指数收跌0.02%,报4512.96点。

罗素2000指数收跌0.36%,报2024.35点。恐慌指数VIX收涨0.86%,报12.85。

费城半导体指数收涨0.06%,报5365.38点。费城证交所KBW银行指数收跌1.96%,报100.09点。道琼斯KBW地区银行指数收跌0.42%,报92.84点。

BTIG的首席市场技术分析师Jonathan Krinsky周二指出,尽管我们预期今天市场可能会相对平静,但目前89%的纽约证券交易所成交量集中在下跌的股票上,这表明风险正在被重新评估。我们注意到市场广度已经出现了背离现象,如果这些领头羊公司的股票表现不佳,那么整个指数可能会面临压力。尽管这些科技巨头继续引领市场,但其强劲表现可能难以为继。

美国经济学家Harry Dent表示,美股显示出见顶迹象,这个泡沫已经形成了14年,比历史上大多数泡沫的形成时间要长得多,通常泡沫在破裂前会持续5到6年。泡沫之后不会衰退,随之而来的是萧条。

但研究公司Wolfe Research周二称,市场整体上仍然保持上升趋势。投资者目前持有一种“必胜”的心态,这种心态在短期内不太可能改变,这主要基于他们对经济前景将得到改善,或者美联储将会采取降息措施的预期。

明星科技股早盘普跌,尾盘多数转涨,仅特斯拉、英伟达下跌。其中,苹果收涨7.26%,创2022年11月份以来最大单日涨幅,并涨破200美元关口,创历史收盘新高,报207.15美元,且市值超越英伟达至3.18万亿美元。微软收涨1.12%,至近两周高位至历史新高,扎克伯格旗下“元宇宙”Meta收涨0.97%至两个月新高,亚马逊收涨0.09%至四周最高,谷歌A收涨0.92%,奈飞收涨0.63%,而特斯拉表现最差,收跌1.80%至四周多新低。

芯片股涨跌各异。费城半导体指数微幅收涨0.06%,刷新收盘历史最高,半导体行业ETF SOXX也涨0.08%徘徊新高。英伟达跌近2.5%后未成功转涨,收跌0.71%,报120.91美元,市值跌破3万亿美元大关,逊于苹果。英伟达两倍做多ETF收跌1.5%。AMD收跌0.86%。台积电美股收跌1.46%,而博通收涨1.43%,与涨约0.79%的应用材料和涨约0.19%的美光科技齐创历史最高,英特尔收涨0.03%,Arm收涨2.87%。

AI概念股也涨跌各异。甲骨文预计第一财季营收将增长5%-7%,第一财季调整后EPS为1.31-1.35美元,虽然甲骨文收跌0.5%,但美股盘后一度涨超10%。

Reddit涨3.22%,Aerovironment涨3.15%,Palantir涨3.11%,BigBear.ai、Snap、CrowdStrike、LivePerson、Bullfrog AI至少涨约2.6%,Snowflake、微软至少涨超1.1%,Meta、谷歌A、达芬奇手术机器人、亚马逊、英特尔至多涨0.97%,惠与、C3.ai、思科、Salesforce、戴尔科技、英伟达至多收跌0.71%,百度跌超1.6%,Astera跌超2.3%,SoundHound跌超2.5%,微策投资MSTR跌约2.8%,Symbotic跌超3.6%。

ETF中,生成型AI科技ETF收涨0.33%,人工智能和大数据指数涨0.17%,机器人&人工智能ETF-iShares跌0.19%,纳斯达克人工智慧与机器人ETF跌0.28%,机器人与人工智能ETF-GlobalX跌0.51%,全球机器人自动化ETF-ROBO跌0.96%。

消息面上:

在苹果全球开发者大会(WWDC)上,苹果发布了“AI全家桶”,包括Wedbush Securities在内的华尔街公司认为,苹果的AI产品会刺激消费者升级iphone,DA Davison和美银等上调苹果目标价至230美元。分析指出,投资者似乎选择在英伟达获利离场,并将资金重新配置到苹果公司。

摩根大通等投行认为,特斯拉数年内不太可能推出无人驾驶出租车,虽然特斯拉将在8月8日展示无人驾驶出租车概念,可能还会推出相关App,但这项业务真的带来实质性营收可能还要好多年。摩根大通对特斯拉股票的评级相当于卖出,目标价115美元。

如果特斯拉股东周四投票反对恢复马斯克的560亿美元薪酬方案,那么马斯克可能会兑现威胁,将AI研究带到其他公司,或者他甚至会离开。分析师警告称,如果该提案遭到拒绝,预计公司股价将会受到压力。

热门中概股普跌。纳斯达克金龙中国指数收跌1.59%,报6135.01点:

ETF中,中国ETF-iShares MSCI(MCHI)收跌1.05%、德银嘉实沪深300指数ETF(ASHR)收跌0.74%、中概互联网指数ETF(KWEB)收跌0.62%、XtrackersHarvest中证50(ASHS)收涨0.07%、中国科技指数ETF(CQQQ)收涨0.46%。

热门个股中,京东收跌0.61%,百度跌1.61%,拼多多跌1.04%。阿里巴巴跌1.77%,腾讯ADR跌0.38%。新能源车大跌,蔚来汽车跌5.51%,理想汽车跌1.95%,小鹏汽车跌5.42%,极氪跌6.51%。

散户抱团股热情不减。游戏驿站涨超22.8%, AMC院线涨10.83%。

其他变动较大的个股包括:

Madrigal Pharmaceuticals盘中最高涨至15.93%,收涨14.56%,研究公司Wolfe Research对该公司股票给出了"跑赢大盘"的评级,对其肝病新药Rezdiffra寄予厚望,认为它将成为"2024年生物技术行业最重要的产品发布"。

派拉蒙股价盘中曾急剧下挫11%,原因是派拉蒙的控股股东,未能与Skydance就收购事宜达成共识,Skydance的收购计划疑似告吹。

美版花呗Affirm Holdings股价在其宣布"先买后付"的贷款服务将嵌入Apple Pay后涨11%。根据公司提交的文件,美国地区的iPhone和iPad用户将在今年晚些时候享受到这一新功能。

通用汽车股价一度涨超2.8%,原因是公司推出一项价值60亿美元的股票回购计划。然而,因需求慢于预期的缘故,通用汽车下调2024年电动汽车销售预期,并预计今年电动汽车销量将在20万至25万辆之间,低于此前预计的高达30万,并且公司将注资超8亿美元到无人驾驶汽车部门Cruise。

分行业板块看,科技板块“逆市”涨超1.6%,金融板块表现落后:

标普500指数的11个板块普遍收跌,科技板块“逆市”涨超1.6%,苹果领跑标普所有成分股。标普金融板块收跌1.21%,能源、可选消费板块至多跌0.22%,电信板块则涨0.53%,信息技术/科技板块涨1.66%继续创收盘历史新高。

在标普500指数的所有成分股中,苹果、第一太阳能领跑,道富集团跌4.33%表现倒数第四,新纪元能源跌5.5%,美国西南航空跌5.56%,派拉蒙全球跌7.85%。

美股大类资产类ETF涨跌各异。大豆基金、美国房地产ETF、道指ETF、罗素2000指数ETF、新兴市场ETF、巴克莱美国可转债ETF、欧元做多至多收跌0.69%,做多美元指数、标普500 ETF、通胀债券指数ETF、黄金ETF、纳指100 ETF则至多涨0.69%,美国国债20+年ETF涨超1%,农产品基金涨超1.5%。

美股行业ETF普遍收跌。全球航空业ETF收跌1.8%,金融业ETF跌超1.1%,银行业ETF、区域银行ETF、能源业ETF、半导体ETF至多跌0.88%,网络股指数ETF则收涨0.28%,全球科技股指数ETF涨1.36%,科技行业ETF涨1.86%。

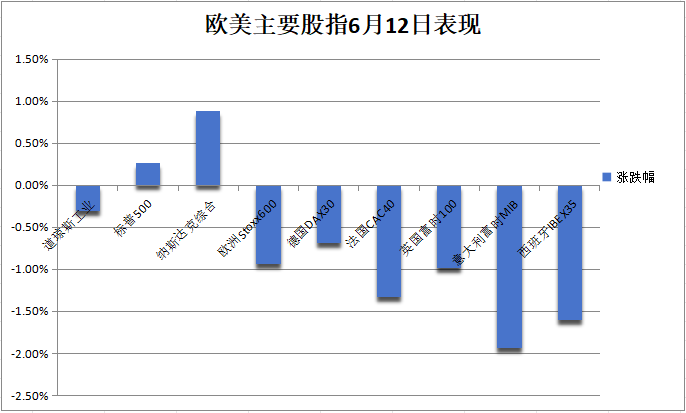

受累于法国政局不稳,欧股齐跌。欧元区蓝筹股指数三天跌超2%,法国股指收跌超1.3%三天跌超3.1%,意大利银行指数三天跌超4%:

泛欧Stoxx 600指数收跌0.93%,连续第三个交易日下跌(期间累计下挫1.41%),50日均线已经上移至512.94点。欧元区Stoxx 50指数收跌1.02%,报4965.09点,三天回调2.05%。富时泛欧绩优300指数收跌0.90%,报2052.72点。

德国DAX 30指数收跌0.68%,报18369.94点,最近三个交易日累计下跌1.52%。

法国CAC 40指数收跌1.33%,报7789.21点,最近三天累跌3.12%。

意大利富时MIB指数收跌1.93%,报33874.48点,最近三天累跌2.76%;富时意大利综合股价银行指数收跌3.23%,三天跌4.05%。

英国富时100指数收跌0.98%,报8147.81点,富时250指数收跌0.88%,富时350指数收跌0.97%。

西班牙IBEX 35指数收跌1.60%。

其他股指中,丹麦OMX哥本哈根20指数收跌0.74%。还有欧元区成员国里,(除了德法意三国之外)希腊雅典证交所综合指数收跌0.69%,爱尔兰综合指数ISEQ收跌1.45%,葡萄牙PSI 20指数收跌1.19%,芬兰OMX赫尔辛基指数收跌0.66%,荷兰AEX指数收跌0.69%。

欧股“十一罗汉”普跌,阿斯利康收跌1.78%,LVMH集团收跌1.30%,而罗氏控股收涨0.79%,是唯一收涨的“成分股”。在“十一罗汉”之外,减肥药概念股Zealand制药公司收跌1.82%。BE半导体实业公司收涨4.97%,创3月7日以来收盘新高。英国股市罕见地迎来IPO,软件公司Raspberry PI Ltd.伦敦IPO首日盘中一度上涨42.5%。

美债收益率齐跌超5个基点脱离月内高位,法国政府融资成本四天飙升24个基点美国发布CPI数据和FOMC利率决议声明前夕,周二美债收益率几乎全天处于下跌状态,美债价格全线走高。受累于美国财政部拍卖需求强劲,10年期美债收益率跌约6.9个基点:

尾盘时,对利率敏感的两年期美债收益率全天处于下跌状态,收跌5.27个基点,报4.8277%,盘中交投于4.8804%-4.8235%区间。美国10年期基准国债收益率全天处于下跌状态,收跌6.89个基点,报4.3981%,盘中交投于4.4631%-4.3942%区间。

20年期美债收益率跌6.32个基点,30年期美债收益率跌6.40个基点。

三年期美债收益率跌8.67个基点,五年期美债收益率跌6.90个基点,七年期美债收益率跌7.33个基点。

三个月期国库券/10年期美债收益率利差跌4.328个基点,报-97.894个基点。02/10年期美债收益率利差跌1.237个基点,报-43.169个基点。美国10年期通胀保值国债(TIPS)收益率跌4.88个基点,报2.1134%。

据悉,北京时间01:00美国财政部披露10年期国债的发行结果后,收益率出现一波显著的跳水,该久期国债收益率从4.46%一线下挫至4.4197%刷新日低。

投资者继续关注法国政治局势,10年期法/德国债收益率息差触及2020年3月以来最高:

作为欧元区基准的10年期德债收益率跌4.8个基点,结束之前连续三个交易日反弹的趋势,报2.622%,盘中交投于2.687%-2.616%区间。两年期德债收益率跌6.6个基点,报3.020%,盘中交投于3.096%-3.000%区间;30年期德债收益率跌2.0个基点,报2.774%。2/10年期德债收益率利差涨1.734个基点,报-39.979个基点。

法国10年期国债收益率涨0.2个基点,连续第四个交易日上涨(期间累计上升24.1个基点),报3.228%,北京时间19:18曾经涨至3.327%,逼近2023年11月13日顶部3.329%,当年10月4日曾涨至3.597%。

西班牙10年期国债收益率跌3.2个基点,报3.411%。

意大利10年期国债收益率跌0.1个基点,四天涨25.1个基点,报4.072%,北京时间19:42曾涨至4.180%。

英国10年期国债收益率跌5.3个基点,报4.268%。两年期英债收益率跌6.7个基点,报4.346%。30年期英债收益率跌2.5个基点,50年期英债收益率跌2.6个基点。2/10年期英债收益率利差涨1.400个基点,报-7.921个基点。

希腊10年期国债收益率涨0.6个基点,报3.778%,北京时间19:42曾涨至3.865%。

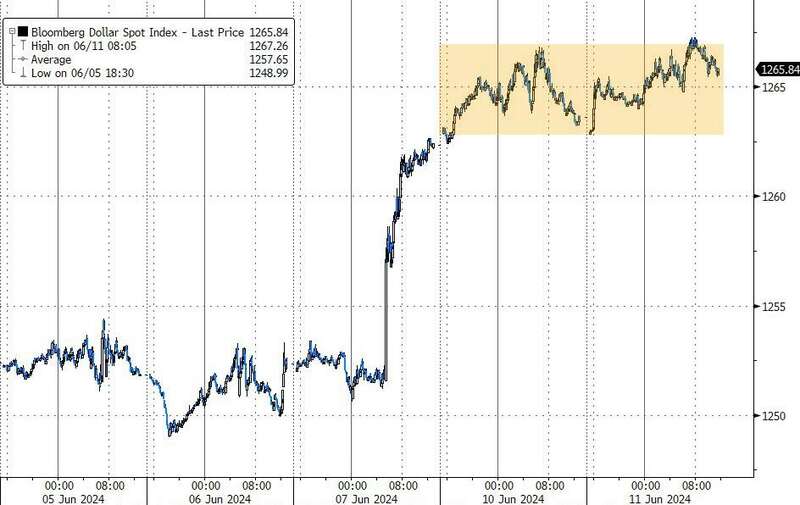

美元指数四周最高,欧元连跌两日,日元一度转涨重上157,比特币一度跌穿6.7万美元衡量兑六种主要货币的一篮子美元指数DXY涨0.11%至105.270点,站稳105关口上方,脱离日高105.459点。

彭博美元指数涨0.17%,报1265.81点,脱离日高1267.26点。

亚洲货币中,美元兑日元涨0.05%,报157.12,盘中交投于156.81-157.40区间。欧元兑美元跌0.20%,英镑兑美元涨0.08%,美元兑瑞郎涨0.10%;商品货币对中,澳元兑美元跌0.03%,纽元兑美元涨0.20%,美元兑加元跌0.02%。

离岸人民币(CNH)兑美元报7.2717元,较周一纽约尾盘跌59点,盘中整体交投于7.2625-7.2747元区间。

CME比特币期货BTC主力合约报67615.00美元,较周一纽约尾盘跌3.23%。CME以太币期货DCR主力合约报3493.00美元,较周一跌5.15%。

EIA上调油需预测,WTI原油收涨0.2%,炎热6月带动天然气涨超7%周二油价整体延续涨势。WTI 7月原油期货收涨0.16美元,涨幅0.20%,报77.90美元/桶。布伦特8月原油期货收涨0.29美元,涨幅0.35%,报81.92美元/桶。

美国WTI原油盘中最高涨0.62美元或涨近0.8%,一度升破78美元整数位,布伦特原油最高涨0.73美元或涨0.89%,一度重返82美元上方,均刷新逾一周来新高。

此外,上期所原油期货2407合约夜盘收涨0.60%。

周二油价小幅走高,因美国能源信息署(EIA)上调了今年油需增长预测。EIA将2024年全球原油需求增速预期上调18万桶/日至110万桶/日(此前为92万桶/日)。将2025年全球原油需求增速预期上调8万桶/日至150万桶/日(此前为142万桶/日)。此外,欧佩克月报指出,尽管第一季度的石油使用量低于预期,但服务业和旅游业将在下半年支撑消费,推动油需增长。分析称,本周的反弹可能是交易员逢低买入的结果。

欧洲天然气期货冲高回落,投资者关注与澳大利亚Wheatstone LNG项目相关的供应问题,与此同时,因炎热6月带动天然气涨超7%:

欧市尾盘,欧洲基准的TTF荷兰天然气期货尾盘跌0.70%,报34.170欧元/兆瓦时,盘中一度涨至日高35.200欧元。

ICE英国天然气期货跌0.97%,报80.520便士/千卡,盘中一度涨至83.500便士。

但美国天然气期货收涨超7.67%,报3.1290美元/百万英热单位。NYMEX 7月汽油期货收报2.4089美元/加仑,NYMEX 7月取暖油期货收报2.4213美元/加仑。

黄金收涨0.29%,白银跌1.8%,伦敦工业金属齐跌,伦锌和伦铅至少跌超2.2% COMEX 8月黄金期货尾盘涨0.29%,报2333.85美元/盎司,升破2330美元整数位。COMEX 7月白银期货尾盘跌1.8%至29.335美元/盎司。其中,纽约黄金期货在欧市早盘曾一度走软。

现货黄金涨0.29%,报2317.01美元/盎司,盘中交投于2297.84-2319.98美元区间,北京时间20:00前后出现一波超过10美元的显著拉升。

今日,世界黄金协会(WGC)表示,全球金矿业将很难再持续增产。2008年之后全球黄金经历了大约10年快速增产期,到2018年产能基本已经见顶,2020年的全球黄金产能下滑了1%;展望后市,黄金矿产储备的勘探寻找将越来越难,而且即便找到金矿,采矿许可、融资和生产运营也将变得越来越难。

同时,中国的黄金需求降温引发市场看跌情绪。但世界黄金协会首席执行官David Tait表示,中国只是在等待和观察。如果金价回落至每盎司2200美元的水平,该国将再次恢复对黄金的购买。StoneX分析师Rhona O'Connell表示,中国4月黄金购买量极少,5月购买量为零,但这并不意味着他们不会重新开始购买。

还有分析师指出,今日美元和黄金同步走强,这是一个不同寻常的现象,我们正面临一个对避险资产仍有需求的特殊时期。

美元走高,令伦敦工业基本金属齐跌:

经济风向标“铜博士”铜收跌140美元,跌幅超过1.41%,报9759美元/吨,告别1万美元整数位心理关口。COMEX铜期货跌0.59%,报4.5168美元/磅。伦锌收跌80美元,跌约2.81%。伦铝收跌38美元,跌约1.48%。伦铅收跌50美元,跌超2.26%。伦镍收跌73美元。伦锡收跌88美元。

根据伦敦金属交易所的最新报告,上周伦铜库存量持续攀升,达到了125325吨,增至逾八个月新高。上海期货交易所的数据也显示,6月7日当周,沪铜库存量增长4.75%至336964吨,创逾四年来新高。上周国际铜库存增加1105吨至23266吨。上周,纽铜库存继续下降,最新库存水平为12840吨,降至三个半月新低。