内容提要:

欧洲央行将关键利率从此前4%的历史高位下调至3.75%,这是欧洲自2019年9月以来首次降息。欧元区通胀回落得比美国更快,是欧洲央行早于美联储进入降息周期的主要原因。美联储不太可能因为欧洲央行降息而在7月份开启降息周期。欧洲央行已经降息,美联储可能9月开始降息,对中国经济有何影响?

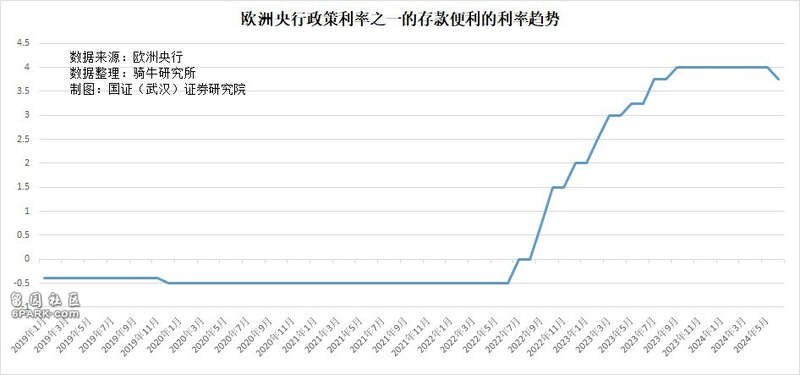

一、欧洲央行将关键利率从此前4%的历史高位下调至3.75%,这是欧洲自2019年9月以来首次降息。

尽管欧元区20国的通胀压力挥之不去,但在加拿大成为第一个降息的G7国家之后第二天的上周四,欧洲央行在德国法兰克福举行的会议上,还是因应了普遍预期的降息。

欧洲央行宣布,从6月12日开始,将三大关键利率均下调25个基点,将主要再融资利率、边际借贷利率和存款机制利率分别从此前的4.5%、4.75%和4%的历史高位下调至4.25%、4.50%和3.75%。

这一利率决议是自2019年以来欧洲央行首次降息,符合市场预期。

欧洲央行管理委员会在宣布降息决定的新闻稿中表示,“基于对通胀前景、潜在通胀动态和货币政策传导强度的最新评估,在维持利率稳定九个月后,现在适度调整货币政策限制程度是合适的”。

欧洲央行行长克里斯蒂娜·拉加德在新闻发布会上肯定地说,“我们决定削减利率,因为总体而言,我们对未来道路的信心在过去几个月中一直在增加。”

拉加德强调说,这还不是利率的“回调”阶段,而是“限制水平的缓和”,强调需要更多的数据和分析来确认通胀回落的路径,因为“在实现2%通胀目标的道路上会遇到坎坷“。

当被问及市场对欧洲央行年底前进一步降息的预期时,拉加德回答说:“市场做市场必须做的事情,我们做我们必须做的事情“。

关于7月降息的可能性,拉加德给出了一个微妙的答案:“当我们召开预测会议时,我们将有更多的数据”,暗示9月可能是利率决策的下一次重要会议。

欧洲央行重申其承诺,只要有必要,就将政策利率保持在足够的限制范围,以实现2%的通胀目标,并表示未来的政策决定将取决于数据,遵循逐次会议的方法。

此前,市场对今年欧洲央行进一步降息的预期仅为一次。但路透社上周调查的经济学家预测,在此期间还将进行两次降息。

二、欧元区通胀回落得比美国更快,是欧洲央行早于美联储进入降息周期的主要原因。

这一轮加息周期中,G7国家最早加息的是英国央行,随后是美联储。但在欧洲降息前一天,加拿大央行将其创纪录的隔夜利率下调了25个基点,成为第一个这样做的G7国家。

今年早些时候,瑞典和瑞士的央行宣布降息,理由是经济增长放缓是此举的原因。

新兴市场国家的巴西、墨西哥、智利央行,在今年更早些时候,也决定放松货币政策,下调了政策利率。

各地央行降息,第一考虑的是其本地的通胀与其加息对通胀施压的目标实现程度如何,而非被动跟随美联储的货币政策。

尽管欧洲央行后于美联储开始加息,但6月份的降息,使其领先于美联储开启了降息周期。对此,欧洲央行行长拉加德在新闻发布会上表示,欧洲央行的利率政策,“依赖于数据,而不是依赖于美联储”。

相比之下,预计美联储下周将继续维持政策利率在5.25%至5.5%的23年高位,这个全球最大经济体的价格压力因经济增长超预期,消费强劲而被证明比预期更顽固。

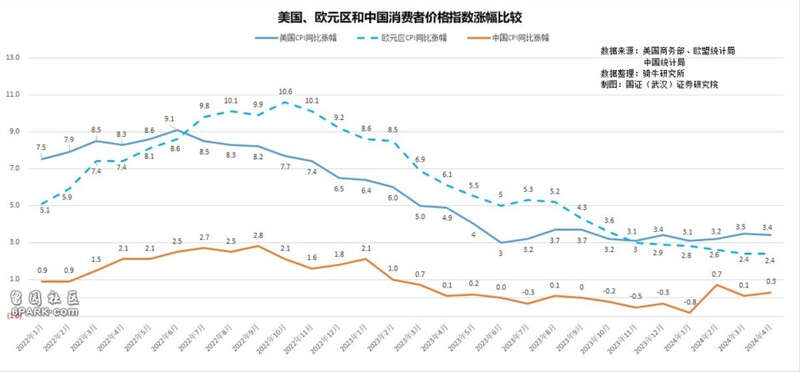

加息期间的2022年下半年到2023年上半年,欧元区的通胀平均比美国通胀高出1-2个百分点。但最近半年来,美国的CPI总是比欧元区的CPI高出一个百分点左右。4月份,美国CPI同比上涨3.4%,欧元区同比上涨2.4%。

英国央行也被认为不太可能在6月20日的会议上将银行利率从5.25%的16年高点下调。因为英国目前的通胀也比欧元区顽固一些。

尽管欧洲不少经济学家警告说,虽然通胀有些改善,但随着工资增长的上升,国内价格压力仍然很大,通胀可能会在明年保持在目标之上。

但欧洲央行的声明显示,自 2023 年 9 月以来,欧元区整体通胀率下降了 2.5 个百分点,“前景明显改善”。

在6月份欧洲央行的宏观经济预测中,欧洲央行将今年整体通胀预期从2.3%上调至2.5%。将2025年的预测从2%上调至2.2%。2026年的预测仍为1.9%。

但美联储对美国通胀的预测则没有欧洲央行这样乐观。美联储预测今年内的通胀可望回落到3%以内,2026年才有可能回落到2%附近。

三、美联储不太可能因为欧洲央行降息而在7月份开启降息周期,三郎自去年11月开始的美联储今年9月才可能降息的预估目标不变。

6月7日周五,美国劳工部公布的数据显示,美国5月失业率环比上升0.1个百分点至4.0%,较2023年4月的历史低点高出0.7个百分点。5月美国劳动参与率环比下降0.2个百分点至62.5%,低于新冠疫情暴发前的63.3%,就业人口比率下降0.1个百分点至60.1%,均为三个月以来的最低值。

但非农业部门新增就业人数为27.2万,远超市场普遍预期的18.5万。

5月份,美国员工平均时薪继续攀升,环比增长0.4%。同比增长4.1%,涨幅较4月扩大0.2个百分点。

总体失业率可能会受到更多关注,但0.1-0.2个百分点的波动受就业意愿的影响较多。因此,就业岗位创造数量超出预期才是美联储更重要的数据点。

5月份美国非农就业人数增幅高于预期,加之员工薪资水平环比增速达0.4%,意味着就业市场依然火热,将持续推动美国的市场需求,从而导致通胀更具粘性。

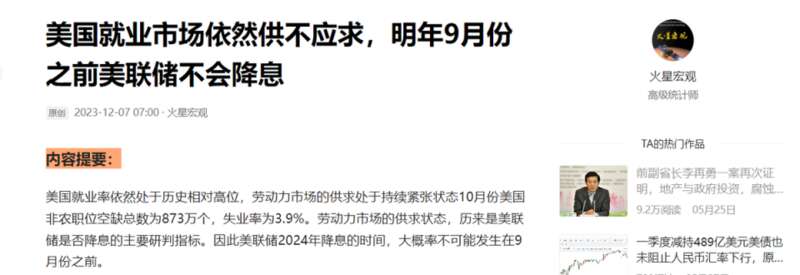

2023年12月7日,三郎在《美国就业市场依然供不应求,明年9月份之前美联储不会降息》一文中,坚持2023年11月做出的2024年三季度之前美联储不可能降息的预估,并将时间准确的2024年9月份之前。

从过去半年的美国经济变化情况来看,三郎对美国就业、物价的大体走势,预判是非常准确的。所以三郎坚持认为,9月份之前美联储不太可能降息。9月份降息的可能性从10成降至8成,推迟到12月份降息25个基点的可能性从0增加到2成。

根据芝加哥商品交易所的“美联储观察工具”数据,在就业报告公布后,美国市场也普遍下调了本年度的降息预期,市场预期美联储6月维持联邦基金利率不变的可能性为97.6%,加息25个基点的可能性为2.4%;美联储到8月维持利率不变的可能性为91.1%,而非农公布前为78.5%。

由此看,芝加哥商品交易所的“美联储观察工具”数据显示的美国市场降息预期,也从之前的3月份、6月份,逐步调整到与三郎接近的9月份了。

四、欧洲央行已经降息,美联储可能9月开始降息,对中国经济有何影响?

单纯从经济理论上分析,2022年至今,美元、欧元等主要经济体全体加息缩表抗击通胀,只有我们在三年疫情期间自认为抗疫抗成了人家的范本和老师,让他们抄作业都不会抄。也只有我们因抗疫重伤了原本疲惫不堪的宏观经济,导致需求持续低迷,经济复苏困难,持续降准降息快三年了,还在希望更大力度地降息。

因此,欧元已经降息,三个月后美元也有可能降息,应该是为我们继续降息,腾出了想象空间。

此外,世界第一大和第二大经济体相继降息,也有利于刺激他们的市场需求和经济发展,对应的,有利于我们增加海外订单,止住资本外流,推动汇率回升。

在经历了五个季度的停滞之后,欧元区经济在2024年第一季度环比增长了0.3%。服务业正在扩张,制造业在低水平上显示出企稳的迹象,综合PMI产出指数从4月51.7跃升至5月52.3,创下12个月高点。

欧洲央行将欧元区今年的增长预测从0.6%上调至0.9%。它预计明年增长1.4%,2026年增长1.6%。

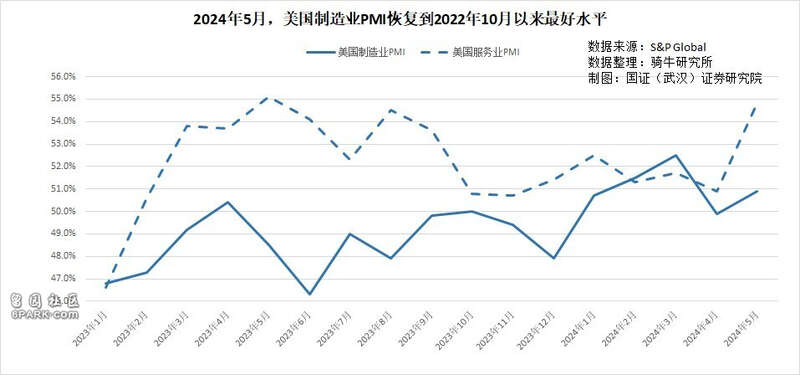

5月份美国制造业PMI恢复到20个月来最好水平,服务业PMI也录得一年来最好数据。

5月份美国的服务业PMI为54.8,比4月份的数据回升了3.9个百分点;制造业PMI为50.9,比4月份的数据回升了1个百分点。

最关键的是,美国经济仍在产生稳健的净就业增长。4月份美国只有150万人失业,这是最近24年数据中有记录以来的最低月度数字。就业市场供不应求导致时薪持续增加,劳动力工资比一年前增长了4.1%,高于通货膨胀率,这对以国内需求为经济增长核心的美国而言,就是经济必将持续增长的强劲保证。

4月份,IMF将2024年美国GDP增速预测值从2.1%上调为2.7%。美联储将美国2024年GDP增速估值,从1.4%上调到2.1%。

但在纯粹的经济理论之外,目前愈演愈烈的地缘冲突、外交站队(没有绝对的中立),和欧美对掌握新能源和半导体产业主动权的一系列对内、对外的经济与贸易政策,将对我们的出口、经济、资本流动和汇率,施加比货币政策更多的影响。

第一、欧美降息后市场需求的增长对我们出口的利好,可能被欧美的新能源和汽车关税政策所抵消。估计四季度低基数消失后,出口大概率会转跌。

第二、欧美降息后对资本的吸引力减弱而对资本流入我国的利好,可能被我们继续降息的货币宽松政策和欧美企业继续分散投资、优化供应链的惯性所抵消。今年的外来直接投资仍将持续减少,国际收支顺差仍将持续收缩。

第三、欧美降息后中外利差缩小对人民币汇率走强的利好,可能被我们继续降息的货币宽松政策、欧美企业继续分散投资、优化供应链的惯性、国际收支顺差持续缩小以及宏观经济复苏困难所抵消。央行仍然需要持续采取组合措施,才有可能阻止人民币汇率的继续下行。