新加坡交易所(SGX)一直受到交易量低和企业信息披露实践问题的困扰。

越来越多的新经济和科技公司在新加坡设立总部。

投资养老金在其他地方是常态,但对新加坡来说却是新鲜事。

新加坡正在研究提案,以振兴其低迷的股市,因为这个金融中心与其他地区交易所的表现差距正在扩大。

根据三位了解讨论的人士透露,新加坡交易所(SGX)正在审查来自该国风险与私募资本协会的文件。新加坡风险与私募资本协会(SVCA)包括国家基金GIC和淡马锡、当地和全球风险企业,以及包括通用大西洋、华平投资和KKR在内的收购集团。

这些人士补充说,自今年年初以来,讨论一直在进行,SVCA的提案也正在由政府的经济发展局、新加坡金融管理局和贸易与工业部考虑。

政府并未委托这份文件,但在与SGX讨论政策变更以促进股市的同时,这份文件出现了。双方正在回应下一波东南亚公司——例如总部位于新加坡的汽车市场Carro——选择在美国而不是新加坡上市的趋势。

其中一个建议是,要求股市参与从近年涌入这个城市国家的私人资本的创纪录金额,比如流入家族办公室和其他财富管理业务。

还有一些更具政治敏感性的建议,如允许养老金和主权基金投资股市的机制,正如在澳大利亚或泰国所见,上述人士表示。虽然淡马锡投资于本地公司,但管理政府外汇储备的GIC只对国际市场进行投资。

一位参与文件创作但不愿透露姓名的人士说,自从新加坡在2000年代末首次决定促进科技和风险资本行业以来,他们“还没有见过如此全政府与行业的合作方式”。

他们补充说:“这是第一次,他们似乎更愿意考虑更具开拓性、更激进的举措,比如投资养老金——这在其他地方是常态,但对新加坡来说却是新鲜事。”

去年被任命为SGX主席的许文辉一直深度参与其中,更愿意听取新的观点,上述人士说。作为这个城市国家的商业资深人士,许文辉还曾担任电信集团新电信、该市最大银行星展银行和新加坡航空的董事长。

新加坡金融管理局表示,“已经收到提案并正在审查中”。SGX、经济发展局和贸易与工业部均未发表评论。

近年来,新加坡作为金融中心的地位得到提升,这得益于创纪录的私人财富和资本流入这个被视为稳定和商业友好的低税率避风港的岛国。

然而,政府在私人市场的成功从未转化为股票交易所的利益——即使越来越多的新经济和科技公司在新加坡设立总部。

新加坡交易所(SGX)一直受到交易量低和企业信息披露实践问题的困扰。退市的次数经常超过上市。该交易所高度集中于淡马锡这类国家投资者持有大量股份的企业,以及近年来由于利率上升而表现不佳的重资产公司,如房地产投资信托。

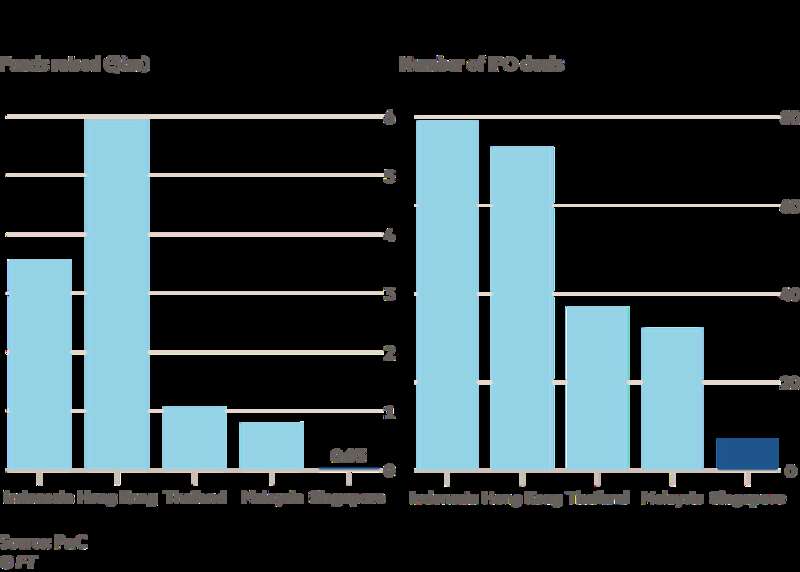

根据普华永道的研究,该交易所在去年的交易量和筹资额方面是全球最低的之一,分别为七宗交易和3亿美元。随着区域交易所为首次公开募股复苏做准备,全球宏观经济状况改善,其表现不佳的情况更加明显。

2023年,印度尼西亚证券交易所在全球首次公开募股(IPO)数量方面位列前五。去年,印度的IPO数量达到234个,是2017年以来的最高纪录,较2022年增长了56%,同时私人投资者正将更多资本从中国转向印度。

上个月,日本股市打破了泡沫时代的记录,而香港交易所已任命新领导层,该市正努力维持其作为主要金融中心的地位。

一位受政府和新加坡交易所(SGX)咨询的新加坡基于风险资本管理合伙人表示:“人们越来越担心,甚至一些私人资本可能会离开新加坡,转而靠近那些增长更快的市场,尤其是印度。”

政府还在密切关注其他国家的政策,例如英国加大对养老金计划的压力,以帮助公司增长。据这些人士透露,与GIC一样,新加坡的中央公积金(CPF)也拥有充裕的资本。尽管零售投资者可以使用他们的CPF资金投资于选定的股票,但这并没有在交易量上产生显著影响。政府并没有强制或鼓励CPF资金更广泛地投资于股票的政策。

另一个提案包括与东南亚股市更多的合作,包括新加坡未来可能举办一个区域性交易所,并解决如货币风险等问题。

“新加坡宣称自己是一个‘创新经济体’,但其退休系统非常规避风险。建立这种流动性可能开始激励基金经理们,”另一位熟悉讨论的人士说。

然而,其他人质疑这次尝试是否足以改变新加坡交易所(SGX)的发展轨迹。

“创造供需是困难的。他们真正需要与市场制造者如本地基金和资产管理者进行对话,而我还没有看到这一点,”一位新加坡的对冲基金高管表示。

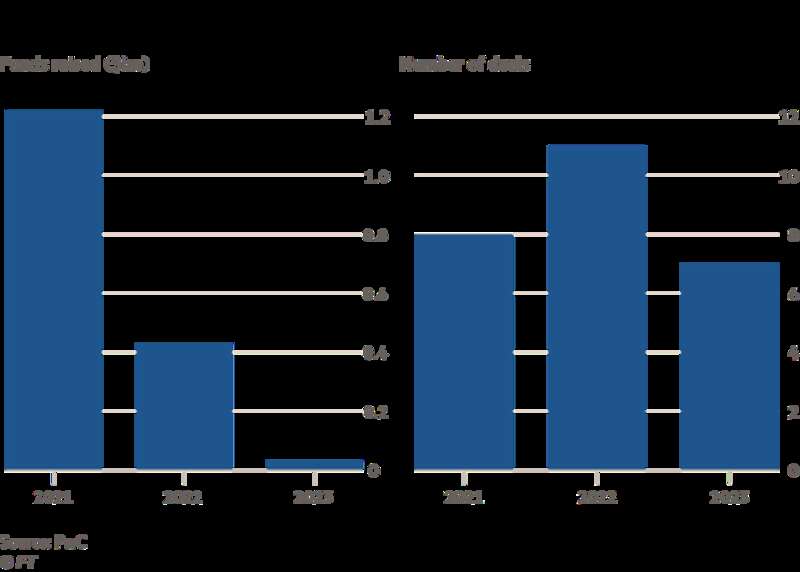

之前的努力,例如与纳斯达克和特拉维夫交易所的合作以吸引二级上市,或者在2021年引入特殊目的收购公司(SPAC)制度,都未能奏效。

“拥有想法并使其成为新加坡国家议程的一部分是好事。但解决糟糕的信息披露实践或加强公司治理以给投资者更多保证,仍然是我们面临的更广泛问题,”该对冲基金高管补充道。