作为美国中产,作为夹心饼干。

比上不足,比下也不足。要辛苦工作纳税养低收入人群,现在就连纳税也比富人阶层还要多了,好气!

根据《纽约时报》最新发布的研究显示,美国历史上首次出现:中产阶层纳税率,高于富人阶级纳税率。

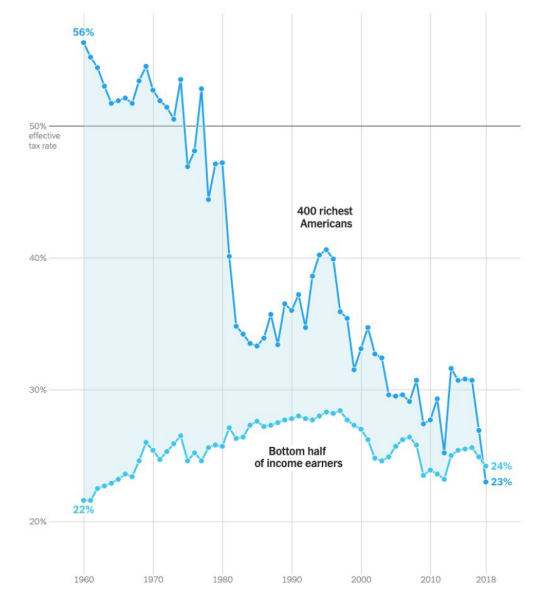

在1960年代,美国富人缴纳税款超过其收入的50%。而在2018年的数据显示,美国最富阶级仅支付了23%的税率,甚至低于中产收入者支付的25.1%税率。

01

美国首次!中产阶级高于富人纳税额

根据《纽约时报》最新发布的研究中显示,现在,美国最富有的人所控制着美国财富的份额,比19世纪末和20世纪初“卡内基和洛克菲勒的镀金时代”还要大。

(这个时期被称为"镀金时代",是指美国经济迅速发展、工业化加速、商业扩张和财富积累的时期。这段时期还标志着美国经济体系的崛起,但也伴随着一些社会问题和经济不平等。)

在1960年代,美国最富有的人中,有400人支付了超过一半的收入作为税款。对于富人所征收的高税率有助于控制社会财富不平等,并能作为支持建立医疗保险、医疗补助和食品券等社会安全网的资金。

然而2018年的数据显示,美国历史上首次出现最富有的人纳税率,低于中产阶层纳税率情况。

富有的人群支付了23%的税率,略低于收入再14.7万美元到10万美元的中产阶层收入者,所支付的25.1%税率。

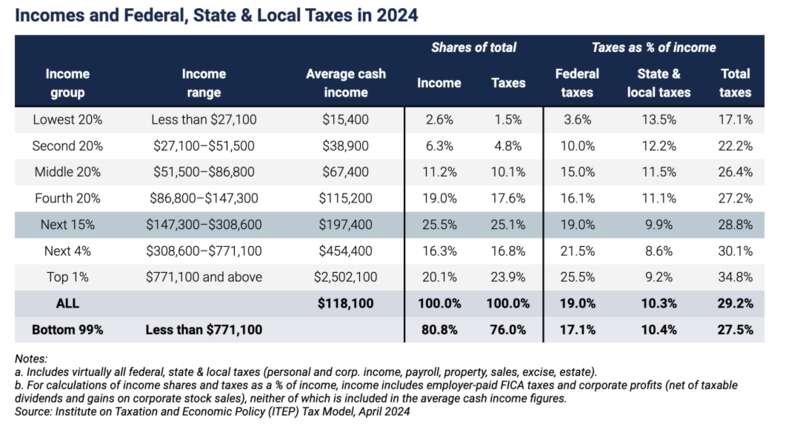

2024年,美国各个阶层纳税情况

截图自itep.com,版权属于原作者

历史上,富人曾必须支付高额的企业利润税,因为这是他们主要的收入来源。而他们传给子嗣的财富也会受到遗产税的征税。

但是在过去几十年里,这两项税收削弱太多。

图中为自1960年以来,富人阶级以及工薪阶级赋税比率。

图源:Rutger Bregman的X社交媒体账户

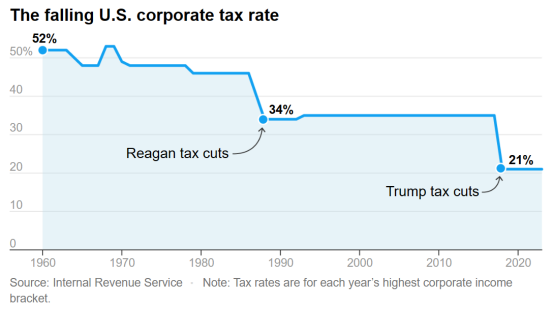

2018年,美国将其最高企业税率从35%削减至21%,而遗产税几乎已经消失。相对于美国家庭的财富,它所产生的税收仅为1970年代的四分之一。

图中为美国从1960年开始至今的富人赋税变化。

图源:NYtimes.com

02

富豪们避税我们很难知道

到目前为止,了解超级富豪是如何避税一直都很有难度。

尽管超级富豪对经济和社会有着巨大的影响力,但公共统计数据往往没有充分记录他们对政府的贡献,例如纳税额或慈善捐赠等。普通公众更是很难获得关于他们避税行为的详细信息。

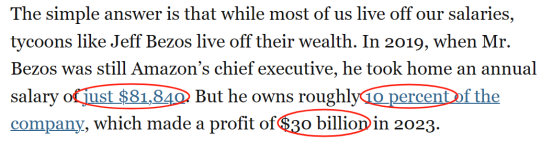

美国的亿万富翁主要靠着他们的财富生活,而不是他们的收入,这与大多数美国人形成了鲜明对比。以亚马逊的首席执行官杰夫·贝索斯(Jeff Bezos)为例,他的收入相对较少,但他持有的公司股票价值一直在不断增长。

图中为亚马逊的首席执行官杰夫·贝索斯(Jeff Bezos)。

图源:Nytimes.com

在2019年,贝索斯(Bezos)仍为亚马逊的首席执行官时,他的年薪仅为81,840美元。但他大约拥有着公司的10%股份,该公司仅在2023年就盈利了300亿美元。

信息截取自Nytimes.com

如果亚马逊公司把利润作为股息发放给股东,那么股息会受到所得税的影响,导致贝索斯(Bezos)需要支付大额的税款。

但事实上,亚马逊、伯克希尔哈撒韦和特斯拉等公司并不将利润以分红的形式支付给股东,而是将其利润保留在公司内部用于再投资,从而使股东们的财富得以继续不断地增加。

除非贝索斯、巴菲特或马斯克出售他们的股票,否则他们的应税收入可以说微不足道。但是他们仍然可以通过抵押资产来进行惊人的购买。例如,马斯克就曾利用他在特斯拉的股票作为抵押,筹集了大约130亿美元的免税贷款,用于收购推特。

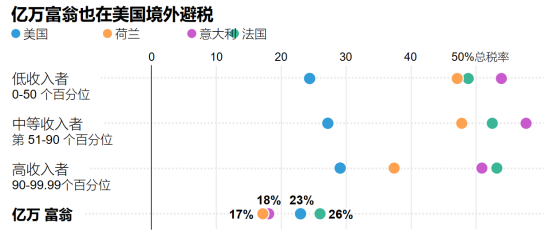

图中为美国、荷兰、意大利以及法国各个阶级收入者征收税率。

图源:Nytimes.com

有研究发现,在美国之外,避税甚至更容易。

以法国企业家,全球最大的奢侈品公司LVMH(路威酩轩-路易·威登集团)的主席兼首席执行官伯纳德·阿诺(Bernard Arnault)为例,2023年,阿诺(Arnault)在LVMH公司的持股中获得了约30亿美元的股息。法国——和其他欧洲国家一样——几乎不对这些股息征税,因为从表面上看,这笔钱进入了公司账单。

但是,阿诺(Arnault)仅需通过其与他公司操作交易,比如用于慈善活动、维护他的超级游艇,或者购买更多的公司等,他几乎可以像直接存入银行账户一样正常使用这笔钱。

03

呼吁征收“超级富豪”税

经济学家加布里埃尔·祖克曼(Gabriel Zucman)呼吁对超级富豪实施“最低协调税率”。他指出,通过这样的税款,可以资助各国医疗保险、医疗补助、食品券等计划,并提及先前税收如何有助于减少不平等。

图中为经济学家加布里埃尔·祖克曼(Gabriel Zucman)在G20峰会。

图源:Nytimes.com

然而,征税超级富豪所面临的一个挑战是,他们可能会选择搬到税收较低的国家。

在欧洲,法国、瑞典或德国积累财富的亿万富翁已经搬到了瑞士定居,他们在那里缴纳的税款只相当于在本国应缴税款的一小部分。尽管仅有极少数超级富豪实际上搬迁了他们的家庭,但税收改革者一直担心这种可能性。

仍有一种可行方法减少富人逃税:全球最低协调税率。

2021年,超过130个国家同意对大型跨国公司的利润应用最低税率为15%。因此,无论一家公司将其利润存放在哪个国家,根据国际协议,公司仍然必须至少支付一定的基础税额。

在今年2月举办的G20峰会(Group of 20 finance ministers)中,提出了一项“最低协调税率”,不是针对企业,而是针对亿万富翁,得到了在场参加会议人员一致同意。

提议要求全球亿万富翁每年都支付相当于其财富的一小部分,例如2%的所得税(百分比未定)。比如像LVMH公司CEO阿诺(Arnault)这样身价约2100亿美元的人,那么他将需要额外支付大约42亿美元的税款。

信息截取自Nytimes.com

总的来说,该提议将使各国每年都能够收取约2500亿美元的额外税收,这一数额甚至比预期的全球最低企业税还要多。

04

在美国征收“超级富豪”税可行吗?

批评者表示这就是在征收一项财富税(Wealth Tax),而在美国,对财富税的合宪性存在争议。

但事实上,这项提议应当属于所得税(Income Taxation)范畴,已经支付了基本所得税额的亿万富翁不需要额外缴纳税款。该提议的目的仅仅是那些通过降低收入以逃避所得税的人才会受到影响。

批评者还提出,征收最低税可能很难实施,因为财富值难以评估。

但根据研究,大约60%的美国亿万富翁的财富是以公开交易公司的股票形式存在的。其余的主要是私人企业的所有权股份,可以通过观察市场评估类似公司来确定其货币价值。

全球最低协调税率目前面临的主要挑战在于各国是否都能积极参与。在跨国最低税协议中,参与国有权对那些未签署该协议的国家的公司进行征税。这种做法鼓励着每个国家都加入协议。

也就是说,同样的原则可以适用于全球亿万富翁。比如说,如果瑞士不愿意对在该国居住的超级富豪征税,其他国家可以代表瑞士对他们进行征税。

G20峰会中提出该征税原则后,巴西、法国、德国、南非和西班牙等国家最近也表达了对对亿万富翁征税“最低协调税率”的支持。美国总统拜登也提出了一个与此相同目标的亿万富翁税收计划。

图源:Nytimes.com

值得强调的是,“最低协调税率”仅仅是要求少数极富有的人——大约3000人——把他们相对较小的利润的一小部分交给政府。这些政府会将资金用于员工的教育、医疗保健,并且让国家企业运作更加繁荣。

Ref参考文献:

https://www.irishstar.com/news/us-news/wealthiest-americans-now-pay-less-32740285

https://www.nytimes.com/interactive/2024/05/03/opinion/global-billionaires-tax.html