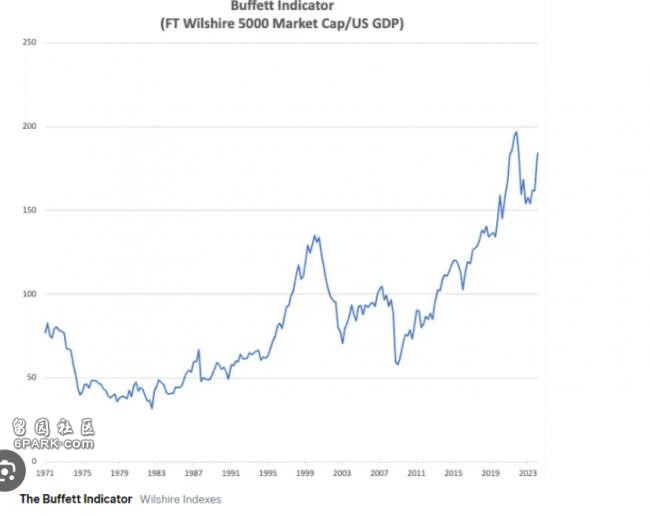

周五(3月22日),《商业内幕》报道称,沃伦·巴菲特最喜欢的市场指标已经飙升至引爆点,表明股市被高估,可能会遭受毁灭性的崩盘。

“巴菲特指标”将所有在美国交易活跃的股票的市值相加,然后将这个数字除以最新季度的国内生产总值(GDP)估计。投资者使用它来比较股市的整体价值与国家经济规模的大小。根据威尔希尔指数,FT Wilshire 5000指数今年已经飙升了9%,创下历史新高,使其市值达到约51.47万亿美元。

美国的国内生产总值从疫情低点上涨了40%,达到上季度的27.94万亿美元。将第一个数字除以第二个数字得到的读数为184%。

巴菲特在2001年的一篇《财富》杂志文章中宣称,他的同名尺度“可能是衡量任何时刻估值水平的最佳单一指标”。

伯克希尔·哈撒韦的首席执行官表示,股票在100%的读数时可能会是公平价值,而在70%或80%时可能接近折价领域。但他警告称,如果在200%附近购买股票,那将是“玩火自焚”。

这位传奇投资者补充道,当这个指标在互联网泡沫时期飙升至当时的纪录高位时,应该是一个“非常强烈的警示信号”,暗示着崩盘即将来临。

今年股市飙升至历史新高,引发了几位评论员敲响泡沫警钟。

这次疯狂的涨势得到了AI相关股票(如Nvidia和微软)巨大的热情支持,以及华尔街对美联储将降息和经济今年将摆脱衰退的希望的增加。

巴菲特的尺度在2022年初证明了其价值,当它突破200%时发出红色警示。在接下来的12个月内,标准普尔500指数和科技重心的纳斯达克指数分别下跌了19%和33%。

然而,值得注意的是,这个指标远非完美。它将股市的当前价值与前一个季度的增长数据进行比较。

它还依赖于GDP,而GDP不包括海外收入,而美国股市的定价则考虑了公司的国内和国际业务价值。

然而,这个指标回到了过去市场灾难前的高位,这对一些专家来说是一个明显的旗帜。

Hussman投资信托公司总裁约翰·胡斯曼(John Hussman)和B. Riley财富管理公司首席投资策略师保罗·迪特里希(Paul Dietrich)都指出,这个指标的飙升是泡沫的证据,可能会以痛苦的爆破结束。