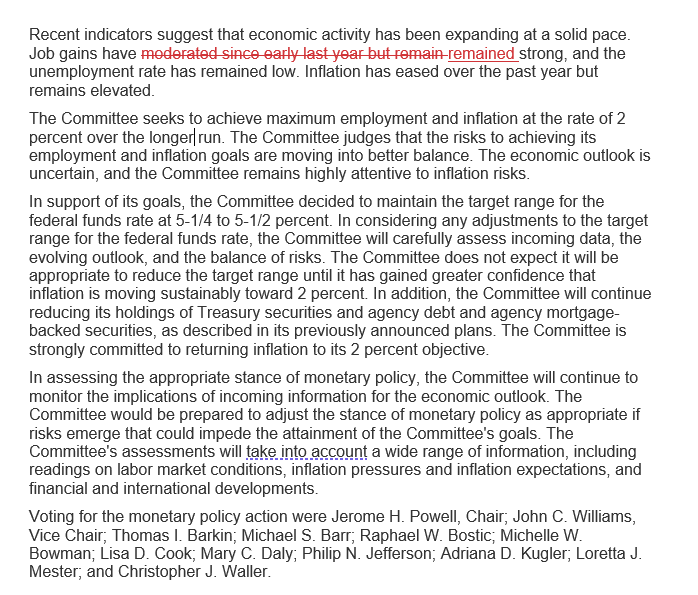

美联储如期连续五次会议在利率政策上按兵不动,声明重申等到对通胀更有信心再降息。点阵图仍暗示今年降息三次,此前有人担忧会鹰派转向改为降息两次。

美联储还大幅上调2024年的美国GDP增长预期,小幅上调今年核心PCE通胀预期至2.6%,认为2025年起通胀更接近2%目标,下调2024年和2026年的失业率预期至4%。

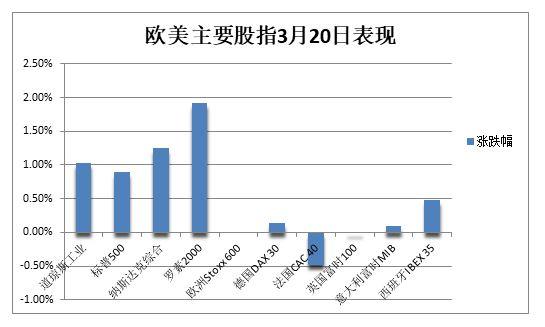

交易员们消化今年额外宽松的预期,两年期美债收益率跳水9个基点至日低,逼近4.60%关口,美股指数集体转涨且尾盘疯涨,小盘股涨幅居前,美元转跌,金价拉升30美元至日高。

美联储主席鲍威尔在记者会重申利率已处于周期峰值,今年某个时点开始宽松是适宜的,但也强调通胀“仍然太高”,FOMC政策利率不会回落至非常低的水平。他还暗示将放慢缩表速度。

英国2月名义与核心通胀超预期降温,名义通胀同比增3.4%创两年半新低,为6月降息可能打开了大门。又有欧洲央行票委支持放松货币政策,以防对经济增长造成严重影响。

不过,欧洲央行行长拉加德试图打压投资者对连续降息的押注,称“首次降息之后无法预先承诺特定的利率路径”。鹰派票委施纳贝尔甚至提出了结构性利率保持更高的新常态。

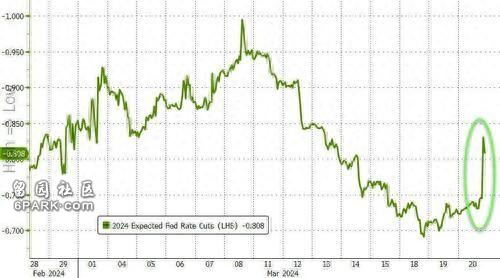

美股三大指数齐创新高,科技、芯片、银行股尾盘飙升,中概指数全天跑赢大盘3月20日周三,在美联储下午宣布FOMC货币决策之前,美股主要指数变动不大,一直在涨跌之间小幅震荡,午盘后一度集体转涨,决策公布前2分钟又再度下跌。

由于美联储维持年内降息三次的点阵图展望不变,美股尾盘涨幅迅速扩大,纳指和罗素小盘股涨超1%,标普大盘史上首次升破5200点,道指一度涨近420点,费城银行指数涨超2%。

截至收盘,美股指数均连涨三日,标普大盘连续两日创收盘历史新高,史上首次升破5200点,道指和纳指也创新高,纳指100逼近3月1日所创的纪录最高:

标普500指数收涨46.11点,涨幅0.89%,报5224.62点。道指收涨401.37点,涨幅1.03%,报39512.13点。纳指收涨202.62点,涨幅1.25%,报16369.41点。

纳指100涨1.15%,衡量纳指100中科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)收涨1.34%至3月7日来最高。

罗素2000小盘股指数涨1.92%,在主要指数中涨幅最大,并创3月8日以来最高。“恐慌指数”VIX跌超5%下逼13。

美股三大指数齐创新高,小盘股涨幅最大,标普首次升破5200点明星科技股尾盘涨幅扩大。“元宇宙”Meta涨1.9%,亚马逊转涨1.3%,苹果跌0.6%后转涨1.5%,刷新3月1日以来最高,微软涨0.9%,谷歌A和奈飞涨超1%,奈飞再创2021年底以来最高,特斯拉涨2.5%,国产Model Y将于4月1日涨价5000元。

芯片股也迅速转涨。费城半导体指数止跌转涨1.6%,止步五日连跌并脱离三周最低。英伟达涨1%后一度转跌1.3%,最终收涨1%,连涨三日至一周新高,英伟达两倍做多ETF涨超2%;英特尔涨超2%后收涨0.4%,AMD跌4%后收跌近1%,连跌三日至三周最低,台积电美股涨1.4%。

AI概念股扭转盘初普跌的颓势,Palantir涨超3%,甲骨文连续三天创历史最高,C3.ai转涨超1%。不过,Adobe跌0.4%,超微电脑跌幅收窄至1.6%,连跌五日至三周最低。SoundHound.ai跌近5%,BigBear.ai跌超2%。

消息面上,英伟达CEO黄仁勋称Blackwell芯片定价3万至4万美元,人工智能爬坡刚刚开始,接下来10年会看到前所未有的进步。白宫称英特尔获得高达85亿美元的联邦拨款支持和最多110亿美元贷款,有报道称该公司准备在美国四个州投资1000亿美元,追赶台积电的芯片制造能力。

中概股指全天跑赢美股大盘。ETF KWEB涨2.3%,CQQQ涨2.6%后收涨1.7%,纳斯达克金龙中国指数(HXC)涨1.9%,止步四日连跌并完全收复上周四以来跌幅。

热门个股中,京东涨约2%,百度跌0.3%,高开16%的拼多多收涨3.5%;阿里巴巴涨1%,腾讯ADR涨1.8%,B站涨3.8%,蔚来跌1.7%,理想汽车涨3.7%,小鹏汽车跌3.8%。拼多多四季报全面超预期,营收同比增123%至889亿元,经调整净利润255亿元同比大增110%。腾讯去年净利润同比增长36%,今年回购规模将翻倍至超1000亿港元,腾讯总裁刘炽平称,今年有望推出基于混元模型的独立App。

银行股中,行业基准费城证交所KBW银行指数(BKX)涨2.4%,连涨四日至去年3月行业危机以来的一年最高,地区银行股涨幅更大,KBW纳斯达克地区银行指数(KRX)涨3%。

其他变动较大的个股包括:

受AI机会提振,美光科技第二财季营收和下季度指引双双超预期,盘后涨超13%。

美国数据中心运营商Equinix盘前跳水暴跌11%,最终收跌2.3%,做空机构兴登堡称其操纵关键指标,以提高盈利能力和解锁高管股票期权酬劳,是在“兜售人工智能白日梦”。

波音盘前跌超4%,低开高走并收涨3.7%,在道指成分股中领跑。公司CFO警告在限制737机型产量后,一季度现金消耗或为40亿至45亿美元超出预期,实现年度现金流约100亿美元的目标被推迟。但有报道称,波音正考虑出售至少两项国防业务的可能性。

美国墨西哥风味连锁餐厅Chipotle高开8.5%后收涨3.5%,一度升破3000美元至历史新高。1拆50股的计划等候股东审议,或于6月生效并成为纽交所历史上最大的股票拆分之一,德银看好增长前景并上调目标价。

美国国会预算管理办公室称,减肥药给美国造成的成本将超过预估的结余,若将减肥药纳入医保将推高未来10年赤字。诺和诺德与礼来闻讯跳水,午盘后均最深跌2%,最终礼来小幅收涨。

作为AI热潮的试金石,被称为“小英伟达”的AI硬件初创公司Astera Labs在IPO上市首日股价激增,收涨超72%。周四关注“美国贴吧”Reddit上市,将是2019年以来首次社交媒体IPO。

欧股仅德国和意大利股指涨。泛欧Stoxx 600指数大致收平,欧元区Stoxx 50指数跌超0.1%,亚洲业务盈利预警的古驰母公司开云集团跌近12%领跌。德国股指站上1.8万点关口,连续两天创收盘新高,奢侈品拖累法国股市脱离纪录最高,LVMH跌1.6%,迪奥跌2.8%,但爱马仕转涨。

美联储决策令美国短债收益率跳水至日低,10年期收益率一度短暂转涨在美联储决策公布前,美债收益率集体下行但跌幅收窄。对货币政策更敏感的两年期收益率一度跌2个基点至4.67%,脱离三周高位。10年期基债收益率跌超1个基点至4.27%,周一盘中曾以4.35%创下去年11月末以来最高。

决策公布后,短债收益率重新跳水。两年期收益率刷新日低、较上日收盘最深跌9个基点至4.60%,抹去上周四以来涨幅。10年期基债收益率则在跌至4.25%后反弹转涨至4.32%,美股尾盘再度转为下行约2个基点,交投4.27%。

作为欧元区基准的中长期德债收益率跌约2个基点,两年期收益率尾盘小幅转涨,其他欧元区国家基债收益率变动不大。在周四英国央行货币决策之前,10年期英债收益率跌超4个基点。

油价止步两日连涨脱离五个月高位,盘中齐跌2%,欧美天然气均下挫上周美国EIA原油库存数据降幅不及预期,油价在午盘后跌幅扩大,脱离过去两日连创的去年10月下旬以来近五个月最高,但有分析称,供应端趋紧的基本面没有改变。

WTI 4月原油期货收跌1.79美元,跌幅2.10%,报81.68美元/桶;5月期货收跌1.46美元,跌幅1.80%,报81.27美元。布伦特5月期货收跌1.43美元,跌幅1.60%,报85.95美元/桶。

美油WTI交投更活跃的5月期货最深跌1.90美元或跌2.3%,日低接连跌穿82和81美元两道关口。国际布伦特最深跌1.80美元或跌2%,接连跌穿87和86美元。

还有分析称,拜登政府“放大招”,推出严格尾气排放限制,利好电动车销售,利空油价。

欧洲基准的TTF荷兰天然气期货最深跌5.6%,失守28欧元/兆瓦时,接近回吐周内涨幅,ICE英国天然气一度跌4.6%。美国天然气期货跌2.6%,离月内低位不远。

美元迅速转跌脱离两周高位,日元一度转涨并升破151,比特币失守6.1万美元后反弹在美联储决策公布前,衡量兑六种主要货币的一篮子美元指数DXY一度涨0.5%并站上104关口。决策公布后,美元走低至日低103.40且全天转跌,止步四日连涨并脱离两周高位,彭博美元指数创3月8日以来最大盘中跌幅。

欧元和英镑兑美元转涨0.4%,脱离3月6日以来低位,欧元站上1.09关口。离岸人民币兑美元在美股尾盘转涨,但仍不足7.21元,连续多日徘徊一周半低位。

日元兑美元最深跌0.6%并失守151.80,再创四个月最低,接近2022年下旬日本干预汇市的152关口,也逼近1990年6月日本资产泡沫破裂以来的低位水平。美股尾盘时,日元兑美元一度转涨并短暂升破151,有报道称,日本央行或在今年中旬继续加息。

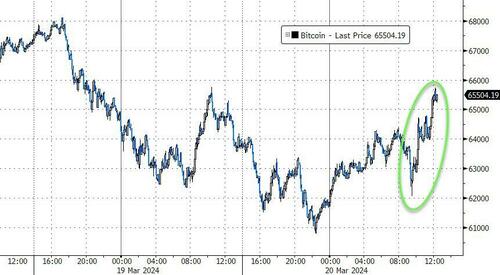

主流加密货币涨跌不一。市值最大的龙头比特币稍早曾失守6.1万美元,在美股盘前已重回6.3万美元上方,美股尾盘涨超5%并升破6.5万美元,脱离月内低位。第二大的以太坊一度跌穿3100美元,转涨后涨超6%至3300美元上方。

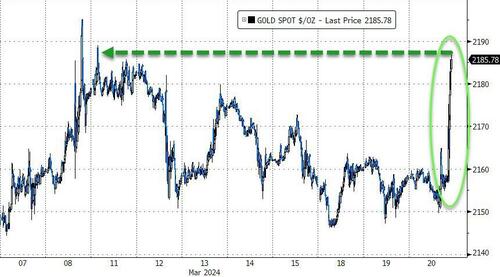

美联储决策令黄金涨超1%上逼2190美元,短线拉升30美元逼近历史高点在美联储决策公布前,现货黄金一度转跌,美股盘前曾涨0.3%并上逼2165美元,随后再度失守2160美元整数位,徘徊周一盘中所创的一周多新低,3月8日曾接近2195美元创历史新高。决策公布后,黄金涨幅迅速扩大并触及日高、上逼2190美元,日内涨1.4%。

稍早,COMEX 4月黄金期货收涨0.06%,报2161美元/盎司。COMEX 5月白银期货收跌0.12%,报25.104美元/盎司。

伦敦工业基本金属涨跌不一。经济风向标“铜博士”收跌0.5%并下逼8900美元整数位,连跌两日,周一盘中曾升破9160美元创11个月最高。伦铝和伦锌小幅上涨,伦锌此前曾连续两日跌超1%。伦铅跌超1%,昨日跌2.7%的伦镍小幅转涨,昨日跌超1200美元或跌超4%的伦锡再跌0.8%,在六日里第二天下跌,进一步远离七个月最高。

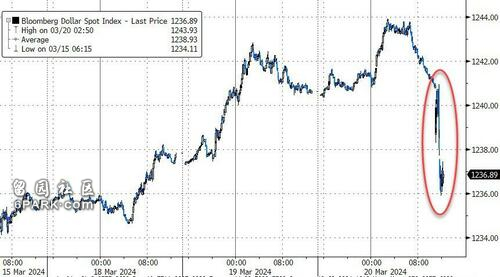

美联储如期继续按兵不动,今年三次降息预期不变,警告此后利率高于预期

美联储如市场所料继续按兵不动,并重申,将等到对通胀更有信心再降息,同时,点阵图暗示,联储官员对明后两年及更长期的利率预期都高于前次,警告长期利率会高于预期。

美东时间3月20日周三,美联储在货币政策委员会FOMC会后宣布,联邦基金利率的目标区间依然为5.25%到5.50%。自去年7月加息后,联储一直将这一政策利率保持在二十余年来高位。

在2022年3月至今的本轮紧缩周期内,美联储已连续五次会议未加息。和2022年7月以来的前13次会议一样,FOMC投票委员全票支持本次利率决策。

本次货币政策决议声明、经济展望和利率预期点阵图公布后,有“新美联储通讯社”之称的记者Nick Timiraos发文称,尽管近几个月经济增长稳健、通胀增长强于预期,美联储官员仍未大幅修改他们对今年晚些时候降息的预期,预计通胀会重回放缓势头,他们的降息前景不变。

在本次点阵图公布前,Timiraos指出,如果联储官员上调通胀预期,同时保持降息次数的预期不变,将被解读为联储对通胀走强的担忧减少。而如果上调通胀预期,同时预计今年降息次数更少,将反映出,联储官员对经济增长疲软的担忧减少。

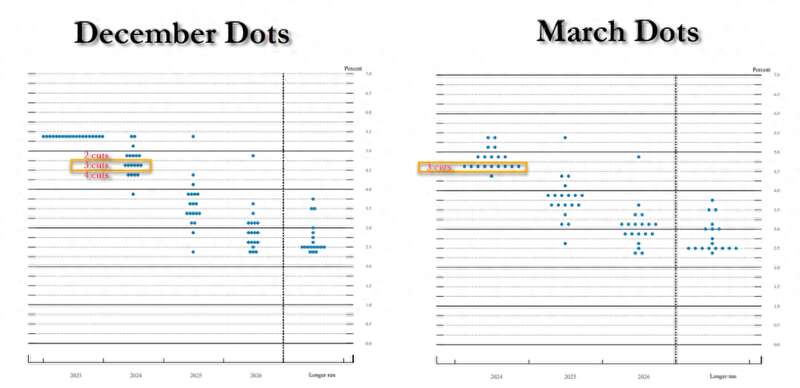

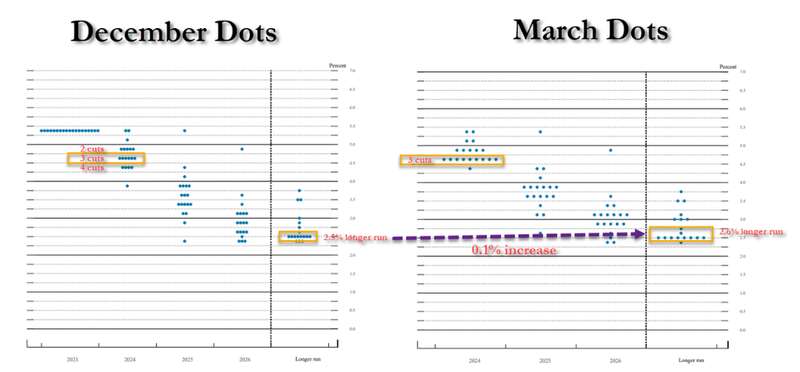

点阵图显示预计今年降息三次人数增三人 预计降息四次人数仅剩一人点阵图显示,相比去年12月发布的点阵图,本次美联储官员对今年降息次数的预测更加集中为三次。在提供利率预测的19名联储官员中,共有15人预计今年利率会降至5.0%以下,较上次如此预测的人数少一人。

在这15人中,有五人预计利率在4.75%到5.0%,以每次降息25个基点估算,相当于今年两次降息,如此预测的人数和上次点阵图相同,九人预计在4.50%到4.75%,相当于预计今年三次降息,较上次点阵图增加三人。

这样来看,19人之中,共有十人、占比近53%的联储官员预计,明年至少降息三次,和上次点阵图这样预测的人数占比大致相同。而预测至少四次降息的人数明显减少,仅一人预计利率在4.25%到4.50%,相当于四次降息,较上次点阵图预测少三人。上次还有一人预计利率低于4.0%,本次无人这样预测。

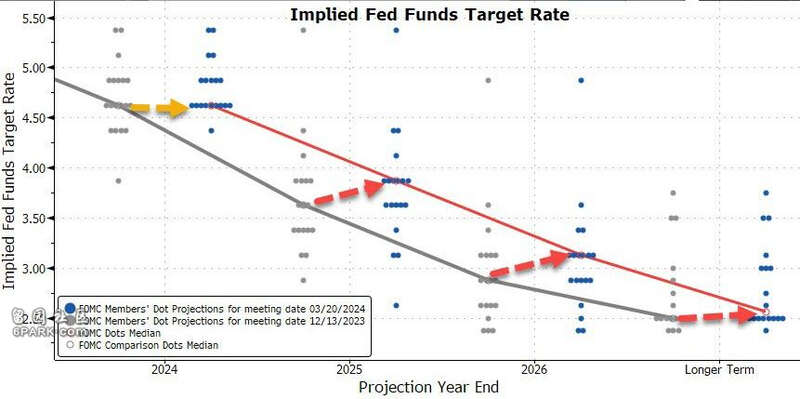

仍今年降息75个基点 明后年及更长期利率预期均上调 会后公布的美联储官员利率预测中位值显示,相比去年12月的上次展望预测,联储官员保持对今年的政策利率预期不变,同时上调了明后年的利率预期,具体预测的中位值如下:

2024年底的联邦基金利率为4.6%,持平2023年12月预期。2025年底的联邦基金利率为3.9%,较12月预期的3.6%上调30个基点。2026年底的联邦基金利率为3.1%,较12月预期的2.9%上调20个基点。更长期的联邦基金利率为2.6%,较12月预期的2.5%上调10个基点。以最新的中位值预测水平估算,美联储官员预计,到今年年底利率均值达到4.65%时,今年内会降息75个基点,相当于共有三次25个基点的降息,和去年12月的预测完全相同。而明后年利率预期的上调相当于,少了整一次或将近一次25个基点的降息,联储预计届时的降息次数降至不足一次。

更长期利率的预期上调相当于,美联储官员对所谓中性利率的预期提高了10个基点,升至2.6%。在点阵图中,这种变化幅度显得很小,共十人预测更长期利率在2.5%到2.75%,和上次点阵图的预测人数一致。而上次有三人预计届时利率低于2.5%、在2.25%到2.5%,本次这样预测的只有一人。

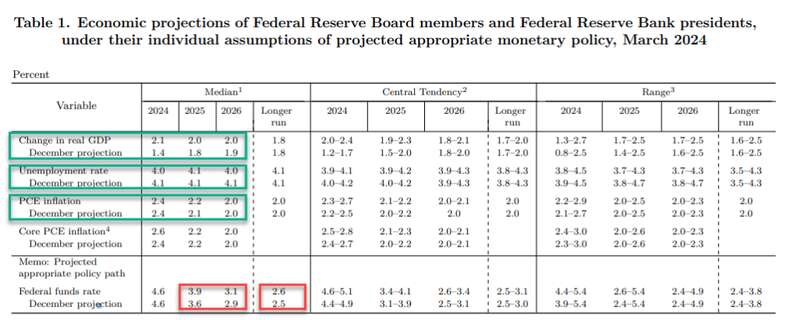

今年GDP增长和核心PCE通胀预期上调 失业率预期下调会后公布的经济展望显示,美联储官员将今明后三年的GDP增长预期均上调,其中今年的大幅上调0.7个百分点、即70个基点,明后两年分别上调20个和10个基点,将今年和后年的失业率预期小幅下调10个基点,明年的PCE通胀预期小幅上调10个基点,今年的核心PCE通胀预期预期上调20个基点。

具体调整如下:

预计2024年的GDP预期增速为2.1%,12月预计为1.4%,2025年预计增速为2.0%,12月预计为1.8%,2026年增速为2.0%,12月预计为1.9%,更长期预期增速为1.8%,持平12月预期。

2024年和2016年的失业率预期均为4.0%,均低于12月预期4.1%,2025年的失业率预期仍为4.1%,2026年之后更长期失业率预期为4.1%,均持平12月。

2024年PCE通胀率预期持平12月的2.4%,2025年的预期为2.2%,12月预期为2.1%,2026年和更长期预期均持平12月的2.0%。

2024年核心PCE预期为2.6%,12月预计为2.4%,2025年和2026年的预期分别为2.2%和2.0%,均持平12月预期。

重申对通胀降至目标更有信心再降息、就业和通胀达标风险更趋平衡、缩表仍按计划进行本次联储决议声明大体和1月末的上次声明相同。相比上次,本次的唯一改动是,上次称,“就业增长自去年初以来有所放缓,但仍强劲”,本次直接改为“就业仍强劲”。

声明完全照搬了上次调整的利率前瞻指引,重申了上次新增了两句表述:

“在考虑对联邦基金利率目标范围的任何调整时,(FOMC)委员会都将仔细评估未来的数据、不断变化的前景和风险平衡。委员会预计,在对通胀持续向2%迈进更有信心以前,不适合降低(利率)目标范围。”

声明继续强调,美联储坚定致力于让通胀率回落到2%这一目标。

本次声明重申了上次新增的“实现就业和通胀目标的风险正在趋向更好的平衡”,以及上次新增的“经济前景不明朗”,然后继续重申“仍高度关注通胀风险”。

评价经济活动时,本次重申上次新增的“经济活动以稳健的步伐扩张”,继续重申去年12月声明有关通胀放缓的评价,即“过去一年通胀已放缓,但仍然高企”。

和前13次会议一样,本次会议的声明未公布新的缩减资产负债表(缩表)路线,继续重申,将按此前公布的计划,继续减持国债、机构债和机构抵押贷款支持证券(MBS)。