美国年度体育盛典“超级碗”,有“美国春晚”之誉,备受瞩目。

在前段时间结束的超级碗上,拼多多旗下的电商平台Temu,豪掷2100万美元,播放了三条30秒的广告。

再算上1500万美元的优惠券和赠品,这次营销,Temu共掏出了3600万美元。

Temu提供1000万美元赠品的宣传海报

拼多多的Temu,总部位于波士顿,于2022年9月在美国正式上线,采用的也是低价和社交购物的模式。

上线不到两年,Temu出手可谓财大气粗。

根据MediaRadar统计的数据,仅在2023年9月到12月期间,Temu在全美的广告投入就超过了5.17亿美元,一度超过了老牌电商巨头亚马逊。

另据Bernstein研究估算,截至2023年,Temu在美国的广告支出已达到30亿美元,约合人民币215亿元。

目前,Temu已成为美国最大的在线广告金主之一。

砸钱投广告,看似简单粗暴,但对于Temu这样的新玩家来说,还是很有效的。

以超级碗为例,广告播出当天,Temu的下载量比前一日就增长了34%,创下了去年11月以来最快的日增长纪录。

也正是在广告的狂轰滥炸下,Temu成为2023年美国下载量最高的应用。

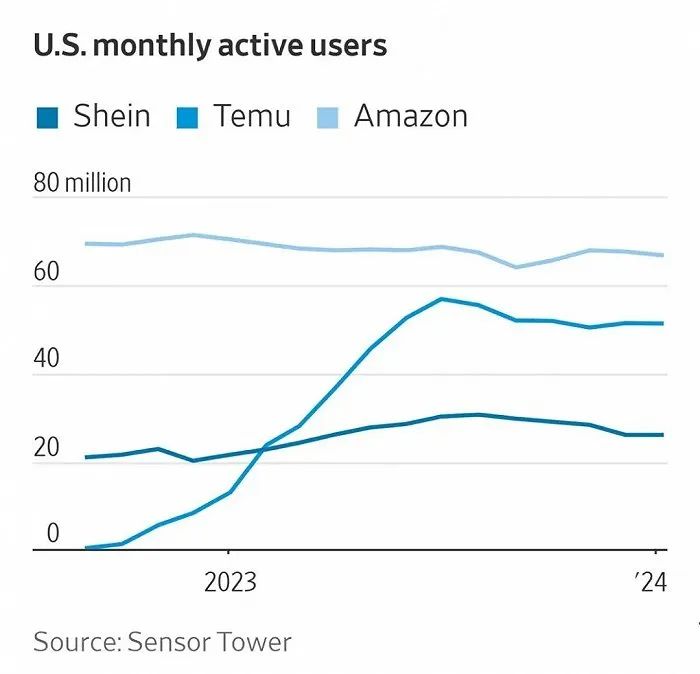

从美国的每月活跃用户数上看,Temu已经占到亚马逊美国的70%,这是一个了不起的成绩。

Amazon、Temu、Shein在美国每月的活跃用户数

那么问题来了,Temu能够挑战亚马逊吗?

目前看,两者的差距还很大。

2023年,亚马逊全球商品交易总额GMV为7000亿美元,Temu预计只有140亿美元,两者不在一个数量级上。

务实地看,Temu要做的,不是挑战亚马逊,而是错位竞争。

具体来说——

一是极致低价。

卖东西,低价常常是最真诚的必杀技,也是Temu在美国能够快速打开局面的杀手锏。

正解局注意到,Temu在超级碗上投放的广告里标注的产品价格,都低于10美元。

Temu在2024超级碗上的广告视频截图

美国知名投行摩根士丹利的报告显示,超过一半的Temu购物者处于“家庭收入低于5万美元”的低收入区间内。

美国电商平台Jane.com于2023年末关闭时,特别在破产文件中提到,无法与 Temu的低价竞争。

可见,Temu已经形成了低价优势。

二是跨境直邮。

Temu采取的是“类自营”模式,商品大多来自中国,从中国直邮到美国。

这意味着,背靠中国制造,Temu能够提供最具性价比的产品。

三是全球布局。

与淘宝、京东不同,Temu天生就带有国际化基因。

目前,Temu已经在49个国家和地区开设了站点,覆盖了欧亚美澳等大陆。

亚马逊在全球也只有22个站点,在国际化上,Temu走在了前列。

不过,Temu也面临挑战。

一方面,低价策略起效,但产品质量也遭受质疑;广告狂轰滥炸,但转化率有所下降。

另一方面,亚马逊也积极应对,比如把售价低于15美元的服装商品降低推荐费(即卖家支付的交易费),这也是一种变相的低价策略。

拼多多成立于2015年9月,目前的市值已经超过了京东,创造了中国电商的奇迹。

沿袭拼多多商业模式的Temu,会在美国创造另一个奇迹吗?

这得分析美国市场与中国市场的不同之处。

拼多多开创了自己的“社交电商”模式,这里的社交,主要说的是微信。

拼多多的拼购、砍价等玩法,都是基于微信开展的。

背靠着微信庞大的流量,拼多多吃到了巨大的红利,完成了爆发式增长。

有数据显示,仅凭借1分钱抢红包这个游戏,拼多多就从微信获得了1亿名粉丝。

可以说,没有微信,就没有今天的拼多多。

App商城中的Temu软件

在美国,Temu找不到像微信这样的流量池,只能砸钱投广告,效果远不如借道微信便宜、有效。

还要注意的是,与中国不同,美国用户更注重个人隐私,Temu的拼团模式,效果也不如在中国好用。

天时地利皆不同,Temu无法复制拼多多的“王者之路”。

不过话说回来,如果到海外改个名字就能复制成功之路,门槛如此之低的生意,也做不长久。

以Temu、AliExpress为首的电商企业,正在成为中国企业出海的一支生力军。

期待中国电商为中国制造出海打通新渠道。