93岁高龄的巴菲特最大的遗产可能是他如何教导他人投资。

伯克希尔•哈撒韦公司首席执行官沃伦•巴菲特举世闻名,也是备受关注的市场力量。伯克希尔是苹果公司的大股东,苹果是目前主导美国股市的七大科技巨头之一。随着日本股市复苏,该公司还对日本商社进行了大笔押注,同时大幅增持了西方石油公司,帮助这个美国页岩油生产商推广了一种新的金融模式。

巴菲特在与投资者交流时也格外坦诚,没有人做过比他更多的工作来解释各种大型企业的具体运作细节。几十年来,巴菲特的管理风格取得了巨大成功,但他也从不回避谈论自己不太成功的商业投资和犯过的错误。

巴菲特入选了《MarketWatch》杂志评选的最具市场影响力50人名单,该名单由能够影响股票和债券市场价格的人组成,同时也包括能够影响市场参与者行为和策略的人,巴菲特两者都做到了。93岁高龄的巴菲特最大的遗产可能是他如何教导他人投资。

当然,巴菲特每年都会在5月的第一个周六,在内布拉斯加州的奥马哈主持伯克希尔•哈撒韦公司的股东大会,媒体也会广泛报道。伯克希尔公司的年度报告和“巴菲特致股东的信“是巴菲特如何与投资者交流并向他们传授投资智慧的其他案例。

伯克希尔•哈撒韦公司是一家企业集团,其核心业务是保险和再保险业务,同时还拥有铁路、公用事业和其他子公司,以及对其他公司的投资组合,对于巴菲特来说,这是一个令人难以置信的投资者教育平台。

股市表现

自2001年以来,巴菲特在致股东信的开头,都会比较伯克希尔•哈撒韦公司股票与标普500指数包括股息再投资的年度总回报。

但任何一年都是一个随机的时期,如果我们着眼于长期回报,这些数字会很有趣。

例如,伯克希尔•哈撒韦公司的B类股票截至2021年的五年回报率为83%,但同期由于占指数权重的科技股飙升,标普500指数的回报率为133%。在这样的行情下,经常可以在财经新闻中看到一些评论文章,指出巴菲特的价值投资可能已经过时,或者最近的错误造成了太大的损失。

但如果你在2022年底来回顾五年,你会看到不同的结果:

是的,伯克希尔的表现略逊于基准指数,但走势比较平稳。当标普500指数在2022年由于利率飙升科技股回调而下跌18.1%时,伯克希尔股票的同期回报率为4%。

这种表现使投资者更容易抵制在下跌市场中卖出股票的冲动。试图通过离场观望来择时的做法通常会导致投资者错过股市复苏的主要部分,随着时间的推移,择时的行为可能会降低总回报率。

在进一步研究其股票表现之前,我们需要指出伯克希尔•哈撒韦公司有两类普通股,2023年11月9日,该公司A类股收盘价为528,225美元。这些股票从未被拆分过,如果股价高到许多投资者无法投资,公司通常会这样做。高股价也会使股票无法被纳入某些指数中。

因此,为了保持投票权集中在A类股东手中,伯克希尔•哈撒韦公司于1996年创建了B类股票,并于2010年1月将B类股票拆分为50:1。11月9日,B类股收于348.18美元。每股B类股享有A类股十五分之一的股息和其他分配权,以及相当于A类股万分之一的投票权。

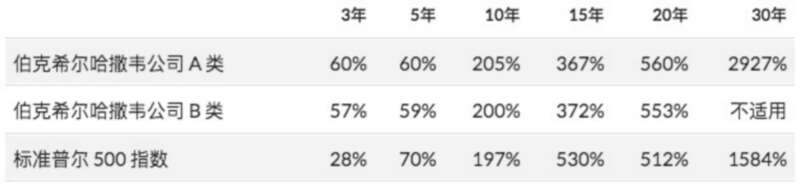

以下是截至2023年11月9日伯克希尔与标普500指数不同时期的总回报率对比:

以下是同期的平均年回报率:

伯克希尔连续三年的优异表现反映在了它在2022年大盘下跌期间的表现。从更长时期来看,伯克希尔的表现非常出色。如果你查看2022年致股东信中伯克希尔和标普500指数的总回报率数据,你会发现,从1965年到2022年,伯克希尔A类股票的平均年回报率为19.8%,而标普500指数的平均年回报率为9.9%。

这让我们看到了巴菲特诚实且努力致力于投资者教育的第一个例子。

投资者应该期待什么?

巴菲特在2016年致股东的年度信中写道,他和他的长期合作伙伴查理·芒格(Charlie Munger)预计伯克希尔“正常化的每股盈利能力将会逐年增加”。该公司的保险或再保险业务可能在任何一年都因巨灾而蒙受损失,盈利也可能因经济放缓等其他原因而下降。

巴菲特在同一封信中写道:“我们的预期是投资收益将继续大幅增长——尽管具体时机完全随机……”

这是一个重要的教训,当你直接收购一家公司或成为其他公司的股东时(伯克希尔两者都做),你不能指望这些投资以稳定、有序的方式获得收益。

多元化,指数基金和低费率的重要性

在1993年的信中,巴菲特谈到了拥有多元化投资组合的重要性。一位投资者“不了解特定企业的经济状况,但仍然相信长期持有美国企业符合他的利益……则应该既持有大量股票,又要定投买入。”

然后他又补充了一句有趣的评论:“例如,通过定投指数基金,一无所知的投资者实际上可以超越大多数专业投资人士。矛盾的是,当‘愚蠢的’资金承认它的局限性时,它就不再愚蠢了。”这一经验对投资者是有益的,但并不一定要鼓励他们购买伯克希尔•哈撒韦公司的股票。

在2017年的信中,巴菲特描述了他在2007年打赌的结果,即由投资咨询公司Protégé Partners联席投资经理泰德·赛德斯(Ted Seides)选择的五只FOF基金在10年内的表现将无法超过标普500指数。你可能不会感到惊讶的是,低成本指数基金的表现远好于所选的五只基金中的任何一只。巴菲特解释说,这些基金经理的积极性非常高,尤其是在收取费用方面。

“即使这些基金在这十年中为投资者带来了损失,但其投资经理也会赚得盆满钵满。之所以会出现这种情况,是因为FOF基金的投资者每年支付的固定费用平均高达惊人的21/2%左右。

在同一封信中写道:“表现起起伏伏,费用从不动摇。”

回顾2016年的那封信,巴菲特写道:“人类的行为不会改变,富有的个人、养老基金、捐赠基金等将继续觉得自己理应得到“额外”的投资建议,那些聪明地利用这种预期的投资顾问将会赚到很多钱。今年的灵丹妙药可能是对冲基金,明年则是别的什么。一句格言预言了这一系列承诺可能产生的结果:“当一个有钱人遇到一个有经验的人,有经验的人最终得到了钱,有钱的人则带着经验离开。”

“查理和我不是选股者;我们是生意选择者。”

巴菲特在2022年致股东信中写下了上述内容,并补充说,他和芒格的工作是通过收购整个公司和买入公司的部分股票来管理股东的资产,以成为企业的被动共同所有者。他们希望这两种类型的企业都具有“持久有利的经济特征和值得信赖的管理者”。

他们采取集中押注,这与指数基金的多元化大相径庭。回顾1993年致股东信,在指出指数基金对业余投资者的优势后,巴菲特写道:“另一方面,如果你是一个有经验的投资者,能够理解商业经济,并找到5到10家具有长期竞争优势且价格合理的公司,那么传统的分散投资对你来说就没有意义了。”他接着建议,相比分散投资,这样的投资者最好投资于“最优选择”,即最容易理解、“风险最小、利润潜力最大”的公司。

《伯克希尔·哈撒韦的完整金融史》的作者亚当·J·米德(Adam J. Mead)说,巴菲特“多年来一直在阐述集中而不是多元化的价值”。这本书详细介绍了巴菲特如何将一家纺织制造企业转变为一家保险公司,然后又转变为一家企业集团的全部历史。“你可以看看伯克希尔•哈撒韦公司的历史,从1965年巴菲特任职到现在,这是一系列非常大的押注。”

对于完全拥有的企业,巴菲特倾向于让原有管理团队继续任职,相信管理层能够继续将公司运营好,只有在需要的时候才会介入,这种管理风格还减少了企业集团层面的开支。

保险浮存金

保险公司收取保费并将其投资,目的是支付索赔支出并赚取利润。保险承保既是一门科学,也是一门艺术,因为保险公司在考虑风险预期和投资需求的同时,也要考虑竞争对手的做法,从而将保险费率设定在适当的水平。

保险公司可以投资的保费被伯克希尔的管理团队称为“浮存金”。巴菲特在最近的致股东信中解释说,到2022年底,伯克希尔•哈撒韦公司的浮存金从一年前的1470亿美元增加到1640亿美元,部分原因是收购了阿勒格尼公司(Allegheny Corp),浮动金没有反映在公司的资产负债表上,因为正如巴菲特在伯克希尔•哈撒韦公司2022年年报的a -2页所解释的那样,“它最终会流向其他人”。

米德将1,640亿美元的浮存金描述为"伯克希尔代表其进行投资的钱,尽管这笔钱不属于伯克希尔,"由于其循环性质,它的功能类似于股权资本,"他说。

巴菲特在年度报告中描述了伯克希尔相对于其他保险公司的优势。他写道,由于伯克希尔手头拥有如此多的现金,该公司“比业内其他公司拥有更大的投资灵活性”。

关于伯克希尔的保险承销业务,米德提出了另一个有趣的观点——该公司并没有进行激烈的价格战。

巴菲特(在年报中)表示:“严格的风险评估是我们保险经理每天关注的重点,他们明白浮存金的收益可能会被糟糕的承保业绩所淹没。所有的保险公司都会在口头上说这句话,在伯克希尔,这是一种宗教,就像旧约一样。”

巴菲特在2022年年报中警告称,作为一家大型财产和意外保险公司,当灾难来袭时,伯克希尔将承受“非常大”的损失。但他补充说,“处理损失不会使我们的资金紧张,我们将渴望在第二天增加我们的业务。”

用会计语言玩公司游戏

盈利表现不佳的公司可能会在财务新闻稿中关注那些不符合公认会计原则(GAAP)的项目。以下是巴菲特在2001年致股东信中对这种日益增长的做法的看法:“糟糕的会计术语是良好思想的敌人。当公司或投资专业人士使用“EBITDA”和“预估”等会计术语时,他们希望你不假思索地接受那些存在危险缺陷的概念。(在高尔夫比赛中,我的成绩经常低于标准杆,因为我有明确的计划来‘调整’我的推杆,因此我只计算我到达果岭之前的挥杆数。)”

投资银行吸血鬼

伯克希尔•哈撒韦公司的网站是巴菲特与投资者进行直接且不加修饰的沟通的另一个案例。网站上没有多余的空间、图表或无意义的内容,只有重要内容的链接,包括监管文件、公司新闻稿、子公司网站、年度报告和巴菲特的信件。

你还可以阅读各种电子和印刷格式的书籍形式的信件。

在伯克希尔•哈撒韦公司的主网站上,左侧有一个链接,名为“沃伦和查理的特别信件:过去,现在和未来”。

巴菲特的信中包含了你在阅读财经媒体有关合并、收购和分拆的报道时可能会想到的精彩内容。他认为投资银行家喜欢通过谈论“实际控制权价值”的溢价是如何合理的,以及一旦收购方首席执行官接管后将发生的惊人事情,来推动收购方为上市公司支付比市场价格高得多的溢价。但巴菲特指出,投资银行家的目的是提高所收取的交易费用。

几年后,银行家们面无表情地再次出现,并同样真诚地敦促处于剥离早期的收购,以“释放股东价值”。当然,分拆会剥夺母公司所谓的“实际控制权价值”,而无需任何补偿。投资银行家们解释说,分拆出来的公司将蓬勃发展,因为它的管理层摆脱了母公司令人窒息的官僚作风,将更具企业家精神。

早在1982年,巴菲特就曾向与投资银行家沟通的潜在收购者提出了这样的建议:“不要问理发师你是否需要理发。”

现金股息

巴菲特多年来一直强调伯克希尔从股票投资中获得股息的重要性。例如在2022年致股东信中他写道,该公司在1995年“基本上”完成了对美国运通公司(American Express Co. AXP)股票的收购,这笔持股的年度股息从4100万美元增加到3.02亿美元。

伯克希尔每个季度都会报告其股票持有情况。以下是截至2023年6月30日持有量最大的10只股票,以及预计年度股息:

回购

当一家公司回购股票时,它会减少流通股票数量,从而提高每股收益。回购股票还可以缓解为了激励高管所新发的股票造成的股权稀释。随着时间的推移,回购带来的每股收益的上升也可以支撑股价的上涨。但巴菲特认为,仅凭这些不足以成为回购的充分理由。他解释说,股票只有在交易价格“远低于保守计算的内在价值”时才应该回购,并在1999年的信中详细解释了回购的利弊。

不,他对苹果的收购还不算太晚,而且他仍然可以通过交易实现目标。

麦克雷•赛克斯(Macrae Sykes)管理着Gabelli Financial Services Opportunities ETF,截至6月30日,该基金投资组合的7.4%仓位投资于伯克希尔。他每年都会参加伯克希尔的年会,并在5月份参加了与米德的小组讨论:

赛克斯在接受采访时说:“巴菲特自己也承认,当你谈论一个3500亿美元的股票投资组合时,这比伯克希尔早期管理的规模较小的投资组合要更具挑战性。”

话又说回来,几年前人们可能就这么说过伯克希尔了。伯克希尔于2016年开始买入苹果公司的股票。那时人们认为这有点“晚了”,因为截至2015年的10年里,苹果股票的回报率达到了10倍,而标普500指数的回报率为102%。

目前,苹果公司是伯克希尔•哈撒韦公司迄今为止持有最大的股票,每年为伯克希尔•哈撒韦公司带来近8.79亿美元的股息。

伯克希尔在2019年第三季度开始增持西方石油公司(Occidental Petroleum Corp.)的股票。FactSet的数据显示,目前伯克希尔持有这家石油生产商25.13%的股份。

米德说,巴菲特并不急于跟风,而是“会坐下来,观察并学习”。拥有一只呈指数级复合增长的股票,你可能会起步较晚,但最终却能做得非常好。”

投资失误

所有的投资者都会犯错误,但如果努力消除投资决策中的情绪因素就会受益匪浅。例如,如果你买了一只价值大幅下跌的股票,你应该等它恢复?还是你去发现一些比这只股票恢复得更快的其他股票。

巴菲特在每封致股东信中都提到了他所犯的错误。他还强调了避免“重大错误”的重要性。

如果后来他认为自己为某项收购付出了过高的代价,他会承认错误并分享经验教训。例如,巴菲特在2014年致股东信中写道,在伯克希尔的子公司投资组合中,有一些表现不佳。这是“我在资本配置工作中犯的一些严重错误的结果”。我并没有被误导:我只是在评估这家公司或其所处行业的经济动态时出了错。”

没有人是完美的,即使是巴菲特也不例外。