中植集团风险化解再现新动态。

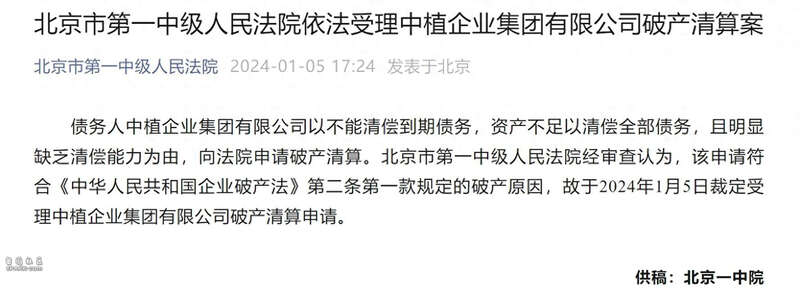

继去年11月“中植系”所属财富公司被警方通报涉嫌违法犯罪并立案侦查后,1月5日,北京市第一中级人民法院消息,债务人中植企业集团有限公司(下称:中植集团)以不能清偿到期债务,资产不足以清偿全部债务,且明显缺乏清偿能力为由,向法院申请破产清算。

北京市第一中级人民法院经审查认为,该申请符合《中华人民共和国企业破产法》第二条第一款规定的破产原因,故于2024年1月5日裁定受理中植企业集团有限公司破产清算申请。

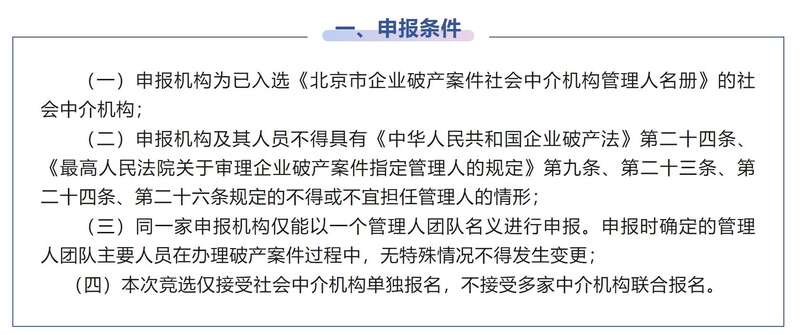

另据北京破产法庭5日消息,鉴于中植集团公司债权债务关系复杂,现根据《中华人民共和国企业破产法》《最高人民法院关于审理企业破产案件指定管理人的规定》,北京市第一中级人民法院决定采取竞争选任方式指定中植集团公司破产清算案管理人。

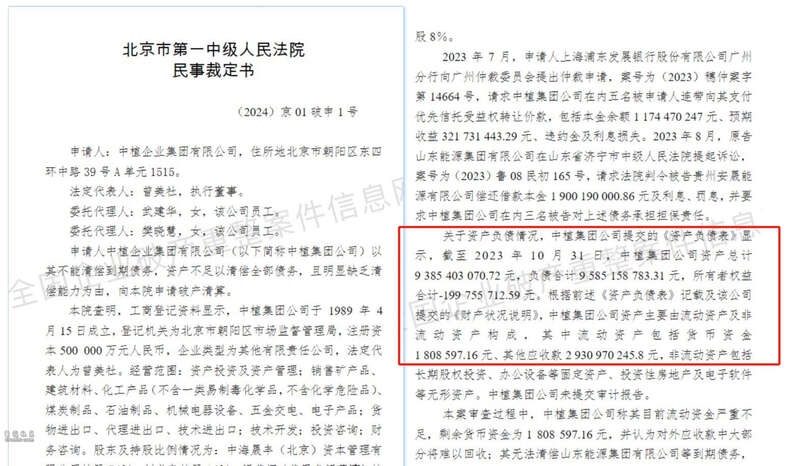

关于中植集团的资产负债情况,北京市第一中级人民法院民事裁定书[(2024)京01破申1号]披露,中植集团公司提交的《资产负债表》显示,截至2023年10月31日,中植集团公司资产总计93.85亿元,负债合计95.85亿元,所有者权益合计-2亿元。

根据前述《资产负债表》记载及该公司提交的《财产状况说明》,中植集团公司资产主要由流动资产及非流动资产构成,其中流动资产包括货币资金180.86万元、其他应收款29.31亿元,非流动资产包括长期股权投资、办公设各等固定资产、投资性房地产及电子软件等无形资产。中植集团公司未提交审计报告。

而在2023年11月22日夜间,中植集团在微信小程序面向投资者发布公开信也曾披露集团账面资产情况。

据公开信披露,集团出险后聘请中介机构进行全面清产核资,初步尽调发现:一是按照中介机构模拟合并口径测算集团总资产账面金额约2000亿元,由于集团资产集中于债权和股权投资,存续时间长,清收难度大,预计可回收金额低,流动性枯竭,资产减值情况严重;二是债务规模巨大,剔除保证金后相关负债本息规模约为4200-4600亿元。

中植集团表示,初步尽调显示,集团已严重资不抵债,存在重大持续经营风险,短期内可用于兑付债务的资源远低于整体债务规模。由于集团资产体量庞大,产业分布复杂、经营主体和项目主体众多,大量代持企业资产、关联融资及对外担保事项还须进一步延伸审计进行核查确认,最终资产负债状况可能还会根据核查情况予以调整,我们将及时向投资者通报相关信息。同时,我们将理清历史脉络,对于可能存在的侵占集团和投资者利益的行为零容忍,一经发现和证实,无论企业还是个人,一律依法追究相关责任并追回相关财产。

随后于当月25日晚,平安北京朝阳官微消息,北京市公安局朝阳分局通报,近期,北京市公安局朝阳分局依法对“中植系”所属财富公司涉嫌违法犯罪立案侦查,对解某某等多名犯罪嫌疑人采取刑事强制措施。

中植集团成立于1995年,是一家多元化经营的大型民营企业集团,集团旗下主要业务涵盖投资、并购、资产管理和产业基金,拥有多家全资、控股子公司,分布于北京、上海、黑龙江等多个省市。

近三十年的时间,中植集团建立了完整的资本版图,旗下涵盖金融投资、并购、财富管理、新金融四大业务板块,核心金融平台包括中融信托和四大财富管理公司——恒天财富、新湖财富、大唐财富、高晟财富,另外还有中融基金以及数百家私募。

作为最重要的融资平台,四大财富管理公司及中融信托拥有极强的募资能力。

四大财富管理公司中,恒天财富管理规模最大,募资能力最强。截至2021年11月底,恒天财富累计资产配置规模已达1.5万亿元人民币。而新湖财富官网数据显示,其最新累计配置资产规模已经突破1.3万亿元;截至2020年底,大唐财富累计资产配置规模超7000亿元,高晟财富资产配置规模也超过了1000亿元。

财报显示,截至2022年末,中融信托及各子公司受托管理资产总规模7857.09亿元。

2020年8月,基金销售新规出台,“一参一控”要求之下,中植启动财富关联公司“四合一”整改工作。2022年1月,中植系旗下四大财富管理公司,正式整合为北京中植基金销售有限公司。此后,仅有1家公司旗下基金销售牌照保留,其他3家被予以注销。新成立的中植基金主要承接四大财富管理公司中原有的“公、私募等标准化产品”,而定融、非标类产品仍在原有财富管理公司旗下。

2021年12月,中植集团创始人解直锟因心脏病突发抢救无效去世;2023年6月底,中植旗下四大财富管理公司集体逾期的相关传闻发酵;9月16日凌晨,中融信托突发公告称被建信信托、中信信托委托管理。

中植申请破产清算,到底意味着什么?

凤凰网《风暴眼》出品

爆料投诉邮箱:all_cj@ifeng.com

中植集团,艰难挺过了2023年寒冬,却倒在了春天到来以前。

1月5日,中植集团向法院申请破产清算的消息不胫而走,牵动着十余万债权人的神经。

中植申请破产清算的理由是,“不能清偿到期债务,资产不足以清偿全部债务,且明显缺乏清偿能力”。北京市第一中级人民法院经审查认为,该申请符合《中华人民共和国企业破产法》第二条第一款规定的破产原因,故裁定受理其破产清算申请。

作为曾经的中国第一大民营金融集团,中植系资产规模超万亿的商业帝国轰然倒塌,牵涉债权权益高达2300亿、高净值投资人数量或达15万,现在回望起来,震撼依旧。

现在,中植系将迎来真正关键性的时刻。

破产清算意味着什么?接下来还有哪些程序要走?债权人将受到哪些影响?什么时候才能拿到钱?凤凰网《风暴眼》采访了在破产清算领域有丰富经验的业界律师,对此进行了解答。

破产清算意味着什么?

中植集团向法院申请破产清算,究竟意味着什么?

上海申宜禾律师事务所律师李海权对凤凰网《风暴眼》表示,根据北京一中院的消息,中植企业集团有限公司的破产清算案被正式受理,“考虑到之前中植集团多项业务已被托管,因此法院对其资产和负债规模应当已经进行了比较详细的摸底。”

李海权表示,法院接下来会指定破产管理人或清算组,并要求债权人进行债权申报,对公司的对外债权进行催收。自法院正式受案开始,所有针对公司的诉讼、仲裁和强制执行都要中止。待债权申报结束之后,再按照债权的优先顺序进行清偿。

李海权介绍,根据法律要求,债务清偿的顺序为:普通职工工资、社保等;有质押、抵押、动产留置的债权优先受偿,之后为普通债权。

事实上,企业进入破产清算程序,有利于更公平公正公开地处理复杂的债务。

对于这一点,德禾翰通律师事务所管委会主任邱文宇律师告诉凤凰网《风暴眼》,“破产清算能够统一清理资产,所有的案件也都会集中在一起管辖,避免出现单个投资人因为没有有效渠道,或者没有主动去法院起诉等原因,导致公司财产被其他人抢先处置分配掉的情况。”

不过,他提到,破产清算程序完全走完,时间上比较难预计,投资人要真正拿到钱,还需要耐心等待。投资人应密切关注破产程序的进展,及时申报债权。

中植集团申请破产清算,是不是意味着彻底没有回转的余地了?

对于这一问题,邱文宇解释道,“中植集团已经开始走破产清算的程序,一旦法院受理,这个程序是不可逆的,无法撤回。”但他同时补充道,“这并不意味着公司完全没有回转余地,破产清算和破产重整还可以相互转换。”

“假如中植集团未来有了破产重整方案,或者法院、管理人、债权人、投资人等认为这家公司还有重整的价值,还可以申请从破产清算转入破产重整程序。”邱文宇说,“但法律对破产重整有期限限制,进入重整程序之后,如果在六个月内不能向法院和债权人会议提交重整计划草案的,仍要转回清算程序。”

波及多少人?

中植系暴雷事件,涉及的规模到底有多大?

早在2023年11月22日,中植企业集团发布的《致投资者的一封致歉信》,就正式摊牌了。在资产方面,提到“初步尽调发现:一是按照中介机构模拟合并口径测算集团总资产账面金额约2000亿元”,而在负债方面,表示“剔除保证金后,相关负债本息规模约为4200亿-4600亿元。”换算下来,资不抵债至少2200亿元。

这还只是账面上的。中植集团是中国第一大民营金融集团,它有四家财富管理公司,分别是恒天、新湖、大唐和高晟。2020年6月8日,《今日财富》杂志发布的榜单显示,恒天明泽、新湖财富、大唐财富、高晟财富分别以9373亿、6000亿、8500亿、1000亿的累计规模,分别排在第2名、第3名、第4名、第11名。

那么,这次大规模暴雷事件,到底波及了多少人?

此前网络上流传出一份来自自称是恒天财富理财师梁亮的自白书,其中提到,这次暴雷涉及的债权权益高达2300亿,高净值投资人数量15万,单个客户最大投资50多亿,企业客户近5000家,职业理财师1.3万人均深陷其中。

对每个投资人而言,涉及的金额都不是一笔小数字。中植系旗下高晟财富的一位融资经理告诉凤凰网《风暴眼》,许多人跟着中植系多年,有的甚至投了10年以上。涉及的人群也众多,“官身加持的人,明星,网红,乃至中植系的员工和中产阶级群体等都有。”他自己和家人投入的资金也高达400万。

不止是上万投资者,在这场“灾难”里,上市公司也没能幸免。

中植集团作为A股市场的资本大鳄,它的暴雷也牵连了至少十余家上市公司。根据此前财新网的统计,已有微光股份、先锋电子、金房能源、中瑞泰、安邦电气等15家上市公司公告所购买的中融信托相关集合资金信托计划出现逾期,涉及金额逾9.79亿元。其中,微光股份踩雷最为严重,涉及金额逾4亿元。

怎么就爆了?

“万亿商业帝国”的套利游戏

中植系这个存在了这么久的庞然大物,是怎么走到了这个地步?

在投资端,中植系是“PE+上市公司”模式的超级玩家。一方面大量受让上市公司股权或参与定增,掌握话语权;另一方面则以PE基金布局热门的未上市资产,以图将资产注入上市公司,做高市值后离场套利。

2014年中南重工转型之初的一起并购案中,“中植系”的这些手法已展现得淋漓尽致。在此后的超华科技、骅威文化、天龙集团、格林美、佳都科技等案例中,也都能从中找到中植系这一套“资本操盘术”的影子。

但在资本版图的扩张背后,中植系此前就屡屡因其强悍犀利的投资风格和频繁的“踩雷”事件,多次引发资本市场质疑。尤其当产业、监管政策大掉头时,致命的厄运开始啃噬中植帝国大厦的根基。

随着这几年A股市场纷纷暴雷,原本强调快进快出的中植系屡屡遭受重创,被迫成了接盘侠。

公开资料显示,2019年以来,资本市场生态发生变化,“千年二股东”中植系被迫获得上市公司控制权。比如,因为收不回欠债,中植系无奈成为凯恩股份、康盛股份的实际控制人,更为被调侃“炒股炒成了股东”。更为严峻的是,中植系还接连踩中了乐视、长春长生、中弘股份、东方园林等大雷,借出去的真金白银大多有去无回。

有市场人士总结称,在“中植系”染指的上市公司中,类似做法几乎是标配:以股票质押的方式给上市公司大股东提供巨额融资支持,表面上看与“中植系”并无股权关系的上市公司,实际上长时间接受“中植系”的资金输血。

但当资本市场潮水退去,击鼓传花游戏没有了最后一棒,资产最后只能砸在自己手里。

一位管理着“上市公司+PE”产业基金的机构人士曾评价道,不能因为“中植系”出了一些问题就完全否定“上市公司+PE”模式。但如果上市公司基本面不好,装进上市公司的资产又没有长期价值,最后结果是螺旋向下,这有违“上市公司+PE”模式做强做大上市公司的初衷,暴雷是迟早的事。

泡沫转折点

掌舵者突然去世,资本操盘术戛然而止

中植系的爆雷,在外界看来,转折点发生在2021年掌舵者解直锟的突然去世。

回望解老板和中植帝国过往,从八十年代默默无闻的工人,到日后成为叱咤风云的金融巨头,这名来自东北的闯将玩转的无不是外人难以洞察其内幕的游戏。

在发家史里,从实业跨入金融的抉择,解直锟几乎踩准了所有的时机。《一法两规》制度约束下,我国信托机构,打破旧有央企主导模式,首次被鼓励民营机构和国资共同入股,信托行业迎来了自己的黄金十年。解直锟也迎来了自己金融大鳄的响亮名声。

甚至因为曾经屡屡被骗的经历,解直锟在一些员工眼里被戏称为“大善人”。有知情人曾告诉凤凰网《风暴眼》,解老板十分好客,其在北京两处豪宅——“观唐”和“樱桃园”的宴席上总是高朋满座,其中不乏不少找他投资或借钱的朋友。但无论来者什么目的,只要是解老板的宴席,桌上就会摆着Latour红酒、十四代清酒,以及茅台。

不过,该人士也称,那几年,解老板主动邀请的地产商、金融圈朋友们也逐渐多了起来,比如德意志银行、渤海银行和经纬纺机等公司的高管。

在扶摇直上的过程里,雷也埋了下来。曾就职中植的人士向媒体表示,2015年解直锟“隐退”香港后,中植系项目由下面人操盘,“很多差项目找过来,通过有心之人带着去香港找老板借钱运作,哄骗手段用得不少”,由此,中植埋下不少雷。

2019年,解直锟重返一线,想过要扭转局势,开始主导中植布局实业投资,并设立8大首席。曾在中植集团旗下公司管理岗位任职的员工告诉媒体,中植的问题复杂,许多问题仰仗解直锟调解, “但凡换个人,都很难处理好”。

但一方面,掌舵积重难返的中植帝国并非易事。除了被迫转型实业、地产外,解老板试图重施“旧计”——让不良资产起死回生。只是时代红利出尽,这些仰靠运气和胆识翩翩起舞的机会早已随风飘落。

另一方面,一度靠着与地方资源的联手,中植集团萌芽的危机似乎有了喘息机会, 但解直锟的猝然离世,改变了中植集团的命运走向。很多人将中植帝国的衰落归结于此。“如果老解没出事,中植不会走到今天”,中植系一位前员工说。

但底层资产不稳的大厦,终归也是沙滩上的宫殿。不良资产太多了,庞大资本帝国早已不是十个瓶子九个盖子的时候了,拆东墙补西墙的慌乱,早已让中植摇摇欲坠。

比如中植系成员宝德股份,因业绩亏损多次转型失败后,于2022年6月被摘牌,终止上市。“投资端回不来钱,融资端规模压缩太难了,只能借新还旧滚下去。”一位曾供职于中植系财富公司的人士在接受媒体采访时表示,中植这些年“路子野、办法多”。

如今,中植集团的破产清算已然开始,风险拆解过程开始提速,这场悬而未决的事件也将迎来终章。