ARM登陆纳斯达克

凤凰网科技讯 北京时间9月15日,当地时间周四,软银集团旗下英国芯片设计公司ARM正式登陆纳斯达克,融资48.7亿美元,创下今年最大上市交易。截至周四收盘,ARM上市首日股价大涨25%,不但提振了股市,也让软银创始人孙正义(Masayoshi Son)大赚了一笔。

ARM周四开盘报56.10美元,较51美元的发行价上涨10%,盘中继续上涨,最高涨幅达到30%。截至周四收盘,ARM股价最终上涨12.59美元,报收于63.59美元,涨幅为24.69%,市值为652亿美元。如果算上限制性股票单位,ARM完全稀释后的市值接近680亿美元。

ARM首日大涨24.69%

ARM上市首日的成功也验证了孙正义的判断。据报道,在周三举行的最后一次IPO会议上,一些银行家和软银高管曾建议将IPO发行价确定为每股52美元,高于此前制定的47美元至51美元发行价区间,可多融资近1亿美元。但是,孙正义认为,不值得为了这1亿美元左右的额外收益而冒险上市。最终,软银将ARM的发行价确定为发行价区间的上限,即51美元。

软银持有大约90%的ARM股份。随着ARM周四股价的上涨,软银所持ARM股份的价值增加了大约120亿美元(约合873亿元人民币)。ARM的上市也成为自2021年10月电动汽车创业公司Rivian上市融资137亿美元以来,美国最大的一笔IPO。它也超过了强生消费者健康全资子公司Kenvue在今年5月上市筹集的43.7亿美元,成为今年目前为止的最大上市交易

万字长文详解Arm坎坷上市路,科技巨头如何与资本共舞?

虽然英国剑桥市中心伫立着一些历史近600年的教堂,但东南角大约5公里处是一片被称为“硅泽(Silicon Fen)”、由低矮楼群聚集的现代创业园区。园区内一家以“手臂(Arm)”命名的芯片公司,近期成为全球瞩目的焦点。

从上世纪80年代起,桌面型电脑、微小中央处理器芯片扮演当时的iPhone角色,Arm因这股浪潮诞生。之后,科技界兴起了智慧手机、IoT(物联网)、人工智能等一波又一波的潮流,Arm驭波而行。

这原本是一家低调到不能再低调的公司。2004年,它在美国一个展会中设立了展台,这才让很多电子从业者第一次了解到它的名字。

2016年年中以来,Arm被一个又一个风口推上舞台,与资本大鳄、科技巨头共舞。

在7年的命运跌宕后,美国当地时间2023年9月14日,Arm重新回到公开股票市场,登陆美国纳斯达克交易所。

01 孙氏双乘兵法

总部位于东京港区、身处使馆区和外资银行聚集地的软银集团,在召开业绩会议时总是门庭若市。这种会议上的管理层总是在来回谈论着两个词语:进攻!防御!企业语言仿佛来自《孙子兵法》。

软银集团成立于1981年,雏形是日籍韩裔人士孙正义进行电信、网络生意的贸易公司,时至今日已经成为一家拥有电信公司、半导体公司以及投资业务的混合产业综合企业。当软银集团CFO兼首席信息安全官后藤芳光提到“进攻!防御!”时,他的角色就像美国方舟基金掌舵人Cathie Wood,在布局下一步的投资。

早在2016年之前,软银集团通过收购,将美国Sprint电信公司、雅虎日本、日本Domestic Telco电信公司纳入麾下,还在2016年9月完成了对半导体公司Arm的收购,成为它们的控股股东。

尽管如此,软银集团更醉心于非控股、不运营、但分享投资收益的业务,它的证券投资很是出名。在2016年年中的业绩会上,孙正义向股东分享说,历年的科技投资带来的IRR(内部回报率)高达44%。当时,他最得意的历史投资包括雅虎和阿里巴巴。

在当时的公众眼中,孙正义兼具眼光和魄力。软银集团与一批日本本土媒体人关系良好,他们为孙正义著书立传时,标题总是充斥着“远见”、“网络巨子”等词语。孙正义自言熟读《孙子兵法》,又用自己的语言重新组织,创造了“道天地将法、顶情略七斗、一流攻守群、智信仁勇严、风林火山海”这25个字的《孙氏双乘兵法》,更是得到日本媒体的大力弘扬。

在2016年中旬,软银集团大约持有20多家公司的股票,涵盖电商、共享交通、金融科技、互联网与媒体、AI和医疗健康等领域。其中最为知名的阿里巴巴,于2014年又一次在美国纽交所发行了IPO,在创造了史上最大募资额之后,继续在跌宕中创造股价攀爬。

以上的历史成为了软银集团下一步动作的基础。在2016年10月,软银集团宣布成立“愿景基金(Vision Fund)”,意在扩大证券投资业务。这个名字实际上呼应了此前孙正义营造的公众形象,Vision更常见的翻译就是远见。孙正义更宏大的谋划是“投资8800亿美元,在10年间投资1000家科技公司”。

2017年5月,顶着投资光环的软银集团正式成立愿景基金一期,规模为917亿美元,其中281亿美元来自内部募资、636亿美元来自外部第三方募资,赫赫有名的LP包括阿布扎比主权投资基金Mubadala、苹果、富士康、高通、夏普等。这只基金当时已经是史上规模最大的企业风险投资基金,有媒体说,它“相当于4个银湖资本或15个红杉资本”。

愿景基金创立之初,意气风发,在两年时间里,投资篮子中装进了73家初创公司。虽然创业是“九死一生”的事情,但这些公司涉及机器人、物联网、云、电商、共享经济等“热门赛道”领域,在旁人看来,软银是因为“预见”了美好前景才进行有关投资。

距离2000年的“互联网泡沫”过去十几年了,市场上的投资人更换了一茬又一茬,愿景基金的职业履历里还没有深刻的科技投资教训。“共享经济”的乌云就在不经意之间飘到了愿景基金的头顶。

从2016年到2019年,共享办公公司WeWork的创始人亚当·诺伊曼( Adam Neumann )获取了孙正义的信任,从软银获取了共计约100亿美元的多轮投资。但在2019年8月,当WeWork将IPO招股说明书公之于众时,其财务状况贻笑大方,让人们意识到“共享经济”这个概念恐怕无异于庞氏骗局,估值立刻暴跌。Apple TV出品的连续剧《WeCrashed》描述了孙正义和诺伊曼从亲密接触到反目成仇的过程,在电视剧最后,孙正义出高价将诺伊曼夫妇逐出WeWork。然而,正当诺伊曼在以色列海滩享受人生之际,他接到孙正义的电话,孙正义告诉他,将使出“钞能力”令诺伊曼永远也收不到那笔所谓的买断款。

根据软银集团2019财年第二季度财报,软银集团及愿景基金对WeWork及其三个附属公司合计投资了103亿美元,但累计损失达到82亿美元。

孙正义继续组建愿景基金,但在WeWork“疤痕”下,LP兴趣大减。2019年7月,愿景基金二期成立,但规模不到540亿美元,同年成立的拉美基金规模大约在数十亿美元。

随后在2020财年,美股上演熔断剧情,环球股市短期巨震,不过随后也依然站稳了脚跟。当年愿景基金一期和二期的累计盈利为62920亿日元,年末的组合持有公司达到110多家。

2021财年,美联储加息步伐逼近,给环球科技投资带来了实质的胁迫,当年愿景基金账面亏损达到252亿美元。虽然年内软银将DoorDash、Coupang和Uber送上IPO,但仍然无法抵御股票市场海啸带来的巨额账面亏损。

2022财年,愿景基金的账面亏损甚至继续攀升,当年就达到398亿美元。这一年里,春、夏、秋、冬四个季度都充满煎熬,在第一财务季度(4-6月),单季度亏损达到227.45亿美元。随后,在第二、三、四财务季度中,投资亏损分别为99.6亿美元、51.85亿美元、18.8亿美元。上述数字相加合计397.7亿美元。

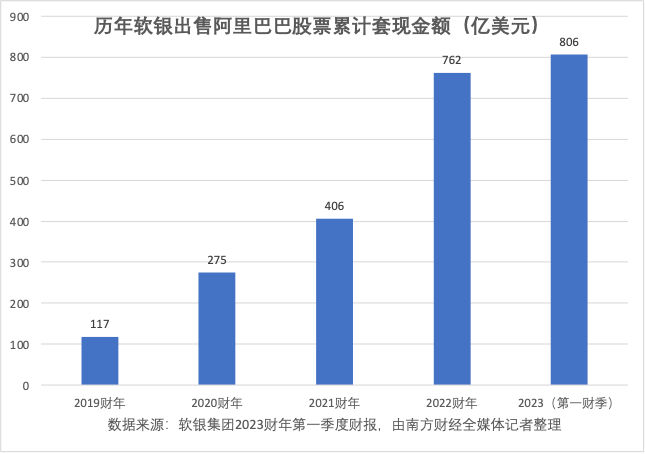

正是从2022年4月开始,软银集团不得不启动将阿里巴巴股票变现的计划,以“弥补”其他投资组合的巨大亏空。阿里巴巴的股票价格下滑,给软银形成账面浮亏,但出售后反而能得到记账盈利。截至2023年3月底,软银对阿里的持股从前一年同期的24.4%降低到13.7%,变现所得成了利润表上的4.3万亿日元(折合约355亿美元)盈利。与此同时,软银推动了Goto、delhivery、symbotic、getaround等四家公司上市,并通过出售Uber、DoorDash、Coupang、商汤、Paytm、Guardant、贝壳等公司的股票套现77亿美元。

进入2023财年之后,软银继续减持阿里巴巴股票,在6月底之前完成了对阿里巴巴股票的清仓,持股几乎降低到零。在8月8日召开的业绩会上,后藤芳光介绍称,这些年来通过出售阿里巴巴股票,合计套现金额达到了808亿美元。

为何科技海啸下的愿景基金格外脆弱?它不是进行了分散投资,且每一笔投资都在具体的投资团队照看下进行吗?实际上,虽然软银的投资看似“鸡蛋分散在不同篮子里”,却过度集中于新经济和科技行业。

然而,出售阿里巴巴股票,似乎仍然不足以拯救软银。2023年,互联网、生物医药、加密货币、半导体……这些曾经叱咤风云的科技赛道上,不计其数的公司持续着市值崩塌的事故。

孙正义想到手里还有另外一只宝藏。

02 宝藏储备

2016年6月,孙正义在武装护卫的陪同下来到土耳其海滨度假胜地马尔马里斯(Marmaris)。就在几天前的6月23日,英国脱欧的全民公投结果出炉,51.9%的公民选择支持脱欧,轰动全球。

脱欧对于英国资产来说不是好消息,出于对未知风险的避让,人们通常会减少英镑或英国资产配置。举例而言,在英国公投脱欧之前的一年里,英镑兑日元下跌了近30%。

然而,孙正义却特意来到土耳其去见两个英国人。Arm董事长斯图尔特·钱伯斯(Stuart Chambers)和首席执行官Simon Segars正在地中海上航行,突然到访的孙正义要求他们尽快找到靠岸之处。虽然软银对Arm的持股当时只有1.45%,但孙正义强硬的态度最终令两人上岸,在一家海滨餐厅里,两人收到了孙正义的第一次全购报价。

几天之后在伦敦,在双方聘请的投行参与下,软银和Arm进行了更多的价格谈判。钱伯斯想要更高的价格,但孙正义难以让步。尽管Arm的历史成绩不错,但下一任买主更关心它的未来上升空间。

1999年,基努里维斯在《黑客帝国》中使用诺基亚8110手机,这款形状像香蕉一样弯曲的手机搭载了Arm的芯片,它和之后的型号一共卖了数百万台,还带动了全球手机使用Arm芯片的旋风。这让Arm从一家籍籍无名、需要费尽力气寻找大客户的初创公司,过渡成长为了具有一定知名度的成熟公司。

尽管如此,2016年的智能手机市场似乎到了一个上升瓶颈,这个下游市场的表现拖累Arm无法进行业绩突破。在2016年6月前的12个月里,Arm的股价最低曾见每股8.25英镑,最高也仅达到每股11.4英镑。

最终,软银愿意为每股付出17英镑,这较Arm在要约前最后一个交易日的收盘价大大溢价53.35%。这还不够,软银豪气地附加了一个条件:全现金交易。这意味着,软银给Arm的股价达到235.8亿英镑,这大约是Arm前一年总收入的23.82倍、EBITDA的52.36倍。换言之,如若Arm继续这么不温不火地发展下去,软银需要至少50年才能收回投资成本。

软银收购Arm是有史以来亚洲在英国的最大金额投资,这笔交易还形成了一定的外交效果。

新任英国财相哈蒙德(Philip Hammond)对这个交易进行了积极的表态,称之为“英国资产对海外投资者魅力不减的明证”, 他借此机会重申英国对海外投资者敞开大门。孙正义在与哈蒙德沟通时表示,将确保今后五年内Arm在英国的员工规模扩大一倍,并使这个英国公司在国际舞台上扮演重要角色,这更是令后者喜笑颜开。

Arm董事会对这桩交易的共识顺风顺水。其中,总部位于苏格兰的Baillie Gifford,是Arm的第一大股东,持有近10%的股份。这家公司尤其在科技投资方面眼光独到,曾经在特斯拉最为困难的时候坚定地为其站台,并相应地获得丰厚回报。除了Baillie Gifford,BlackRock、Capital Group、挪威央行(Norges Bank)、Vanguard等知名机构对Arm持股排名居前。这样的股东团队,也对软银的要约点了头。

和其他的跨国交易相比,软银收购Arm可以用“快马加鞭”形容。在2016年7月18日收到股权收购要约后,Arm的股东在8月30日就投票同意,接着英国高等法院在9月1日给出正面的审批意见。在2016年9月6日,软银正式完成对Arm的收购,前后共计用时50天。

原在纳斯达克、伦敦证交所双重上市的Arm,就此顺势完成退市,成为软银的私有公司。

03 英伟达最失意的收购

将Arm收入囊中四年之后,软银推动Arm再次易主。这一次,它要接受的是美国芯片公司英伟达的全购要约,也就是在短期内第二次“换血”。

总部位于加利福尼亚圣克拉拉市的英伟达,与Arm一样成立于1990年。英伟达在全球GPU市场上占比大约70%。它也是Arm重要的客户之一。

2020年9月14日,英伟达公开表示,愿以接近400亿美元的价格从软银处收购Arm的100%股权,支付方式是英伟达普通股股票加120亿美元现金。

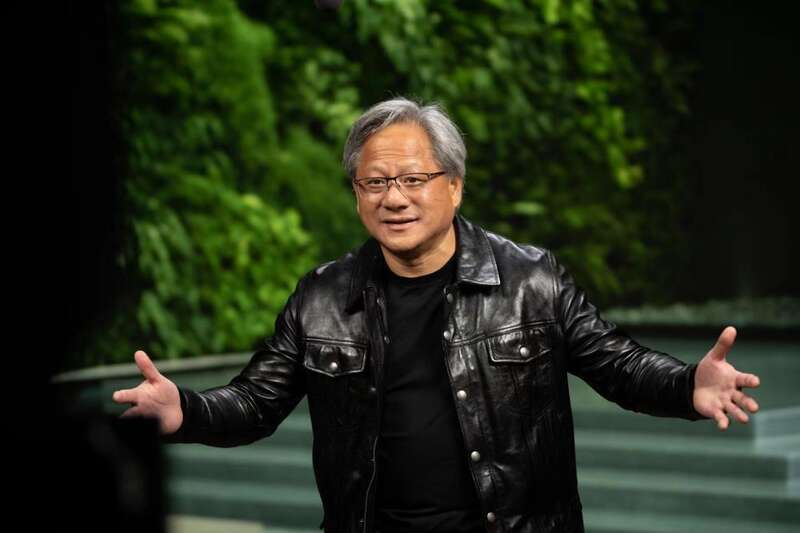

英伟达创始人是华裔美国人黄仁勋,他1963年出生,这几年的公开亮相中,总喜欢穿一身标志性的黑色皮夹克。他在童年时代就随着父母移居美国,而1957年出生的孙正义是在16岁才去加州的,黄仁勋的英语要比孙正义流利、快速。

在孙正义位于加州Woodside、占地9英亩的庄园里,他们曾经会面,孙正义恭维黄仁勋“将在下一个10年里成为又一个史蒂夫·乔布斯”。

在2020年,英伟达的GPU已经延展到了相当广泛的应用范围。它生产的GPU和英特尔的不同,后者将GPU集成在CPU上,这样就主要用于PC电脑,但英伟达生产的是独立的显卡,它不与CPU集成,一开始主要用于加速电脑游戏。不过在2016年,黄仁勋接触到了一家叫做OpenAI的公司,它的创始人声称英伟达显卡可以用于神经网络训练,黄仁勋亲自送了一张独立显卡到OpenAI的办公室,看着他们使用ImageNet数据库做人工智能训练。

从OpenAI身上获得启发之后,黄仁勋回到英伟达,将显卡业务推广到了数据中心上。很显然,世界上将有更多人会像OpenAI一样使用“游戏显卡”。这令英伟达的客户网络进一步扩大了。

尽管如此,英伟达所接触到的芯片设计商,还是不如Arm那么多。在和孙正义交谈时,两人提到了人工智能在物联网、边缘计算、汽车、云等各个领域的应用,当然,这个前提是要有更多芯片设计商设计出具有新功能的芯片。英伟达希望能通过收购Arm,接触到这个行业里最新的发明、最有创意的公司。

然而,由于英伟达体量如此巨大,Arm又在部分领域扮演关键角色,市场“反垄断”呼声四起。谷歌、微软、高通在内的同行竞争公司,公开反对英伟达收购Arm,宣称这起交易将危及Arm的独立性,并可能伤害竞争。

此外,英国、欧盟、美国、中国作为英伟达和Arm的四大主要市场,也介入对这起交易的监管。其中,英国数字和文化大臣Nadine Dorries带领英国竞争和市场局进行多轮深入调查,将问题焦点放在了反垄断竞争和国家安全这两个议题上,相关调查原本计划在2022年5月结束。美国联邦贸易委员会在2021年12月以反垄断为由,提起诉讼以阻止这笔交易。欧盟执行机构欧盟执委会也在2021年10月宣布对该交易展开深入调查。

2022年1月10日,英伟达和Arm向英国竞争与市场管理局提交了一份28页的书面文件,回应诸多监管问题。英伟达和Arm称,市场反对者将Arm的历史“浪漫化”了,却忽视了该公司目前的财务状况,夸大了Arm目前的市场力量。关于“反垄断”,英伟达和Arm则反驳说“这个理论经不起推敲”。市场竞争者担心英伟达将Arm收入囊中后,就会对竞争对手“关门”,但英伟达和Arm说:“这将立即减少Arm的许可收入,从而立即损害英伟达的投资利益。任何理性的上市实体都不会接受这种弄巧成拙的策略。”

从发起收购开始的18个月里,英伟达的股票继续大涨。虽然远不及苹果、微软那样的科技巨头体量,但在芯片产业,英伟达的体量排名第一。如果按照2020年2月7日的美股收盘价计算,英伟达市值为6182亿美元,相当于老牌芯片设计商英特尔三倍之多。英伟达给软银的出价是120亿美元现金外加一部分英伟达股票,这也意味着收购价格从18个月前的400亿美元上升到了600亿美元。

尽管英伟达和Arm据理力争,但它们的信心也在复杂的监管、持续的同行舆论压力下变得越来越弱。

2022年2月8日,英伟达和软银联合发表声明,决定终止这起收购Arm的交易。英伟达此前支付了12.5亿美元的不可赎回定金,也无奈地打了水漂。

在公开场合,黄仁勋总是喜欢身着标志性的皮夹克。图源:英伟达官方

04 重整旗鼓备战IPO

2022年10月18日,Arm首席执行官雷内・哈斯 (Rene Haas)宣布了事业部组织架构更新。“我们将拥有四个独立业务线:车用、终端产品(消费技术)、基础设施和物联网。”他表示。

在已过大半的2022年里,结束出售计划的Arm重整旗鼓。该公司更换了首席执行官,随后又换掉首席财务官、首席法律顾问等重要管理岗位,又裁去了约六分之一的员工(大约1000人)。眼下,调整业务架构是最后一步棋吗?所做的这一切,将如何影响未来的上市估值?

Arm的这次架构重组,主要将原本的车用与物联网事业部进行了一分为二,同时将相关负责人进行了位置调整。

未来车用事业部的负责人,将是Dipti Vachani。这是一位女性领导者,她曾经在英特尔物联网事业部、德州仪器工作,现在还是全球半导体联盟女性领导力议会成员之一。

其他三大事业部的负责人,则进行了某种意义的“转岗”。例如原先负责终端的Paul Williamson现在负责物联网部,原先负责服务器产品的Chris Bergey现在负责终端部,而原先负责物联网的Mohamed Awad现在负责基础设施部。

在此之前,Arm频繁进行高管调整。9月,该公司新增两名董事,并更换了首席财务官。来自美国在线(AOL)和The Raine Group的成员进入Arm的董事会,显然是为Arm筹备再次公开上市做准备。此外,一个“空降”的新兵,也就是来自Splunk公司的Jason Child,在11月取代Inder Singh成为首席财务官,他协助发行IPO的经历可能是Arm的主要关注点。

连首席执行官也是“新”的。现年61岁的雷内·哈斯身高超过1米9,2022年2月,随着英伟达收购Arm失败,他取代了Simon Segars成为首席执行官,也是第一个在Arm坐上如此高位的美国人,他在纽约州罗切斯特的一个郊区长大。

为何雷内·哈斯成为带领Arm再上市的CEO?这恐怕和他的两段经历有关。第一段,哈斯曾在英伟达有7年工作经历,并担任计算产品部门的总经理。第二段,哈斯于2013年加入Arm后,曾被派往上海工作,熟悉Arm未来最重要的市场。在担任CEO之前,哈斯对Arm的一大重要贡献就是拓展了合作伙伴网络,阿里巴巴、安培、亚马逊云科技、德国博世、英特尔旗下自动驾驶研发公司Mobileye等,都和Arm关系越绑越紧。

对上述事业部组织架构调整,雷内·哈斯称“变革可以驱动全新的构想、挑战现状,并促成有趣且新颖的工作方式”。然而,频繁、自上而下的变革真的有利于公司平稳发展吗?这个答案必须由Arm的未来表现来告知了。

一系列的动作下,正在准备IPO的Arm将会如何包装自己?这也打上了一个大问号。此前,软银曾以“物联网”作为卖点,但物联网的概念已经有点过时。最新冒起的自动驾驶、智慧汽车本来势头猛烈,但温度冷却得有点快。

以英特尔旗下Mobileye为例,该公司在2022年10月18日更新上市文件,显示最新目标估值不足160亿美元。一年前,该公司的估值高达500亿美元。该公司在自动驾驶和ADAS领域交付“黑盒子”方案,竞争对手遍布软硬件开发商。

半年后,在2023年5月1日,Arm正式宣布,已向美国证券交易委员会提交F-1表格,内容涉及代表其普通股的美国存托股票的首次公开发行。相关的财务报表、经营计划和风险因素都没有得到披露,这说明Arm还没有做好完全的准备。

它在等待什么?等待的应该是时机。

05 乘人工智能东风

2022年11月,软银集团再次举行了财报发布会。在这场会上,孙正义进行了一场权力交接,但更重要的是,为Arm的即将上市摇旗呐喊。

“Arm是我精力的源泉、快乐的源泉、兴奋的源泉。”孙正义说。

软银集团事业广泛,相关管理工作必然十分耗费心力。从这场会议之后,日常管理工作便移交给了首席财务官后藤芳光等几位高管,而孙正义自己则要全身心地扑向Arm的IPO。

孙正义称,当前能对改善软银业绩做出的“最好贡献”便是思考Arm的未来该如何发展。“今后数年,我将致力于Arm的爆炸性增长。”孙正义做出了这样的誓言。自从这次业绩会后,孙正义便从媒体视线中消失。

北京时间2023年8月22日凌晨,Arm的招股书“千呼万唤始出来”。

在招股书中,Arm提及47次“计算(computing)”和45次“人工智能(AI)”,开始了对下一代芯片科技的逐浪。

Arm等待的时机,正是AI这股东风。

为了发行IPO,Arm强调了它对下一个科技时代的前瞻性,即人工智能。“CPU在AI系统中十分关键,因其或全权负责AI工作负荷,或与GPU(图形处理器)、NPU(神经处理器)搭配运行AI。”招股书中写道。

2023年开始,生成式人工智能成为科技基建的焦点。Arm则强调称:“大语言模型、生成式AI和自动驾驶都需要低功耗的算法。”该公司承诺,在最新的ISA、CPU、GPU产品中,将提供围绕AI和机器学习的功能。

有关CPU在人工智能中的作用,芯谋研究分析师邹宗君向南方财经全媒体记者作了进一步解释。他表示:“如果模拟人的思维和智能行为,CPU擅长步骤和数据复杂的计算,而GPU擅长大量数据并行的简单计算。”因此他指出:“Arm的架构目前主要用在CPU上,目前在管理数据处理和传输功能方面起着辅助作用。”这说明CPU在未来的人工智能中还有待继续提升其贡献力。

人工智能给了Arm一个支点,它想撬动更大的地球。基于上述市场目标,Arm宣称,预计他们在2025年的“总潜在市场”将达到2466亿美元。在2022年,潜在市场中48.9%的价值由基于Arm的芯片设计所创造,而Arm则向芯片设计商收取1.7%的授权费用。“芯片设计的成本及复杂度还将上升,我们的贡献度将继续提高。”Arm称。

无论从上市估值还是募资规模的角度,Arm被认为2023年全球规模最大的一笔IPO。

9月5日,Arm公布招股价及基石投资者细节。它计划发行9550万份ADS,价格区间预计为每份ADS 47美元到51美元。这意味着,Arm通过本次IPO将募集44.885亿美元至48.705亿美元,Arm的整体估值为478亿美元至545亿美元之间。

在美股历史上,Arm可能创造排名靠前的上市市值,2014年,阿里巴巴在纽交所上市的初始市值高达1694亿美元,随后Facebook、Uber、AT&T、Rivian、滴滴、UPS、Coupang、卡夫食品等均创造了500亿美元以上的上市市值。

以募资规模计算,Arm的排名稍显落后。阿里巴巴募资额高达217.7亿美元,随后Visa、Facebook、通用汽车、德国电信、Rivian、AT&T等均募资100亿美元以上。近年来,2019年上市的Uber募资81亿美元、2021年上市的Coupang和滴滴也募资约45亿美元。

“指数级增长潜能”。在软银集团近期的业绩发布会上,该公司总是这样强调Arm在AI时代的成长前景。

06 朋友和对手

英文Arm意为“手臂”,以此命名自己的公司定位并不张扬,但也非常符合其功能角色。对于一些科技公司而言,Arm正如同手臂一般不可或缺。

台积电对Arm IPO进行认购的举动,反映它需要这样的“左膀右臂”。

9月12日,台积电召开临时董事会,核准不超过1亿美元认购Arm普通股。这个举动乍看会显得有点奇怪。

这是因为台积电的绝大多数业务是晶圆制造。大约十年前,台积电向荷兰阿斯麦投资了8.38亿欧元,希望阿斯麦使尽浑身解数研发光刻机,到时候,使用先进光刻机的台积电就能把其他对手甩在身后了。这样重大的投资,就应该出现在客户与供货商之间。

在传统认知里,台积电和阿斯麦的关系,正如同Arm与芯片设计商的关系。然而,台积电跳过芯片设计商,和Arm建立起了联系,这说明芯片产业链在静悄悄地发生了一些重大变化。

台积电董事长刘德音说:“Arm是我们生态系统、技术和客户生态系统的重要组成部分。我们希望它取得成功,并保持健康。”这可能还没有将真正的合作关系挑明。

但按照天风国际证券分析师郭明錤的分析,也许是因为台积电的老“对手”英特尔已经展开和Arm的合作,令台积电感到了危机。

2023年4月,Arm向外界披露了携手英特尔代工服务部的消息,令Arm“下场造芯”的传闻发酵。根据双方公司披露,两者旨在使芯片设计公司能够利用英特尔18A 制程工艺(相当于台积电2纳米)来开发低功耗计算系统级芯片 (SoC)。

这将和台积电形成竞争。按照计划,从2024年开始,台积电就要批量生产包含2纳米晶体管的晶圆了。如果英特尔迎头赶上,无疑会和它争抢市场蛋糕。

随着晶体管体积再次缩小,台积电、英特尔这样的制造公司也得尽可能地熟悉芯片设计商的业务,甚至于在必要时候拿出自己的设计方案,以便衔接客户和制造端之间的空隙。

这意味着,Arm的朋友圈将在未来进一步扩大。

尽管如此,Arm也有竞争对手。在本次IPO的基石投资者名单上,手机SoC芯片大厂高通没有现身。尽管高通管理层在2022年曾表态参与Arm未来的IPO,但随后的一年里,该公司与Arm的法律诉讼“战火”升级,不仅令投资意愿生变,也给未来的供应商关系带来不可预知的变化。

早在2022年上半年,高通CEO安蒙曾向媒体表态,希望参与Arm 未来的IPO,不排除组建财团收购Arm。

但Arm在本次招股书中,再次强调了与高通的法律纠纷尚未得到解决。

在2022年下半年,Arm和高通在美国特拉华州地区法院上公开了一起围绕专利使用权发生的纠葛。高通斥资14亿美元收购的CPU设计商NuVia,是这起纠葛的焦点。

事实上,全球99%以上的手机都使用了Arm架构的芯片,这反映在手机芯片中占据龙头地位的高通,与Arm之间有大规模的交易往来。如今的法律纠纷可谓是反目成仇。

在Arm的起诉书中,Arm描述了自己和高通、NuVia之间不同的合同内容,归纳而言,Arm对于高通“借道”NuVia使用Arm架构提出不满。

Arm就此提出了诸多要求,例如要求高通将NuVia的特许权使用费纳入高通现有许可中,又要限制高通员工从事定制CPU设计工作的能力。Arm提出,需要重新讨论和CPU设计有关的转让费,以及为IP和软件工具签订单独的许可协议。

然而,在反击中,高通指责了Arm的极端,认为Arm威胁这个行业里所有客户的创新。高通还指责Arm使用了一些恶劣的谈判手段,例如故意延迟行动,导致高通付出更高的代价。当时,距离高通收购NuVia已经超过1年,期间高通也花费了大量工程努力和数亿美元来进一步开发和集成相关核心技术,并且已经运用到了具体的SoC产品中。“Arm正在寻求最大限度地威胁高通的投资和高通的SoC路线图,并提取高昂的特许权使用费。”高通向法院称。

“这起诉讼可能会导致我们在行业里、在与高通关系里以及其他第三方关系中遭遇严重的名誉损毁。”Arm在招股书中称。

07 制造iPhone时刻

9月13日,苹果公司迎来一年里关注度最高的一次新品发布会。距离圣诞节和新年还有3个多月的时间,在这时候将新款的iPhone推到市面上,目的是让它把握“礼物季”。

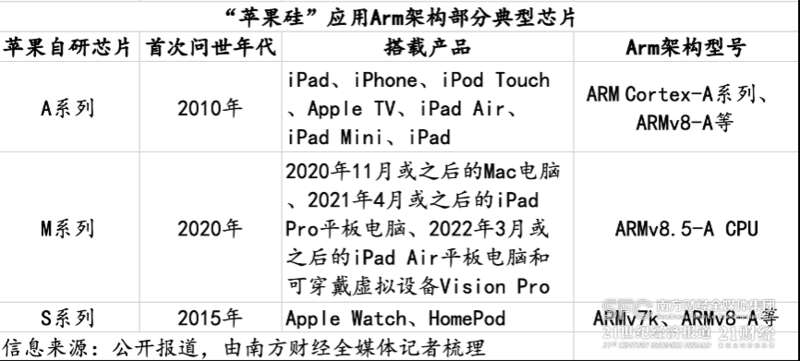

在这次发布的全系列产品中,苹果都用上了自家设计的芯片,搭载在iPhone 15 Pro系列里的,是A17 Pro;iPhone 15系列里,是A16;新款第九代Apple Watch里,搭载的是S9 SiP。

上述芯片也被认为行内同类型产品里的最先进水平,然而就在iPhone刚刚出现的时候,苹果还在依赖英特尔、高通等外部设计商,自己没有芯片研发能力。“苹果硅”的炼成,也与Arm有关。

尽管Arm对260多位朋友亲疏无别,但苹果将其产品带到了21世纪多项重要的科技平台中。

2001年10月23日,第一代iPod问世,令苹果“起死回生”;2007年6月初,苹果发布革命性产品iPhone,移动互联网到了黎明破晓时分,这意味着手机“智能化”,也意味着手机像电脑一样需要CPU、GPU等数据处理器。5个月后,谷歌推出了第一版开源的安卓操作系统,高通推出首款骁龙处理器骁龙S1。

值得留意的是,iPod、iPhone、骁龙S1均在Arm的架构上完成设计。

“iPhone时代”开启意味着移动电子设备大行其道,这也导致英特尔x86架构“露出马脚”。在移动设备上,消费者对新诉求是功耗低、省电、续航能力强,这恰恰是x86架构的短板、Arm架构的长处。

Arm架构随后在手机SoC系统级芯片上进一步流行。不过尽管如此,它还是不能在电脑产品上与英特尔匹敌。

然而,移动设备的数据处理功能越来越强大。2008年,MacBook Air问世;2010年,iPad问世。在这些具有“划时代”意义的设备上,Arm芯片再次被芯片设计行业所认知。

不仅如此,苹果还悄然成立了“苹果硅”,这意味着它进行了业务转型,在芯片供应链上进行了实力巩固,把研发芯片的能力从外包商处夺回、建立了自己的竞争力。尽管英特尔、三星曾经为苹果提供Mac、iPod Touch、iPhone 3GS、iPad等一系列产品的核心处理器,但苹果却在逐步摆脱它们的制约。

Arm提供的芯片架构,是“苹果硅”成立的基石。2010年,在iPad问世的时候,苹果首次用上了自研的A4芯片;2016年,苹果初代无线耳机AirPods搭载了其自研W1芯片;2017年9月,苹果推出面向iPhone的首款自研AI仿生芯片A11 Bionic;2019年3月,苹果时隔三年发布的新款AirPods采用了全新H1芯片,加强了无线连接表现和续航能力;2020年6月,苹果又宣布将在Mac产品引入自研Arm架构芯片,预计从英特尔芯片到苹果自研芯片的过渡期为两年;2022年3月,苹果宣布其主机Mac Studio用上M1系列旗舰版芯片M1 Ultra;2023年6月,Mac Pro搭载M2 Pro和M2 Max,苹果Mac产品全线应用自研芯片。

更多人在期待制造下一个iPhone时刻。

芯片战争硝烟弥漫,谁人不想掌握芯片设计的“武功秘籍”?“苹果硅”也进一步打响了Arm的名声。

其他科技巨头纷纷意识到,即便不依靠AMD、英特尔等CPU设计商或联发科、高通等手机SoC巨头,他们也可以在Arm的基础上展开自身的CPU、GPU、SoC自研。

2019年Arm推出第一代的Neoverse N1处理器,这令一些互联网公司、云服务商也开始成立芯片业务。长期以来,x86架构占据数据中心服务器市场的主流,市场占有率达到90%以上,而这种格局由此改变。

例如,2018年,亚马逊首次推出基于Arm架构的自研服务器芯片Graviton,将部分工作负载能耗降低至45%;2019年底推出Graviton2,将针对各种工作负载又提升了40%的性价比;2021年12月推出了Graviton3,节省高达60%的能耗。大潮之下,阿里旗下芯片研发部门平头哥、谷歌云、富士通、Marvell、飞腾、英伟达等厂商也均推出了Arm架构服务器芯片。

08 展望未来业务

在前几次科技浪潮中,Arm赢得了一些战役,但也依然面临残酷的竞争。科技发展史不会停歇脚步,Arm需要继续捕捉新一代科技产品。

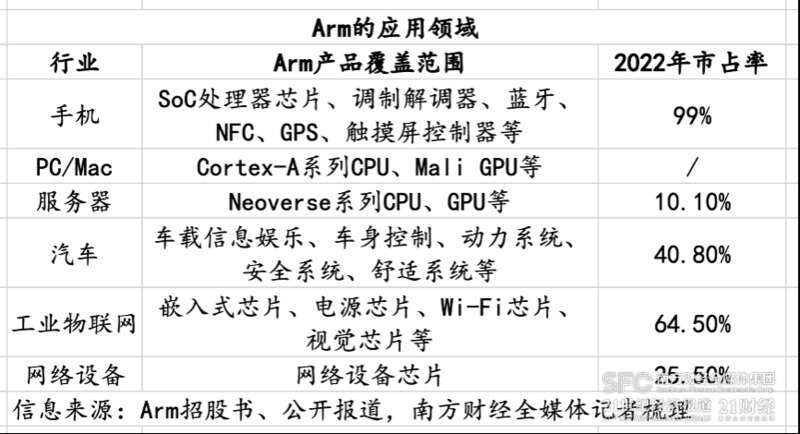

目前在不同产品线上,该公司取得了高低不一的市场占有率。

在手机市场上,Arm堪称“赢家”,全球99%以上的手机处理器芯片都基于Arm架构设计;在云计算市场上,其优势也在近年里持续上升,基于Arm的处理器、DPU等芯片在2022年的市占率已经达到大约10.1%;在新晋的自动驾驶领域,Arm攻势猛烈,市占率已经达到40.8%。

以尚未形成绝对优势的云计算市场为例,Arm架构并不是所有芯片设计商仰赖的工具。美国英伟达所设计的图形处理器(GPU),在人工智能时代率先成为大模型训练的优选产品,今年可能交付55万块相关算力芯片,最新型号的H100芯片每块售价高达2.5万至3万美元。Arm或其他架构的其他类型处理器,在数据中心和云计算领域,还未能超越英伟达。

不过,Arm宣称,它的朋友圈有“包括全球最大科技巨头、芯片巨头在内的260多家公司”,这些朋友于历史上在全球生产了超过2500亿颗芯片。Arm在招股书中称,其产品,即ISA(指令集架构)、CPU和GPU的架构,被260多家科技公司用于每年生产超过300亿个芯片,覆盖全球99%的智能手机、10%的云计算处理器和40.8%的自动驾驶芯片。

在招股书中,Arm还介绍了对细分市场的分析,以及2022年所取得的全球市场占有率。通过这份分析,公众不难看到该公司短期内的业务前进方向。

移动应用方面。Arm预计移动应用处理器市场将从2022年的约299亿美元增长到2025年的约360亿美元,复合年增长率为6.4%。此外,Arm还将面向5G需求继续开发调制解调器产品,面向移动游戏开发手机GPU产品,以及面向AI和ML(机器学习)开发Armv9的额外指令。

手机除了主要应用处理器之外的市场,预计在2025年达到175亿美元,基本维持和2022年规模持平。

消费类电子产品,如数字电视、平板电脑、笔记本电脑、XR耳机和可穿戴设备方面,Arm预计市场规模将从2022年的约469亿美元增长到2025年的约532亿美元,复合年增长率为4.3%。

工业物联网方面,先进传感器和智能化改造能够实时捕获和分析数据,覆盖了多种多样的电子产品,例如洗衣机、恒温器、数码相机、无人机、传感器、监控摄像头、制造设备、机器人、电动机控制器以及城市基础设施和楼宇管理设备等。Arm预计工业物联网和嵌入式芯片市场将从2022年的约415亿美元增长到2025年的505亿美元,复合年增长率为6.7%。Arm在物联网和嵌入式芯片市场的市场份额在2022年已经达到64.5%。

网络设备方面,基站设备、企业Wi-Fi、路由器和交换机还将继续需求芯片。IBISWorld预计,互联网总流量将从2022年的每月335艾字节(exabytes)增长到2025年的每月580艾字节,复合年增长率为20%,从而增加部署额外网络设备的需求。Arm预计网络设备芯片市场将从2022年的约172亿美元增长到2025年的约182亿美元,复合年增长率为1.8%。2022年,Arm的全球市场份额为25.5%。

云计算市场包括服务器芯片、DPU和SmartNIC等,客户包括亚马逊AWS、微软Azure、谷歌云、阿里云、百度、腾讯等。Arm预计云计算市场将从2022年的约179亿美元增长到2025年的约284亿美元,复合年增长率为16.6%。

随着Amazon和阿里巴巴等云服务供应商开始在其数据中心使用自行设计的Arm芯片,以及微软等其他云服务供应商开始使用Arm产品,Arm芯片仍在继续获得市场份额,Arm预计其在云计算市场份额的增长速度将明显快于整个云计算市场。2022年,Arm的市占率为10.1%。

汽车市场方面,IVI、ADAS、发动机管理、车身和底盘控制等均需要芯片。Arm预计汽车芯片市场将从2022年的约188亿美元增长到2025年的约291亿美元,复合年增长率为15.7%。Arm称,其在汽车市场的市场份额最高的是IVI和ADAS等技术更先进的功能领域。2022年,Arm的全球市场占有率达到40.8%。随着ADAS、电气化、IVI以及最终的自动驾驶性能需求增长,汽车芯片的种类还将继续多元化。

此外,汽车电子正在从硬件定义转向软件定义的架构和计算,从而使ADAS等新服务和功能能够通过无线更新不断改进。Gartner估计,到2029年,软件定义汽车将超过总产量的90%,高于2021年的3%。

从1991年到2017年,全球Arm芯片交付量达到了第一个“1000亿片”;从2017年到2021年,第二个“1000亿”也达成。Arm还在制造下一个“1000亿”。

参考资料:

1. 《孙正义--挑战世界首富的网络巨子》,泷田诚一郎,吉林人民出版社,2000年8月

2. 《远见:孙正义眼中的新未来》,井上笃夫,凤凰出版社,2011年12月

3. 剧集WeCrashed, 2022

4. How Masayoshi Son brought Arm into SoftBank’s embrace(《孙正义如何将Arm送入软银怀抱》),英国《金融时报》,2016年7月20日

5. SoftBank head hails Nvidia CEO as next Steve Jobs(《软银领导者称英伟达CEO是下一个乔布斯》),《日经新闻》,2020年10月29日

6. Qualcomm wants to buy a stake in Arm alongside its rivals(《高通欲与对手一起入股Arm》),英国《金融时报》,2022年5月31日

7. 美国特拉华州地区法院有关Arm和Qualcomm诉讼的诉状

8. Arm招股书、SEC公开资料

9. 软银集团历年财务报表、业绩会材料

10. Arm官方新闻

11. 台积电官方新闻

12. 英伟达官方新闻

13. 苹果公司官方新闻

14. 亚马逊官方新闻