内容提要:

房地产行业已经陷入囚徒困境。逻辑上、现实中,所有的救市政策已经在市场规律面前丢盔弃甲。中国房地产市场的规模扩张希望已不复存在,只存在结构性调整机会。尊重市场规律,取消限跌令,是管控房地产风险的必由之路

一、房地产行业已经陷入囚徒困境

在债务驱动投资,投资驱动基建,基建催生经济繁荣的时代谢幕之后,房地产已经失去了高速增长的基础。

结婚率与出生率下降导致人口规模开始负增长;城市化率也伴随着急速的征地、扩张,接近发达国家水平;居民债务收入比已经从2000年的17.4%达到了145%;人均住房面积从2000年的10.3㎡迅速增长到2022年末的41㎡;2022年城镇可拆迁面积比2000年减少了85%。

客观判断,房地产业已近告别了规模快速扩张阶段,进入到存量优化时代。这意味着房企的拿地规模、房地产投资金额,开工面积、销售面积和销售价格,必须告别卖方市场模式,要尽快适应买方市场的新阶段。

在房地产市场划时代的转轨时期,需求急速衰减,面对沉重债务负担,需要降价促销,避免现金流急剧衰退,陷入流动性危机。但持有房产资源者,各地政府、金融机构,仍然希望房地产企业在销售规模持续减少时能够稳住销售价格。

房产拥有者希望在经济衰退中财富不会缩水,可以通过变现获得预期的投资收益;各地政府希望通过稳住房价来保住地价,维持政府的土地收入;金融机构希望保住房价来维持抵押品的价值,避免房价大幅度下跌带来的债务风险。

所以,在中国,天方夜谭的房地产价格,并不是由房地产市场的供求关系来决定,而是由所在地的政府部门来确定。几乎各地的开发商,必须在预售证获得之前的15天内向物价部门进行售价备案。备案价还必须对外公开,并设定限价浮动。超过或低于这个浮动幅度,就会被处罚。

即使在2023年,各地政府依然继续多年来"稳地价、稳房价、稳预期"的政策。不准开发商降价卖房也是不成文的政策之一。

比如五一期间,昆山两项目因7折卖房被政府处罚,七月份安徽某地碧桂园57折卖房也被当地政府部门约谈阻止,很多开发商因降价被当地住建委列入"不诚信名单"。

但是,在房地产转轨时代,降价又是房地产市场消化供给过剩,促进供求平衡的唯一内在要求。通过降价销售来获取更多的现金流来偿还债务,维持运转,是化解目前房地产市场困境的唯一出路。

但各方都在计算着国家对房地产风险防控的力度、这些已有的或可能有的政策能否化解目前的危机,如何最大限度利用政策保护自己的利益,并押注政策可以改变市场规律。

二、逻辑上、现实中,救市政策已经在市场规律面前丢盔弃甲

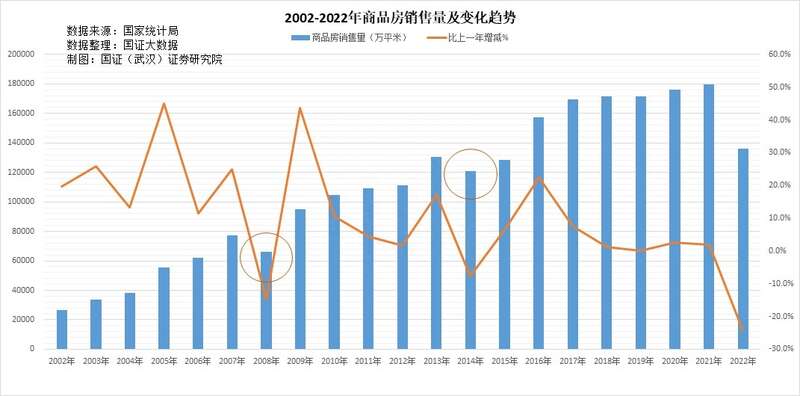

2000年以来,房地产市场遭遇过3次下行调整周期。从国证(武汉)证券研究院绘制的“2000-2022年商品房销售量及变化趋势”图表上,我们可以看到,2008-2009年、2014-2015年、2021年至今,都发生过房地产下行危机。

2008年次贷危机引发全球经济衰退,中国的房地产剧烈调整,政府四步救市。一是先救房地产,二是四万亿救经济,三是重提房地产是支柱,四是再次加码楼市刺激。主要措施就是当年10月将首次购房契税税率暂下调到1%,买卖住房暂免征收印花税,免征收土地增值税,贷款利率的下限可扩大为基准利率的0.7倍。同时,下调首付款比例到20%。房地产市场在第二年就止跌企稳并迎来新一波发展。

2014 年中国经济再度面临下行压力,房地产市场步入“总量放缓、区域分化”的新阶段。全国商品房销售面积和金额同比增速罕见的连月为负,当年 5 月首次出现 70 大中城市新建商品住宅价格环比下跌。地产业入冬,去库存压力显现。政府从当年三季度开始救市,第一阶段限购密集放开,但市场反应平淡。第二阶段是央行发布“930”新政,提出二套房认定改为“认贷不认房” ,商贷利率下限调回基准利率 0.7 倍;支持房企在银行间市场进行债务融资,开展 REITs 试点等。2015年3月份五部委联合救市,放松限贷,连续降息降准。推进棚改货币化安置,下调开发项目资本金。2015 二季度开始,房地产市场开始出现全面复苏。

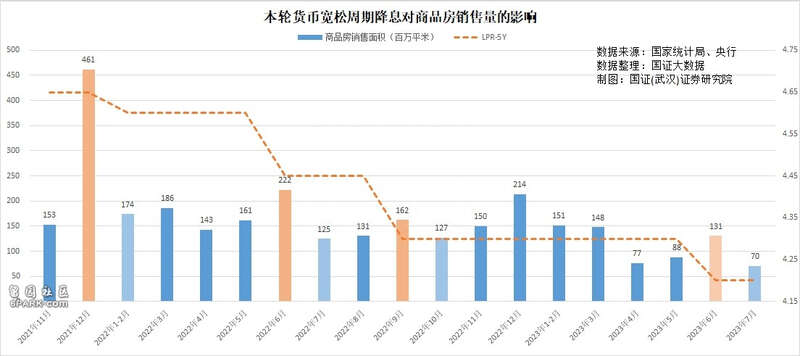

最新的这一轮房地产危机起始于2021年三季度,央行从2021年12月份开始降息,此后至今,已经降准3次,降息5次。2008年、2014-2015年房地产救市的招数,如今已经悉数出尽,但房地产经历了历史最长的25个月的下行调整周期后,仍然未能企稳,7-8月份商品房销售量下跌幅度还在放大。而此前两次都未超过12个月就止跌回升。

首先,放松限购已无法刺激购房需求。目前除了京津沪深,基本上所有的城市都已经放开限购政策好几个月了,但销售依然低迷。

其次,持续降息也无法刺激购房需求。从国证(武汉)证券研究院绘制的“本轮货币宽松周期降息对商品房销售量的影响”图表中我们可以看到,利息越降越低,但商品房销售量并未随利息下行而增加,反而同步下降。

再次,下调购房首付也无法刺激购房需求。大多数地方不仅首套房首付降低到2成,二套房也降低到2成了。好多楼盘还推出了房企代垫首付的促销措施,但销售量无动于衷。

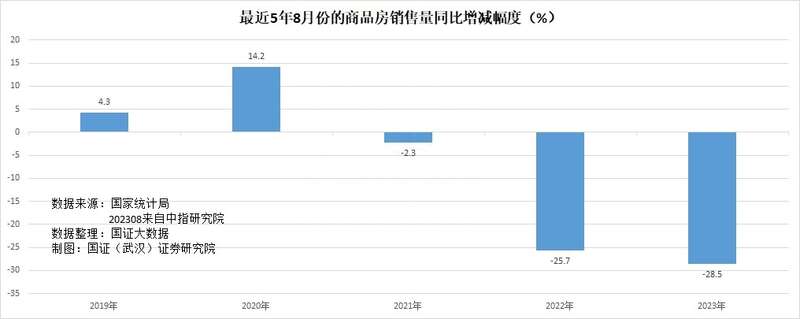

根据中指研究院公布的对27个主要城市的监测数据,8月份27个城市商品房成交量同比下降28.5%,环比下降7.6%。其中一线城市同比下降32.2%,环比下降22.8%。

这已经是连续第三个8月份商品房销售量同比下跌,而且下跌幅度逐渐扩大。2023年8月与2020年8月对比,商品房销售量累计下跌了48.1%,接近腰斩。

从这些数据中不难得出结论,由于房地产市场的基础逻辑已经发生了巨大的改变,无论采取何种刺激措施,都无法刺激需求继续增长。这是因为,人均住房已超过发达国家,人口规模开始下降,城市化进入尾声,拆迁户也大幅减少,住房需求已经基本得到满足,但供给依然维持在需求还未充分释放的几年前的高位。

三、中国房地产市场的规模扩张希望已不复存在,只存在结构性调整机会

央行调查统计司城镇居民家庭资产负债调查课题组在《中国金融》撰文表示,我国城镇家庭住房拥有率为96%,其中持有一套住房的家庭占54.7%,持有两套及以上住房的家庭占41.5%。在全球主要大国中,中国家庭住房自有率或达全球第一,超过了发达国家60%左右的住房自有率,美国65.1%的住房自有率。

如此之高的住房自有率,意味着中国的房地产市场,已经失去了规模扩张的可能性。所有希望经过政策救市,房地产市场还可以重续扩张辉煌的人,都不太可能看到这一天。

今后中国房地产市场只存在结构性的发展机会。这是一个与扩张性发展机会完全不同的阶段。在规模扩张阶段,大多数的房企都可以存活并快速发展,房企可以通过较高的债务杠杆,利用房价上涨的机会对冲财务成本并获得可观的利润;购房者可以在房价快速上涨中获得财富的快速增长;政府可以在房地产快速扩张中获得地价和土地面积的双重增长;银行可以利用房价上涨的空间获得信贷资产的安全。

但在结构性房地产市场中,商品房已经失去了投资收益的可能性,基本上回归于居住属性,全社会均会失去房地产的造富盛宴,持有的房地产资产越多,面临的财产性损失也越大。你从哪里获得的,也将从哪失去。

地产商在这个阶段的主要任务将是出清债务,修复资产负债表。因为这个阶段的房地产无法获得涨价的额外收益,因而无法负担超高的债务率;政府也将失去土地变现的能力,陷入支付困境;金融机构将面临着地产债务与抵押贷款此起彼伏的出险,以及持续的抵押物估值缩水的风险;抵押住房持有者将面临收入增长不及债务增长,需要不断补充抵押物和资产价值低于贷款余额的窘境。

目前房地产仅剩的可以挖掘的购买力,一是处于收入底层的那部分低收入阶层;二是改善型住房需求;三是结婚的刚性住房需求。这一部分的年购买量预估值7-8亿平米,仅为2019年17.2亿平米商品房销售量的零头。

对于第一部分需求而言,降低首付,降低利息,还不足以匹配他们的购买力。除非大幅度降低房价。

四、尊重市场规律,取消限跌令,是管控房地产风险的必由之路

两年多的救市政策已被市场证明毫无作用,房地产的未来也不太可能存在大家希望的机会。因此,要管控房地产风险,软化房地产危机,唯一的可行之路是尊重市场规律,取消限跌令,让市场来决定商品房的价格变化。唯有价格下降,才可能激活剩下不多的潜在购房者的购买欲望,为不断增加债务压力的房企带来化解债务压力的现金流。

从恒大赴美寻求破产保护,碧桂园债务风险外露,到拥有国有资本背景的远洋集团最近也陷入违约危机,房地产商接连陷入危机,无一例外,均因现金流跟不上债务支付的需求。如果继续依赖两年来的路径化解房地产危机,房地产业的风险可能蔓延到其他经济领域。

早在2021年12月10日,我就在《后房地产经济时代,您准备好了吗?》一文中,预判房地产催生无数人“买房即理财、买房就挣钱时代的结束”。

2022年3月4日,我又在《地方政府救市,房价就能重新起飞吗?》一文中重申:房地产行业和房价,都已经见顶。楼市将继续低迷,房价不可能上涨。

此后一年多的政府救市与市场表现,已经反复验证了我此前的判断。要走出房地产的囚徒困境,化解房地产危机,唯一的可行之路就是让供求规律来推动商品房降价。减价这个过程肯定有人要沦为代价,但让年轻人和低收入阶层在高房价面前望房兴叹,让房地产商守着几十万亿平米的楼盘却没钱支付借款利息和工资,又何尝不是代价?恐怕还是更为高昂的代价。

产品卖不出去了就降价清仓,回收资金,这是全世界都通行的规则,哪行哪业都通行,而这套规则之所以在我们这里行不通,根子就出在整个房地产行业-土地财政-金融的生态系统出了严重问题,形成了一个层层嵌套的复杂结构,捆绑了太多利益。也只有符合价值规律和市场经济要求的降价,才能打碎重组新的利益结构。