8月25日美东时间周五早10点,美联储主席鲍威尔在杰克逊霍尔央行年会发表讲话,鲍威尔的重磅讲话并未释放完全一致的信号。

他讲话中暗示可能还要加息、不排除下次加息可能性被视为鹰派信号,主要美股指再度上演盘中转跌,美债价格盘中闪崩、收益率拉升,但同时他对加息行动持谨慎态度又带来了偏鸽派的部分对冲效果,美股此后转涨。

鲍威尔暗示准备继续加息

整体来说,鲍威尔讲话释放的信号偏向鹰派。他警告“尽管6月和7月美国通胀正从峰值回落的趋势值得欢迎”,但在恢复物价稳定方面“还有大量的工作要做和很长的路要走”。

他明确指出,美联储需要看到在商品通胀方面取得持续进展,以及在非住房服务通胀方面取得进一步进展,“过去两个月的良好数据,只是建立通胀将持续降温至目标位信心的开始。”

他称,近期经济产出和消费者支出数据一直强劲,可能说明经济降温的速度不如预期那么快,就业市场未降温的迹象也可能需要美联储采取更多行动:

“若更多证据表明经济增长持续高于趋势水平,可能会使通胀进一步上升面临风险,并可能导致货币政策进一步收紧。

要使通胀率重回2%的目标,可能需要低于趋势水平的经济增长率。”

鲍威尔在整篇演讲中最重要的语句如下:

“我们准备在适当的情况下进一步加息,并打算将政策利率保持在对经济增长具有限制性的水平,直到我们确信通胀持续下降以实现目标。

在即将召开的会议上,我们将根据总体数据以及不断变化的前景和风险来评估进展。

根据这一评估,我们将谨慎行事,决定是进一步收紧货币政策,还是保持利率不变并等待进一步数据。”

多方分析均认为,上述言论暗示美联储可能会在9月FOMC会议上暂不加息,但今年底之前不能排除还有一次加息可能,且没有任何迹象表明美联储正在考虑降息,均与市场预期相符。

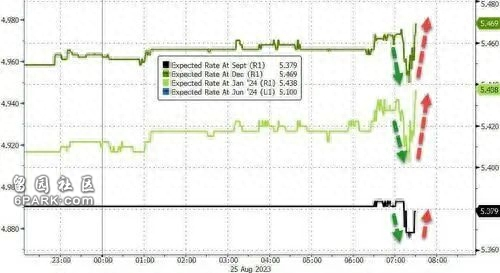

在鲍威尔讲话期间,对今年再有一次加息的预期重新升温,与美联储会议日期对应的互换合约定价显示,年内剩余三次FOMC会议的加息预期走高,11月加息25个基点的概率为68%。

讲话之初的加息预期降温,结束后对今年再加息一次的预期重新升温

鲍威尔讲话仍有余地,从现在起“谨慎行事”

与去年仅有8分钟且明显更为鹰派的年会讲话相比,这次鲍威尔讲话大概持续了20分钟。

他将通胀分为三个更详细的关键指标,并点名美联储最关心排除食品和能源价格后的核心通胀,以及美国商务部统计的PCE个人消费支出价格指数,而非美国劳工部统计的CPI消费者价格指数。

他进而将通胀分为三个关注领域:商品、包括租金成本的住房服务,以及包括医疗保健、食品服务和交通等在内的非住房服务。他称这三个领域都取得了进展,但非住房服务通胀最难衡量,因为其对利率调整最不敏感,美联储将重点关注这一领域通胀降温的进一步发展。

鲍威尔还明确表示,“2%仍是、而且将继续是美联储的通胀目标不变”。此前有国会民主党议员建议提高通胀目标,赋予货币政策更大灵活性并可能阻止进一步加息。

他承认当前的货币政策已经处于限制经济增长的水平,给经济活动、就业和通胀带来下行压力,但“我们无法确定中性利率水平何在,因此货币政策限制经济的精确程度始终存在不确定性。”

也有分析注意到,鲍威尔的讲话“留有余地”,既不是一味的鹰派。

例如,他承认货币紧缩政策具有“做得太多”和“做得太少”的双向风险,经济的不确定性需要灵活制定货币政策,美联储将根据未来数据来进行规划:

“做得太少可能会让高于目标的通胀变得根深蒂固,最终需要货币政策(紧缩过度),以高昂的就业成本对抗更持久的通胀。

但做得太多也可能对经济造成不必要的损害。实际利率现在已转为正值,远高于市场主流对中性政策利率的估计值。”

他还称,之前的紧缩举措可能尚未在整个系统中全面发挥作用,所以需要从现在起“谨慎行事”。以往多次加息行动可能会(对美国经济)带来更多显著的拖累。

鲍威尔讲话传递什么信号?今年是否还会加息?

鲍威尔开头就承认降通胀有进展,但指出通胀“还太高”,说如果适合,美联储准备进一步加息。最后做总结时表示,美联储未来会议将根据总体数据、以及不断变化的前景和风险评估进展。“根据这一评估,我们将谨慎行事,决定是进一步收紧货币政策,还是保持政策利率不变、等待进一步的数据。”

有“新美联储通讯社”之称的记者Nick Timiraos点评称,鲍威尔周五讲话的关键词是“谨慎”,这是一篇管理风险的讲稿。鉴于迄今所取得的进展,且FOMC即将在9月中旬举行新一轮货币政策会议,美联储有必要仔细地表态。

有评论认为,鲍威尔的讲话偏鹰派,他说还未完成抗通胀的工作,为进一步加息敞开大门,坚定地将再次加息的可能性摆上台面。

还有评论认为,鲍威尔有一定的鸽派信号,他暗示要将紧缩保持更久,但有说对是否再加息会谨慎行事,在警惕降通胀仍有一段长路的同时,他暗示,联储可能如投资者所料,9月保持利率不变。

另有评论称,鲍威尔认为目前实际利率远超过往的中性利率水平,这缓和了一些视讲话为鹰派的担忧,重振了股市投资者的乐观情绪。

美国前财长萨默斯认为,美联储可能还需至少再加息一次。并警告说,市场对美国财政赤字的影响没有给予足够的关注。

FOMC今年票委、费城联储主席帕特里克·哈克希望“让经济运转起来”。哈克表示,市场希望能够消化美联储今年所做的所有加息。他认为当前没有进一步加息的必要,并排除年内降息可能性。

克利夫兰联储主席洛雷塔·梅斯特表示,美联储很有可能再次加息,明年不会降息。

美联储内鸽派、FOMC今年票委、芝加哥联储主席古尔斯比周五表示,他仍然对实现软着陆的“黄金之路”充满信心。他认为美联储不应该将通胀目标调整至3%。

鲍威尔震动市场,美股V形反转,美债一度闪崩

鲍威尔讲话引发金融市场震荡。他讲话开始后,美股大盘保持涨势,三大指数刷新或接近日内高位,美元指数短线转跌,刷新日低,美债收益率短线回落。

但这样的走势未能持久,美股此后重演周四的盘中转跌,芯片股等科技股继续领跌,美元指数反弹,又创两个多月来新高,美债收益率拉升,对利率更敏感的两年期美债收益率一度逼近一个多月前所创的2007年来高位,而后美股逐步反弹转涨,美元和美债收益率回吐部分升幅。

具体来看,在鲍威尔讲话期间,集体高开的美股涨幅小幅收窄,但道指仍涨超百点。纳斯达克100指数短线涨幅扩大至0.8%。演讲结束后,美股掉头下挫、全线转跌,随后又基本收复跌幅、颇为震荡。

对货币政策更敏感的两年期美债收益率一度高位跳水,日内转跌至日低5.0022%,鲍威尔讲话前三分钟曾涨至日高5.0606%。但演讲结束后重新转涨并再创日高,上逼5.10%至7月6日来最高。

10年期基债收益率在演讲之初短线跳水4个基点,日内转跌超2个基点,退守4.215%下方,讲话结束后转涨并一度升破4.28%创日高。美元指数同样先跌后升,升破104至近三个月最高。

讲话结束后,衡量实际利率的美国五年期通胀保值债券(TIPS)收益率升破2.26%,创2008年以来最高。分析称,美国劳动力市场数据的韧性令债券交易员相信,美联储可能将利率维持在高位直至明年。

提高通胀目标,减少加息压力?欧美央行行长齐称:没兴趣!

经济衰退威胁下欧美央行会不会提高通胀目标?美联储主席鲍威尔和欧洲央行行长拉加德在杰克逊霍尔全球央行年会上给出了明确的答案——不会对通胀目标做出调整。

鲍威尔在主题演讲中表示:

2%现在是,将来也将是我们的通胀目标。

我们致力于实现并维持一种足够严格的货币政策立场,逐步将通胀率降至该水平。

午餐时,有媒体问拉加德被是否有调整通胀目标以适应新现实的想法。

和鲍威尔一样,拉加德说没有。她说:

我们正在玩一场有规则约束的游戏,不要在游戏进行到一半时改变游戏规则——我并不是说我们已经进行到一半了,可能不止于此。

她说,提高目标可能会破坏稳定通胀预期的努力,而稳定的预期是抑制通胀的关键。

后疫情时代全球经济迅速恢复,需求激增,叠加供应链和劳动力市场的限制,欧美世界通胀率飙升,达到几十年来的最高水平。而在美联储和欧洲央行开启激进加息周期后,欧洲和美国的通胀率都有所下降,但目前均未达到2%的目标。

美联储7月如期加息25基点,使利率升至二十二年来最高水平。有分析认为,目前的通胀目标偏低,继续加息可能会使美国经济步入衰退,提高通胀目标才是正解。

哈佛大学教授、前奥巴马政府首席经济顾问Jason Furman提出转向更高的通胀目标,让通胀率的目标区间在2-3%之间,并重新强调价格稳定方面的任务。

诺贝尔奖得主Krugman同意Furman的观点,他认为2%目标的理论依据已经被几十年的经验所取代。

安联首席经济顾问埃里安认为,美国和英国未来五到十年的通胀目标应该会更接近3%;如果美联储太专注于2%的通胀目标,可能会使经济陷入衰退。

国际货币基金组织(IMF)副总裁Gita Gopinath此前警告称,各国央行必须接受一个“令人不安的事实”,即它们必须容忍通胀率在更长时间内高于2%的目标,以避免加息带来金融危机。