美国商务部公布的最新数据显示,今年第二季度美国国内生产总值(GDP)按年率计算增长2.4%,高于一季度,也强于市场普遍预期。

今年前7个月,美国三大股指集体上涨,纳斯达克指数上涨37%,“七巨头”掀起了科技股大牛市,其中,英伟达大涨219%,微软大涨40%。

很难想象,这是发生在美联储实施近40年最激进加息的紧缩周期中发生的故事——鬼故事。

从去年3月到今年7月,美联储快速累计加息525个基点,将联邦基金利率推高到5.25%-5.5%区间,为近22年以来的最高,广义货币(M2)减少超过1万亿美元。

当前,美国整体通胀率下降到3%,而失业率维持在3.6%的历史性低位,消费者信心指数恢复到近两年来最高,经济呈现“软着陆”的趋势,技术性衰退迟迟没有到来,这让很多押注衰退交易的投资者大为失望。

下半年,美国经济还衰退不?金融市场怎么走?

本文从资产负债表的角度,分析美国高利率下经济韧性的原因、下半年经济与金融市场走势。

资产负债表优化

先看二季度数据,美国经济主要增长来自企业投资、政府支出和个人消费,净出口为拖累项。

其中,企业非住宅类固定资产投资增长7.7%,较第一季度大幅增长7.1个百分点;占美国经济总量达到70%的个人消费支出增长1.6%,增幅较第一季度收窄2.6个百分点,但仍保持韧性。

令投资者感到困惑的是,二季度,在高利率下,企业为何扩大投资?居民还扩大消费?

这跟最近15年美国企业、家庭与政府三大部门的资产负债表调整有很大的关系。

2008年金融危机爆发,美国家庭部门和企业部门经历了暴力去杠杆。

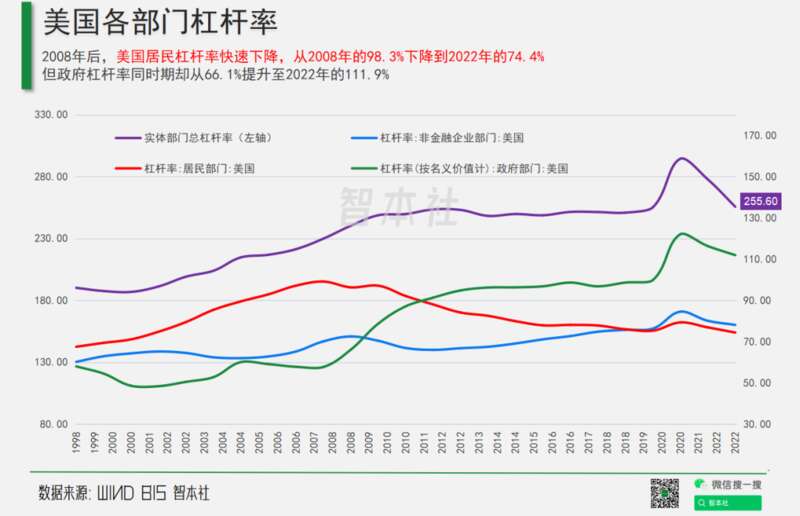

家庭部门的杠杆率从巅峰的96%下降到2019年的75%,企业部门的杠杆率先从72%快速下降,然后逐步上升到2019年的76%。美国联邦政府为了拯救经济,大幅度扩大支出,政府杠杆率快速上升,从66%上升到2019年的100%。

2020年新冠疫情爆发,美国三大部门的杠杆率出现了第二次大调整。

疫情爆发初期,家庭部门和企业部门的杠杆率都快速上升,紧接着美联储实施无限量量化宽松政策,将联邦基金利率下降到零附近,美国联邦政府极速扩大支出,实施纾困法案,直接发现金补贴家庭部门和中小企业,家庭部门的杠杆率进一步下降到74%,企业部门的杠杆率回落到78%,与疫情之间的水平相当。

联邦政府的杠杆率则进一步上升到122%,2022年回落到112%。

在这两次大危机中,美国政府的操作是,通过政府积极加杠杆、主动承担风险,避免经济大衰退以及企业、家庭的资产负债表被击穿,帮助企业和家庭降杠杆、优化资产负债表。

所以,家庭的资产更加厚实、负债率更低,企业资产负债表更健康,这是美国经济在高利率下保持相对强劲的关键。

消费是总收入的函数,消费的韧性根本上来自家庭资产负债表的韧性。

疫情期间,拜登政府的纾困法案一共给普通家庭发放2.1万亿左右的现金,相当于2021年美国GDP总量的9%。这笔“大红包”很快转化为普通家庭的超额储蓄,进而以每个月600-900亿的消耗速度投入到消费市场中,带动经济火热复苏。

在美国,家庭第一大开支是住房开支。按照2004-2007年的经验,当联邦基金利率快速提升时,个人按揭贷款的利息开支快速上升,进而削弱了家庭购买力。

今年,联邦基金利率已经超过了当时的水平,30年期抵押贷款固定利率均在6%以上,但是对家庭购买力的抑制要比预期弱得多。

原因是,美国家庭汲取了次贷危机的教训,选在低息期间贷款购房,并采用固定贷款利率——2012年-2017年30年期抵押贷款固定利率维持长期在3.5%-4%之间,疫情期间则长期维持在2.5%-3%之间。

同样的情况还发生在消费信贷上,美国大部分信用卡和汽车贷款的利率都锁定在2012年到2022年之间的低利率区间。

所以,很多家庭的住房、汽车贷款以及消费信贷的付息费用并未因加息而上升。

同时,由于资产端的股票、房地产价格上涨,美国家庭资产负债表反而更强劲、负债率更低。从2009年到2023年7月份,纳斯达克指数从1265上涨到14346,增幅超过10倍。美国家庭70%的资产都配置在金融市场中,股票和房地产的资产大幅度增值很大程度上改善了家庭的资产负债表状况。

再看企业部门的资产负债表情况。

过去15年,美国企业杠杆率只增长了5个百分点,次级债的比例明显减少,而股票、房地产等资产增值,促使其资产负债表更加强劲。

疫情期间,家庭部门强劲的消费,以及拜登政府对企业的财政补贴,刺激了美国企业扩大投资。

今年,美国制造业投资火热,被分析师称为“美国制造业的超级周期”。

联邦储备经济数据(FRED)显示,美国制造业的投资额从2022年底的1332亿美元增至今年5月的1943亿美元。制造业厂房投资增长了80%,拉动上半年GDP增长0.4个百分点左右。

美国这轮制造业投资主要集中在芯片、电子和计算机产业,5月份,接近60%的制造业投资来自美国西南部的计算机和电子制造。

这个跟拜登政府推行的芯片法案和制造业回流政策有关系。去年8月,拜登签署了芯片法案,这个法案向愿意在美国建厂的芯片企业提供大约530亿美元的联邦补贴。

美国半导体工业协会的报告显示,从2020年5月至2023年4月,超过50个半导体项目在美国开工,总投资金额大约为2100亿美元。这些项目的主要投资者包括台积电、德州仪器、英特尔、美光、三星等公司。

芯片制造业投资创造了更多的就业。据Reshoring Intiative估计,2022年美国制造业回流创造的就业岗位数量高达228723个,制造业回流和FDI创造的就业岗位数共计351431个,均创历史新高。

自2008年以来,全球经济经历了金融危机和疫情危机,各国政府应对这两次大危机的货币政策和财政政策值得反复比较研究。美国联邦政府和美联储的操作思路是,联邦政府主动加杠杆,帮助家庭和企业部门降杠杆、增加民间部门的资产负债表。而整体宏观经济杠杆率基本上没有增加。

这两次的操作有差异:

金融危机期间,美联储降息和量化宽松,主要是拯救金融市场和大型企业,家庭和中小企业暴力出清,杠杆率迅速下降。

结果是避免资产价格崩溃击穿资产负债表,避免陷入大萧条;金融资产和房地产逐渐反弹,并迎来大牛市——资产价格大通胀;家庭和中小企业快速出清,逐步修复,但贫富差距扩大。

疫情危机期间,美联储果断降息和无限量购债,应对突如其来的“股灾”,给任何企业(不仅是大企业)提供贷款,高度重视就业目标;拜登政府采用进步主义策略,更主动担当,给家庭部门发放2.1万亿现金补贴。

结果是避免金融资产价格崩溃,但引发了商品大通胀;家庭和企业得到救助,资产负债表更强劲,工资价格快速上涨,贫富分化被抑制。

通胀对家庭购买力削弱几何?在本轮大通胀中,2023年5月之前,通胀增速跑赢工资增速,实际通胀率(通胀增速-工资增速)只有2.2%;从5月份开始,工资增速跑赢通胀增速,家庭收入反而受益于整体通胀率下降。若加上拜登政府2.1万亿财政补贴,家庭真实购买力更强劲。

美国经济能够避免衰退吗?

经济结构性衰退

过去15年,美国政府积极加杠杆、主动承担风险,帮助企业和家庭部门优化和增强资产负债表,为今年经济“软着陆”铺上了一层“厚垫子”。

下半年,美国经济隐藏着结构性风险不容忽视。而且,美联储是否继续加息或何时降息,决定着是否触发这一风险。

今年美国经济衰退,更准确的界定应该是结构性衰退。从就业、核心通胀、服务业和科技股指标来看,美国经济虽有降温但表现依然强劲。

然而,从对利率比较敏感的制造业、房地产和债券市场三大行业指标来看,美国经济正在快速衰退。

美国制造业指数持续下跌。6月Markit制造业PMI终值降至46.3,在荣枯线之下;美国供应管理协会(ISM)制造业PMI降至46,创2020年5月以来的最低水平,连续八个月低于荣枯线之下。6月费城联储制造业指数降至-13.7,低于预期的-14,低于前值-10.4。其中,企业新订单从上个月的-8.9进一步下降至-11。

自2000年以来,美国制造业PMI和费城联储制造业指数分别三次触及该位置,且均处于经济危机之中,分别是2000年互联网泡沫危机、2008年金融危机和2020年新冠疫情危机。

今年以来,30年期抵押贷款利率长期在6%以上,对固定利率的存量房贷影响不大,但是对房地产投资的抑制明显。

4月标普20大中城市房价指数同比下降1.7%,为2012年以来的最低。住宅类固定资产投资下跌4.2%,已经连续9个季度下滑。新屋开工从去年4月的1803千套下降至今年4月的1340千套,降至疫情之前的水平,不过5月份有所反弹。

上半年美国金融市场出现地区性银行风险,美债持续保持较高风险。今年7月美国2年期国债收益率达到5.12%,创2007年以来的新高。美国10年期国债收益率从今年低位的3.25%上升到7月初的3.95%,逼近去年高点4.33%,远高于疫情之前的水平。

美国10年/2年期国债收益率从去年下半年开始倒挂,且背离走势持续扩大。按照历史经验,长期国债收益率倒挂出现一年到一年半的时间内美国经济就出现衰退。由此推算,今年下半年美国经济大概率进入衰退周期。

美债收益率倒挂对经济衰退的推断,不仅来自历史经验,更符合基本逻辑。长短期国债收益率上升均预示着市场风险,而短期国债收益率超过长期国债收益率,表明投资者看空短期投资,银行和出借人更不愿意将资金借给短期投资者,这意味着短期投资将下降。

今年,美国经济呈现明显的结构性,不少经济指标出现严重背离。

服务业与制造业背离。6月份Markit服务业PMI依然达到54.1,制造业PMI只录得46.3,二者走势严重分化。另外,制造业内部也出现了明显的分化,制造业PMI下降,但是芯片、电子和计算机投资大规模增加。

金融市场大类资产价格走势背离。

截止到7月初,标普500中的“七姐妹”(苹果、微软、Alphabet、亚马逊、Meta、英伟达、特斯拉)总市值大涨近60%,达到11万亿美元,占据了整个标普500指数市值的近四分之一,相当于3个德国GDP;而标普500中的另外493家公司总市值基本没有上涨。

另外,美债大幅度下跌。可见,“少数巨型股”的胜利正在掩盖金融市场上更广泛的痛苦。

综合来看,美国经济存在严重的结构性问题,而结构性问题也是美联储制度(目标)、宽松-紧缩货币政策反复强化的结果。金融危机期间的扩张性政策引发金融通胀、实体通缩;疫情危机期间从极限扩张到激进紧缩的政策引发金融通缩、实体通胀。

下半年,加息进入尾声,部分市场逼近脆弱边缘,美联储的决策到了关键时刻,是否再加息或维持多长时间不降息,决定是否爆发一场金融危机。

尤其需要注意两点:今年通胀率快速下降,真实市场利率(名义利率-通胀率)快速上升,下半年真实市场利率对投资的抑制将显现;通胀率快速下降,跑输工资增速,制造业的成本增加、利润被削减,投资积极性将持续下降——尽管实际工资增加可能扩大消费形成一定的对冲。

所以,在经济结构性风险下,美联储不能仅从就业、通胀来观察宏观经济走势进而施策。实际上,当前就业和通胀这两项指标存在一定程度的失真。

7月美联储议息会议再次加息25个基点,估计是美联储最后一次加息。

政策声明中有这么一句话:“通胀仍高,但数据的整体性很重要”。这说明美联储从通胀目标开始转向整体目标的平衡,包括就业、金融风险。

接下来,“让子弹飞一会儿”,观察真实市场利率上升(当前已经扩大到3.7%)对制造业、房地产、债券市场的抑制,及其可能引发的风险。

简单复盘金融危机与疫情危机期间的美国财政与货币政策。

首先,我们需要站在“国家存在的目的”的角度思考财政与货币政策的使命与目标。为什么成立这个国家?财政部与央行现在的价值是什么?其政策要达成什么目标?然后,我们才考虑面对不同的危机——2008年是金融风险,疫情危机更像是“大雪灾”,采取不同的政策。

从经济学的角度来看,国家是一种对冲市场,财政与货币政策作为对冲产品,满足国民的避险需求。而这种对冲产品有效与否的关键是家庭和企业的资产负债表是否被击穿。

换言之,当风险来临,财政政策与货币政策根本上要保护好家庭和企业资产负债表。其成本便是国民生产这一对冲产品的成本——税收、债务与隐性税收(印钞透支)。

而竞争性央行(利率与汇率自由化)、竞争性政府(政治民主、分权制衡、宪法约束与国债利率自由化)是一种更加有效的对冲市场。

资产周期性拐点

下半年,金融市场怎么走?

7月份大概率是美联储最后一次加息。今年还有三次议息会议,交易员预测再次加息的可能性只有30%。

本次激进加息还是近40年来不对称操作的“特例”。从1983年开始到现在,美联储每一轮都采取不对称操作,降息速度比加息快、降息幅度比加息大,下一轮利率峰值低于上一轮,导致联邦基金利率阶梯式下降。

而2004-2006年这轮加息速度较快、联邦基金利率接近上一轮峰值时便触发了次贷危机。这轮加息的速度是近40年来最快的,而且加息幅度是近22年以来最高的,利率峰值要比上一轮高两倍有余。

所以,下半年,美联储需要停下来看看,市场如何消化高利率以及正在上升的真实利率。

加息暂停键(预期)一旦按下,市场便开始关注何时降息。

美联储主席鲍威尔在近期的记者会议上重申今年不降息,部分委员预计明年将降息。

自2000年以来,美联储一共实施了三轮加息-降息周期,从加息终点到降息起点的时间间隔都不超过一年,其中两次也就半年时间。需要注意的是,这三次降息都由金融风险而触发。2000年互联网泡沫危机爆发,2007年次贷危机爆发,2019年流动性风险出现。

这轮美联储激进加息尚未引发金融危机的两个重要原因:

一是高通胀,压低了实际市场利率,压低了实际工资成本,刺激企业扩大需求;

二是金融危机和疫情危机期间,家庭和企业去杠杆,美国政府主动加杠杆、发现金,帮助家庭和企业增强资产负债表,相当于增强了经济的韧性。

下半年,通胀率降至低位,实际市场利率上升,实际工资成本增加,投资抑制更加明显,流动性依然紧张,广义货币还快速萎缩,结构性风险上升,需要高度关注金融风险。

如果出现金融风险,降息的大门自然就打开。

如果要等到核心通胀慢慢下降到2%,失业率逐渐上升到一定程度,美联储再降息,这个过程极为漫长,金融市场恐怕等不到那一天。

根据历史经验,更可能的情况是,“黑天鹅”出现引发债券收益率飙升,爆发流动性风险,美联储被迫降息、快速降息。或者说,美联储预期市场风险不断累积,然后主动降息,在金融风险与通胀风险之间平衡,缓慢降息,最后安全着陆。

预计,美联储降息,最快在今年年底,最迟在明年上半年。

下半年,如果美联储维持高利率、不降息,对金融市场有什么影响?

先看美元。

美元见顶、横盘走弱。美联储停止加息,美元指数自然走弱;但尚未(预期)降息之前,美元不会快速下跌。

需要注意的是,欧洲央行、英格兰银行和日本央行,三大央行的操作将削弱美元指数。

由于欧洲大陆和英国通胀率还比较高,欧洲央行和英格兰银行可能还会继续加息2次左右,将促进欧元和英镑上涨,反过来削弱美元。

日本央行迫于通胀形势近期调整了收益率曲线控制政策,日元也将对美元升值。

受益于美元指数走弱,人民币对美元见底,但考虑到国内经济和出口形势,人民币更可能小涨。

再看美股。

今年上半年美联储加息,美股还大涨,远超市场预期。其中有两个重要原因:

一是人工智能革命推动科技股大涨,上半年大涨股票就是微软、英伟达、谷歌等七巨头,其它没有怎么涨,所以股票市场存在明显的结构;

二是市场建立了一种道德风险,当通胀下来后,如果出现金融风险,美联储肯定兜底。这让投资者变得大胆、乐观,而七巨头成为了“道德风险股”。

下半年美股行情纠结。

7月份,市场喜迎(预期)美联储最后一次加息,美三大股指集体收涨。这个阶段,市场将衰退信号(通胀降温)、强劲信号(二季度GDP超预期和非农)都解读为好消息,提前进入宽松交易。

但是,随着高利率走向经济纵深,结构性衰退趋势增强,宽松交易将切换到衰退交易。

下半年,美股还面临三重风险:一是经济衰退、业绩衰退,需要关注三季度财报;二是人工智能概念股热度衰退的风险;三是流动性风险。

在美联储降息之前,美股先涨后降。如果遭遇风险,美股迅速下跌,美联储出手救市,市场迅速反弹。

另外,日本股市今年上半年大涨。主要受多重力量推动:一是日本疫后经济复苏,消费股上涨;二是“日特估”,科技企业盈利好、回购股票;三是日元贬值吸引热钱涌入。

但是,7月份日本央行调整收益率曲线政策,无限宽松转向有限宽松,日元将升值,流动性也会下降,日本股票大概率阶段性见顶。

下半年,若东京CPI持续在3.5%以上,日股将回调;若东京CPI降到3%以下,美联储又降息,日股将回升。

港股外受美联储加息、内受国内经济复苏降温的双重夹击。港股建立新一轮成长性行情的起点应该是美联储降息或预期降息。

最后看美债。

今年美债的风险高于美股。上半年,2年期美债延续大跌,10年期美债风险也不小。

下半年,在美联储降息之前,美债的风险没有解除,还存在流动性风险,而且触发降息的一种可能性就是,黑天鹅事件引发债市流动性风险。若债市流动性风险出现,是金融恐慌最高的时候,也是抄底美债、美股的时候。

如果市场一直未能进入衰退交易,坚实的资产负债表以及过度乐观的情绪,促使家庭消费、企业投资不降温,那么美联储还将启动加息。而美联储再次加息,将进一步强化经济结构性,加剧金融风险,降息也会提早到来。

如果下半年未爆发任何流动性风险,美国经济安全“软着陆”,明年美联储阶段性降息,那么在降息之前,任何时候进入美债美股、做空美元都是不错的机会。一旦爆发流动性危机,那将是贪婪者的最佳机会。

所以,下半年,在美联储降息之前,全球金融市场变得紧张,大类资产价格正在危险地步入周期性大拐点,美元见顶、横盘下跌,日元、英镑、欧元将上涨,人民币见底、小幅上涨,美股日股见顶、小幅回调,日债下跌,美债存流动性风险。