时值七月中旬,全国各地迎来了“出门五分钟,出汗两小时”的酷暑时节。

能比当下天气还热的,我就能想到俩:

一个是1945年盛夏的广岛,吃顿蘑菇盖饭,干特么4000多度;

另一个是抖音直播间,唱嗨曲、蹦野迪,总能用你意料之外的方式刷新三观。

1

最近的抖音直播间,给我普及了一条闻所未闻的恶臭真理——

叫万物皆可带,带货的带!

什么“口红一哥”、“剃须刀一姐”、“生发素大V”、“鼓捣神油的老嫂子”…那都不赶趟了;

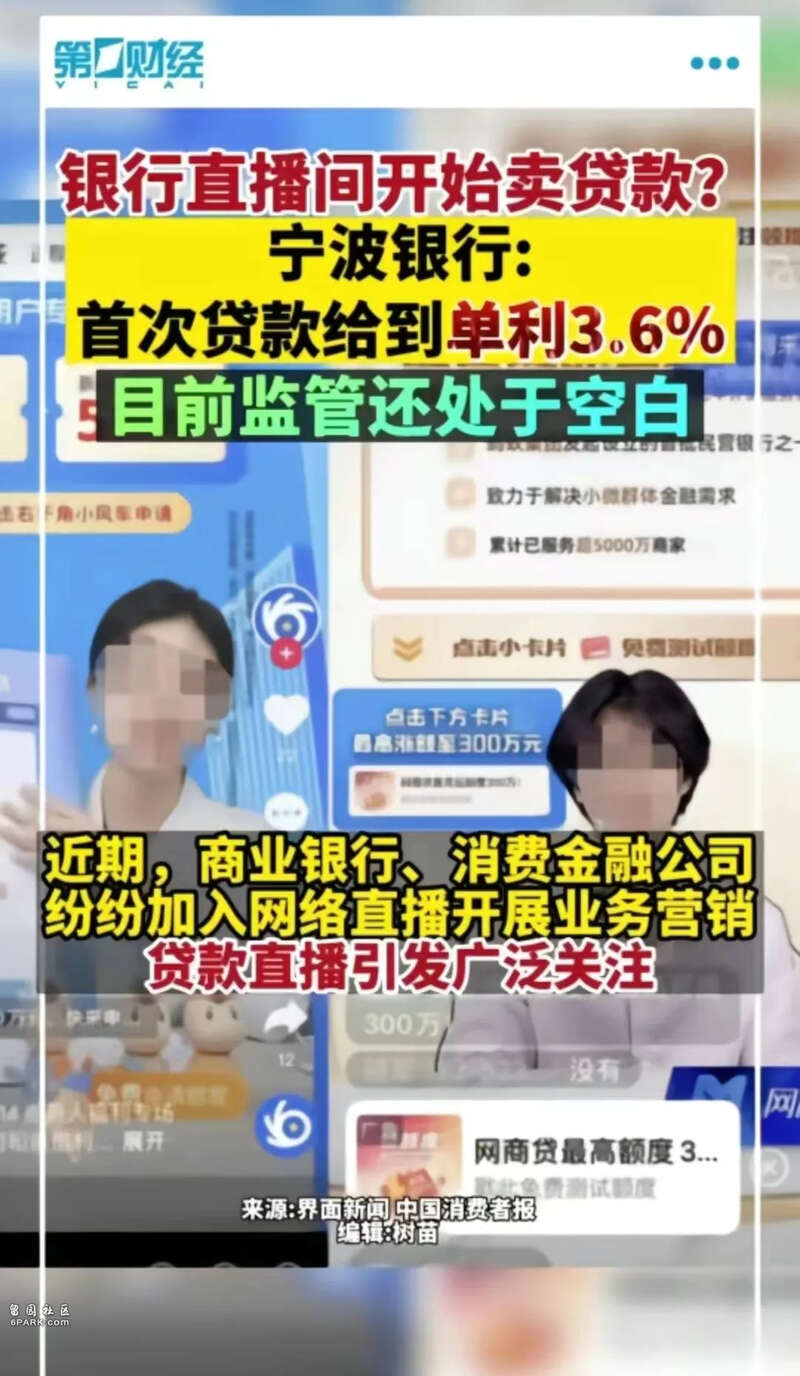

我是做噩梦都没想到:已经有银行在直播间里扎堆儿卖贷款了!

小帅和小美往镜头前一杵,嗓子都能喊得直冒火星子,就差骑脸问“借不借钱?不借鸡哔你!”

别人家的直播间喊的是:“3、2、1,上链接!”

你再听听银行在直播间扯着嗓子喊的那都是啥?

“3、2、1,抢钱了”、“点亮灯牌拿免息券”、“领取红包可享3.6%的超低年化利率…”

先拍贷款,后查征信,从画面到操作那是相当清奇;

反正只要带货的不嫌牙碜,牙碜的就是吃瓜群众!

目前已经这么干的,有宁波银行、交通银行、中信银行、微众银行、360平台等等等等…

谁说增发货币不能拎着一麻袋一麻袋钱满街撒币?

都2023年了,你要还这么想,八成是海马体勾了芡了!

咱们实话实说,银行之所以这么肆无忌惮,也是围观直播间的老铁人数多,惯的——

像交通银行、中信银行这种咖位,非热门时段同时在线就有上百人打底;

发信息互动的热闹劲儿,妥妥碾压凌晨五点半老色批霸榜的瑜伽直播间。

咱也不知道以后银行招人,是不是有过主播经验的能优先录取。

宁波银行宁来花抖音号首页上写的词儿贼硬:

“最高额度20万、年化利率3.98%-15%、7月新客出账送3.6%固定利率券”…

论耿直,还得看人家宁波银行!不装了,摊牌了,招徕生意的那套嗑全都唠脸上了…

容我说句大实话?

都醒醒吧!银行卖的是钱,不是货!

收钱之后,你是要连本带息归还的!

再一个,3.6%的年化利率,那是极限,根据你的流水、资产以及其它资质情况打到头儿了…

一般人能让你那么容易拿到那么低的利率?

橡皮泥捏棒棒糖——哄孙子呢!

以上我跟大伙儿掰扯的这些事儿,其实已经发酵一段时间了。

要不说,看办事效率还得是金融监督管理总局!

7月4日,总局下属的风险处置局向部分银行下发《关于开展网络直播销售情况调研的通知》。

2021年以来网络直播销售情况和过往的投诉纠纷统统都是其调研对象;

各大机构须在7月12日前反馈至监管部门。

以下,是监管部门提出的七项灵魂拷问,大伙儿瞅瞅看——

一句话,金融监督管理总局压根儿没打算惯毛病!

2

银行之所以把脑袋掖裤腰带里这么干,也是纯被现实逼得实在没招儿了!

现实?啥是最大的现实?

贷款放不出去!

银行的生意贼难做!

时至今日,有不少信贷部的放款大拿,哭着喊着想转岗柜员;

多少行长更是白天急,晚上哭,一让汇报业绩就犯迷糊…

之所以出现这样的局面,首先是与银行业的整体利润下滑有直接关联!

先来看下面几组数据——

2023年一季度,42家A股上市银行营收同比仅增长0.72%;

同一时期,商业银行累计净利润6679亿元,同比增长1.3%,但增速同比下滑6.1个百分点;

逾期贷款与不良贷款的“剪刀差”,从2021年末的102.47%扩大到2022年末的106.11%

2022年全年,上市银行平均净息差是1.94%,相比2019年时下降29个基点;

2023年上半年,人民币存款增加20.1万亿,人民币贷款只增加15.73万亿;

营收增长放缓、利润增长放缓、逾期与不良贷款“剪刀差“扩大、净息差显著收窄、存款增量与贷款增量出现严重倒挂…

在银行盈利的道路上,能想到的buff基本上叠得差不多了!

银行盈利能力下滑,背后信息量真不是一般得大——

比如搞钱机会越来越少;

比如大厂裁员越来越多;

比如融资投资越来越紧;

比如汽车促销越来越猛;

……

我一说这,有老铁怼脸就问:你咋知道的?

我咋知道的!?我生活在外星!我拿天文望远镜看到的!

咱们再讲一个更直接的:

截至上半年结束,M2增速已经连续放缓四个月了…

最直接原因能是啥?只能是企业融资需求转弱,信贷投放放缓。

这个节骨眼上,要还能无脑贷,准是有点儿“耗子扛刀,满街找猫”的王霸之气!

不少行业以及资本市场的投资回报率过低、不确定性增加,如此一来,避险情绪必然甚嚣尘上。

你都不用看别的,上半年我国城镇调查失业率5.6%,16-24岁的青年失业率突破20%。

这届小年轻不行啊!一个个懒得冒泡儿,都不愿意上班去…

另一方面,中长期贷款需求不振,同样导致银行盈利基本盘受损!

居民部门中长期贷款的主要成分,是房贷——

1-5月份,全国新建商品住宅销售面积46440万㎡,同比下滑0.9%;

居民中长期贷款新增1.3万亿,与疫情前三年同期均值相比减少了1万亿。

除此之外,还有不少老铁“提前贷款”操作助攻,银行可上老火了!

这个局面,在经过投融资等一系列传导链条之后的必然结果就是——

居民部分需求不足、房地产及其上下游企业资金承压。

银行信贷,不仅是这一传导链条的关键环节,甚至起到中枢作用。

截至2021年末,个人住房贷款在中农工建邮五大国有行的信贷占比均已超过30%;

在兴业、招商、交通、中信、北京等几家银行的信贷占比也保持在20-25%。

而且,从信贷的安全性和稳定性两方面来看,房贷足以吊打其它所有类别。

不当家不知柴米贵…其它留着大伙儿个人寻思吧!

3

所以说,这个节骨眼上,你要是敢咔咔借消费贷、小额贷——

5万、8万、20万、30万的…

苦哈哈的银行见到你这种氪金玩家,估计都能原地笑漏尿。

不过,银行的苦日子很可能快熬到头儿了:

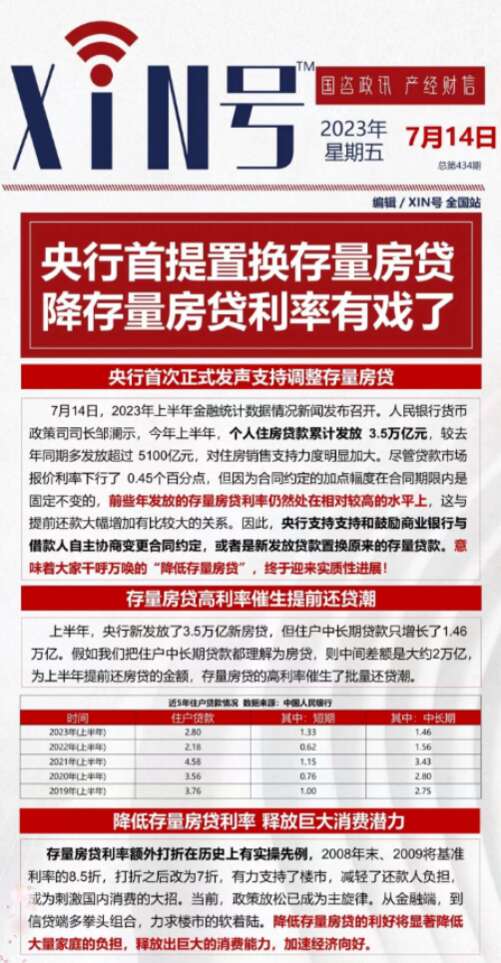

7月14日,央行首次发声:支持调整存量房贷。

央行支持和鼓励商业银行与借款人自主协商变更合同约定,或者是新发放贷款置换原来的存量贷款。

千呼万唤了N久的调整存量房贷款利率有了实质性进展!

当然,这也是管控系统性金融风险的重要一环。

在此之前,不少人揣测说:银行200%不愿意配合降低存量房贷利率!已经放出去的贷款你让爷割肉?那不干!所以这事儿压根儿整不成…

格局小了不是?那是以前!现如今情况真是大不一样了——

尽管此前贷款利率报价已经一降再降,但再怎么调整也是针对基准利率,跟当初老少爷们儿着急忙慌上车时的加点半毛钱关系没有。

结合近一两年的形势来看,你不是逼着大伙儿提前还款吗?!

于是,银行开始打起了小算盘——

上半年,新发放的3.5万亿新房贷中,住户中长期贷款仅仅增长了1.46万亿,其中差额已经超过2万亿…

小金库里的钱都码到柜台了,要是再不降存量利率,大伙儿提前还款就很难收手;

照这么发展,钱放不出去,储蓄利息我得嗷嗷往外扔;

与其放任信贷收缩,还不如允许你们置换下调,能赚一点儿也比干赔本买卖强。

就比如说,稳住80-100万的房贷,那不就相当于直播间里20万的小贷谈成了4-5份儿嘛?

瞅见没?批发的买卖是比摆地摊好干!

对于普通人来讲,不妨趁这个千载难逢的机会去跟银行聊聊下调房贷利率。

最显著的实惠——

其一,少了过往小贷公司的过桥费,按天算真不少。

其二,利率加点清零,每月是真的能少还好些钱。

怎么寻思,都觉得降存量房贷对于银行和借款人来说,是桩“他好我也好”的买卖。

结

这一两年,光怪陆离的事儿没少发生,就比如说银行能在抖音直播间喊麦蹦迪卖贷款…

放在两年前…不,放在一年前,你敢想?

我相信不少人起初只是看个热闹,但这玩意儿架不住老看——

无论是好奇心驱使还是及时行乐作祟,看带货直播把自己看成乙方的不在少数。

再说一遍:离直播间里那些小贷能多远就躲远!

特别是直播间里先拍单、后查征信的玩法,十分有待商榷——

最大的问题就是:万一征信有瑕疵贷不下来款,谁负责?

无脑拍单,没贷下来款,征信还查花了,谁负责?

关于免责条款,银行比你玩转100倍不止。

这本身就是信息高度不对等的一桩买卖!

因此,任何时候我都建议去正规渠道办理贷款,且必须征信前置!

除此之外,好钢务必要用在刀刃上!

对于各类小额消费贷,一律敬而远之,

它不仅会吃掉了你当下的购买力,还很可能透支你未来的积累。

生活中,消费贷越还越多的,真心不在少数。

“钱到底是挣出来的,还是攒出来的?”

这个问题不必多费口舌,只说一句——

有钱人的钱,挣出来的比攒出来的多;

普通人的钱,攒出来的比挣出来的多!