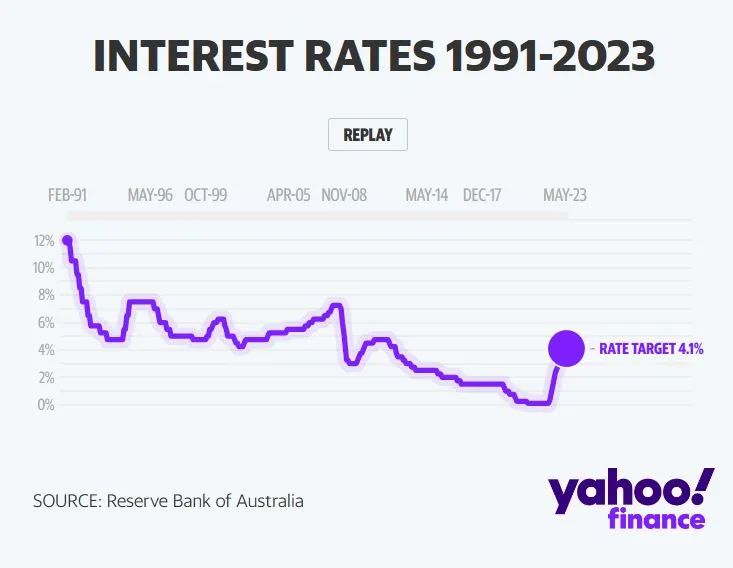

雅虎新闻6月30日报道称,对于澳联储(RBA)是否会在7月份再次宣布提高现金利率,澳洲专家的两种意见几乎各占一半。

在本月的澳联储现金利率调查中,39位专家和经济学家对未来的现金利率变动和其他与经济状况有关的问题进行了预测。

51%的专家认为,澳联储将在7月份宣布再次上调现金利率,49%则认为将维持不变。

在预测7月将再次加息的专家中,几乎所有人都预计上调25个基点,使得官方利率升至4.35%。

(图片来源:雅虎新闻)

Finder消费者研究部主管Graham Cooke表示:“澳洲统计局最新数据显示,通胀再次下降,这可能是澳联储暂停加息的有力理由。”

“虽然房主们都在呼吁停止加息,但我们的调查小组对于澳联储是否将连续第三个月采取措施的看法却各占一半。”

(图片来源:雅虎新闻)

与此同时,超过一半(57%)的专家认为,到2023年底之前,澳洲有陷入经济衰退的危险。

2023年三月当季,家庭储蓄占可支配净收入的比例降至3.7%,为2008年6月以来的最低水平。

超过一半的专家表示,他们担心澳人的储蓄安全正在受到侵蚀。

Finder的Consumer Sentiment Tracker发现,6月份,澳人的平均现金储蓄为$3.1万。

尽管如此,超过一半的人表示,假如明天就失业,他们只能靠积蓄生活一个月或更短时间。四分之一的人表示,他们的存款只能维持一周或更短。

Wealth Within首席分析师Dale Gillham表示,在新冠疫情和利率上升之前,澳人积累的债务比以往任何时候都多。

“事情并没有真正改变。普通澳人在没有收入来源的情况下只能生活数周,这种情况令人不安。”Gillham说。

固定利率贷款到期,澳洲房主正面临“房贷悬崖”!还款额将猛增

据澳洲九号台6月30日报道,澳洲持有固定利率房贷的借款人,正面临跌入“前所未有”的“抵押贷款悬崖”的风险,当他们的固定利率贷款期限到期时,还款额将增加一倍以上。

据Canstar的研究显示,今年约有一半的固定利率贷款将到期,总额约为3500亿澳元,随着换成浮动利率,预计将对房主产生严重打击。

Canstar的研究发现,2021年以2.21%左右的利率贷款50万澳元的房主,每月的还款可能会从1200澳元激增到3101澳元,增幅为63%。

(图片来源:九号台)

对于那些在2020年选择了三年期固定利率、贷款了50万澳元,还款利率为2.61%的借款人来说,还款成本可能会增加53%,成本从每月2004澳元猛增至3074澳元。

此前,澳洲央行在6月份已将现金利率从2022年4月的仅0.10%上调至如今的4.10%。

据预计,利率困境还不会缓解,澳洲四大银行中的两家,NAB和Westpac,预测现金利率在未来几个月仍将继续上升,这意味着房主将面临更大的困难。

Canstar的金融专家Steve Mickenbecker表示,即将到期的固定利率借款人。正面临“前所未有”的抵押贷款悬崖,其还款额几乎会一夜之间增加两倍。

(图片来源:网络)

Mickenbecker称:“固定利率的借款人在过去一年里没有机会适应较高的利率,他们避免了调整预算以应对更高的还款额所带来的痛苦,但现在,他们将一次性承受过去一年来央行连续12次上调利率所带来的巨大冲击。”

“为了帮助应对不可避免的更高还款额,任何有固定利率期限的借款人,现在都应该做出必要的调整,提前为额外的还款做准备。”

Mickenbecker警告称,如果央行在7月决定再次提高现金利率,借款人的境况将会更加恶化。

他说:“最新的通胀数据令人鼓舞,可能足以阻止央行在7月再次加息。但如果7月份公布了更为强劲的季度通胀数据,确认趋势并没有朝央行2%至3%的通胀率目标发展,那我们可以预计还将会有进一步的加息。"

Mickenbecker指出:“劳动力市场依旧非常紧张,失业率是几十年来最低的,这将把工资压力传导到通胀率上。看起来央行还有工作要做。”

(图片来源:九号台)

Mickenbecker敦促固定利率贷款即将到期的借款人,考虑转换到不同的利率,并争取获得更好的贷款交易。

Canstar的研究显示,80%的两年固定利率借款人可以找到更低的浮动利率,最高为5.24%,相当于50万澳元的贷款每月还款额为2074澳元。

该研究还显示,60%的四年固定利率借款人可以找到更低的利率,为4.94%,而不是6.57%的平均利率。这意味着在50万澳元的贷款,每月的还款额可能为2644澳元,而不是3106澳元。

Mickenbecker表示:“借款人在固定利率到期后所转入的利率,很可能会超过目前的平均浮动利率,因为固定利率贷款到期后自动转入的利率通常是由银行设定,对银行有利。”

“几乎肯定可以找到更好的交易,无论是与你现有的贷款人还是与其竞争对手合作,现在是时候四处找找了。”