王中军,娱乐圈教父级别的人物,与王中磊一起创立华谊兄弟,并在资本运作层面上多次引领文娱产业之先河——用影视版权作为抵押,拿到银行融资;率先登陆A股;与明星进行资本绑定代替雇佣合约;高比例质押股权;影视对赌;跨界并购……

2014年,在华谊高调引入“三马”,王中军用36亿元定增绑定腾讯、阿里和平安时,估计各方都没想到,他们的这笔投资会被深度套牢。2018年8月,“三马”解禁,华谊股价已经超过腰斩,大佬们只能安心做一个“价值投资者”。

在寒冬袭来的资本市场,人心浮动,华谊股权质押行为一度被过度解读为王氏兄弟正在“套现”、准备“跑路”。一个公司的实控人长期保持9成以上的质押率,股价急跌之时,市场甚至给华谊“安排”了几条路,其中不乏实际控制人变更、公司易主的猜测与议论。

就在去年下半年,高比例质押危机在股价持续坠落过程中被引爆,影视板块的一批中小上市公司都遭遇“易主”,包括东方网络、中南文化、骅威文化。

迫在眉睫的债券偿付,就曾一度让华谊“火烧眉毛”,但通过大量抵押资产借钱,并且获得阿里影业7亿元借款之后,最终,华谊兄弟“逃过一劫”。

王中军宣布,永远不会放弃华谊的控制权。

然而,2018年业绩预告中近10亿的亏损,依然震惊市场。这是华谊上市以来首次的净利润亏损,前几年连续多起颇具争议的并购案积累了30多亿的商誉,犹如一头黑犀牛,终于要让上市公司付出延迟的代价。

在二级市场上,资本对业绩的短期变动会非常敏感,这种压力将直接反映在股价上。而在一些业内人士看来,华谊的主营业务没什么大毛病,此前在资本场上的过于长袖善舞才是最大的危机。

“92派”的崛起

网上一直流传着一个未经证实猜测,《与青春有关的日子》里高洋高晋的原型就是王中军王中磊兄弟。“大院儿”子弟们成长为掌握社会话语权的人士,回头去追忆属于他们的这个群体的历史。

中国企业家论坛创始人之一陈东升在提出“92派”的概念时,把王中军也算在其中。这一代企业家都是先在国家机关工作,很早就下海闯荡,自身努力加上改革春风,最终有所成就。而在王中军此后的创业生涯中,政策和圈子,是最重要的两个关键词。

部队家庭出身的王氏兄弟,一个是60年生人,一个是70年生人。王中军16岁就应征入伍,复员后曾在国家物资总局做过美术编辑,1984年后“下海”进入广告行业。1989年王中军赴美读书,1994年带着送外卖攒下的10万美元返京,拉着王中磊成立了广告公司“华谊兄弟”。据经济参考报,公司成立不到3年就赚了四五千万元,让一般广告公司望尘莫及。1998年,在圈子的帮助下,华谊兄弟正式踏入了影视行业。

王中军

投资英达导演的情景喜剧《心理诊所》,王中军拥有了影视投资人的身份。而后,在朋友的引荐下,一个日后在影视圈的资本运作高手——制片人董平带着姜文的《鬼子来了》和陈凯歌的《荆轲刺秦王》找上门来。华谊同时投资了这两部片子和冯小刚的《没完没了》,只有后者让华谊得到商业上的回报,但华谊的电影品牌就此立了起来。而冯小刚此后与华谊兄弟的交集越来越深,双方的命运也绑定在一起。冯小刚出走创业一年又归来,重获冯小刚的华谊拿出400万和3%的股权以表重视,华谊上市时冯小刚套现2亿多元;华谊上市招股书中,《集结号》和《非诚勿扰》占华谊电影业务收入的40%和总营收的18%;冯小刚的东阳美拉被华谊高溢价收购,进行业绩对赌;后来的实景娱乐业务,冯小刚电影公社是首个落地项目。王中军曾在采访中对撒贝宁说,“如果没有小刚连续拍几个成功的电影,我可能也没有那么在乎这个行业。”

除了冯小刚,华谊2006年又将陈国富“收入麾下”,这位金牌监制对华谊生产影片的水准提供了保障。此外,王中军还将目光投向了相对稳定的电视剧业务,用华谊股份为代价邀请到了张纪中、张国立、赵宝刚和康红雷。

华谊寻求多元化发展,从电影向关联行业辐射,首先做的就是明星经纪。当时李冰冰的经纪人王京花与王中军一拍即合,组建起后来被称为“中国艺人经纪的黄埔军校”的华谊经纪。2006年,艺人经纪的营收占比曾高达31.1%。

从广告到影视,王氏兄弟迅速扩大其人脉。2000年,华谊拿到了第一笔大融资,同样热爱宝马车的太合房地产的董事长王伟投了2500万。在中国企业家俱乐部,王中军结识了马云,在马云的建议下,华谊决定进一步借助资本的力量。马云、江南春、虞锋和鲁伟鼎参与了华谊上市前的最后一轮融资。

“我觉得现在企业家,交朋友是第一生产力,高过你所有的生产力。”2013年,王中军接受新浪财经采访时如是说。

而王中军在这过程中很快就摸清了资本运作的窍门。

在上世纪90年代影视业的萧条时期,华谊起步阶段融资艰难,贷款门槛太高、投资少之甚少,王中军“为了拍一部电影只能下狠心把自己收藏的画、房子统统抵押,贷款拍电影。”

之后有了一些声名,融资环境也宽松了。王中军玩起了“股权融资+股权回购”的游戏,先从原股东手中回购股权,再向新投资者出售股权融资,先后获得雅虎中国、分众传媒等机构的资金4亿多元。随后,开了用影视版权抵押获得银行信贷的先河。冯小刚《夜宴》获得深发展1亿元额度的担保贷款;招行的马蔚华则更进一步,以《集结号》的全球版权为质押标的,向华谊提供了5000万元的无担保授信贷款。而在一系列“文化产业新政”出台后,华谊兄弟于2009年登陆A股“创业板”,成为“中国娱乐第一股”,也令一众明星、导演身价暴涨。

“从抵押、无抵押,到授信、上市,几次融资新模式都是‘华谊’创造的,让金融部门看到了影视行业的光明前景。”王中军说。

像王中军在去年6月澄清质押事项的公告中所说,人才是核心竞争力。而导演、艺人资源的流失则是巨大的风险项。冯小刚那次一年的创业试验就曾让王中军遇到一大“挫折”,王中军明确表示“我是依赖冯小刚的”。王京花离开公司时,一半的明星也离开了,纷纷自立门户,那次事件被认为是华谊的大地震,舆论一度夹杂着“崩盘”的质疑。

也许是早有忧惧之心,2009年上市之初,王中军就跟高管团队强调:华谊兄弟要“去电影化”。降低业务波动风险——这是一个非常成熟的现代企业管理的思路,也是资本市场需要的故事。华谊的二次转型也从那一天开始。

转型与迷失

“我觉得只做电影肯定不行的,因为我做了这么多年电影,我确实了解电影产品,电影产品不能完全掌控。”王中军在华谊上市后不久,开始了“去电影化”的宣讲。

2010年华谊兄弟以1.5亿元注资掌趣科技,2013年限售股解禁就开始减持套现。而就在同一年,“去电影化”的战略得到最密集的落实。当时王中军只给华谊的并购团队定了三个目标:利润在一个亿以上、互联网游戏第一阵容以及绝对不能超过12倍PE。

华谊2013年收购了银汉科技、浙江常升、永乐影视,参股江苏耀莱,业务涵盖了电影、电视剧、游戏、影院、艺人经纪等板块,在产业布局上更加完整。在此前后,大小的并购案达十多起,进一步渗透到房地产、互联网软件、咨询等多个行业。华谊从一个电影公司扩张成为一个覆盖多元产业的集团,资产规模迅速膨胀,随之而来的还有高额商誉。

银汉科技自制的多款游戏表现十分出色,而与华谊的影游联动则不尽如人意。但通过投资游戏公司,王中军看懂了“中国互联网真正赚钱的无外乎就是游戏加广告”。华谊对两家游戏公司的布局逐渐变了味儿,更像是追求财务回报的投资。多次出售掌趣科技股权,累计套现25亿元;银汉科技抛售25.88%股份,套现6.47亿元。“账面浮盈将近20倍,只用了两年多时间,这恐怕是很多私募也做不到吧?”王中军在一次采访中流露出得意。

这之后,华谊微调了之前的说法,提出“去电影单一化”,并公布了三驾马车的业务格局。以电影、电视剧、影院为主的传统影视业务交给了王中磊,王中军则负责新开辟的实景娱乐和以游戏、新媒体、粉丝文化为核心的互联网业务。王中军在采访中称,自己负责“想象”,王中磊负责执行。

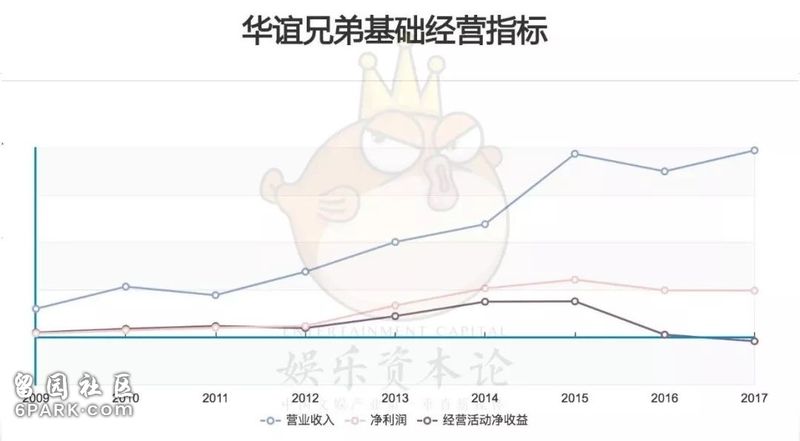

业务重心的调整直接反映在了营收上,华谊兄弟没能跟上整个影视行业那几年的高速发展。在此后几年间,不断抛售游戏公司股票获得的投资收益甚至还承担了“遮羞布”的作用——核心利润增幅持续下滑,主营业务营收两次下滑、2016年一度出现亏损,盈利靠投资。

数据来自东方财富Choice

对资本运作已经十分娴熟,华谊通过大手笔溢价并购导演、明星公司,签署对赌协议,让资产规模继续滚雪球。2013年,2.52亿收购注册三个月的浙江常升70%的股份,绑定张国立;2015年,7.56亿元收购成立仅一天的东阳浩瀚70%的股权,溢价超百倍,绑定李晨、Angelababy、冯绍峰、杜淳等艺人;同一年,10.5亿元收购资产为负的东阳美拉,绑定冯小刚。前两家业绩承诺在2016年“爽约”,冯小刚则勉强完成。而业绩对赌期过后,导演、明星资源能否继续贡献业绩,是一个难以排除的风险。

王中磊2014年曾表示,希望到年底,互联网娱乐板块能为公司贡献三分之一的利润。也只有那一年,互联网娱乐占比超过30%,此后随着华谊减持游戏公司股权,业务占比逐步回落,直到2017年年报和2018年中报,占比只剩下7.77%和1.53%。银汉科技2017年就退出并表范围。

至于另一架马车实景娱乐(报表中列为“品牌授权及服务”),华谊采用的是“杠杆”玩法,除了苏州项目,其余大部分以很少出资甚至不出资的方式,以PPP等模式撬动地方政府、社会资本。目前,已有20个类似项目推进,但却只有冯小刚电影公社和苏州项目开业。

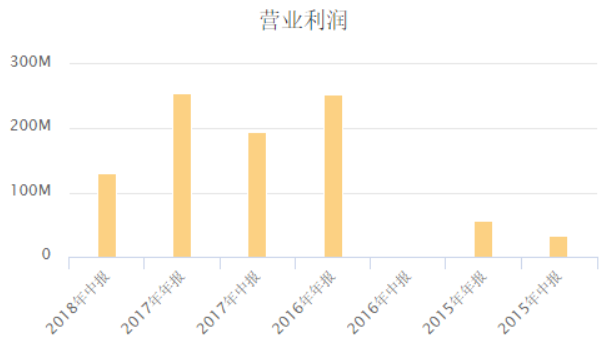

王中军曾向前去调研的机构拆解其实景娱乐盈利模式:第一,品牌使用费,平均一个项目1亿元;第二,股权收益;第三,收益分成,8%以内。他还设想,“一个项目年人流量300万,人均消费含门票在内300元,20个项目将有180亿元的总体量,抽成8%或以内,这个就不得了,况且这块收益是税后的,这是华谊最稳定、最安全的收入。” 而事实上,实景娱乐板块2017年占华谊兄弟总营收比重仅为6.56%,且在2018年前三季度营收不增反降:营收15,493.42万元,同比下降57.11%,”主要是因为各项目推进进度存在时间性差异”。短期内,实景娱乐对华谊来说,仍只是一项美好愿景。

品牌授权及服务业务营业利润,数据来自东财Choice

在“去电影化”战略失利后,华谊兄弟近年来进入“拨乱反正”时期,整体经营战略随仍然是“大娱乐生态布局”,但从业务营收趋势来看,重新回到了以影视娱乐为主业的经营模式。截至2018年中报,影视娱乐版块营收占比回升到了92.5%。

而在这期间,华谊经历了重大的人事调整。王中军逐渐从具体业务层面退隐,王中磊2016年开始全面掌舵华谊。而业内众所周知,王中军被马云称为“最懒CEO”,每天基本只工作半天,能保证十小时睡眠。弟弟则完全相反,对拍摄场景和细节极度关注,甚至“最开始每场发布会的流程表都亲自负责”。

职业经理人叶宁2016年3月的加盟给华谊的回归战略钉下一枚定场针。叶宁曾经在万达的璀璨成绩让多家影视公司都伸出橄榄枝,华谊最终将其收入麾下,也是其从家族企业迈向职业化的重要一步。在王中军看来,“需要一个人对我负责任,可以对他说话很尖锐。”原来主管影视业务的王中磊相当于为叶宁慷慨挪出了位子。

而这一员猛将确实给华谊带来了改变。不到两年时间,叶宁将华谊的开发、制作、宣传营销体系打通融合,成立华影天下发行公司,建立自有影院并认购大地院线股份加码影院布局。而在内容端,叶宁提出华谊电影产品分为三个类别:一是工业化系列化的电影如《阴阳师》《狄仁杰》《摸金校尉》,二是具有作者风格的电影如冯小刚、管虎、程耳的作品,三是发掘优秀年轻导演扶持创作。2017年,华谊造出了《摔跤吧!爸爸》《芳华》和《前任3》等爆款,一时有王者归来的气势。

叶宁曾向网易娱乐表示“华谊会形成持续的生产能力,从2018年以后没有明显的小年。” 2018上半年,《芳华》和《前任3:再见前任》最终分别以14.22亿元和19.41亿元的成绩成为中国电影史上票房最高的文艺片和爱情喜剧片,半年报中扣非净利润25,218.47 万元同比增长 151.29%。这本该是华谊高调宣布回归内容初心的一年。

但没有料到,一场突如其来的影视圈“扒粪运动”从华谊兄弟开始引爆。华谊最大的危机猝不及防被暴露出来,不是主营业务的空虚,而是其引以为傲的资本运作开始反噬。

资本的反噬

粗略地划分,华谊造富的神话经历过三波。

第一波是IPO,王氏兄弟、冯小刚、黄晓明、李冰冰等明星以及一批原始股东获得了丰厚的回报。2010年11月限售股解禁当日便有原始股东争抢抛售套现,当月共有12笔大宗和21笔竞价交易减持累计套现金额4.69亿元。冯小刚累计套现2亿元,据其妻子徐帆地说法,税金就高达4000万。2013年,王中磊、王中军累计减持套现8亿元,马云也大幅减持套现近2.1亿元。王中军卖股票的理由是“我也要生活,我在公司领的薪水也就是几十万,我也是个挺能花钱的人,我不卖股票也没法生存,没有那么大的精力继续为股东干活。”

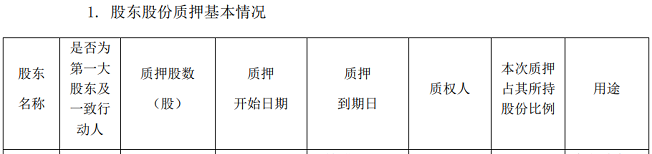

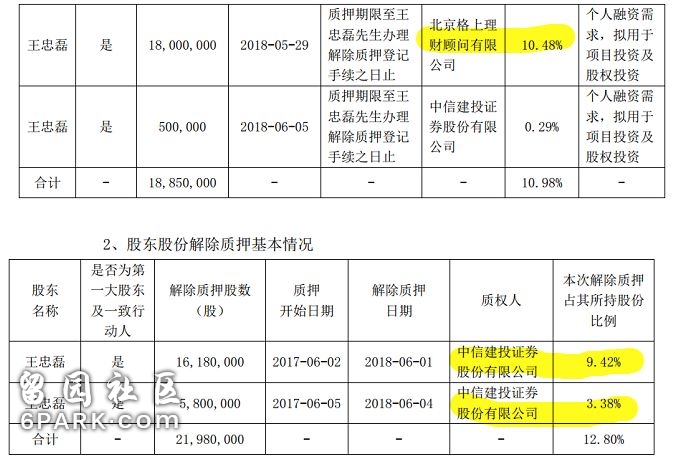

而2014年后,王氏兄弟没有再大规模减持过公司股份。正是从2014年1月开始,两兄弟开始了股权质押操作,质押率从开始的10%左右不断攀升,从2016年下半年开始便一直保持在90%左右的高位。基本每一笔质押的事由都是“用于个人融资需求,拟用于项目投资及股权投资等”。

这便是大股东采取的第二条造富途径。

截至2019年1月17日,王中军和王中磊分别累计质押股票54353万股和16792万股,累计被质押股份在总股本的占比为19.45%和6.01%,个人的股权质押率分别高达94%和99.99%。如此高的质押率,略有风吹草动便需要大量资产来增加质押担保。娱乐资本论(ID:yulezibenlun)去年6月粗略按照50%质押率、融资成本为10%、8到9元的基准价格计算,当时其股权质押的平仓线为6.16-6.93元。相较于目前4.88的股价来说,这个下坠势能的破坏力非常巨大。

最大的质押方是华谊IPO和几次定增的保荐机构中信建投。华谊与中信建投的关系非常密切,甚至后者还与阿里创投、平安资管、腾讯一起认购了华谊2015年的定增。而值得注意的是,就在2018年6月,王中军和王中磊突然进行大额解质押和质押。当时,华谊经历了一轮猛烈的舆论攻击。而仔细查看当时的质押细节,有一个操作很有意思:王氏兄弟向北京格上理财质押融资,来替换之前向中信建投的质押融资。

有市场人士扒出,格上理财为华谊此次项目募资的确认书中显示,项目收益“按照9%的年化收益计算”,投资标的为华谊兄弟实控人股票收益权。投资人能拿到9%收益,那么华谊许给格上理财的利率只能更高。这就更耐人寻味了。华谊不去中信建投滚动质押拿更便宜一点的钱,反而要质押股票收益权高息借钱。比较合理的解释是,中信建投对华谊的信心不足,希望收紧对华谊的质押额度,或者股价压力过大,大股东急需用钱补仓。

去年11月,王中军甚至还找到实业公司上海卡帕体育用品有限公司质押了4.32%的持股进行融资。事实上,在华谊兄弟遭遇最大市场冲击的时候,作为大股东、实控人,王氏兄弟理应解质押部分股份安抚市场,但是并没有。曾经壕掷数亿购买梵高、毕加索名画的王中军此时紧紧地捂住钱袋。

按理说,华谊兄弟过去几年从游戏等投资中获得的收益不低,主营业务业并未发生明显亏损。这么多收益去了哪里?可以看到,非流动性资产占比过半,公司的非流动性资产中,商誉、金融资产以及长期股权投资占了大头。

而作为轻资产公司,公司业务的持续运转对需要资金的保障。此前为了维持正常运作而进行的举债行为,在此刻也成为压在囚徒头顶的一块石头。

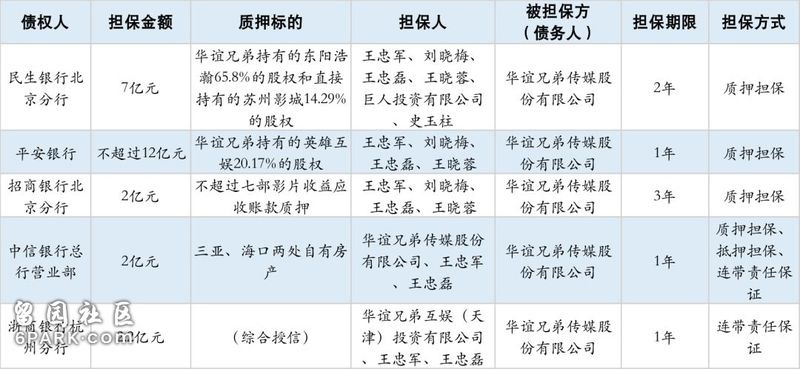

去年底,中诚信国际就将华谊兄弟相关债项信用等级列入观察名单,因为发行金额22亿元的“16华谊兄弟MTN001”和发行金额7亿元的“18华谊兄弟CP001”分别将于2019年1月28日和2019年4月9日到期面临兑付,能否顺利兑付存疑。为了兑付即将到期的债券,华谊兄弟踩着deadline向多家银行及信托申请授信累计达25亿元,将上市公司的房产、对子公司的持股、影片收益等等都掏了出来。

而后,更让市场感到唏嘘的是,为了向阿里影业借7个亿,华谊质押了公司持有的东阳美拉70%的股权以及全资子公司华谊互娱享有的云锋新呈合伙份额收益权,还承诺了5年至少10部院线电影的优先投资权。阿里是帮助华谊上市的贵人,此后大规模减持过,又重新参与定增。除权后约12.2元的定增价跟最新股价的4.88元比起来,阿里、腾讯、平安已经深套。此时趁势抄底,对互联网巨头来说,都是一桩非常合理的买卖。也正是因此,阿里影业与华谊达成的合作,虽是“雪中送碳”,但颇有城下之盟的感觉。

公告提及,在此项担保之后,华谊兄弟及控股子公司的对外担保累计担保总额约为71.43亿元,占公司最近一期经审计净资产的67.69%。

而值得注意的是,华谊多次并购产生了高达30多亿元的商誉,这也是华谊激进资本运作的后遗症。在2018年的业绩预告中,华谊主动进行了大额的商誉减值计提,预计亏损98,245.29万元到98,745.29万元,这也是华谊上市以来的首次业绩亏损。扣掉商誉减值之后,可以预见,华谊的担保总额占净资产的比重将更高。

但华谊想通过商誉减值将风险和亏损一并留在2018年的算盘,可能打得没那么顺利。交易所发来问询函,要求说明2017年度、2018年半年度不计提商誉减值,而本次大额计提商誉减值的原因与合理性,是否存在通过计提商誉减值进行“大洗澡”的情形。

娱乐资本论(ID:yulezibenlun)此前曾报道过,过去一年,由于A股整体低迷以及影视板块本身的税务风暴,整个板块都出现大幅估值杀。一批大股东质押比例过高的上市公司纷纷遭遇股东质押被平仓、公司易主的困境,比如华录百纳、华闻传媒等公司股东部分持股遭遇强制平仓,骅威文化以及中南文化大股东无奈只得转让控制权。

华谊兄弟的境遇与其相似,差一步就是易主。

24岁本命年之际,华谊遭遇一连串打击。资本大环境低迷,文娱产业迎来政策重锤,一批新生代电影制作公司崛起,公司重要影片表现不及预期,重要业绩贡献方冯小刚项目出现意外……但毕竟是“中国民营影视第一股”,曾经的中国电影市场老大哥,华谊的积累和圈子支持它熬过了寒冬。

王中军在这个节点上高调反思,“主营业务低迷是2019年我必须解决的一个痛点,另一个痛点就是在负债上面。”

为了解决前一个问题,王中军决定复出全程参与公司所有的电影项目,正式回到绿灯委员会,拥有一票否决权。

对于后一个问题,王中军承认,“不可否认,企业在快速扩张阶段遗留的资金压力,确实在当下被放大了。”他表示,华谊兄弟通过质押授信、引入战略投资等多种方式,已在逐步克服资金困点。2019年,华谊兄弟会逐步剥离和电影、实景关联较弱的业务与资产,回笼资金、优化债务结构,把这些钱拿来把内容制作做好做强。

兜兜转转,华谊经历过这场狂风暴雨的洗礼后,最终发现,内容为王还是不变的法则。

在华谊公布的将于2019年上映的作品中,《阴阳师》、《749局》、《八佰》等作者风格强烈的片子能否补上《手机2》缺席的损失,还捉摸不定。王中军重回一线能起到做大作用,聚焦后的影视+实景娱乐业务结构能否两条腿均衡走路,如何处理与存在感增加的巨头的关系,股权质押风险如何进行有效解决……这一系列问题摆在面前,华谊要从“资本围城”里走出,并不是一件简单事。