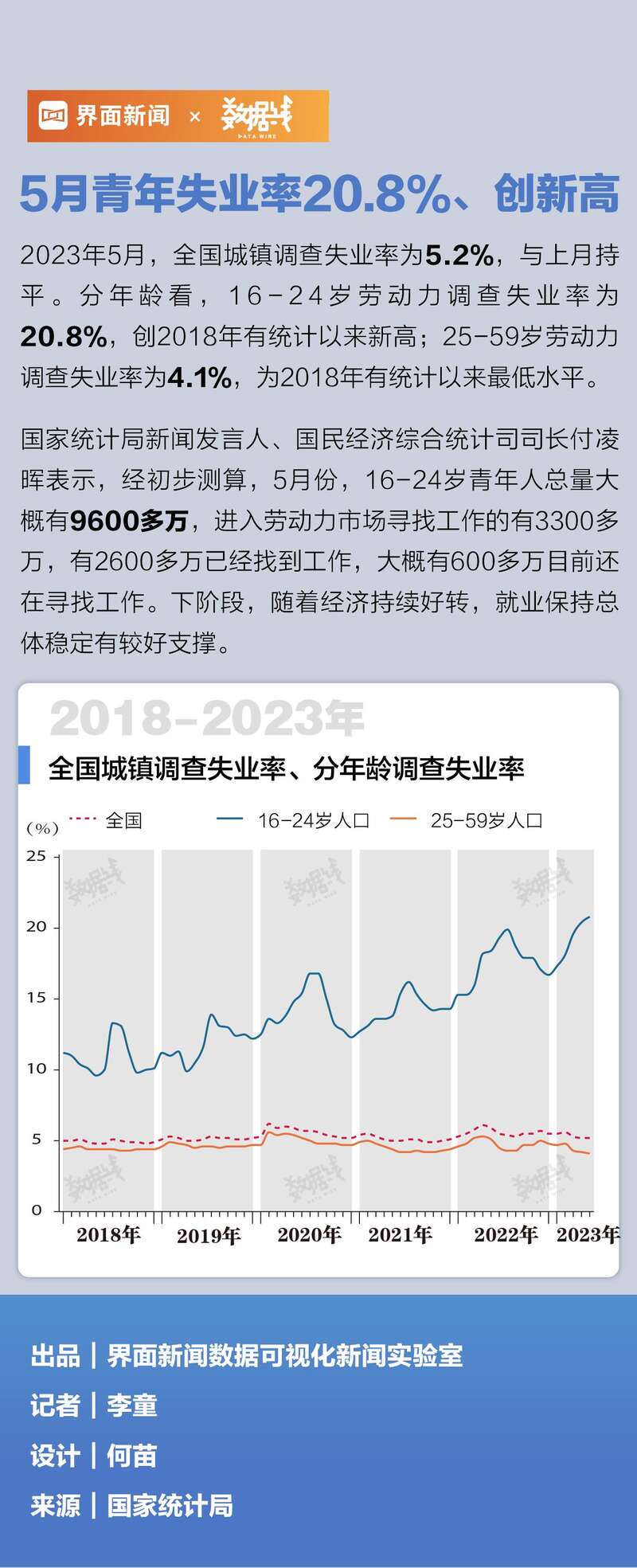

国家统计局数据显示,5月份,全国城镇调查失业率为5.2%,与上月持平,今年以来整体上呈现下降态势。

从群体看,进城务工农民工失业率继续降低。本地户籍劳动力调查失业率为5.1%;外来户籍劳动力调查失业率为5.4%,其中外来农业户籍劳动力调查失业率为4.9%,比上月下降0.2个百分点,连续3个月下降,农民工就业总体向好。

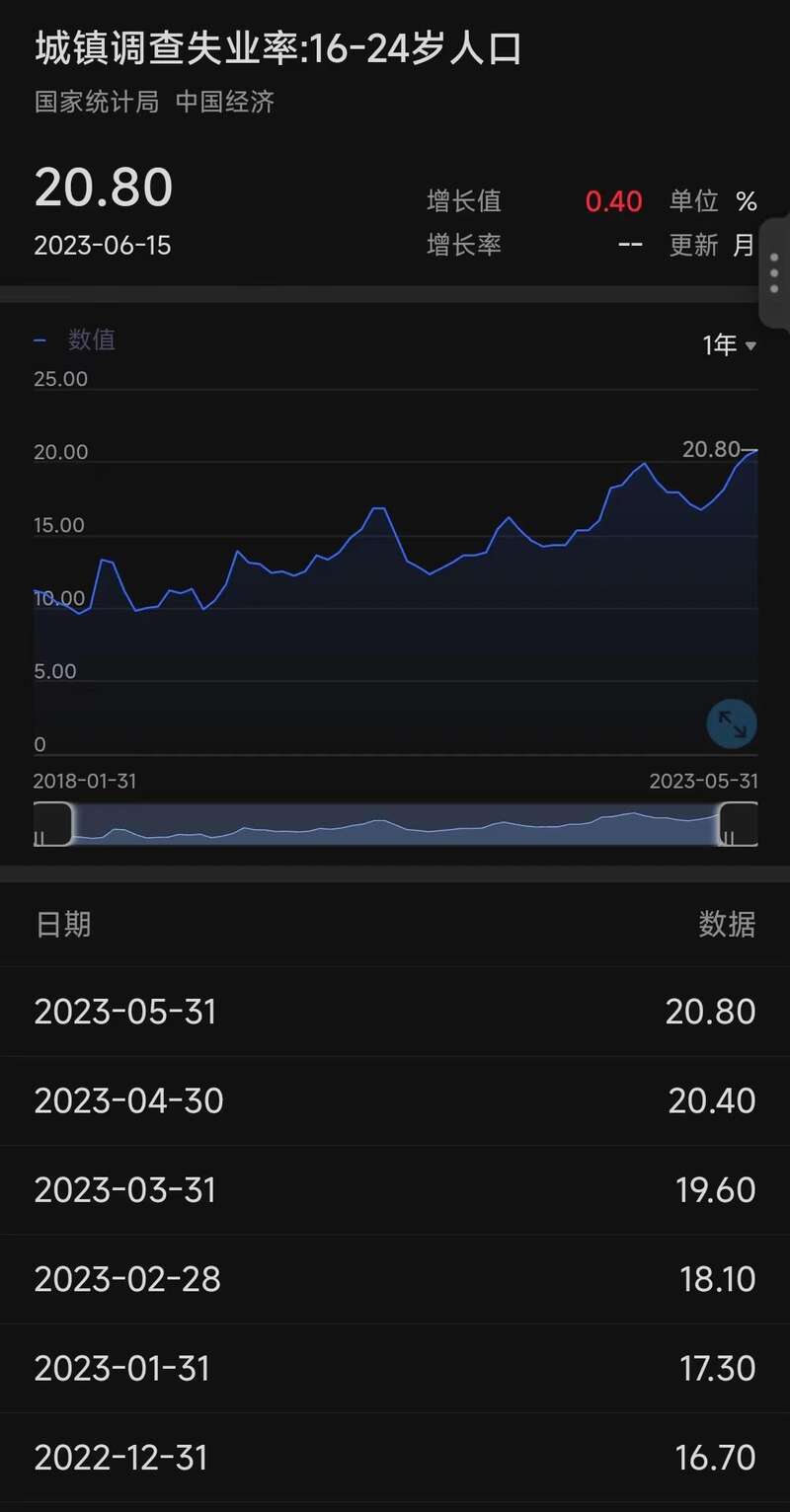

分年龄看,就业主体人群失业率继续下降。16-24岁劳动力调查失业率为20.8%,已经是连续6个月上升,并且连续两个月在20%以上;25-59岁就业主体人群失业率为4.1%,比上月下降0.1个百分点,连续3个月下降。

25-59岁劳动力中,初中及以下学历、高中学历、大专学历、本科及以上学历劳动力调查失业率分别为4.4%、4.4%、4.1%、3.2%。31个大城市城镇调查失业率为5.5%。全国企业就业人员周平均工作时间为48.6小时。

图:同花顺iFind 数据来源:国家统计局

青年失业率继续攀升 600多万16-24岁青年人目前还在寻找工作

值得注意的是,16-24岁劳动力调查失业率为20.8%,已经是连续5个月上升,并且连续两个月在20%以上。国家统计局发言人付凌晖今天出席国新办发布会,介绍5月份国民经济运行情况时特别指出,当前就业总量压力和结构性问题仍不容忽视,青年人就业压力依然较大,高技能人才短缺,“求职难”和“招工难”并存,促进就业供需总量平衡、结构合理,仍需要加力。

从总量看,初步测算,5月份,16-24岁青年人总量大概有9600多万。16-24岁很多是在校学生未真正进入到劳动力市场,进入到劳动力市场寻找工作的有3300多万,这3300多万当中有2600多万已经找到工作,大概有600多万目前还在寻找工作。现在大家对青年人失业总量情况有些误解,我们把这个数据给大家通报一下。目前来看,青年人当中失业的总共600多万。付凌晖表示,下阶段随着经济持续好转,就业保持总体稳定有较好支撑。

城镇调查失业率不会低估全国失业情况

关于城镇调查失业率能否客观反映全国失业情况的问题,付凌晖回应称,我国的就业统计主要是依托国家统计局劳动力调查制度。我国劳动力调查制度自建立以来不断健全完善,我国城镇调查失业率统计科学规范,与国际标准接轨,能够客观反映我国城镇就业情况。

1、我国失业率统计方法科学

我国按照国际劳工组织关于就业、失业的统计标准,将16岁及以上人口划分成三类,一类是就业,一类是失业,还有一类是非劳动力。按照国际劳工组织的标准,就业人口是指在调查参考期内,通常为一周,为了取得劳动报酬或经营收入而工作一小时及以上和因休假、临时停工等暂时离岗的人,这些人都属于就业。

失业人口是指没有工作,在近期寻找工作,而且立即能去工作的人。这些人有工作能力、工作意愿,这属于失业人口。

非劳动力是指16岁及以上既不属于就业人口也不属于失业人口的人。比如,没有工作意愿或失去劳动能力的人,这些不在就业和失业统计范围之中。比如青年人,有一些在校学生没有寻找工作,也没有工作意愿,是不会统计到失业率当中的。青年人总量是9600多万,但实际在找工作的大概只有3300多万,其余部分属于非劳动力。

也有一些人,由于照顾家庭,不参与到劳动力市场,也不在劳动力统计当中,这是国际通用的标准。调查失业率的计算,用的是失业人口除以就业人口加失业人口之和。

2、我国劳动力调查严谨规范

前面谈到的是如何计算、调查,数据是怎么来的?主要是通过劳动力调查采集就业情况基础数据得来的。从调查方法看,国家统计局每月在全国范围内抽取34万个住户开展劳动力调查,这些住户在我国31个省(区、市)的城镇和乡村范围内随机抽选,抽中的村委会或者居委会范围内的所有有人居住的永久性建筑物、临时性建筑物,比如工棚,都在调查样本范围内,抽样设计具有较好代表性。34万住户中,大概有25万户是在城镇抽取,约9万户是在乡村抽取。

从调查对象看,对于抽中住户中在调查时点居住的人口,不受地域、户籍、年龄等限制,都要接受调查。调查对象包含小微企业员工、个体工商户、灵活就业人员等在内的所有人群,既包括本地户籍人口,也包括外来人口,比如进城务工和寻找工作的农民工。

从调查内容看,既有按国际劳工组织建议的关于就业、失业统计标准设置调查项目,也有根据我国国情设置的反映高校毕业生、农民工等重点群体就业等情况的调查项目。

从调查方式看,国家统计局每月组织调查员使用手持电子终端设备入户实时采集数据,并通过网络直接报送国家统计局。

3、我国城镇调查失业率客观反映就业形势

我国城镇地区是非农就业的主要区域,非农就业和经济变动相关性较强,所以长期以来我国月度主要发布城镇调查失业率数据。从国际上看,非农就业更受关注,从我国情况看,农民工是我国一支重要的就业大军,农民工绝大多数都是在城镇地区非农就业,是统计到城镇调查失业率中的。农民工返乡的影响在城镇调查失业率中也有体现。比如,在沿海打工的农民工返乡回到中西部地区后,如果他还是在附近的县区、城区或者镇就业,也还会包括在城镇调查失业率中;如果他回到乡村,可能会带来城镇就业人数的减少,对城镇调查失业率会有影响,但这部分会在乡村调查失业率中有所反映。我国乡村地区主要以农业就业为主,经营农村家庭承包地比较普遍,失业率水平低于城镇地区。

付凌晖指出,总的看,我国城镇调查失业率不会低估全国失业情况,能够客观反映真实就业情况。从历史看,我国城镇调查失业率数据也客观反映城镇就业变化情况。比如2020年年初,受疫情冲击,城镇就业压力陡然增大,城镇调查失业率明显上升。随着各项稳经济政策出台,经济运行逐步稳定,调查失业率也逐步回落。从今年情况看,经济运行整体恢复向好,城镇调查失业率总体回落。但也要看到,就业结构性矛盾仍然比较突出,部分群体失业率较高,这在失业率调查中也得到了客观反映。

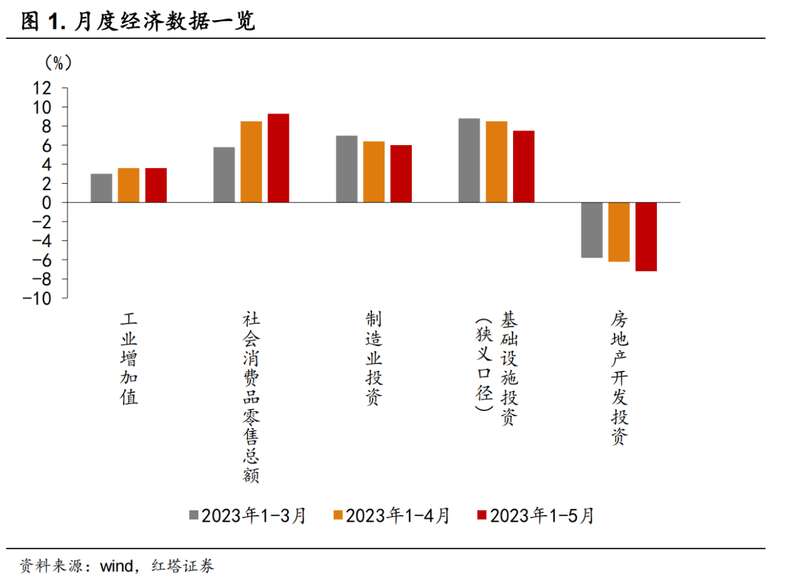

投资增速继续放缓、消费恢复疲软、工业生产下行,当基数效应逐渐消退后,5月的经济数据读数更能反映出内需疲软,经济修复内生动力不足的问题,企业、居民和政府三大部门对于经济的支撑均在转弱。

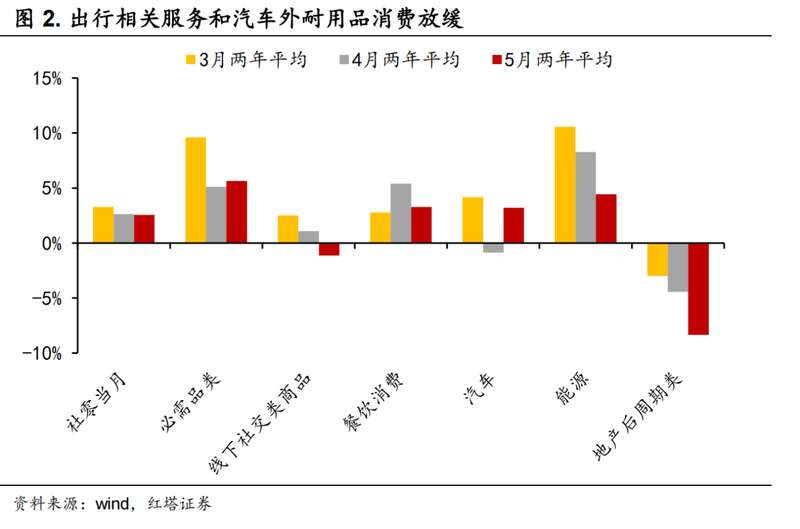

第一,与居民部门高度相关的消费的回暖速度放缓。5月社会零售品消费总额同比增长12.7%,增速较上月下降5.7个百分点,两年平均增长2.6%。

一是服务以及出行相关消费放缓。5月餐饮收入两年平均增长3.3%(前值5.4%);服装鞋帽、针纺织品类零售额两年平均增速为-2.4%(前值1.0%)。

二是房屋相关耐用品消费放缓。5月家用电器和音响器材类零售额两年平均增速为-7.4%(前值-2.1%),建筑及装潢材料类两年平均增速为-14.0%(前值-12.4%)。不过,去年的低基数效应以及今年的补贴和促销政策下,汽车消费增速较高。汽车类零售额当月同比增长24.2%,两年平均增速为3.2%(前值-0.9%)。

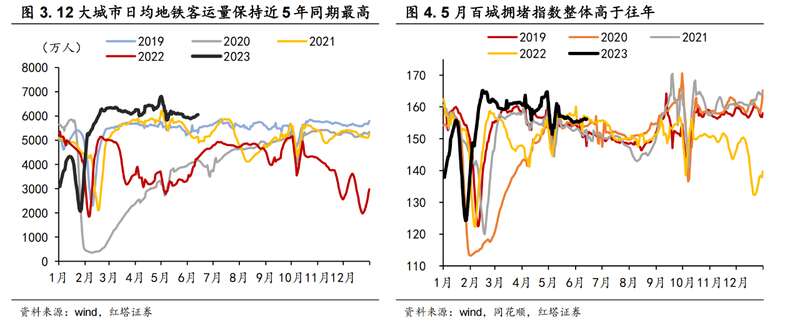

今年以来服务业的强势复苏主要缘于疫后社交半径打开扩大,出行需求高增带来的补偿性、爆发性消费,当积压需求逐步得到满足后,居民消费的后劲就不足了。5月12大城市日均地铁客运量和月均百城拥堵指数仍旧保持在近年最高水平,居民的出行热情没有减弱,但消费却没有继续高增。

这主要是因为当前居民的收入增速偏低且不够稳定,同时对未来的收入预期又偏谨慎,这种情况下居民依旧会保有一定的预防性储蓄,减少消费。

一是工资收入缺乏稳定就业的支撑。虽然总体的就业形势比较稳定,但仍存在结构性矛盾,16-24岁人口的失业率环比提高0.4个百分点至20.8%,边际消费倾向高的年轻人的失业问题较突出。同时,今年部分企业盈利能力不强,裁员、缩招、降薪等现象频繁出现,已就业人员的收入稳定性大幅降低,居民的消费也就会因为预防性动机而有所保留。

二是房地产市场的低迷使得居民实物资产形式存在的财富缩水。自房地产行业进入新周期后,房屋销售速度以及房价上涨幅度大幅下降,置换需求和套现离场需求使居民抛售房产行为增加。今年以来的二手房挂牌量不断增加,5月全国二手房挂牌量指数均值较去年12月增长了52%,部分地区二手房价格不乏出现降价抛售的情况,5月70大中城市二手房销售价格环比下滑的有55个,整体价格指数环比下降0.2%。

作为中国居民最重要的财富构成(住房占城镇家庭资产比重高达59.1%[1]),房地产市场的走弱使得居民的财富及相关收入缩水。同时,当前低迷的交易市场还进一步了降低房屋的成交速度,居民临时的大额支出难以得到满足,从这个角度来看,预防性的储蓄动机也会持续存在。

三是投资收益也在不断下滑。银行存款和理财是居民财富中的第二大块(银行活期和定期存款、理财、信托、资管产品合计占金融资产比重达65.7%,占全部资产比重13.4%[1])。中国银行3年期定期存款(整存整取)利率在去年9月和今年6月均调降了15个BP,全市场6个月理财产品预期收益率较2019年末下降了2.3%。存款利率和理财产品收益率下滑使居民的投资收益下降。

第二,固定资产投资增速继续下滑。

1-5月,全国固定资产投资同比增长4.0%,前值4.7%。其中,民间投资增速转负了,为-0.1%,国企的投资增速依旧位于高位,为8.4%,国企和民企分化明显。

民企融资能力偏差,盈利能力偏弱,资金压力大和销售预期偏弱的情况下投资的能力和意愿不如国企。融资端以房企为例,1-5月国有房企信用债发行规模有2237亿元,而民营房企仅为82亿元。盈利能力的差距也比较明显,1-4月私企营业收入利润率为3.5%,低于上年末的5%,更是大幅低于国企的6.6%。

1-5月,全国房地产开发投资同比下降7.2%,降幅较上月扩大1个百分点。其中,房屋施工面积同比下滑6.2%,降幅较上月扩大0.6个百分点;新开工面积同比下滑22.6%,降幅较上月扩大1.4个百分点。

房地产开工建设的低迷一方面是因为行业仍在出清,房屋销售市场景气度偏低,房企此时更多选择降杠杆,谨慎投资。5月商品房销售面积累计同比下滑0.9%,降幅较上月扩大0.5个百分点;住宅用地成交面积同比下降4.4%。

另一方面则是受到资金的掣肘。自筹资金累计同比增速降幅较上月扩大2.2个百分点至-21.6%。自筹资金也包括企业借入的和筹集的资金,中指研究院数据显示5月房企非银融资额同比降低24.4%,环比降低27.2%。来源于国内贷款的资金增速也继续下滑,1-5月同比增速为-10.5%,前值-10%。

1-5月制造业固定资产投资完成额同比增长6%,增速较上月下降0.4个百分点。

外需回落、内需修复缓慢对我国制造业投资扩产的影响逐渐显现。分产品来看,纺织业投资累计同比下滑3.6%,与5月劳动密集型出口增速转负的特征一致。通用设备同比增长4.5%(前值为5.6%),金属制品同比增长0.8%(前值为1.8%),传统制造业的投资增速下滑。

基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长7.5%,前值8.5%。基建增速的下滑与今年专项债发行节奏偏慢有关。去年财政超强靠前发力,前五个月新增专项债发行规模高达2万亿,占全年新增限额的55.7%。而今年前五个月新增专项债发行占全年新增限额比重仅有49.9%,第二批地方债额度于5月中旬才陆续下达,专项债发行偏慢延迟了资金落地的时点,从而拖累了基建投资的表现。

第三,消费和投资增速回落进一步带动工业企业生产增速下滑。

5月份,规模以上工业增加值同比实际增长3.5%(4月为5.6%),两年平均增速为2.1%,低于2018-2021年5月同比增速的均值6.3%。

与基建、地产相关的建筑行业开工情况较上月明显转弱。5月煤炭开采和洗选业同比增速为-1.6%,前值为-0.6%;非金属矿物制品同比下滑2.6%,降幅较上月扩大2个百分点;黑色金属冶炼及压延加工业同比增长3.1%,增速较上月回落1.2个百分点。

整体来看,5月消费、投资、生产均承压,对应的就是居民部门、企业部门和政府部门对经济的支撑力度均减弱,需求不足仍是当前阶段经济的主要问题。

值得关注的一是服务和出行相关消费回暖速度进一步放缓,与地产相关的耐用品消费继续减少。二是外需回落、内需修复偏慢的情况下,企业部门特别是民企的固定资产投资增速下滑。三是基建投资下滑,对经济的支撑作用减弱。四是除房屋销售回款速度偏慢影响房企资金流动性外,房地产外源性融资能力不足也进一步制约其建设开工能力。

面对偏弱的经济基本面,货币政策已经开始转向。本周OMO、SLF和MLF均被调降,政策利率下调有助于降低银行负债成本,引导贷款利率的下行,帮助实体经济部门减轻负担。后续来看,仍需财政政策和产业政策的协同发力,与“宽货币”形成合力,共同提高经济修复速度。