钢铁、水泥、有色、化工原料这些传统经济的标志性行业情况不佳,但盈利恶化最为严重的却不是它们

文 | 《财经》记者 陈汐 刘建中

编辑 | 刘建中

2023年一季度,旅游、餐饮、电影等行业已有复苏迹象,但很多行业保持着2022年的状态,比如教育、房地产。甚至有些行业的盈利情况还不及2022年。我们想知道哪些行业的盈利情况恶化了。

“净资产收益率”(ROE)常被用来衡量企业的盈利能力。“净资产收益率”,是公司净利润除以净资产得到的百分比,该指标反映了净资产的收益水平。

如果一个行业中,大多数公司的“净资产收益率”显著降低,我们可以说这个行业的盈利变得更难了。本文的研究样本,选为A股上市公司。因为上市公司是各行各业的佼佼者,如果某行业中大多数上市公司的盈利情况恶化,那么整个行业的盈利情况大概率也恶化了。

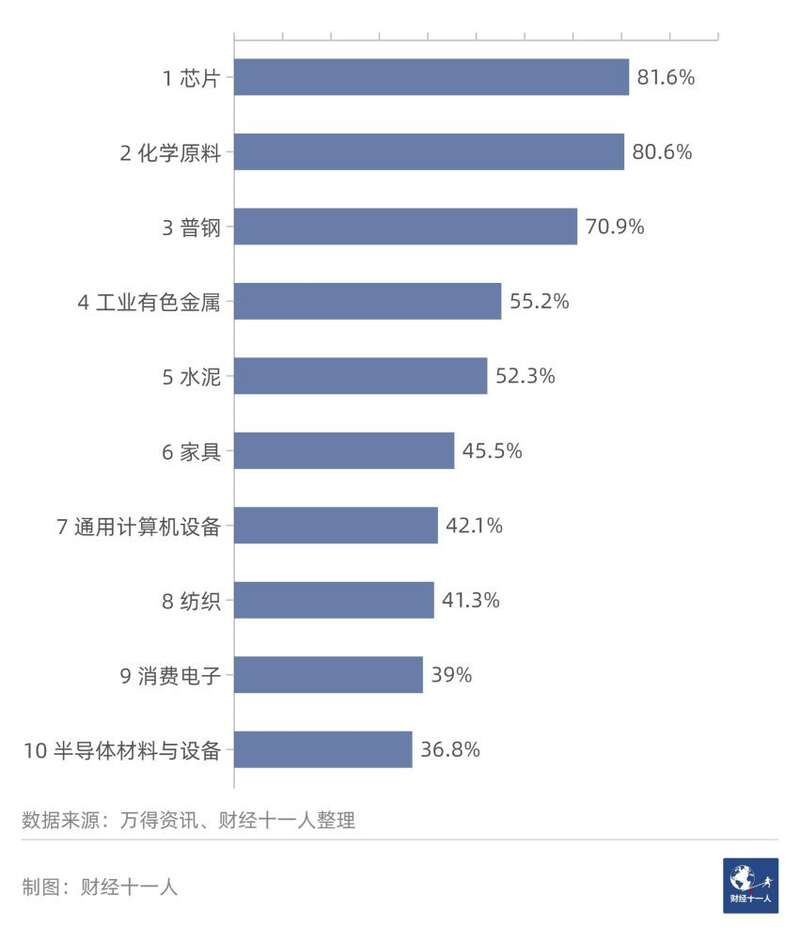

本文测算了各个行业中,有多少比例的公司在2023年一季度的“净资产收益率”同比下降了。并按照一个标准给各行业排序,选出了前十名。

为了反映真实经营情况,文中使用“扣除非经常损益的净资产收益率”。净资产选期末净资产,即本文使用的是“期末扣非净资产收益率”,也称“扣非摊薄ROE”(下文简称ROE)。

具体测算方法如下:

第一步,计算2022年一季度某行业所有样本公司的ROE。同时,计算这些公司2023年一季度的ROE。

第二步,统计该行业样本公司中,2023年一季度ROE比2022年一季度数据大0.2%以上的公司数量,计为A。A代表ROE同比上升的公司数量。在本文,ROE增减在0.2%范围内,视为不变。

第三步,统计该行业样本公司中,2023年一季度ROE比2022年一季度数据小0.2%以上的公司数量,计为B。B代表ROE同比下降的公司数量。

第四步,定义一个概念:“盈利恶化度”。

盈利恶化度=(B-A)/ 样本公司总数

B-A代表的是,ROE下降的公司数,减去ROE上升的公司数。如果ROE下降的公司数量和上升的数量相等,那么盈利恶化度为0;如果所有样本公司2023年一季度的ROE都下降了,那么盈利恶化度为100%。

第五步,按照各行业“盈利恶化度”排序,选出前十名。

行业样本公司的选择方法:参考A股上市公司的中信证券行业分类,但扣除

1、数据不全的公司。

2、由于增发、上市等原因,2023年一季度净资产同比上升40%以上而导致ROE下降的公司。

同时,本文忽略了样本公司小于12个的行业,以下是测算的结果与分析。

第十名:半导体材料与设备 盈利恶化度36.8%

半导体材料与设备行业是半导体行业的上游。从长期看,在数字化、智能化的趋势下,半导体需求会不断上升。但2022年下半年以来,半导体行业进入了库存调整期。半导体行业需求不及预期,库存高企,从而影响了上游的半导体材料与设备行业。

2022年一季度5.3%的行业样本公司亏损,亏损总额0.5亿元;2023年一季度有31.6%的样本公司亏损,亏损总额1.6亿元。亏损公司数量上升了5倍。

2023年一季度与去年同期相比,57.8%的样本公司ROE下降,21%上升,其他公司ROE变动在0.2%以内,本文视为不变。盈利恶化度36.8%(57.8%-21%=36.8%)。

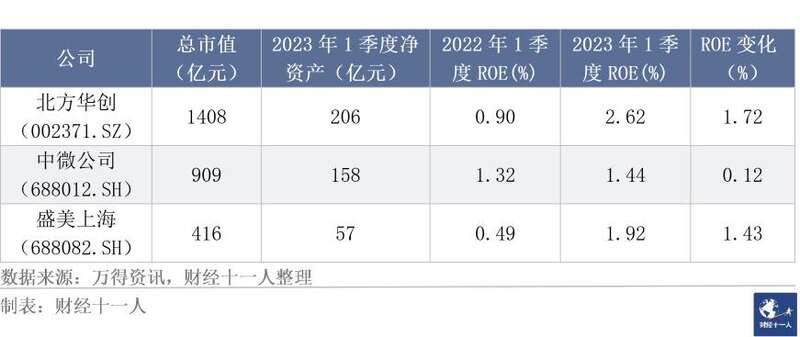

2022年一季度样本公司的ROE中值为2.44%,均值为1.6%;2023年一季度样本公司ROE中值为1.44%,均值为1.5%。中值、均值下降幅度分别为41%、6.3%。中值下降幅度大于均值,说明行业中大公司的情况好于小公司。从表1看,在行业整体下滑的情况下,市值最高三家公司的ROE却都升高了。

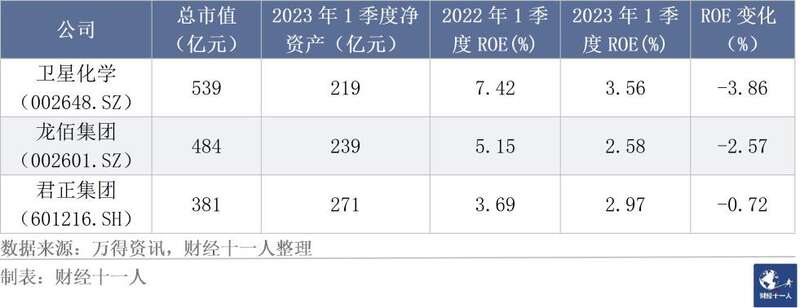

在样本公司中,截至2023年3月31日,市值最高的三家公司的情况如下:

表1: 半导体材料与设备样本公司市值前三名的情况

第九名:消费电子 盈利恶化度39%

消费电子行业具有周期性特征,这与宏观经济周期有关,但更与行业的创新周期相关。消费电子行业正从移动互联网时代向后移动时代过渡,未来需要新的创新引擎。当产品没有本质进步,叠加经济下行,行业盈利状况就会恶化。

2022年一季度22%的样本公司亏损,亏损总额15.1亿元;2023年一季度有40.2%的样本公司亏损,亏损总额23.9亿元。亏损公司数量升高了接近一倍。

2023年一季度与去年同期相比,63.4%的样本公司ROE下降,24.4%上升,其他公司ROE变动在0.2%以内,本文视为不变。盈利恶化度39%(63.4%-24.4%=39%)。

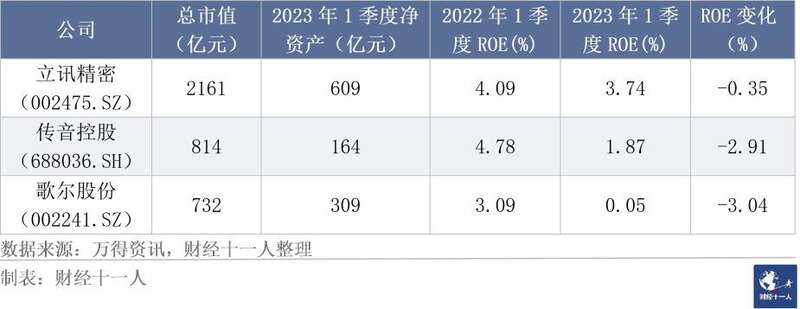

2022年一季度样本公司的ROE中值为1%,均值为1.5%;2023年一季度样本公司ROE中值为0.31%,均值为0.82%。中值、均值下降幅度分别为69%、45%。

在样本公司中,截至2023年3月31日,市值最高的三家公司的情况如下:

表2: 消费电子样本公司市值前三名的情况

第八名:纺织 盈利恶化度41.3%

2022年我国纺织品服装出口总额达3410亿美元,同比增长2.5%。但纺织服装行业的长期前景不乐观:从国际看,贸易保护主义抬头;从国内看,居民收入增长放缓、消费信心不足。

2023年一季度,品牌服装行业的情况有所恢复,但纺织行业仍然不景气。2022年一季度15.2%的样本公司亏损,亏损总额0.8亿元;2023年一季度有23.9%的样本公司亏损,亏损总额1.5亿元。亏损公司数量大幅上升,亏损总额上升了近一倍。

2023年一季度与去年同期相比,60.9%的样本公司ROE下降,19.6%上升。盈利恶化度为41.3%(60.9%-19.6%=41.3%)。

2022年一季度样本公司的ROE中值为1.2%,均值为1.8%;2023年一季度样本公司ROE中值为0.74%,均值为1.1%。中值、均值下降比例分别为39.3%、38.9%。

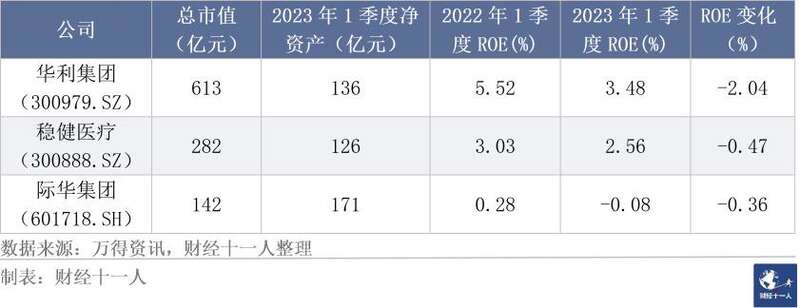

在样本公司中,截至2023年3月31日,市值最高的三家公司的情况如下:

表3: 纺织制品样本公司市值前三名的情况

第七名:通用计算机设备 盈利恶化度42.1%

通用计算机设备包括电脑主机、服务器、存储器、机柜、电源等。计算机设备行业为信息化、数字化提供基础设施。

《“十四五”数字经济发展规划》指出,到2025年,数字经济迈向全面扩展期,数字经济核心产业增加值占GDP比重达到10%。在此背景下,通用计算机设备行业会保持长期增长。但该行业又具有明显的周期性特征,当宏观经济走弱,行业盈利状况会随之恶化。

2022年四季度以来,部分在建项目延期,行业走弱。2022年一季度57.9%的样本公司亏损,亏损总额12.5亿元;2023年一季度有52.6%的样本公司亏损,亏损总额15.9亿元。通用计算机设备行业的ROE具有明显的季节性,所以该行业的真实状况还需要观察。

2023年一季度与去年同期相比,57.9%的样本公司ROE下降,15.8%ROE上升,盈利恶化度为42.1%(57.9%-15.8%=42.1%)。

2022年一季度样本公司的ROE中值为-0.76%,均值为-0.3%;2023年一季度样本公司ROE中值为-0.81%,均值为-0.6%。

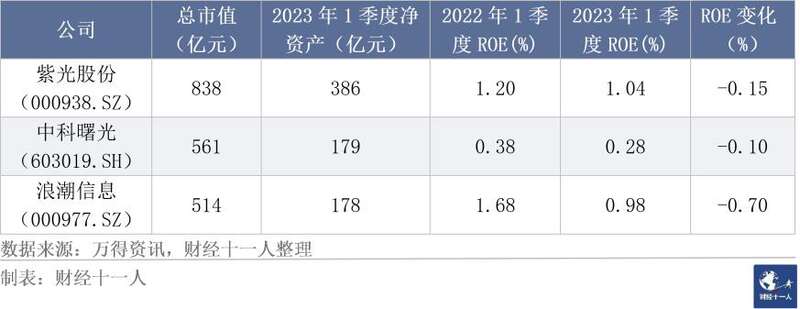

在样本公司中,截至2023年3月31日,市值最高的三家公司的情况如下:

表4: 通用计算机设备样本公司市值前三名的情况

第六名:家具 盈利恶化度45.5%

从长期看,家具行业已经逐渐进入成熟期,行业增速整体放缓。从短期看,房屋销售量和竣工量会影响家具行业。2022年以来,尤其下半年以来,家具行业表现不佳。

2022年一季度18.2%的样本公司亏损,亏损总额2.4亿元;2023年一季度有31.8%的样本公司亏损,亏损总额3亿元。

2023年一季度与去年同期相比,59.1%的样本公司ROE下降,13.6%上升。盈利恶化度为45.5%(59.1%-13.6%=45.5%)。

2022年一季度样本公司的ROE中值为1.26%,均值为1.4%;2023年一季度样本公司ROE中值为0.3%,均值为0.7%。中值、均值分别下降74.6%、50%。

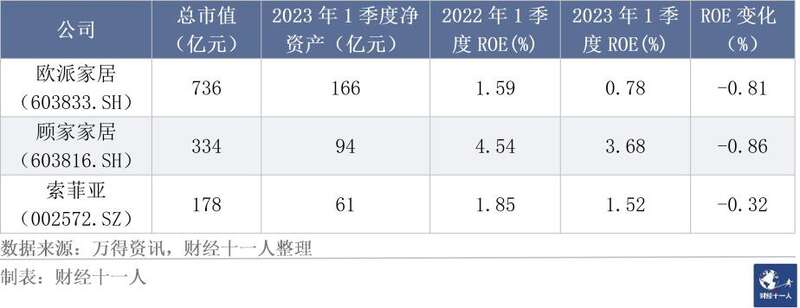

在样本公司中,截至2023年3月31日,市值最高的三家公司的情况如下:

表5: 家具样本公司市值前三名的情况

第五名:水泥 盈利恶化度52.3%

基建投资和房地产投资是影响水泥需求和价格最重要的两个因素。从2021年底以来,水泥价格指数持续下跌(图1)。

图1: 水泥价格指数

2022年一季度33.3%的样本公司亏损,亏损总额4.6亿元;2023年一季度有47.6%的样本公司亏损,亏损总额36.7亿元。亏损企业亏损总额大幅上升。

2023年一季度与去年同期相比,66.6%的样本公司ROE下降,14.3%上升。盈利恶化度为52.3%(66.6%-14.3%=52.3%)。

2022年一季度样本公司的ROE中值为0.26%,均值为1.3%;2023年一季度样本公司ROE中值为0.06%,均值为-0.07%。均值下降超过100%。

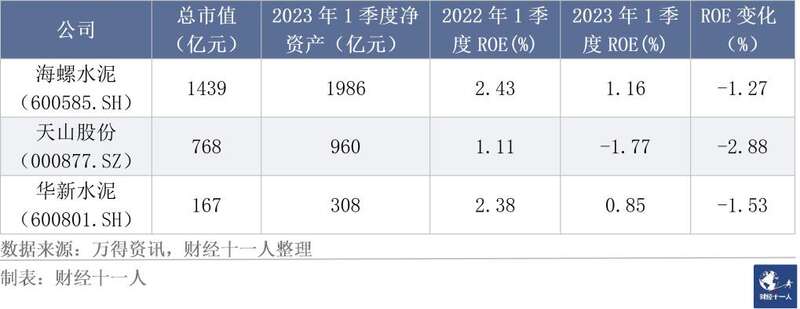

在样本公司中,截至2023年3月31日,市值最高的三家公司的情况如下:

表6: 水泥样本公司市值前三名的情况

第四名:工业有色金属 盈利恶化度55.2%

工业有色金属包括铜、铝、铅、锌等金属,它们的价格是全球互通的。工业金属价格是全球经济的晴雨表。2022年以来,美元不断加息,全球经济减速,有色金属行业景气下行。

2022年一季度6.9%的样本公司亏损,亏损总额0.99亿元;2023年一季度有17.2%的样本公司亏损,亏损总额2.65亿元。

2023年一季度与去年同期相比,70.7%的样本公司ROE下降,15.2%上升。盈利恶化度为55.2%(70.7%-15.2%=55.2%)。

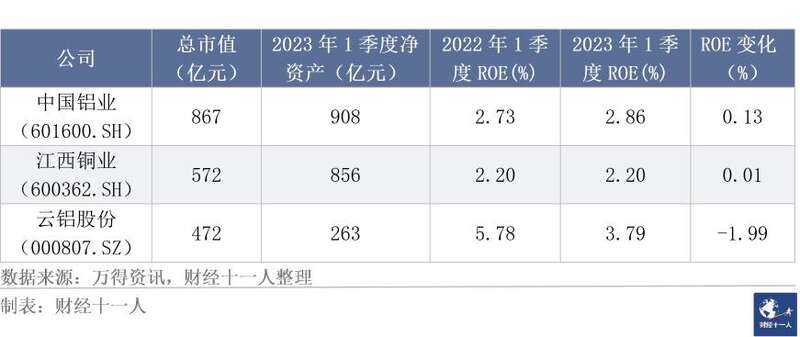

2022年一季度样本公司的ROE中值为2.1%,均值为2.9%;2023年一季度样本公司ROE中值为1%,均值为2.2%。均值下降小于中值,说明行业中大公司盈利下降较少。从表7看,中国铝业和江西铜业的ROE没有下降。

在样本公司中,截至2023年3月31日,市值最高的三家公司的情况如下:

表7: 工业有色金属样本公司市值前三名的情况

第三名:普钢 盈利恶化度70.9%

普钢是指特种钢材之外的钢铁产品。2022年以来,钢铁行业供需双弱,利润收缩,企业发展面临困境。钢材价格震荡下行,2023年一季度钢材综合价格指数同比下降13.5%。

2022年一季度12.5%的样本公司亏损,亏损总额20.3亿元;2023年一季度有41.7%的样本公司亏损,亏损总额30.8亿元。亏损公司数量上升两倍多。

2023年一季度与去年同期相比,79.2%的样本公司ROE下降,8.3%上升。盈利恶化度为70.9%(79.2%-8.3%=70.9%)。

2022年一季度样本公司的ROE中值为1.92%,均值为1.78%;2023年一季度样本公司ROE中值为1.57%,均值为0.17%。2023年一季度ROE均值不足2022年同期的10%。均值下降幅度大于中值,说明大公司情况更加糟糕。

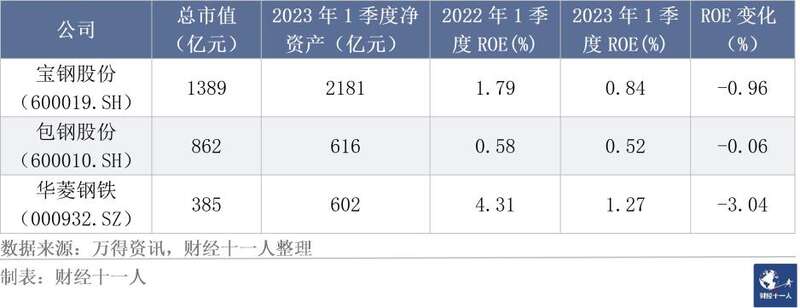

在样本公司中,截至2023年3月31日,市值最高的三家公司的情况如下:

表8: 普钢样本公司市值前三名的情况

第二名:化学原料 盈利恶化度80.6%

化学原料做为初级产品,其需求与整个国民经济发展相关。当整体经济走弱,化学原料行业也会陷入低迷。

2022年一季度7.5%的样本公司亏损,亏损总额1.1亿元;2023年一季度有35.8%的样本公司亏损,亏损总额16.2亿元。亏损公司数量上升4倍。

2023年一季度与去年同期相比,86.6%的样本公司ROE下降,6%上升。盈利恶化度为80.6%(86.6%-6%=80.6%)。

2022年一季度样本公司的ROE中值为2.8%,均值为3.7%;2023年一季度样本公司ROE中值为0.56%,均值为1.1%。中值、均值都大幅下降。

在样本公司中,截至2023年3月31日,市值最高的三家公司的情况如下:

表9: 化学原料样本公司市值前三名的情况

第一名:芯片 盈利恶化度81.6%

2022年以来,芯片供需出现逆转,从“抢芯片”变成“去库存”。进入2023年,芯片行业继续下行。除了汽车,芯片下游需求都比较萎靡。当然,芯片是数字经济的基础,经历调整之后,行业前景仍然光明。

2022年一季度15%的样本公司亏损,亏损总额5.1亿元;2023年一季度有43.3%的样本公司亏损,亏损总额21.6亿元。亏损公司数量、亏损额都大幅上升。

2023年一季度与去年同期相比,88.3%的样本公司ROE下降,6.7%上升。盈利恶化度为81.6%(88.3%-6.7%=81.6%)。

2022年一季度样本公司的ROE中值为1.93%,均值为2.4%;2023年一季度样本公司ROE中值为0.11%,均值为0.3%。中值、均值都巨幅下降。

在样本公司中,截至2023年3月31日,市值最高的三家公司的情况如下:

表10: 芯片样本公司市值前三名的情况

结语

图2: 2023年盈利恶化度最高的十个行业

经济可以划分为以传统产业为代表的老经济,以及以数字化为代表的新经济。在十大盈利恶化行业中,钢铁、水泥、有色金属、化工原料是老经济的晴雨表,而半导体材料与设备、通用计算机设备、芯片是新经济的温度计。

这七个行业的景气度都在下降,说明老经济和新经济同时缺乏活力。目前,经济动能仍然不足,信心仍然缺乏。这时需要供给侧和需求侧同时改革,需要老基建、新基建同时发力,需要减税、降息,需要降低资本自由流动的障碍,需要发挥民营经济的活力。