美国财政部长耶伦周日(5月7日)接受采访时称,债务上限谈判不应“用枪指着美国人民的头”,并再次对美国立法者发出警告。

美国财政部长耶伦

据路透社报道,耶伦周日接受美国广播公司(ABC)采访时重申之前就债务上限问题做出的警告,称联邦政府可能在6月1日就耗尽资金,从而引发前所未有的政府债务违约,从而引发金融市场出现混乱。

“我们需要提高债务上限以避免发生经济灾难。(如果无法延长债务上限)这将是美国历史上第一次出现我们无法支付到期债务的情况,”耶伦说。

耶伦还警告道,诉诸第14修正案将引发一场“宪政危机”。

英国金融时报报道截图

“我们不应该在国会没有取消债务上限的情况下考虑是否可以继续发行债务——即动用第14修正案规定公共债务‘不应受到质疑’条款——这将是一场宪法危机。如果国会迟迟不采取行动,我们将面临一场我们自己造成的经济和金融灾难,拜登总统和财政部无法采取任何行动来防止这场灾难。”

以史为鉴,债务危机快速得到解决的概率并不大,债务上限纷争只是缩影,背后的主要矛盾是长久以来的两党之争。

美国违约风险创新高 美国债务总量超中、日、德、英四国GDP之和

过去几十年间,提高债务上限一直是美国两党互相博弈的重要议题。由于美国多年来的党派分化,财政“边缘”政策在美国政治博弈中已经见怪不怪。

从1976年到2018年,美国政府就因债务上限之争关门了14次。但是,每次政府关门后两党都能互相妥协。2011年和2017年,债务危机都是到了最后一刻才“化险为夷”。美国财政部数据显示,自1960年以来,美国已历经了约80次债务违约风险,但最终都安全渡过危机。

路透近日的分析报道甚至用“白天鹅事件”来形容美国可能出现的债务违约,因为这一灾难“完全可预测、并且非常频繁,和它的好兄弟‘黑天鹅’一样,可以带来灾难性的后果”。

路透社报道截图

尽管美国债务违约在历史上从未发生,但这一次,情况可能会有些不同。

其中最直观的一个因素是,美国举债数额巨大。1994年,克林顿政府时期的美国债务为4.693万亿美元,约占政府预算的64%,而今年1月,在大规模减税和无节制支出双重作用下,美国债务达到了目前的法定上限31.4万亿美元,已达到政府预算的123%。自1月以来,美国财政部一直在通过采取“特殊措施”来避免可能出现的联邦债务违约。

31.4万亿美元,这一数字远超过美国2022年GDP25.46万亿美元,甚至超过中、日、德、英四国的GDP之和,已达到其2022年联邦财政收入(4.89万亿)的逾6倍。据美国彼德森基金会统计,这一债务上限若分担到美国一亿多家庭和三亿多人口上面,相当于每个家庭负债23.6万,每人负债9.3万美元。

除了巨量的债务,外部因素同样加剧了风险。在新冠大流行、地缘政治冲突、美联储持续不断加息的大背景下,全球经济复苏缓慢,债务持续攀升。

头顶31万亿美元“大雷”的美联储主席鲍威尔日前在记者会上表示,美国将处于未知领域,经济将会处于非常不确定甚至不利的境地,不要指望美联储保护经济免受债务违约的影响。官员们将债务上限视为一种风险,但这并不影响继续加息。

美联储主席鲍威尔

此外,美国的社会分裂和两党分化愈演愈烈。环球时报分析评论文章指出,美国执政党一方面借债花钱越来越“大方”以维护执政成功的“繁荣”景象,为下一届总统大选的继续获胜铺路;另一方面反对党拼命压低甚至拒绝提升债务上限以营造执政不力的“衰败”迹象,进而为下一任总统大选击败执政党造势。

在此情况下,一旦美国财政部的举债空间因债务上限被“封顶”而用尽,必然引发国际金融市场上恐慌性的抛售美债,进而迫使美国债务违约。

美债上限极限博弈 31.4亿万美元下的两党大斗法

眼下,白宫和国会共和党人正陷入僵局。

共和党人坚持大幅削减联邦政府开支后再着手提高债务上限,民主党则主张无条件提高债务上限,双方的巨大的立场差异难以弥合。

据新华社此前报道,国会众议院4月26日通过共和党提出的一项法案,矛头对准民主党拜登政府主推涉及经济、社会、民生等领域的多项政策。以10年内削减4.5万亿美元联邦政府开支为前提,法案提议,到明年3月31日前,暂停把债务上限控制在31.4万亿美元;如果两党能在这一时限之前同意把债务上限再提高1.5万亿美元,则这一时限作废。

美国参议院43名共和党人在给民主党参议院多数党领袖查克·舒默的信中表示,他们反对对一项只提高美国债务上限而不解决其他优先事项的法案进行投票。

以参议员迈克·李为首、包括少数党领袖米奇·麦康奈尔在内的共和党人称在对经济的考量下,“实质性支出和预算改革”需要成为谈判的起点。

而另一边,拜登再次批评共和党内强硬保守派,表示暂时不准备援引第14修正案来避免债务违约,因动用该修正案似乎肯定会引发一场高风险的法律斗争,也可能扰乱市场,但不排除之后会采取相应措施的可能。

“我们可以和国会讨论削减哪一部分的开支,但不应以债务违约为要挟,”拜登强调。

值得关注的是,为了解决违约问题,拜登将在周二与共和党众议院议长麦卡锡、参议院共和党领袖麦康奈尔(Mitch McConnell)和民主党高层见面商讨,并于周三就债务上限问题发表讲话。届时,各方将就提高债务上限问题进行谈判。

交易公司DRW Trading的分析师布莱恩认为,市场上不会有很多人押注会出现违约,他接触的大多数人也都认为共和党会和白宫达成妥协,“但可能性并非为零,无法及时阻止某种融资问题出现的可能性是存在的,市场已经把这个可能性考虑在内。”

债务违约带来最灾难性的后果:830万人失业,股市暴跌45%

一旦美国出现债务违约,首当其冲的是美元信用。美国的债务经济模式也将面临崩塌,31.4万亿美元美债或将压垮该国经济,甚至引发全球金融海啸。

一方面,财政部将被禁止发行债券来满足国家的需求。反过来,这将迫使政府大幅削减开支,以消除3500亿美元的预算赤字。

穆迪分析指出,这些削减将在短短一年内使经济萎缩4%,并减少约700万个工作岗位,使失业率从目前的3.5%上升到8%。股市将因这一消息而暴跌,损失其价值的五分之一,并摧毁10万亿美元的家庭财富。即使立法者迅速恢复政府的借贷能力,十年后经济仍将因违约恐慌而减少90万个工作岗位。除此之外,美联储可能无法接受美国政府债券作为抵押品,这将使其几乎不可能向金融系统提供流动性。

当市场押注于另一个解决方案时,投资者的信心便会出现破裂的迹象。

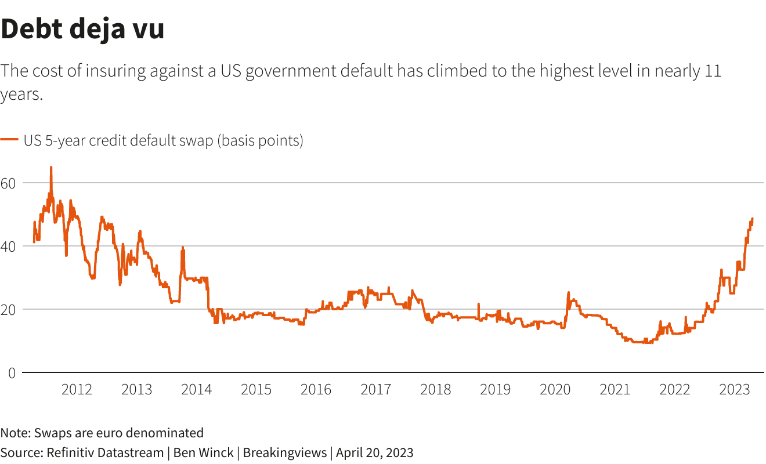

以国债信用违约掉期衡量的政府违约保险成本已攀升至十多年来的最高水平。与此同时,三个月期国债的收益率在周四创下22年来的新高,这表明投资者正在回避那些即使是短暂违约也会受到影响的债券。这也是为什么在过去所有关于政府借贷的争论中,国会最终都在一定程度上与政府达成一致。

政府违约保险成本已攀升至十多年来的最高水平

而事实上,即使国会设法在“X日期”之前达成协议,危险也已经存在了。

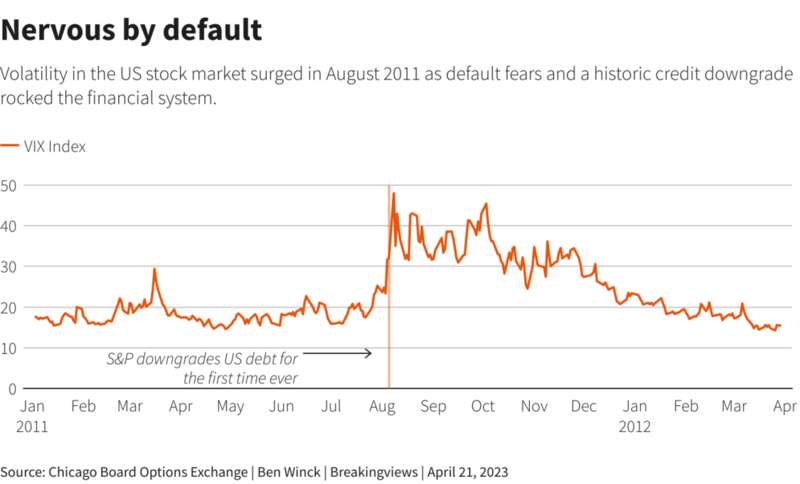

2011年,由于激烈的党派之争,直到财政部最后期限前两天才达成协议,美国政府几乎违约。协议时间的不确定性导致了自2008年金融危机以来金融市场最动荡的一周,波动率指数(VIX)上涨了两倍。随着投资者转向更安全的资产,企业借贷成本飙升。信用评级机构标普全球有史以来第一次下调了美国政府的债务评级。

芝加哥交易所波动率指数(VIX)上涨两倍

2013年历史重演,穆迪的数据分析显示,如果没有这两次债务危机,到2015年,美国经济将增长1800亿美元。失业率本来会低0.7%。

风险的逼近叠加欧美银行倒闭潮的余波,使得投资者的信心岌岌可危,短期国债收益率的飙升就是佐证。

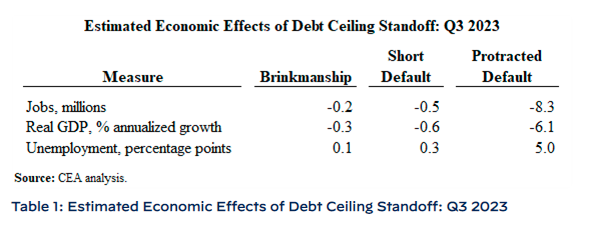

值得注意的是,拜登政府周三在白宫官网却主动发布了一份报告,罗列了各种债务上限情景下的潜在经济灾难性影响。

白宫经济顾问委员会(CEA)在报告中警告称,如果发生债务违约,美国经济将受到“严重损害”,其中最为灾难性的长期违约情景,可能导致830万人失业,股市暴跌45%。

预估债务上限危机对2023年Q3的经济影响