路透社的一项调查称,中国 4 月份工厂活动的扩张速度可能放缓,表明全球需求疲软以及长期低迷的国内房地产复苏缓慢给制造业带来压力行业。主要关注大型国有企业的官方制造业采购经理人指数及其对服务业的调查将于周日公布。市场也在关注中国高层政治局会议,届时共产党的最高决策机构将讨论经济问题。

根据周五公布的路透社调查的 23 位经济学家的预测中值,官方制造业采购经理人指数 (PMI) 预计将从3 月份的 51.9微降至 4 月份的 51.4 。

指数读数高于 50 表示月度活动扩张,低于 50 表示收缩。

中国经济在第一季度的增长速度快于预期,取消严格的清零遏制措施,使企业和消费者摆脱了新冠病毒疫情大流行造成的严重破坏。

然而,全球银行业危机和主要经济体增长放缓的不确定性损害了对中国商品的需求,增加了制造商和贸易部门约 1.8 亿个工作岗位的压力。

据路透社说,中国房地产业多年来一直是世界第二大经济体的增长支柱,但自 2020 年年中以来受到多重危机的打击,包括开发商债务违约和预售住房项目建设停滞。

政策制定者的支持措施帮助改善了该行业的情绪,但仍存在一些疲软的地方,全面复苏似乎还有一段路要走。

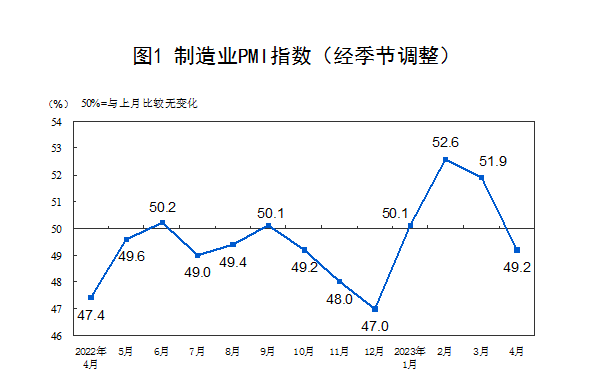

49.2%!4月制造业PMI再次回落到荣枯线之下,如何看待?

受市场需求不足和一季度制造业快速恢复形成较高基数等因素影响,4月份制造业PMI降至临界点以下,景气水平环比回落。

国家统计局4月30日发布的4月份中国制造业采购经理指数(PMI)为49.2%,较上月下降2.7个百分点,在连续3个月运行在50%以上后落入收缩区间。企业调查显示,反映市场需求不足的企业比重为56.9%,较上月上升1.6个百分点,创36个月以来的新高。

中国物流与采购联合会特约分析师张立群表示,4月份PMI指数较大幅度回落,且已低于荣枯线水平,既有季节性因素影响,更主要的是一种经济从恢复性增长转入全面回升过程的短期现象,不改变经济持续回升的大趋势。经济进一步回暖,需要市场需求持续回暖的拉动。

针对当前经济面临的需求不足、内生动力不强等问题,4月28日召开的中央政治局会议强调,恢复和扩大需求是当前经济持续回升向好的关键所在。积极的财政政策要加力提效,稳健的货币政策要精准有力,形成扩大需求的合力。

图片来源:国家统计局

产需两端同步回落

4月制造业PMI分项指数变化显示,市场需求扩张态势回落,企业生产稳中趋缓,运营态势收缩,经济恢复动力仍需巩固。

从生产端来看,前期持续较快回升的生产活动在4月份进入平缓状态,4月份生产指数为50.2%,较上月下降4.4个百分点,显示制造业生产恢复势头稳中趋缓,但供给冲击压力持续缓解势头未变。与此相应,企业原材料采购量下降,从业人员数量减少。采购量指数为49.1%,较上月下降4.4个百分点。从业人员指数为48.8%,较上月下降0.9个百分点。

从需求端来看,4月份制造业市场需求由升转降,新订单指数为48.8%,较上月下降4.8个百分点,在连续3个月运行在扩张区间后降至50%以下。4月份新出口订单指数为47.6%,较上月下降2.8个百分点,连续2个月环比明显下降。

中国物流信息中心分析师文韬表示,需求环比下降,一是前几月持续回升基数相对较高。1-3月市场需求连续较快回升,透支了部分市场需求,也推高了基数。二是出口有所趋紧。国际上长期高通胀、利率上升,多种不确定性加大,制造业出口趋紧运行。

分企业规模来看,4月份,大中小企业运行均较上月有所下降,指数水平差距缩小,均降至49%左右。大型企业PMI下降显著,较上月下降4.3个百分点,在连续3个月运行在52%以上较好水平后降至收缩区间。中型企业和小型企业PMI,较上月均下降超过1个百分点,都在连续2个月环比下降后落入收缩区间。

值得一提的是,市场预期较为稳定,4月份生产经营活动预期指数为54.7%,继续处于较高水平,企业对近期市场发展信心稳定。从行业看,农副食品加工、食品及酒饮料精制茶、通用设备、专用设备、铁路船舶航空航天设备、电气机械器材等行业生产经营活动预期指数位于60.0%以上高位景气区间,行业发展预期向好。

企业成本普遍下降

今年以来原材料成本、物流和劳动力成本普遍回落。4月份,国际大宗商品价格回落带动我国制造业原材料价格也有所下降,制造业购进价格指数为46.4%,较上月下降4.5个百分点,在连续7个月运行在50%以上后落入收缩区间。

企业调查显示,反映原材料成本高的企业比重为43%,较上月下降4.2个百分点,为2021年以来的最低点;反映物流成本高和劳动力成本高的企业比重分别为27.5%和30%,较上月下降1.9和1.1个百分点。

文韬认为,当前经济仍处于恢复进程,面临的突出问题是内生动力不强,在存量需求释放后新增需求不足。当前市场需求扩张态势回落,主要是前几个月持续回升带来的高基数效应,以及外部需求放缓,国内需求在各项稳投资促消费政策的贯彻落实下仍有稳定基础。

张立群表示,疫情防控政策积极调整后,经济运行的各个方面,从供给到需求、从产业链各个节点到消费、投资各领域,相关经济活动都出现手脚放开后的快速反弹,其性质总体属补偿性、恢复性。这是去年12月份以来PMI指数持续较快回升的主要原因。当达到常态水平后,消费、服务业等领域恢复性、补偿性的增长就会明显减弱。

张立群指出,经济进一步回暖,就需要市场需求持续回暖的拉动。从恢复性回暖到系统性、全局性回暖,需要有一个转换期,但时间不会长。对此期间出现的经济指标回落,应该有正确认识,应该保持定力,继续加大力度,抓实抓好各项既定政策的落实。

很意外!前瞻数据大跌 宏观经济又不行了?

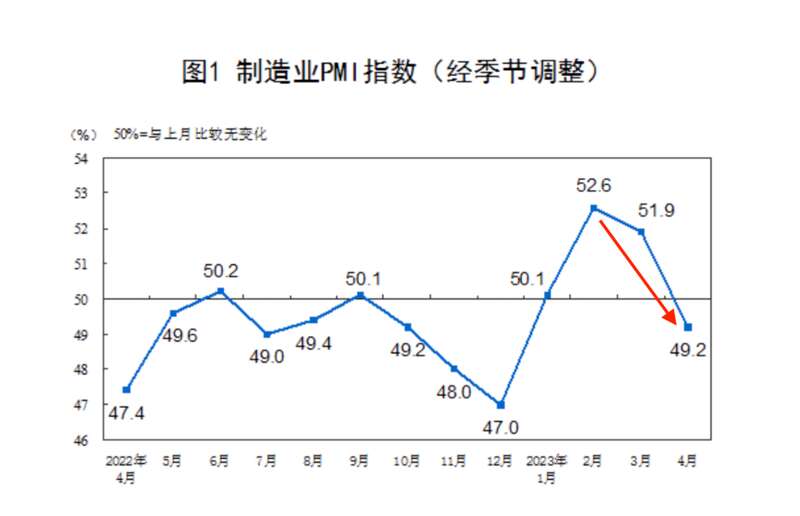

最新前瞻数据PMI公布了,下滑得有些严重,让人非常意外。

先看一下总体情况:

1、4月官方制造业PMI为49.2,比上月下降2.7个百分点。

这个数据,不仅远低于51.5的市场一致预期,且低于50的枯荣线。

什么意思?制造业意外进入收缩区间。

再进一步看:

生产端:4月生产指数回落4.4个百分点至50.2%,已逼近荣枯线;采购量指数下降4.4个百分点至49.1%,今年以来首次跌破荣枯线。

需求端:新订单指数回落4.8个百分点至48.8%,今年以来首次落至荣枯线以下;新出口订单回落2.8个百分点至47.6%,2月以来首次降至荣枯线以下。

也就是说,无论是生产端,还是需求端,还是整体数据趋势,都基本上陷入了收缩区间,制造业情况不乐观。

2、4月非制造业PMI为56.4,比上月下降1.8个百分点,为当年次新高。

这个数据,低于57的市场预期,但是远高于50的枯荣线。

意思是,非制造业下滑程度有点超预期,扩张的速度进一步放缓,但是总体上仍处于较高的扩张水平。

3、4月综合PMI为54.4,比上月下降2.6个百分点。

企业综合生产的速度开始放缓,但是总体上仍处于较高的扩张水平。

接下来,我们再看一下结构情况:

1、大中小企业同时收缩,究竟是谁在支撑经济呢?

4月份,大、中、小型企业PMI分别为49.3%、49.2%和49.0%。

较上月分别下降4.3、1.1和1.4个百分点,而且均低于50的临界点。

也就是说,大、中、小企业整体进入收缩区间。

再结合一季度利润情况:

规模以上工业企业中,国企利润同比下降16.9%,股份制企业利润下降20.6%,外商及港澳台企业利润下降24.9%,私营企业利润下降23.0%。

问题来了,经济究竟在靠谁支撑呢?

难道是规模以下的小微企业?

2、哪是什么制造业在支撑经济,还是建筑业在支撑经济,是基建在支撑经济。

4月建筑业PMI为63.9,连续3个月处于60以上,其中土木工程建筑业PMI继续第二个月高于70.0。

这说明什么?建筑业仍然在以极其高的速度在扩张。

关键是,究竟是基建还是地产在支撑呢?

4月重点50城新房月日均成交环比降26.3%,同比升25.9%,增速较上月回落11.5百分点。

昨天政治局会议重提“房住不炒”,并且政策重心仍然是“保交楼”。

再结合当下房企拿地,以及新开工意愿,可以得出,房地产的支撑因素在下降。

也就是说,当下建筑业如此火热,主要还是基建在支撑。

结合制造业现状,这也打破了一个错误认知:制造业在支撑经济。

我们知道,无论是产业政策,还是金融政策,都在倾向于制造业,尤其是新能源、芯片等高端制造业。

不可否则,这些企业也确实得到了非常多资源,而且增速也相当高。

因此,很多人都有一个错误认知是,在房地产不行的情况下,制造业在支撑中国经济。

现在一看,哪是什么制造业在支撑经济,还是建筑业在支撑经济,也就是,基建在支撑经济。

3、消费非常火爆,生产已经开始疲软。

这个五一假期,大家都深有体会,必将创下多个历史纪录,出行、消费、景区接待等等。

消费火爆,大家肉眼可见。

再看4月PMI数据,与居民出行和消费密切相关的交通运输、住宿、文化体育娱乐等行业商务活动指数高于60.0%。

数据上也显示,消费正以极高的速度在扩张。

我们再看一下,4月份,装备制造业、消费品行业、高技术制造业和高耗能行业PMI分别为50.1%、49.8%、49.3%和47.9%,低于上月2.9、2.1、1.9和3.2个百分点。

也就是说,只有装备制造业的生产处于扩张区间,其他行业都处于收缩区间。

结合起来看就是,消费火爆毋庸置疑,但生产已经开始疲软。

结合PMI数据,如何看待当下宏观经济呢?

1、制造业PMI数据超预期大跌,并陷入收缩区间,虽然不能说宏观经济又不行了。

但是,这至少意味着,宏观经济的脆弱性,远超预期。

2、当下宏观经济强势地方在于消费,脆弱点在于生产。

我们必须明确一点,没有生产支撑的消费,不能持久。

当下的消费狂热,就属于压抑3年后的报复性消费。

未来消费能否持续,还得看生产,看就业,看收入情况。

3、当下宏观经济支撑因素,基建贡献最大,制造业的贡献开始减弱,而且这是在各种产业政策和金融支持的情况下走弱的。

基建好拯救,制造业难拯救,尤其是在制造业支持政策已经“打满”的情况下。

疫后经济看上去恢复好转,为何一季度工业利润下降了2成多?

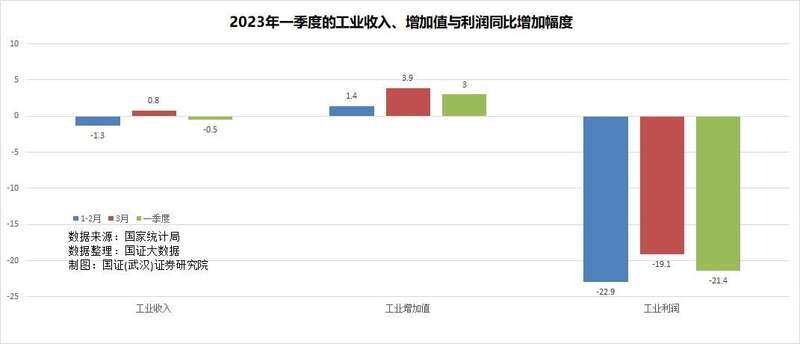

4月17日,国家统计局公布一季度经济数据时,其中一季度规模以上工业增加值同比增长3%,3月份规模以上工业增加值同比实际增长3.9%。当时大多数人都感觉这下稳了,经济复苏稳了。

十天后,人们发现不对劲了。因为这一天国家统计局公布的全国规模以上工业利润总额为15167亿元,同比下降了21.4%。其中3月份为6295亿元,同比下降19.1%。下降幅度虽然比1-2月份的22.9%收窄了3.8个百分点,但和3月份工业增加值同比增长5%的好消息对比,这个落差还是非常大的。不要觉得惊讶,且听我一项项为你答疑解惑。

一、为什么工业增加值在增长,工业利润却在大幅度下降?

首先我们要明确,工业营业收入、工业增加值、工业利润,是口径完全不同的数据。

1、工业营业收入。工业企业营业收入指工业企业在生产经营活动中,由于销售商品、提供劳务等取得的收入。营业收入分为两部分,即基本业务收入和其他业务收入。

2、工业增加值。工业增加值是工业企业在经营活动中,新创造的价值。原则上,工业增加值=工业经营收入-购进成本。实际计算方法有生产法和收入法两种。

生产法的工业增加值=工业营业收入-工业中间投入+本期应交增值税。

收入法工业增加值=固定资产折旧+劳动者报酬+生产税净值+营业利润。

3、工业利润。工业利润是指工业企业通过生产经营活动获取的收入中,扣除支出的成本费用之后的余额。工业利润总额=工业销售收入-销售工厂成本-税金-销售及其他费用+其他销售利润+营业外收入-营业外支出。

通过工业增加值、工业利润的计算公式,我们会发现,工业增加值不仅包括工业利润,还包括税金、销售费用、人工费用、其他费用。

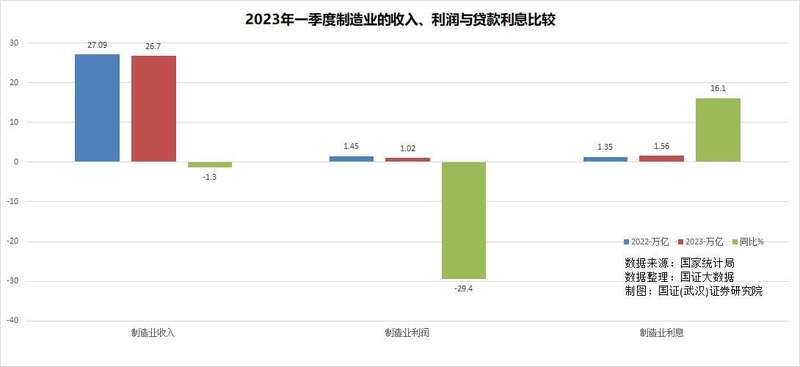

2023年3月份,工业企业营业收入11.88万亿元,同比从1-2月的下降1.3%扭转为增长0.8%,一季度工业营业收入31.18万亿元,同比减少0.5%。313367

一季度,工业增加值为94823亿元,可比价同比增长3%,现价同比增长1.4%。增加值在工业销售收入中占比,从去年同期的29.9%增加到30.4%。

一季度企业利润总额为15167亿元,同比下降了21.4%。利润总额在营业收入中的占比从去年同期的6.2%,下降到4.9%。营业利润率下降了1.3个百分点。

为什么工业增加值在增长,工业利润却在大幅度下降?首先是因为工业利润只是工业增加值中的一个部分。工业增加值中的其他部分增加幅度太大了,挤压了工业利润,导致在工业增加值增加时,工业利润却在大幅下降。

二、工业品出厂价格下降,是工业利润下降的主要原因

任何企业的收入,都是销售量与销售价格的乘积,但成本,却与销售价格无关,只与购进价格有关。

首先我们在观察工业增加值的时候,就能看到工业品出厂价格下降对工业销售收入、增加值和利润的影响。2022年一季度工业增加值为93551亿元,2023年一季度为94823亿元。国家统计局公布的工业增加值可比价同比增幅为3%,但两个数据对比的现价同比增幅只有1.4%,意味着工业增加值的缩减价格系数为负1.6%。

我们将最近十几个月的工业品出厂价格涨跌幅度与工业利润总额增减幅度放在一起对比,就可以明显看到两者的高度相关性。从工业品出厂价格同比涨幅低于5%开始,工业利润总额同比下降。

为什么工业品出厂价格涨幅低于5%,就会出现利润下降的现象?

这是因为工业企业在生产经营活动中,有些费用是不随工业品价格和收入的变化而刚性存在和增长的。比如借贷的费用,人工成本、固定资产折旧、研发费用等。比如一季度居民工资性收入增长了5.1%,再比如一季度企业贷款余额同比增长了19.8%,那么企业的利息支出也会相应增长。

所以我在《从恶性通胀到通缩,如何区分物价的五种状态?通缩有何危害?》一文中告诉大家:2-5%的中度通胀,是大多数央行货币政策所追求的最终目标。因为在这种状况下,略有上涨的价格能够刺激消费,刺激投资,让企业享有适度的通胀利润来对冲借贷利息。小于2%的长期低通胀,意味着消费乏力,供应趋于过剩,企业盈利能力受损,容易滑向通缩。

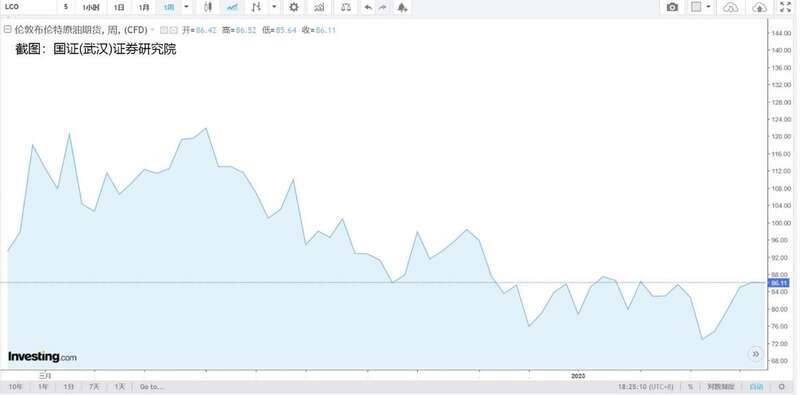

三、燃料动力价格上涨,增加了工业企业的产品成本

2022年2-3季度,受俄乌战争的影响,全球能源价格暴涨,加大了企业的经营成本,压缩了企业利润。但从去年4季度开始,能源价格持续回落,早就低于战前的价格水平。比如布伦特石油价格,4月27日已经跌到每桶77.86美元,比去年2-3季度的均价113.5美元下跌了31.4%,比去年1-3月份的均价97.2美元下跌了19.9%。

但我们的能源价格形成机制并非完全市场化,跟汽油零售价一样,表现为跟涨不跟跌。一季度我们的能源动力购进价格上涨了4.1%,电力、热力生产和供应业和燃气生产和供应业的出厂价格同比分别上涨了2.6%和6.9%

这反映到工业企业利润上,一季度处于能源企业自身的电力、热力、燃气及水生产和供应业企业利润同比增加了33.2%,对能源依赖较小的采矿业利润同比下降了5.8%,高度依赖能源的制造业企业利润总额同比大幅度下降了29.4%。

四、企业债务负担越来越重,激增的利息支出压榨了企业利润

根据央行的金融数据,2023年3月底,中国非金融企业债务存量为209万亿元,企业杠杆率高达173%;按照2022年的平均贷款成本5.4%计算,企业每年的利息负担为11.29,占到2022年GDP的9.3%。而同期美国的非金融企业杠杆率只有78.5%,比我们低接近100个百分点。

我们在央行的社会融资存量数据中,无法进一步分解其中的工业企业债务数据。但在一季度企业新增8.99亿元、同比增长27.4%的贷款中,4月26日银保监会公布了一季度制造业新增贷款2.2万亿元,同比增长21%。制造业新增贷款占到非金融企业新增贷款的24.5%。3月底制造业贷款余额估算为39.5万亿元,同比大约增长28%。

央行公布的2022年一季度企业加权平均贷款利率为4.36%,2023年一季度为3.96%,同比降低了9.2%。

依据制造业贷款余额和利率计算,一季度制造业贷款利息成本达到1.564万亿元,同比增长16.1%。仅因为利息支付增加了0.22万亿元,就压缩了制造业利润同比减少15.2%,在制造业一季度利润下降幅度29.4%中,占到51.7%。

五、工业企业经营趋于恶化,增加了经营成本,吞噬了利润

除了利息支出、上游燃料动力涨价增加了企业单击或点击此处输入文字。成本,压缩了企业利润之外,疫情三年,大多数企业经营困难,市场需求疲软,导致工业企业产品销售周期拖长,存货增加,应收账款增加,账期延长,导致企业资金周转速度下降,成本增加,利润减少。

一季度工业企业应收账款21.59万亿元,同比增长11%,应收账款平均回收期为61.8天,同比增加6.4天。存货15.99万亿元,同比增长7.5%。其中产成品存货6.14万亿元,增长9.1%,产成品存货周转天数为20.6天,同比增加1.8天。

企业应收账款和存货合计达到37.58万亿元,是一季度企业收入的1.2倍。