时隔11年,“股神” 沃伦·巴菲特再访日本,直言看好日股。

当地时间4月11日,伯克希尔·哈撒韦公司创始人沃伦·巴菲特在东京接受《日本经济新闻》采访时强调,他看好日股,并将考虑加码对日股的投资。

当地时间2023年4月11日,日本东京,巴菲特在接受采访时发表讲话。 视觉中国 图

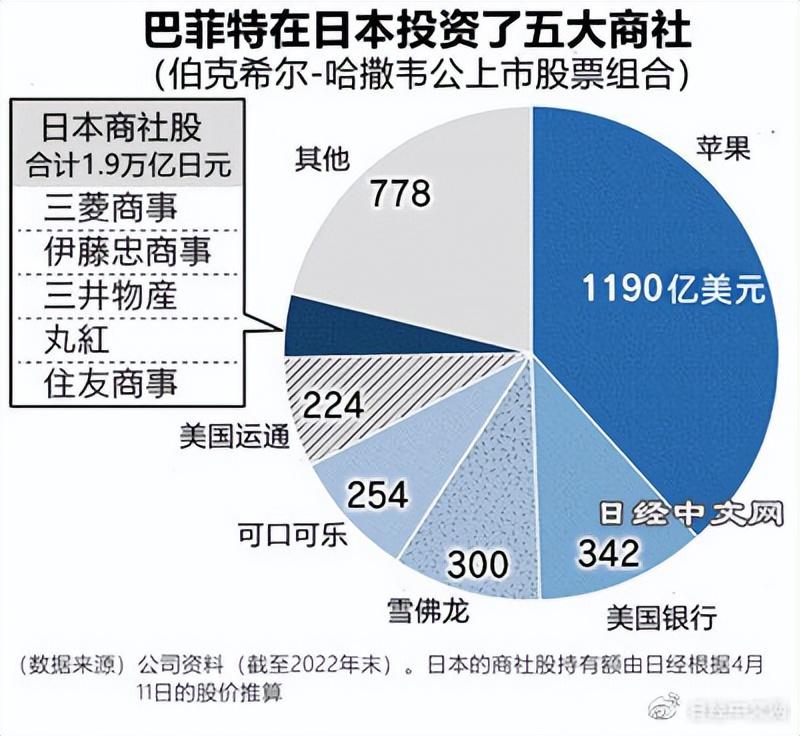

据巴菲特透露,他已将在日本五大商社的持股增至7.4%,并表示这是伯克希尔·哈撒韦在美国以外的最大投资。这五大商社分别是:伊藤忠商事、丸红、三菱商事、三井物产和住友商事。

2020年8月,巴菲特投资逾60亿美元建仓日本五大商社,自那以来,随着大宗商品价格飙升,这五大商社的股价均大幅上涨。丸红商事股价涨逾两倍,三井物产、三菱商事股价翻了一番以上,伊藤忠商事和住友商事股价涨幅分别在70%和80%左右。

根据彭博汇编的数据,自2020年以来,巴菲特在日本贸易公司的头寸中估计获得了45亿美元的收益。

“我们在没有获得董事会同意的基础上,不会增持至超过9.9%。当然我们也没有考虑出售。(商社股的持有)是伯克希尔在美国以外的最大持仓,我们对这一点非常满意。”巴菲特称。

巴菲特就日本的商社评价称“经营者做出了很好的判断”,“于正在创造更多资金用于分红和回购股票这一事实,我们给予非常高的评价”。

作为象征低估值的股价指标,日本股的PBR(股价净值比)之低被认为是巴菲特看好日本股票的原因之一。对此,巴菲特认为,净资产的账面价值是决定投资的因素之一,但并非特别重要。“我会关注其从事的业务,观察业务会如何发展。(我们)无法准确掌握企业的账面价值。如果投资的是财务状况良好的企业,净资产就不那么重要了。”

巴菲特还表示,考虑购买五大商社以外的日本股票,称“虽然目前只持有五大商社的股票,但接下来的投资对象一直在脑海中,取决于价格”,表明如果股票进一步被低估将启动追加投资的想法。

对于最近硅谷银行破产引发的银行业动荡,巴菲特表示“或许(混乱)会持续下去,但投资战略不会改变”。

此次访问日本期间,巴菲特将参观五大商社的总部,并视察旗下企业投资的工业刀具制造商泰珂洛(Tungaloy)。

巴菲特表示,他计划在本周晚些时候与这些公司的高层会面,“实际上只是围绕他们的业务进行讨论,并强调我们的支持。”

巴菲特进一步表示,如果5家商社中的任何一家提出建议,比如“我们正在规划一些重大业务”或“我们正在寻找并购计划的合作伙伴”等,伯克希尔会表示欢迎。

巴菲特逆势投资日本股的3个理由

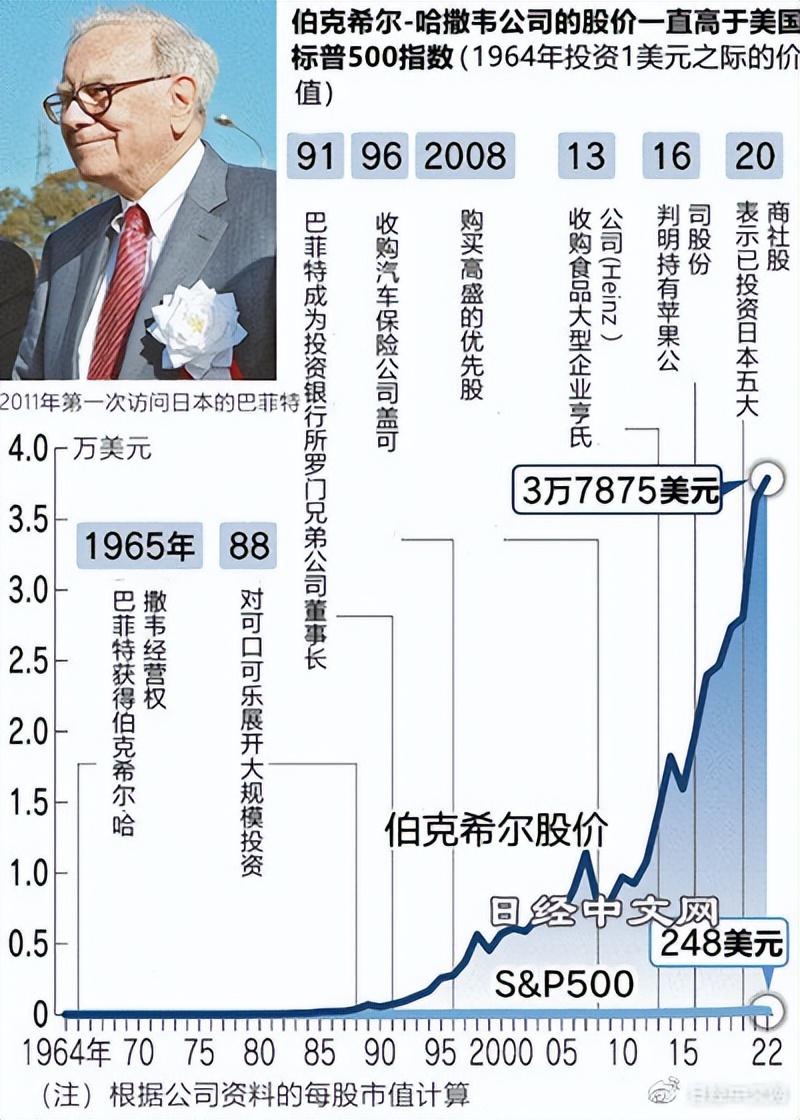

美国著名投资家沃伦·巴菲特访问日本,4月11日在东京接受了《日本经济新闻》的独家采访,表示“将讨论进一步投资(日本股)”,对日本股票表现出强烈的投资意愿。巴菲特的信条是即使周围的人对投资犹豫不决,如果从长远来看显得低估,就将果断投入资金。对低迷的日本股票进行“逆势”投资,虽然有可能成为海外资金重新审视日本的契机,但前提条件是企业自身实现业务增长,充分利用资本提高经营管理。

“日本是美国以外最大的投资目的地”,巴菲特在接受采访时反复强调。对三菱商事和三井物产等5家日本商社的持股比例分别提高到了7.4%,单纯相加持有1.9万亿日元的日本股票。虽然巴菲特并未透露今后将投资日本的哪家企业,但表示“一直在关注数家企业”。

巴菲特为什么瞄准日本股票?第一个原因是希望在国际上分散投资对象的想法。巴菲特领导的伯克希尔·哈撒韦持有的上市股票市值达到3000亿美元,其中大部分为美国股票。4成依赖于苹果公司的股票。

虽然巴菲特相信美国的增长潜力,但过度集中会产生风险。在2月发布的致股东的信中,透露出对不测事态的担忧。巴菲特将美国的财政失衡视为问题,把发生金融混乱和全球衰退时也能维持独一无二的持续力列为经营课题。巴菲特还提及尽可能保护股东资产免受通货膨胀失控影响的重要性。

可以说,作为考虑到这种事态的分散目的地,日本商社股已进入投资雷达的覆盖范围。在对巴菲特的专访中没有听到他对日本的悲观论。在采访中表示“我坚信20年后、50年后,日本和美国都将比现在更加强大”。

不低估就不投资是巴菲特的哲学。日本股票显得低估是第二个原因。在通过低利率的日元债券筹集资金、瞄准较高的股息收益率这一点上也考虑周到。

不过也并非没有条件。巴菲特针对投资一直在说“不是在选股票,而是在选商业模式”,表示如今成为投资对象的仍是“我能看得懂的企业”。

接受日本经济新闻专访的巴菲特

作为象征低估值的股价指标,日本股的PBR(股价净值比)之低被指出。低于1倍表明股价低于解散企业所获得的价值。日本上市企业的5成以上低于1倍,陷入世界罕见的低估值。但巴菲特并未据此就认为是低估,表示“净资产的账面价值是(决定投资的)因素之一,但并非特别重要。我会关注其从事的业务,观察业务会如何发展”。

重视经营的质量。对这一点的期待是巴菲特买入日本股票的第三个原因。巴菲特就日本的商社表示,“经营者做出了很好的判断”,“于正在创造更多资金用于分红和回购股票这一事实,我们给予非常高的评价”。

巴菲特通过对可口可乐等优秀企业和可靠经营的长期投资而获得了财富。另一方面,像IBM那样放弃的案例也不在少数。针对日本股票巴菲特也表示,“如果认为经营有问题就不买入”。资深投资家对日本股票的投资将支撑企业的经营,同时也将伴随按世界标准严格监督经营的股东。

沃伦·巴菲特以地缘政治紧张为由 卖掉了绝大多数所持有的台积电股票

伯克希尔-哈撒韦公司(Berkshire Hathaway)首席执行官沃伦·巴菲特(Warren Buffett)在购买台湾芯片代工商台积电(TSMC)仅数月后,就将其所持股份全部出售,只留下少量的股份。巴菲特在2022年期间对台积电进行了大量投资,据说金额最高时超过了41亿美元。然而,伯克希尔-哈撒韦随后在2023年2月出售了约85%的股份。

据《日经亚洲》报道,巴菲特现在在日本,与当地五家贸易公司会面。在接受该出版物的采访时,他说他对伯克希尔-哈撒韦公司在日本公司的投资感到"非常自豪"。

巴菲特还表示,台积电是一家管理良好的公司,但伯克希尔-哈撒韦有更好的地方可以部署其资本,国际贸易紧张局势也是决定出售的"考虑因素"。

在短短几个月内买入和卖出如此大数量的股票对该公司来说是不寻常的。通常情况下,巴菲特和伯克希尔哈撒韦公司的投资风格是长期投资,这包括拥有相当数量的苹果股票。

另外,据报道,台积电在2022年12月将其在亚利桑那州的一个新芯片工厂的投资增加了两倍。最近,该公司批评了美国工人的工作作风,还暗示其在美国的进一步扩张计划可能因税收问题而停止。

数据中心向东京圈集结,规模将逼近北京

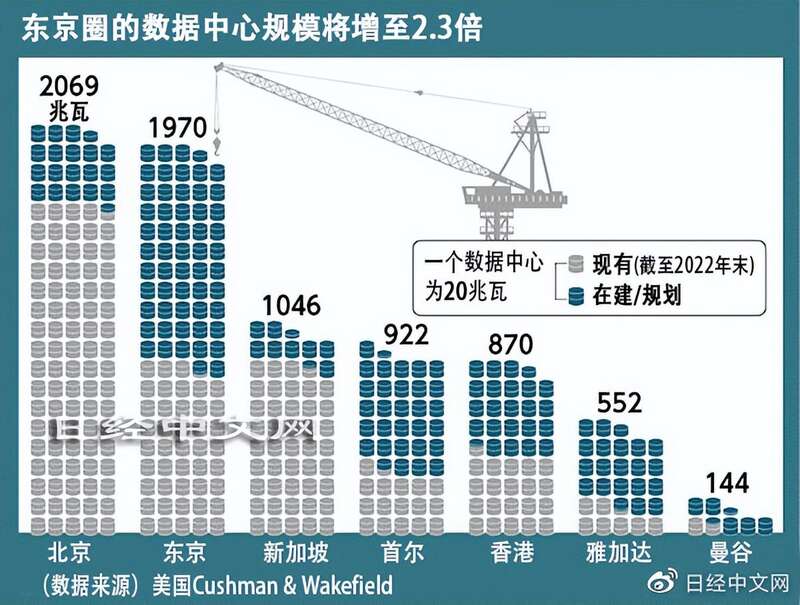

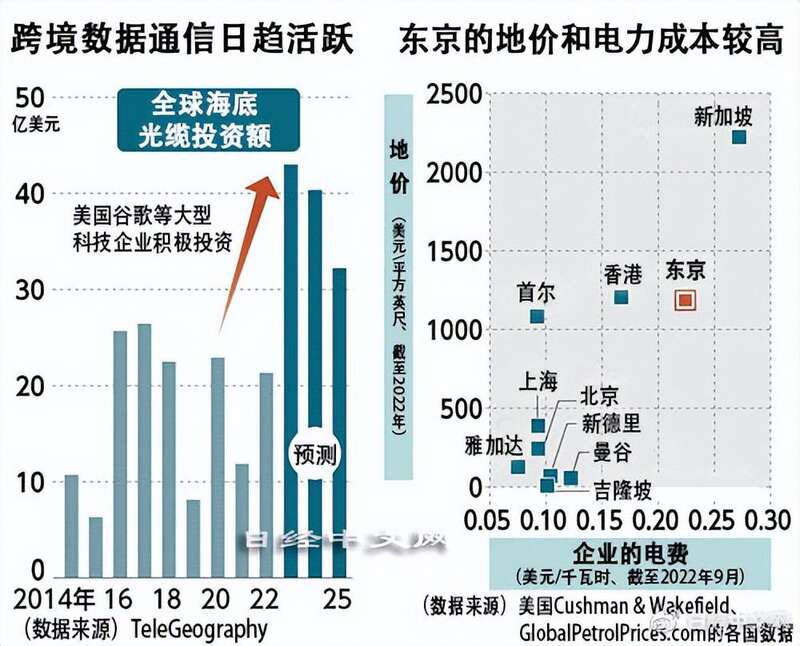

日本东京圏的数据中心正在急剧增加。预计设施规模将在今后3~5年内扩大至2倍,超过新加坡并逼近排在亚洲首位的北京。数据中心的需求随着数字化的加速而增长,与此同时,也有避开中国的动向。

谷歌、亚马逊、NEC……日本千叶县印西市遍布着IT企业使用的巨大数据中心。除了靠近东京中心之外,地质坚固、能有效抵御自然灾害和停电影响也成为优势。2021年开设大规模数据中心的澳大利亚Air Trunk日本法人的代表松下典弘表示:“日本的需求增长幅度巨大,印西是可以进行战略性布局的地点”。

据来自美国房地产服务商Cushman & Wakefield的数据,显示东京及近郊的数据中心设施规模的电力容量截至2022年底合计为865兆瓦,是亚洲最大的北京的一半。3~5年后将扩大到1970兆瓦,接近北京(预计3~5年后为2069兆瓦)。在东京多摩地区等,数据中心也在推进聚集。

增加数据中心建设的首要原因是日本国内通信量的扩大。如果企业的数字化转型(DX)和远程办公的普及取得进展,容纳服务器的数据中心的需求将随之膨胀。为了减少数据流通的延迟和个人信息泄露的风险,出现将服务器从海外转移至日本的趋势。

另外,避开中国的动向也在产生影响。随着中美摩擦的激化,出于经济安全保障的考虑,避免与中国开展数据交换、改为选择日本的趋势已开始形成。

日本位于北美和亚洲这两个大陆之间,成为Meta和谷歌等美国IT大企业实现庞大数据流动的中转站。熟悉世界信息通信网络的东京大学教授江崎浩表示:“由于对中国出现了担忧,作为可信赖的亚洲门户,日本的重要性相对上升”。太平洋的海底光缆铺设投资旺盛,预计经由日本的数据通信将更趋活跃。

中国面临逆风。美国Cushman & Wakefield的维韦克·达希亚(Vivek Dahiya)表示“受新冠疫情封控的影响,北京和上海的数据中心项目受挫”。2020年以后,连接北美和香港的海底光缆计划相继中断或调整。

对日本来说,数据中心的聚集将成为扭转数字产业落后的良机。东京大学江崎浩教授表示,能高速处理大容量数据的基础设施如能得到发展,“(日本的)所有产业的数字化转型都将加速,国际竞争力也将提高。还能从海外吸引优秀人才”。

日本SECOM的数据中心(资料图)

为了维持目前的势头,日本抑制高昂成本的对策也不可或缺。

东京的电力成本是中国大陆的2~3倍。据称数据中心的耗电量巨大,按平均值来看,一个数据中心的运行需要一座小型火力发电站的约一半的电力。如果电费持续上涨,负担将很大。在电费和地价更高的新加坡,已有被马来西亚和泰国夺走新建项目的案例。

对日本来说,资源价格上涨容易推高电价的能源结构的改革变得重要。还需要普及和高效利用可再生能源。

日本政府还将大力吸引集中在大都市圈的数据中心向地方转移。运营商除了可降低土地使用成本之外,还将获得分散灾害风险的好处。要在与亚洲各国的招商大战中占据优势,日本旨在借助数字竞争力卷土重来的综合战略将经受考验。